扫码打开虎嗅APP

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,原文标题:《“变态饭票”香不香?美联储为啥不让续啦?》,题图来自:视觉中国

饭票是一个时代的记忆,稍微年长一点的朋友,应该都用过。

而今天我们聊一种特殊的饭票,叫做变态饭票(BTFP)!

其实,这边说的变态饭票,是我们对BTFP的戏称。

BTFP是美联储2023年推出的银行定期融资计划,全称是Bank Term Funding Program。

BTFP是提供流动性的工具,说白了,是一种特殊的抵押贷款,贷款的对象是银行。

近期,美联储上调了这项计划的贷款利率,到底是咋回事呢?

故事还要从2023年硅谷银行遭遇流动性风波,引发挤兑风险说起。

说到硅谷银行(Silicon Valley Bank),这可不算小角色,它有近40年历史,而资产管理规模达到2000亿美元以上,位列美国银行业的第16位。

这么一家规模不小的银行,却暗藏着危机。

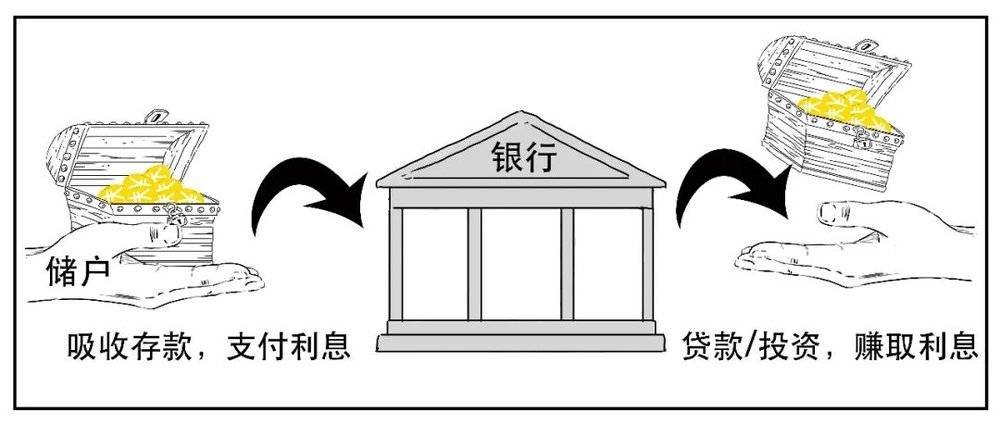

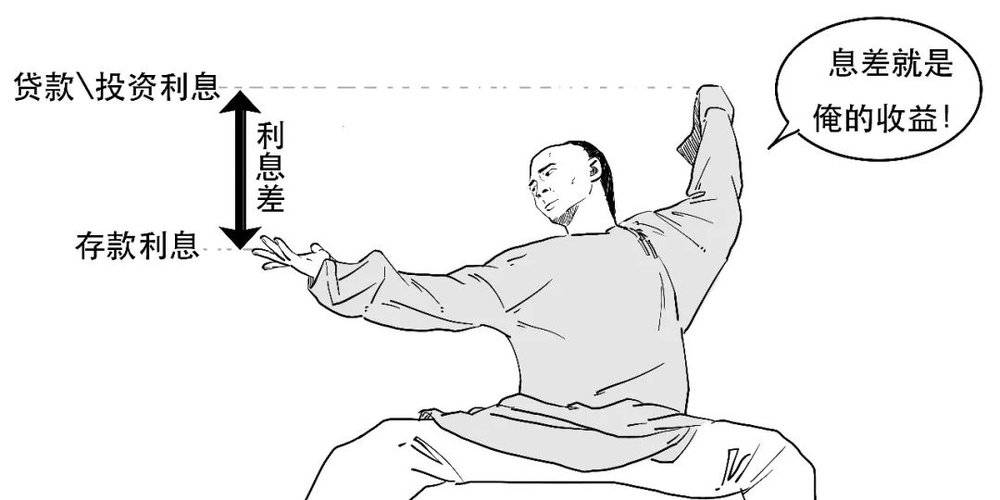

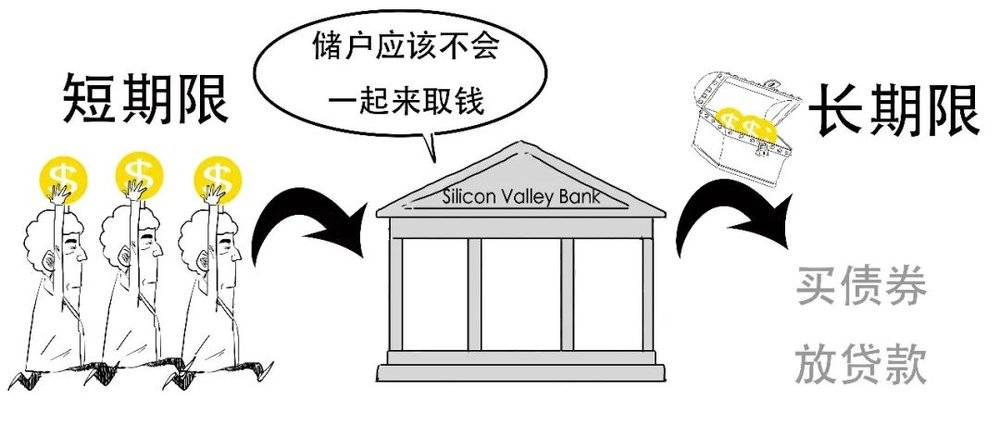

这就要说到银行的业务模式。传统银行的赚钱方式,主要是依靠存贷利差。

一方面银行吸收储户的存款,并支付利息;另一方面把这些存款投放到收益较高的产品,比如发放贷款,或者购买债券等等。

两者之间的利息差即是银行的收益。

硅谷银行就是一家传统银行,它的赚钱模式大抵也是如此。

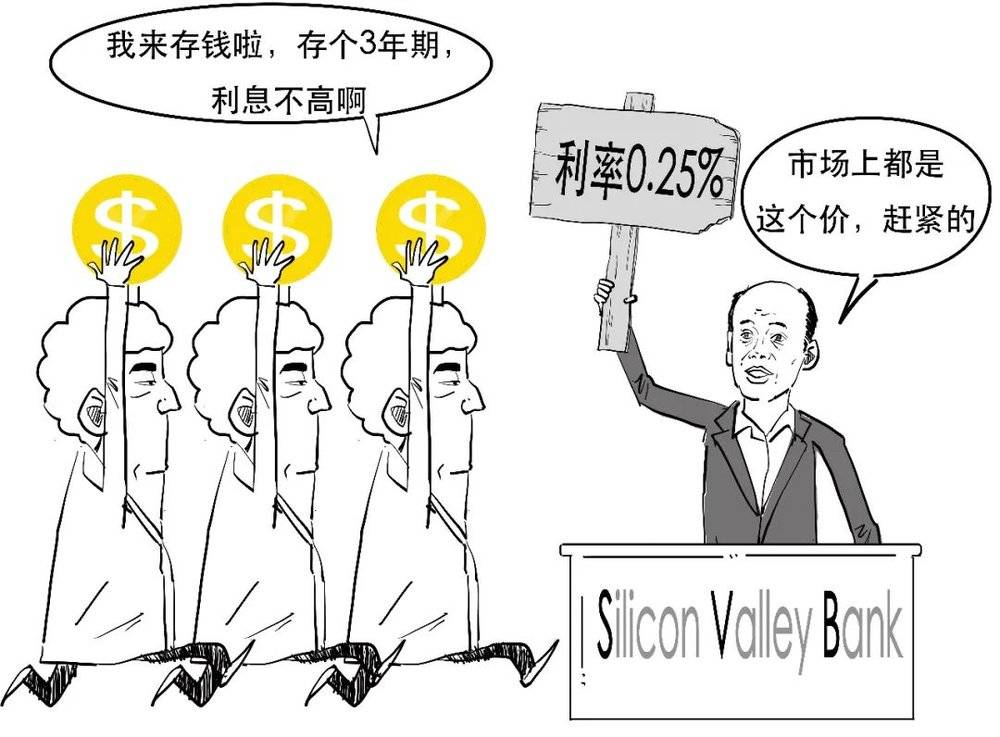

彼时,美联储实施宽松的货币政策,硅谷银行吸收了大量低成本的存款,利息在0.25%左右,存款期限也不长。

硅谷银行吸收的存款,也不可能就揣在兜里,

除了发放一些长期限的贷款,还会用这些钱购买大量的风险较低的证券,比如美国国债和住房抵押证券等产品,而且期限很长,大部分在10年以上。

可见,硅谷银行获取的存款期限较短,而发放贷款或者购买资产的期限较长,这就是期限错配。

过于严重的期限错配,也为硅谷银行埋下了隐患。

此外,与传统大型银行不同,硅谷银行的主要服务对象是美国高科技初创企业,他们为这些科技公司提供信贷资金。

而在提供资金的同时,硅谷银行还会用自有资本买入这些科技公司的部分股权。

随着这些科技公司成长壮大,股价上升,硅谷银行在收回贷款的同时,还能获得可观的股权投资收益。

而不少科技公司为了感谢硅谷银行的投融资支持,还会把赚的钱存在硅谷银行。

一切看上去挺美,殊不知事情悄悄地发生了变化。

由于前期放水太狠,美国物价飙升,美联储为了抑制通胀,开始不断大幅加息。

此时,美国经济也亮起了红灯,硅谷银行发放的贷款遇到了问题。

同时,由于市场不景气,众多高科技初创公司在市场上很难融资,经营也出现了困难,就不得不把存款从硅谷银行中取出来。

这样就导致了硅谷银行大量存款的流失。

而因为美元加息,一些储户还会把存款拿出来去买高息的债券,对硅谷银行来说更是雪上加霜。

由于期限错配,硅谷银行一时拿不出这么多钱,进一步造成财务上捉襟见肘。

于是,硅谷银行不得不抛售手头的证券来补充资金。

但是美联储连续暴力加息,市场利率已经到了很高的水平,硅谷银行持有的这些低收益的证券根本卖不上价格。

硅谷银行不得已只能亏本卖,卖出210亿证券就亏损了约18亿美元。

消息传出来,市场嗅到了风险,于是闻风而动,大家纷纷去硅谷银行取回自己的存款,局面骤然恶化啦!

这就是挤兑风险,而且这玩意会传染。

市场被吓坏了!

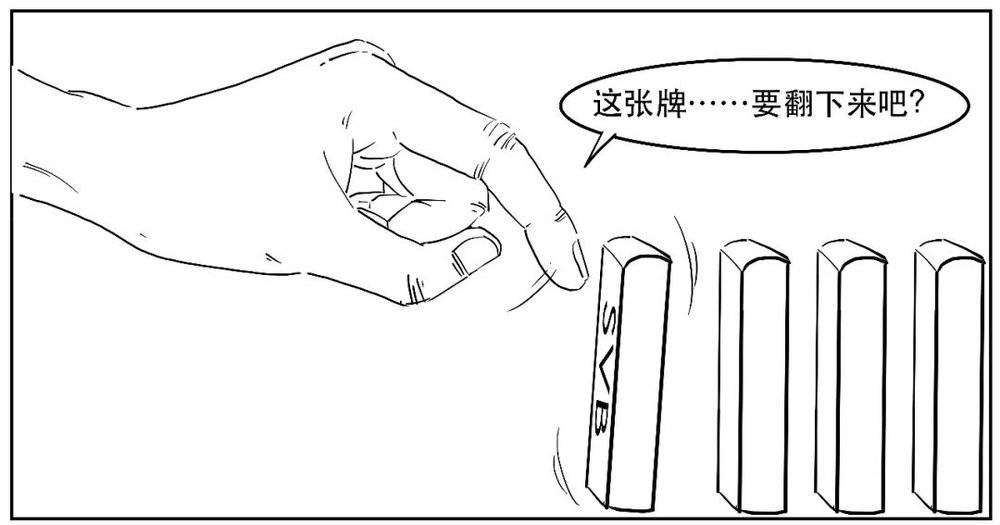

挤兑不仅会造成一家银行倒闭,甚至可能波及整个金融业。

监管部门肯定不希望这样的情况发生,那该怎么办呢?

随着危机的爆发,硅谷银行也挣扎过,采取了一些补救措施。

最终,硅谷银行的自救措施都宣告流产。

由于资不抵债,流动性不足,硅谷银行没有躲过倒闭的命运。

然而,银行危机并没有结束。

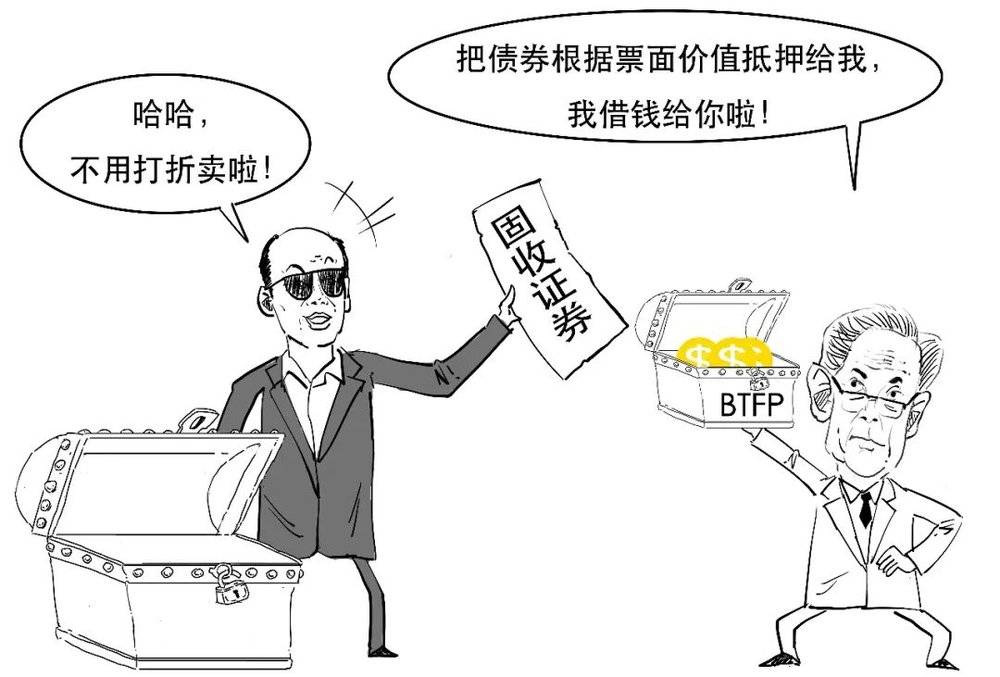

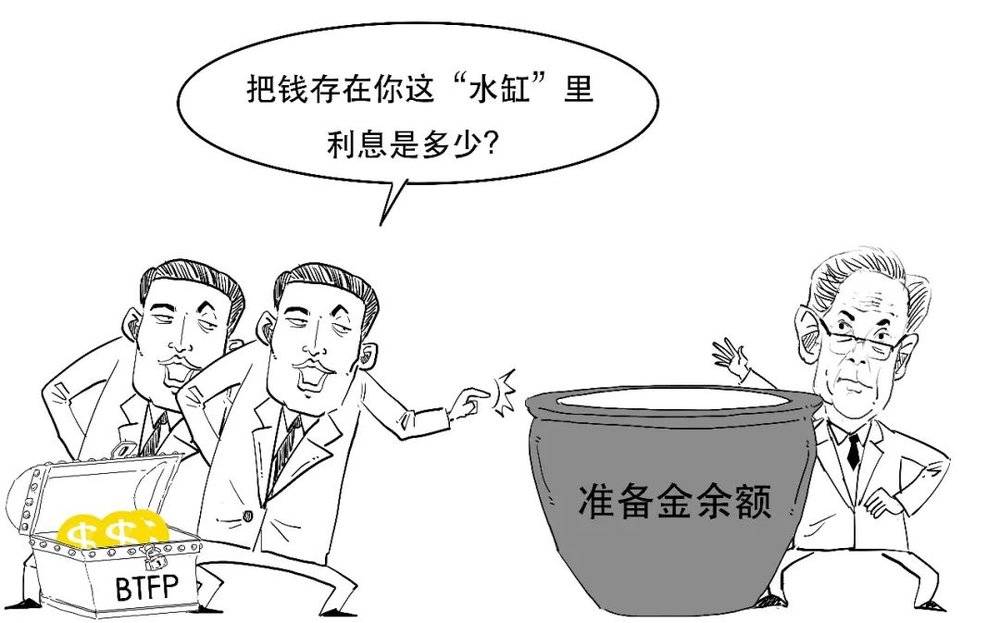

为了防止硅谷银行倒闭危机的扩散,缓解金融系统压力,美联储紧急推出了银行定期融资计划(BTFP),向符合条件的银行等存款机构提供贷款。

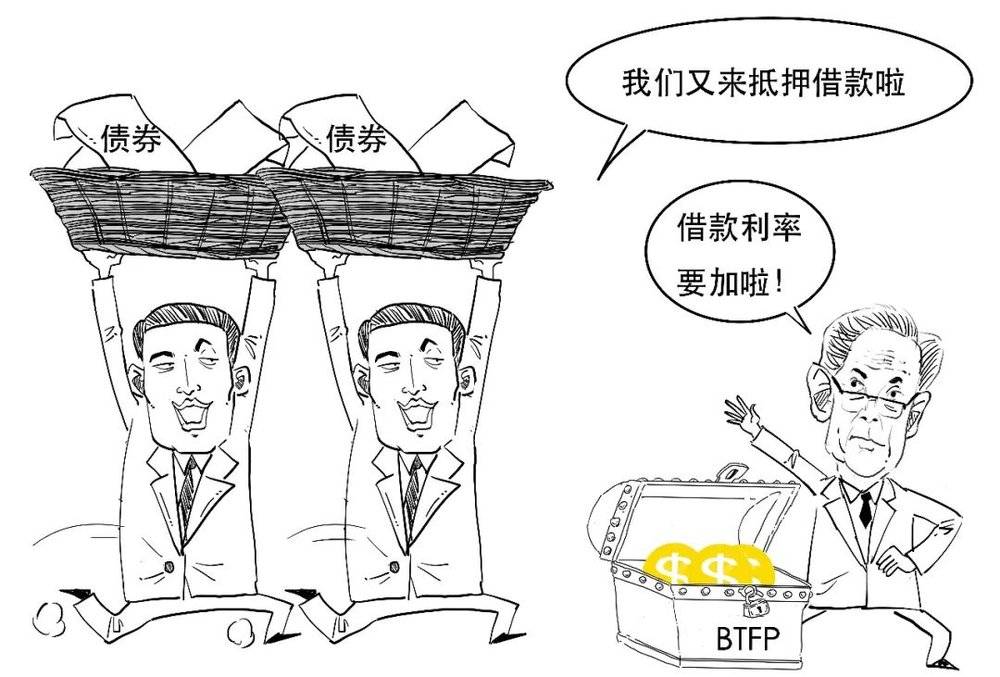

但想要获得BTFP的贷款,银行需要用美国国债、机构债券等作为抵押品。

比较特殊的是,抵押品的价值不是按照市值计算,而是按照票面价值来计算的。

BTFP贷款的最长期限为1年。

有了BTFP,银行就不用贱卖手中的债券来支付储户的提款,这对陷入危机中的银行来说就如同一根救命稻草。

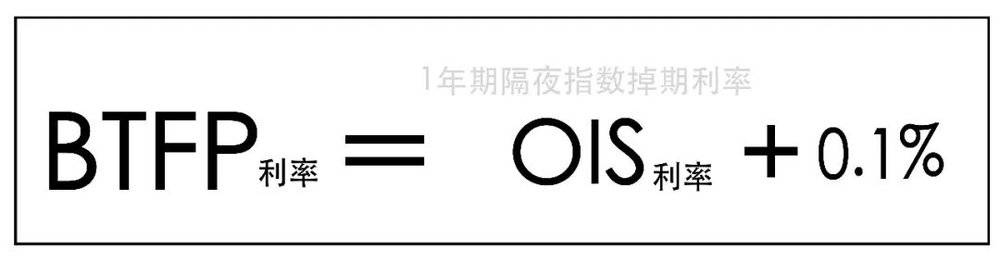

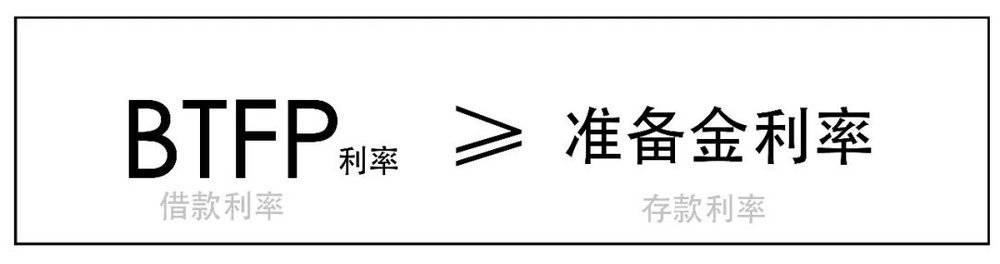

BTFP的利率为贷款发放日1年期隔夜指数掉期利率(OIS)加10个基点,为固定利率。

这里的OIS利率可以简单理解为市场对美联储未来1年利率的预期。

如果市场预期未来会降息,此处OIS利率就会下降。

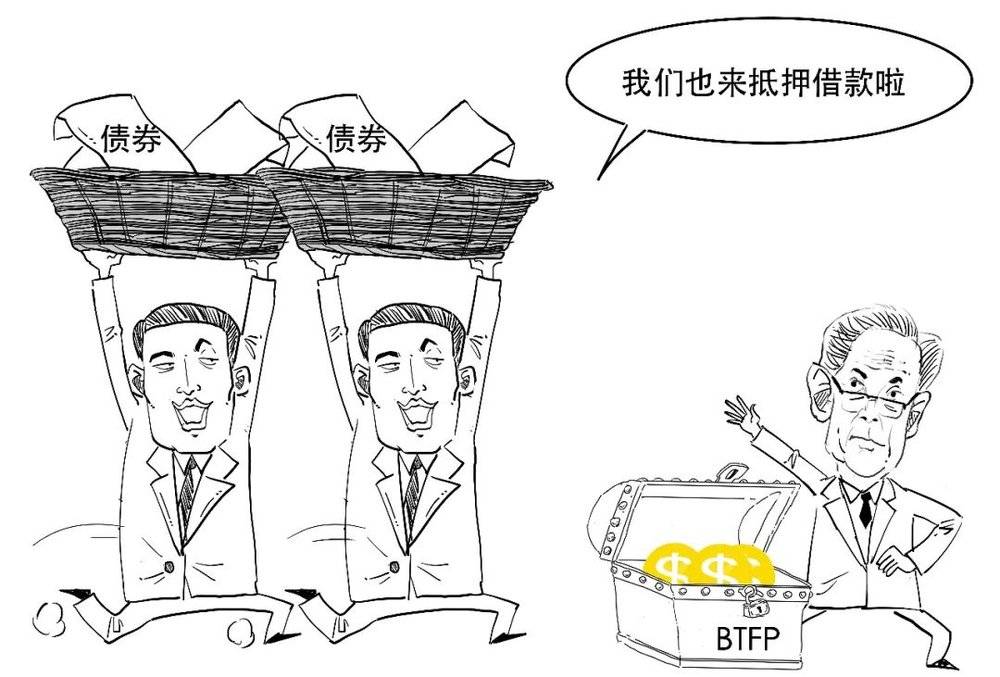

当时BTFP利率比贴现窗口的利率要低,所以银行纷纷通过BTFP来借款。

银行借来的钱除了应付储户的提款,还有剩余的钱该放在哪里好呢?

银行认为把钱作为准备金存在美联储贼安全,没风险的。原来美联储对准备金是不支付利息的,在2008年次贷危机以后才开始对银行存的准备金支付利息。

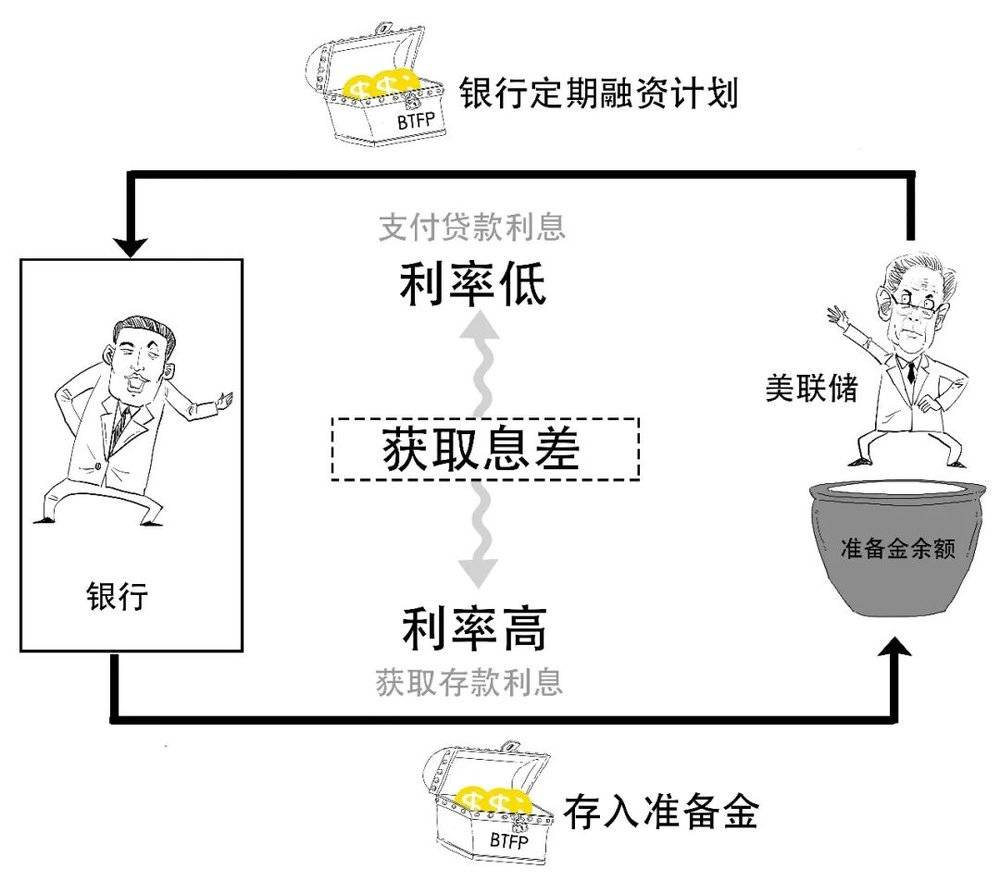

而精明的银行们发现,BTFP的借款利率竟然比把钱存在美联储的准备金利率要低!

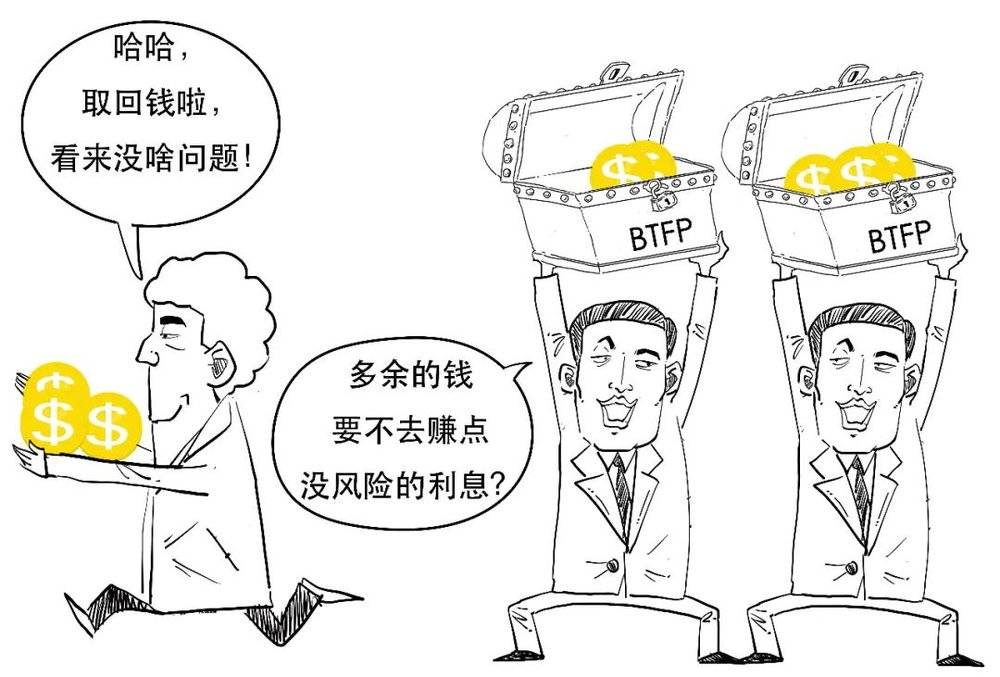

准备金利率通常与联邦基金利率目标同步变动。

此时,银行把钱放在美联储的准备金利率为5.4%。

而由于市场降息预期的上升,1年期OIS利率下跌,导致BTFP利率只有4.9%左右,比准备金利率低了0.5%,两者之间存在着明显的套利空间。

所以,银行就通过BTFP借款,然后立马存入美联储的准备金账户,轻松赚取无风险利差。

美联储可不傻,自然把这种套利行为看在了眼里。

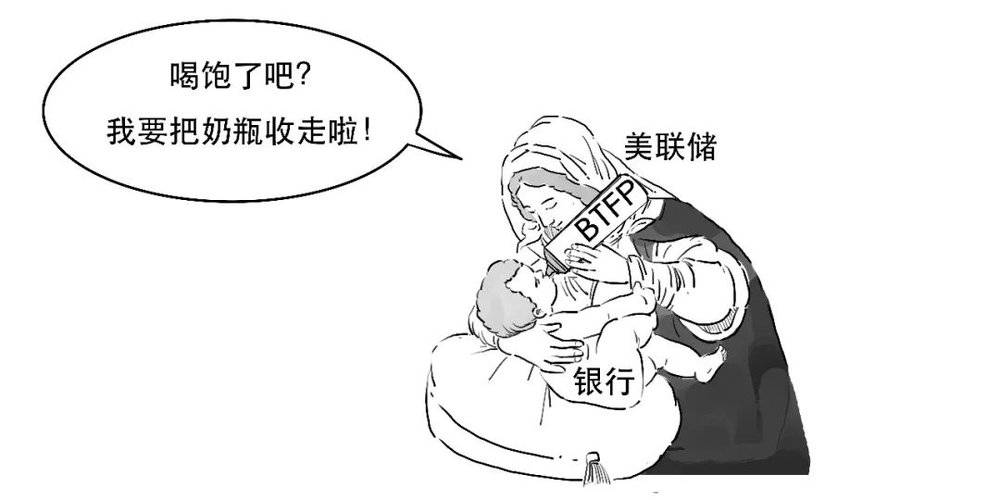

BTFP本身是为了应对银行业危机而设立的,当美联储对银行流动性的担忧下降后,就要出手收紧BTFP这款工具。

于是,美联储调整了BTFP的利率。

调整后的BTFP借款利率将不低于贷款发放当日有效的准备金利率。

这不,套利空间消失了!

其实,BTFP本身就是一项临时性的工具,原计划是2024年3月11日到期。

美联储认为该工具继续存在的必要性不高,宣布不再延长该计划,到期就停止发放新贷款了。

不管是美联储的BTFP,还是我国央行的MLF、SLF,都属于央行为商业银行提供流动性的工具。

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生