扫码打开虎嗅APP

本文来自微信公众号:投资界 (ID:pedaily2012),作者:周佳丽,原文标题:《IR朋友辞职了》,题图来自:视觉中国

老虎有点难。

The Information援引知情人士报道称,老虎环球基金几位专注负责募资的IR(投资者关系)员工已经离职,理由是——募资难。这为老虎当下正在努力募集的最新一只创投基金的未来蒙上了一层阴影。

而不久前,老虎环球基金私募股权投资部门老大Scott Shleifer也宣布离职,虽然官方将他的辞职解释为“家庭原因”,但人们难免将之与老虎环球基金过去两年急转直下的惨淡境况联系在一起。

2022年,旗下所有风险投资基金对非上市企业的投资价值减记约33%;2023年又继续减记了6%;公司最大的风险投资基金账面损失18%,引发了LP的担忧。

迄今为止,老虎环球基金私募股权投资业务资产管理规模340亿美元,相比2021年底的650亿美元消失310亿美元,约合人民币2000亿元。时过境迁,昔日霸气的老虎渐渐远去。而它的遭遇不过是全球VC低谷下的一缕缩影。

一、部门老大辞任,现在,连IR也离职了

这家全球风投机构正在经历创立以来最波动时期。

先是开年一则消息——过去三年率队老虎环球基金风险投资部门驰骋全球VC圈的Scott Shleifer,正式辞去私募股权投资主管职务。

这是老虎环球基金成立以来最大一次管理层变动。老虎环球基金掌门人Chase Coleman在去年底一份致LP和合作伙伴的信中表示,Shleifer将继续以合伙人身份留在公司,并于2024年1月1日起转任高级顾问。

“Shleifer的这一决定主要是基于地理位置,”Coleman在信中写道。“老虎环球基金希望所有员工都聚集在纽约办事处开展业务,而Shleifer和他的家人在佛罗里达州安了家,并希望留在那里。”

要知道,Scott Shleifer是扩张老虎环球基金私募股权投资业务的关键人物,就连Coleman也都这样形容他——“他是跨界投资模式的真正先驱之一”。

2002年,Shleifer加入并参与创立老虎环球基金的私募股权部门。2019年,领导并管理私募股权业务的Lee Fixel辞职,Shleifer随之接任,成为老虎环球基金除掌门人之外唯一有权签署私募股权投资决策的人。

此后,老虎踏上了纵横全球风投江湖的狂奔之旅。在接下来的三年里,Shleifer主导了三次募集计划,且每一次都比之前的筹款规模更大。

2020年1月,老虎环球基金宣布旗下第12只基金募集了37.5亿美元。即便当时一级市场创业项目估值已经是高点,但Shleifer依旧率队大胆押注。那段时期,老虎几乎改写了风投江湖的游戏规则——用最快的速度把钱投出去,且出价高、尽调简单、条件少、不要决策权、也不强调投后服务。

打法凶猛,老虎几乎包揽了耳熟能详的全球独角兽。当时的LP也对这一看似奏效的策略非常满意,纷纷慷慨给出支票——到2021年底,老虎环球基金总资产增至1000亿美元;Shleifer执掌的风险投资部门规模也增长了两倍,达到650亿美元,几乎占总资产的三分之二。

来到2022年,老虎依旧势不可挡。这年3月,在不到四个月的时间,老虎为其增长投资基金PIP 15筹集了约127亿美元,轰动一时。

一边埋头募资,另一边用最快的速度开出支票。这也是Shleifer职业生涯中最辉煌的三年。PitchBook数据报告称,在Shleifer任职期间,该风险投资团队进行了750多项VC/PE投资,最盛时期每天完成两笔交易。金额上来看,2021年开始的两年内,老虎环球基金在全球一级市场累计出资创纪录的190亿美元,在全球风投圈堪称碾压般的存在。

但这波盛况在2022年中戛然而止。在科技股暴跌的波动之中,老虎结束了狂飙的三年,Shleifer也让人意外地选择了辞职。

震荡似乎还未休止。老虎环球基金投资组合中的初创企业估值暴跌,使其早期投资基金的账面回报骤降,LP选择捂紧口袋、谨慎出手,间接影响了最新基金的募集。于是在Shleifer宣布辞任没多久后,IR也离职了。

The Information从知情人士处获悉,此次人员变动发生在老虎环球基金全力募集最新一只风险投资基金之际。对比两年前的霸气,老虎的处境令人唏嘘。

二、缩水2000亿后,老虎掌门人亲自出山

一切发生在老虎暴跌之后。

经历2021年的短暂繁荣,全球VC度过了难忘的2022年。在纳斯达克指数的跌跌不休中,重仓科技股的老虎环球基金蒙受了巨大亏损——2022年前4个月在一二级市场累计亏掉了约170亿美元。

而这只是开始。2022下半年,全球高通货膨胀、利率上升和经济预期不明朗,初创企业估值加速回调,整个风投圈陷入最差时期之一。

老虎环球基金也身处风暴之中,2022年将旗下所有VC基金对未上市公司的投资价值减记了约33%。这也直接导致老虎投资组合的价值减少230亿美元,翻开了其风投史上糟糕一页。

酿下巨大的窟窿,为安抚LP情绪,老虎放低姿态向LP道歉:低估了通胀上升的影响,高估了疫情对其投资组合所带来业务增长的可持续性。“我们的基金在2022年非常令人失望,鉴于宏观经济情况,市场表现不佳,但我们不相信借口,所以也不会找任何借口。”

此情此景,老虎一以贯之的“募与投飞轮效应”也开始偏航。

先是募资困难。2022年10月,老虎环球基金启动了最新一只私募股权投资基金PIP 16的募集工作,期望规模60亿美元。但现实狠狠“打脸”,这只基金至今仍未募完,甚至不到预计规模的一半,现在加上IR的离职,无疑又是雪上加霜。

再是克制投资。老虎一改往日的雷厉风行,从2022年第二季度开始猛踩刹车,风投交易总额和数量明显下滑。到2023年,老虎环球基金出手次数不到30笔,前两年的激进面孔不复存在。

教训惨痛,老虎依旧为过去埋下的隐患买单。2023年,老虎环球基金旗下未上市公司的投资价值再减记6%,那些高估值买下的独角兽沦为虚无的“纸面财富”。

具体来看,彭博社从一份老虎给LP的文件中看到,截至2023年9月,旗下最大风险投资基金PIP15的账面亏损率达到18%。虽然这个数字与六个月前相比略有改善,但该基金的业绩在当年启动的基金中处于倒数,也落后于同期标普500指数的年化净回报率。

同时,老虎还对一系列创业公司的估值进行了减记,加上IPO退出市场的收缩,这些公司的估值或将再面临新一轮降价的风险。

如:AI公司Super human的估值下降了45%,专注于隐私的搜索引擎平台DuckDuckGo估值下降了72%,NFT相关公司Bored Ape Yacht Club和OpenSea分别进一步降价69%和94%。

经历流血式亏损,掌门人Chase Coleman亲自出山接管私募股权投资部门——根据彭博社消息,目前该部门规模为340亿美元,与两年前的650亿美元相比,大幅缩水310亿美元(约2200亿元人民币),令人惊讶。

据一位知情人士透露,老虎环球基金目前没有任命新风险投资主管的计划。如此种种,足以可见老虎重整与纠错的决心。

三、全球风投大出清:适者生存

透过老虎环球基金,我们看到全球VC急剧收缩的冷冽景象。

科技股大跌,美股IPO市场显著降温,加上利率上升,种种因素为全球风险投资行业带来了寒意。根据研究公司Preqin和PitchBook Data的数据,2023年成为自2015年以来全球风险投资市场最糟糕的一年。

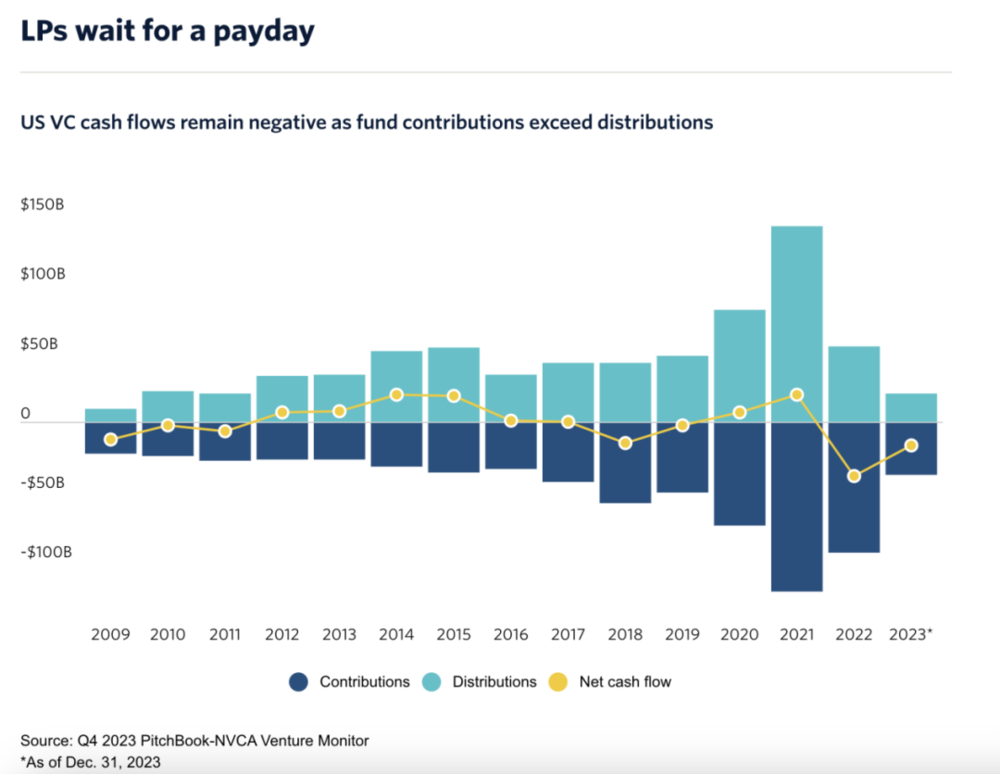

而最强烈的感受是,LP对流动性的需求达到历史巅峰,他们正焦急等待着回报。

“大部分VC基金的表现根本没有达到预期。”美国一位养老金LP抱怨说,前几年GP投得太快,投资组合公司的高估值不切实际。但他最大的不满是VC基金的现金分配太低,为此将不再向那几家还未返还现金的GP提供新的资金。

形势比想象中严峻。LP在风险投资市场的贡献度骤降至八年来的最低点,他们选择捂紧口袋。外媒报道称,包括阿布扎比投资局和新加坡主权财富基金GIC在内的机构LP开始明确告诉GP,只有在收到旧基金的返还资本后,他们才会在下一只基金中投入资金,甚至有LP直接要求扣减管理费。

放眼望去,低迷的退出环境套住了大量资本。PitchBook数据显示,去年美国私募股权投资退出活动相对于该行业管理的资本规模跌至前所未有的低点,目前退出投资的持有期中位数达到6.4年,为十多年来的最高水平。

退不出去,募不到新的钱,部分GP陷入一个并不健康的循环,于是我们看到揪心的一幕——美国一批VC基金宣布关门。

成立于2006年的老牌VC基金OpenView在去年底宣布停止投资新的项目,并解雇大部分员工。而在此8个月前,这家总部位于波士顿、管理规模超过20亿美元的风险投资机构刚刚为其第七只基金筹集了历史新高的5.7亿美元。

业内更多将OpenView的停止投资,与波动的市场环境以及所遭受的LP压力联系起来。Fortune援引知情人士报道称,迄今为止,OpenView的内部收益率为负,这也是OpenView最近一次在LP年度会议上所被讨论的焦点。

这并非个例,之后我们还看到:

成立三年,运营两只基金,专注于投资航空航天等硬科技领域的VC机构Countdown Capital,将在2024年3月底关门,并返还LP所有未投资的资本;成立18年的VC Foundry投完最后一期5亿元基金后,将不再继续募集新基金......等等。

真实数据更加庞大。PitchBook报告中指出,2023年前三季度美国风险投资的活跃投资机构数量与去年同期相比下降了38%,进行交易的VC基金减少了2725家。

“没有哪家机构愿意官宣自己倒闭,但朋友圈列表里的确躺着一些不再有动态的基金合伙人。”聊起一级市场现状,国内一位投资人朋友说道,“他们理论上还是存在退出可能的,所以哪怕只剩下一个看‘摊儿’的,也要继续开下去。”

2024年,全球VC出清愈演愈烈。此情此景,依旧还是那一句话:适者生存。

本文来自微信公众号:投资界 (ID:pedaily2012),作者:周佳丽