扫码打开虎嗅APP

本文转自微信公众号:真话财经(ID:zhenhuacaijing),作者:马继鹏,头图来自:视觉中国。

昨天大清早,一觉醒来,上涨了10年之久的美国股市跌了,道琼斯指数狂泻822点,下跌3.11%。

上午,去公司的路上,打开行情软件看A股,开盘就大跌,恐慌情绪随即蔓延,下午2点40左右,跌幅超过6%。

惊魂过后,有两种典型的声音,一种认为终于跌出个“大底”,抄底赚钱的机会来了;另一种认为这是金融危机前兆,美国经济数据那么好,还不是照样跌?

后一种观点的逻辑是,A股下跌是不会引发金融危机的,一方面体量比美股小,另一方面,A股已经跌了三年多,不改中国经济走向;另外,我们有强大的调控能力。

但是,美国股市跌了,就是不得了的事情,如果现在要说全球经济的火车头,美国当仁不让,火车都掉头了,危机可能真的不远了。

两种观点中,我更倾向于第二种,除了昨天文章中说的8—10年会出现一次金融危机的规律外,还有一个原因,最近市场预期普遍悲观,“信心比黄金更重要”,但现在大家显然信心不足。

01

先说说昨天的市场情况,这次是全球,不单单是A股(终于找到优越感了)。

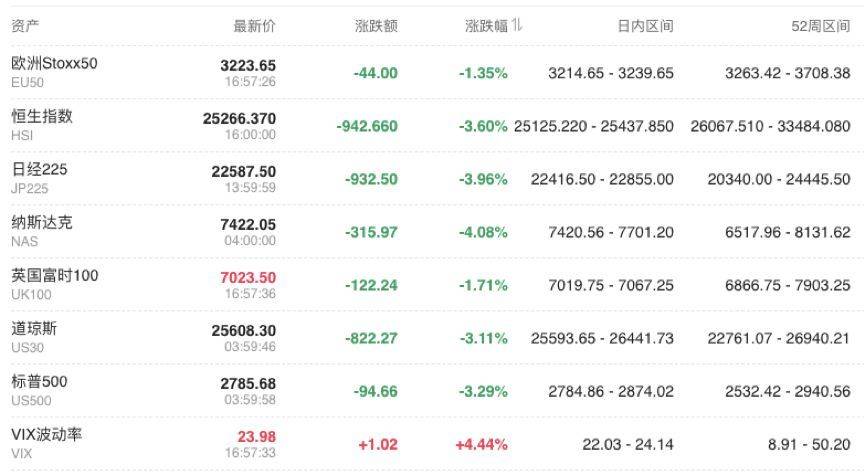

市场普遍的看法是,本轮全球暴跌是美股触发的,美国三大股指都出现了大幅下跌,其中纳斯达克指数跌幅达到4.08%;道琼斯指数创下2月初以来的最大单日跌幅;标普500指数出现五连跌。

有分析认为,美股暴跌,本质原因是美国国债收益率持续走高,意味着避险情绪高涨,与此同时,资金也在从科技股转移。通俗说就是,方方面面已经赚了很多钱,是该撤的时候了。

10月10日,亚马逊股价下跌6.2%,Netflix下跌8.4%。Facebook和苹果也各下跌超过4%。这些都是这波美股牛市的支柱。

但是美国总统特朗普不这么看,直接把股市大跌的锅甩给了和美联储,都是美联储连续加息惹的祸,本来经济一片欣欣向荣,也没有通胀压力,美联储非要加息。

特朗普当天批评美联储,称美联储继续加息,表明美联储“已经疯了”。他认为美联储正在犯错。美联储的货币政策“太紧”。

美国这个领头羊都跌了,别的市场投资者一看风向不对,也纷纷出货。

伦敦股市《金融时报》100种股票平均价格指数10日报收于7145.74点,比前一交易日下跌91.85点,跌幅为1.27%。

法国巴黎股市CAC40指数报收于5206.22点,比前一交易日下跌112.33点,跌幅为2.11%;德国法兰克福股市DAX指数报收于11712.50点,跌幅为2.21%。

同样是受美股重挫影响,亚太股市昨天也非常低迷,截至早盘,日经225指数收跌3.9%、东证指数跌3.5%;韩国首尔综指跌逾3%,澳大利亚股市跌逾2%。

如果要说跌幅,非A股莫属。截止昨天收盘,A股三大指数全线暴跌,上证综指下跌142.38点,跌幅5.22%,创近4年新低;深证成指下跌6.07%,收于7524.09点;创业板指下跌6.30%,收于1261.88点。

当天的盘面上,各大板块全线皆墨。沪深两市近3500只个股中,1056只个股将近跌停(跌幅超过9.90%);仅72只个股红盘。

02

全球市场跌成这样,感觉2008年金融危机那一幕已经近在眼前。

《金融时报》在本轮暴跌前就警告说,2008年金融海啸的主因之一是债务过多,如今这个情况甚至变得更糟,全球债务总额现在约为250兆美元,比雷曼倒闭时高出75%。

国际货币基金组织(IMF)最近也称,2017年全球债务总规模达到182万亿美元,较2008年金融危机爆发时高50%。

IMF称,美国尽管年初至今各项经济数据喜人,但利率抬升,股市和楼市快速下跌,将导致美国公共资产净值缩水规模到2020年将达到GDP的26%。

IMF在最新发布的“全球金融稳定报告”中表示,一些市场的资产估值似乎相对较高,特别是在美国,美国股市已经“远远超过”全球金融危机前的估值。

原中国社科院金融所研究员、青岛大学经济学院教授易宪容表示,逢“8”年份就是金融危机爆发年,1998年、2008年是也,2018年全球金融危机是不是也会重来?美国股市“黑色星期三”可能是个信号。

他表示,衡量金融危机有没有来,很大一个因素是要看全球信用扩张的程度如何?如果全球信贷过度扩张,甚至严重的过度扩张,那么全球的金融危机爆发是必然的,每一个次金融危机爆发都是如此。

2008年美国金融危机以来,全球在以量化宽松为主导的货币政策下,各个国家过度的信贷扩张已经成了一种常态,只不过,不同的国家金融市场结构不同,推高的资产价格不一样而已。美国是股市,中国是房地产市场。

易宪容警告说,在量化宽松的货币政策下,发达国家更多的公共债务上升,新兴市场国家更多的是企业及家庭的债务上升。所以,只要资产价格回落,新兴市场国家所面临的风险更高。

因此,如果短期内投资者情绪突然转变,这些都可以是引发全球金融危机爆发的诱因。对此,投资者不得不密切关注。因为,在信贷过度扩张的条件下,全球金融危机随时都可能爆发。

03

其实,和易宪容观点相同的人很多,他们都认为下一轮危机正在酝酿当中,甚至有人还将危机爆发地锁定在中国。

主要理由是,过去一段时期,中国宏观杠杆率增长较快,导致政府、企业和居民部门债务水平都比较高,如果资产价格下跌,大家可能承受不了。

不过,官方主流媒体《经济日报》昨天撰文称,鼓吹“中国金融危机论”是站不住脚,中国一直对各类风险高度警惕,既防“黑天鹅”,也防“灰犀牛”。

最重要的是,我国超高的储蓄率、欠发达的权益融资,导致储蓄较多转化为债务推升了杠杆率。过去10年是我国市场经济高速发展的10年,随着房地产市场发展、城镇化进程加快,我国货币化进程加快,随之而来的,正是相关企业和个人的杠杆率快速抬升。

此外,由于我国国企和政府融资平台实际上承担了一定的政府融资职能,企业杠杆率因而上升较快。

所以,中国杠杆率高是有特殊性的,并不像外界说的那么严重。最重要的是,我们已经认识到了高杠杆的风险,并且采取了很多措施。

数据显示,我国2017年杠杆率增幅比2012年至2016年杠杆率年均增幅低10.9个百分点;今年一季度杠杆率增幅比去年同期又收窄1.1个百分点。

央行行长易纲在巴厘岛举行的2018年IMF/世界银行秋季年会上也表示,“多年来,我们一直在说去杠杆。现在杠杆稳住了,是个重大的变化。”

易纲表示,目前宏观杠杆率稳住了,国有企业的杠杆率持续下降,地方政府的负债可控,中国经济在稳杠杆的同时,更实现了经济结构的持续优化。

所以,从官网的表态来看,中国经济应该是稳的,离金融危机还很遥远。

本文转自微信公众号:真话财经(ID:zhenhuacaijing),作者:马继鹏。