扫码打开虎嗅APP

本文来自微信公众号:极客电影(ID:geekimovie),作者:我是二姐夫,原文标题:《股价暴涨42%的Netflix,是如何“起死回生”实现“二次增长”的?(深度)》,头图来自:视觉中国

2023第四季度,Netflix付费用户增长达到1300万,比市场预期高出50%;付费用户数字的攀升再次巩固了Netflix在流媒体大战中无可争议的老大地位,现在它在全球有超过2.6亿付费用户。考虑到好莱坞编剧罢工对新内容发布造成的影响,Netflix订户数量的大幅上升更显含金量十足。

△ Netflix 第四季度用户增长1300万

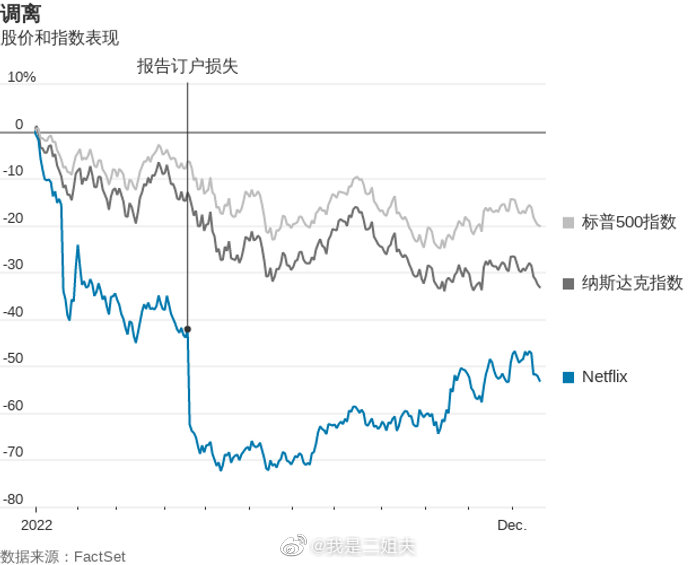

如上图所示,当2022年Netflix订阅用户数连续两个季度减少时,整个互联网都在静静看着这个流媒体行业的“领头羊”在泥坑里竭力挣扎…...

疫情带来的“居家娱乐”红利逐渐消散,大片频出,人们重归电影院;竞争对手Disney+和HBO Max竭力争抢Netflix已有的用户基础;再加上北美地区Netflix的用户渗透率已经达到相当高的水平,Netflix以往的“跑马圈地式”的用户增长模式看起来已经走到尽头。

多年来Netflix能够成为互联网龙头股FAANG的一员,就是依靠巨大成长空间带来的梦想支撑;但“领头羊”突然撞上了用户增长的天花板,不止Netflix自己,连其它流媒体竞争对手都顿觉寒意。

投资者的反应是非常迅速的,他们对Netflix的估值标准立即进行了调整。公司的市盈率从2019年6月份的140一路下滑到2022年6月份的15。这是个低到不像互联网企业的成长性估值。

相应的就是,公司股价在2022年连续下跌,尤其是2022年一季度财报公布后更是直接跌去了四分之一的市值。2022年全年股价腰斩。

△ Netflix 股价和指数表现

前进之路走到了死角,公司的发展战略必须进行变革。

于是,Netflix在2022年下半年做了一件“违背祖宗”的决定 ——开拓广告收入。

Netflix的联合创始人里德·黑斯廷斯 (Reed Hastings) 从建立公司之初就强调“要给客户提供最佳的观影体验”,所以公司一直拒绝在流媒体内容中插入广告。这既是Netflix践行自己核心价值观的具体体现,也是定位公司流媒体服务高价格高质量的重要举措。

现在面对用户发展的压力,要主动调整业务战略,很有可能“画虎不成反类犬”,反而导致高价值用户向低端套餐流动。但当时Netflix已经无路可走,必须勇于自我变革。

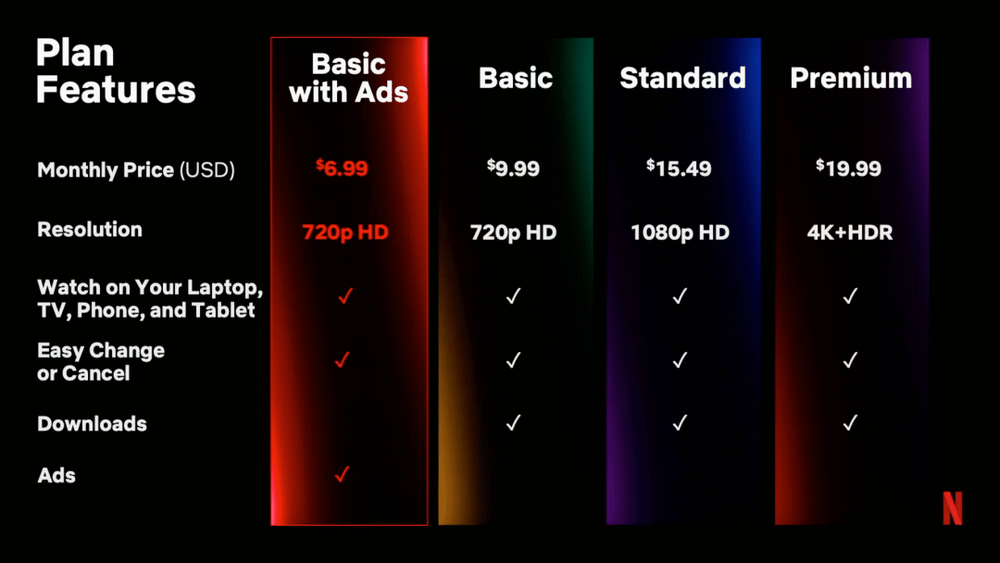

公司2022年底推出了一个价格超低(只有最高套餐三分之一价格)且包含广告内容的套餐,目的是吸引新的低端订户群体,同时从广告商那里获取收入。

不仅如此,Netflix还调整了现有的套餐定价体系,最高级(多设备+4K高清)套餐涨价的同时,每月11.99美元的平价无广告套餐也被每月15.49美元标准套餐所取代。

△ 6.99美金/月的含广告套餐,19.99美金/月的最高级套餐

用户体验的区隔要和价格区隔相匹配,才能让用户放心选择适合自己的需求和消费能力的套餐,避免高价值用户向低值套餐流动。

Netflix还另外放了一个大招——“打击共享账号”,挖掘更多新增用户的同时,为含广告套餐匹配更多的目标用户。

随着Netflix开始使用“单一账号限制多个观看家庭地址”等技术手段进行限制,原来依靠亲朋好友账号“免费搭车”观看的“用户”逐渐被系统挑出来,公司又找到了一大批潜在的新增用户。

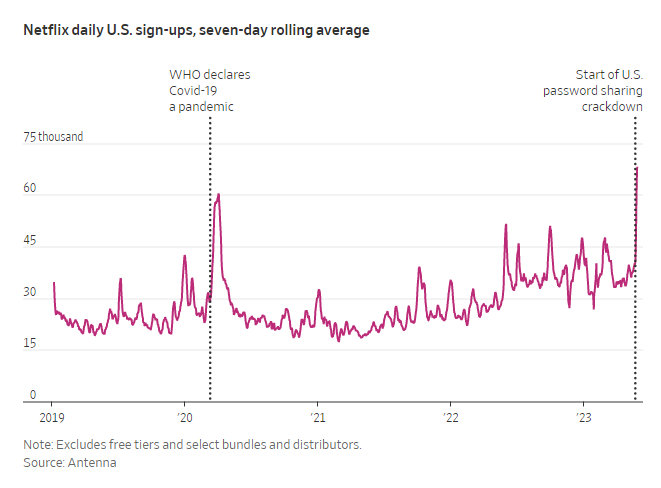

根据流媒体分析公司Antenna的新数据,Netflix在美国刚刚推出打击密码共享的技术限制,就取得了意想不到的好成绩。

△ “打击共享账号”卓有成效

2023年5月25日~28日,在Netflix通知美国用户技术限制措施即将启用之后,美国的新订户数量迅速飙升,超过了自2019年开始监控数据以来最高的新增订数量——甚至超过了疫情初期的新用户爆发峰值水平。

△ 2023年Netflix美国新订用户超过疫情初期新用户爆发峰值水平

在市场的多个积极反馈推动下,新的含广告套餐在短短六个月内就获得了 500 万订阅者——含广告套餐目前是 Netflix 最受欢迎的套餐之一。公司最新的收益报告显示,40%新订户选择了含广告套餐。

虽然将用户引导到订阅价格更低套餐似乎有悖常理,但事实证明,这是一步妙招。

与15.49美元的无广告标准套餐相比,6.99美元的含广告套餐在加入广告贡献后客户月均贡献(Average Revenue per Membership, ARPM)更高。这意味着,之前取消11.99美元的月套餐是正确的选择——直接拉高了客户月均贡献。

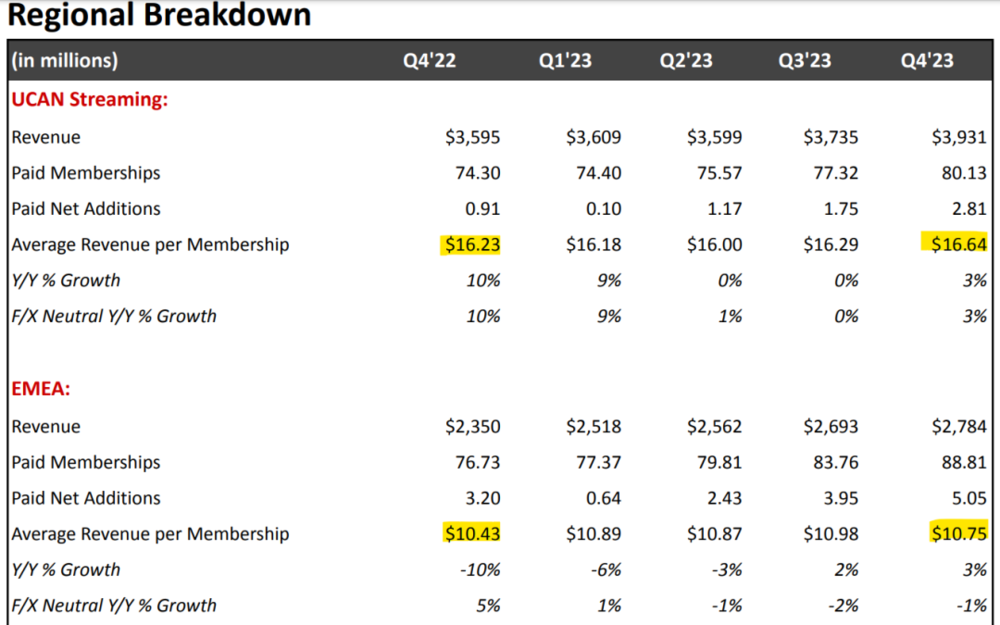

数据显示,2023年四季度的客户月均贡献(Average Revenue per Membership)不论是在北美还是在欧洲,都比一年前要高,这是Netflix“二次增长”最重要的立足点。

△ Netflix2023年四季度客户月均贡献

含广告套餐在收割低消费能力用户的同时,顺带也为Netflix构建起了快速增长的广告受众群体。

在1月23日的财报电话会议上,联合首席执行官格雷格·彼得斯表示,Netflix广告业务的首要任务是“规模”——足够的受众规模才能吸引更大体量的广告主向Netflix投放广告,同时获得更高的广告单价(CPM)。对于 Netflix 来说,广告现在已成为业务的重要组成部分。

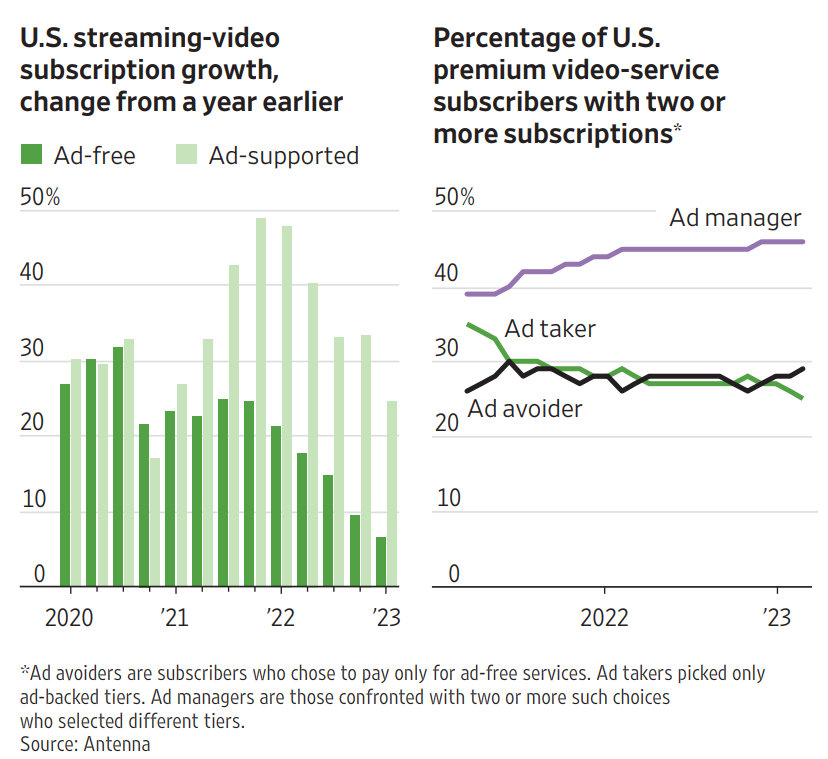

从整个流媒体行业的发展趋势来看,含广告套餐的新增速度已经大大超过了无广告套餐,背后的重要原因是用户对多个流媒体服务订阅的需求。

△ 美国流媒体订阅用户年增长情况及订阅多个流媒体服务的用户占比情况

疫情之前,每个美国家庭平均订阅流媒体数量为2个;到2023年,平均订阅数量上升到4个。这对于一般家庭是一笔不小的开支。

如果家庭对每个流媒体服务都难以割舍的话,含广告套餐就是多个订阅之下最好的选择。

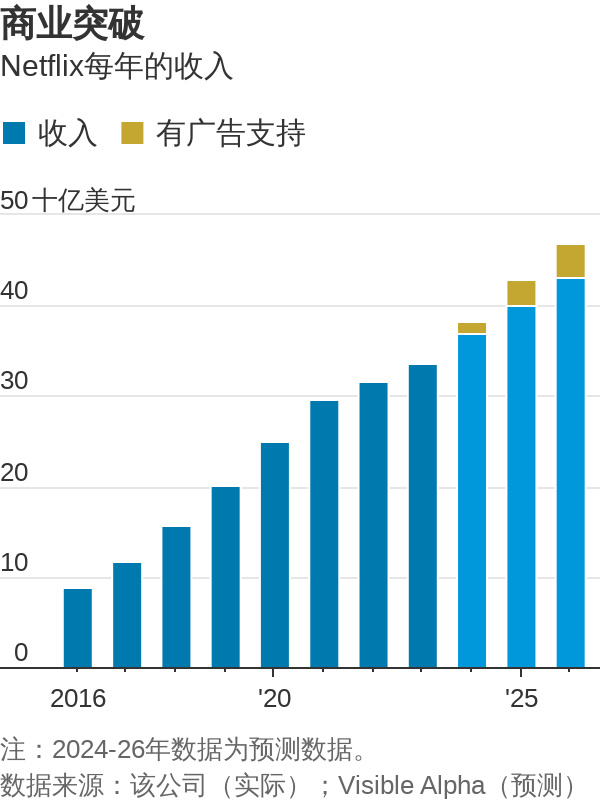

根据Visible Alpha的预测,2024年~2026年,Netflix的业务收入还将以稳定的速率持续增长;到2026年,将近一半的新增收入将来自于含广告套餐。

△ Netflix 2016-2026年收入情况及预测

一切都在重新走上了正轨。

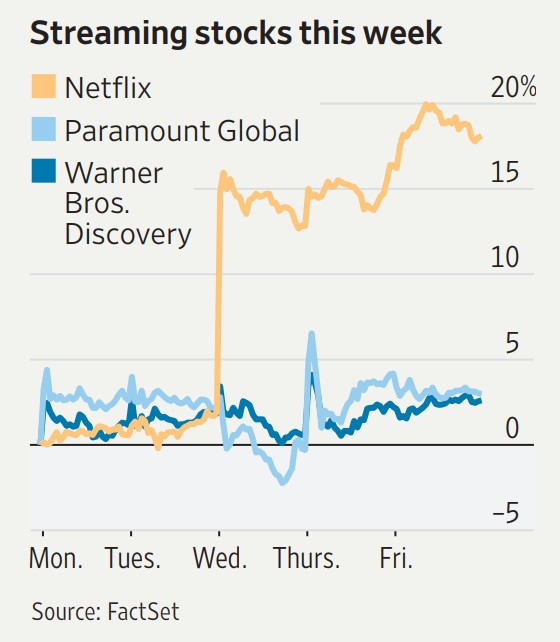

根据Netflix公布的2023财年四季度财报,业绩进一步突破了市场本来就非常乐观的预期。尽管过去三个月Netflix的股价已经在市场乐观预期中上涨了42%,但如此漂亮的财报仍然推动股价进一步上扬。

截至财报公布的周五收盘,Netflix上涨超过15%,显示投资者对Netflix后续增长的极度乐观。

△ Netflix股票上涨超过15%

从目前的状况来看,Netflix已经基本摆脱了之前的增长困境,找到了以广告收入为主的“二次增长曲线”。但这还不是全部,Netflix还在摸索未来的“三次增长曲线”。

上个月,Netflix宣布与WWE达成为期10年的协议,WWE将允许Netflix在美国和部分海外市场转播“Raw”等热门摔跤节目。

据 CNBC 报道,这笔交易价值 50 亿美元,Raw对Netflix来说可是一个大金矿——Raw是美国电视网的顶级节目,每年吸引 1750 万观众,也是 18~49 岁广告人群中表现最好的电视节目之一。

如何借力提升自己的广告价值,Raw是一个不可错过的踏脚石;而且更重要的是,Netflix之前基本没有涉足直播市场,尤其是体育直播领域,与Raw的合作将为Netflix积攒这方面的经验。

依据合同,Netflix还将获得WWE其他节目(包括Smackdown和NXT)以及其他大型赛事(比如WrestleMania)的国际播放版权。

NBCUniversal旗下的USA Network是Raw节目的版权方,对Raw节目的五年合同的价值超过13亿美元,但不包含国际播放版权。

Netflix最大的竞争对手迪士尼,手中既有流媒体Disney+,也有顶级体育频道ESPN,两者相辅相成,既覆盖家庭的不同成员,也可以打包套餐形成协同效应。

而另一个重量级竞争对手Amazon去年投资NBA、NFL和MLB最大的区域转播商Bally Sprots RSN,也说明了流媒体和体育内容的交叉协同是大势所趋。

尽管如此,Netflix在和WWE合作时仍然保留了退路,可以选择在五年后退出,也可以选择将合同再延长十年。

除此以外,Netflix从1月25日开始推出烹饪直播节目Dinner Time with David Chang,这档节目为期数周,邀请知名大厨和餐饮业管理者David Chang为名人烹饪美食。

另外一个潜在的业务增长点就是游戏。华尔街日报1月初报导,Netflix 高层最近几个月一直在讨论如何从游戏中创收入。

管理层已讨论过的一些想法,包括内部购买、对正在开发的游戏收费,或者针对购买低价广告订阅方案的用户提供含广告游戏等。

如果这些措施能够落地,意味着Netflix游戏业务有了重大转向——公司此前一直强调不会在游戏中加入内部购买或植入广告。

去年8月份公司已经开始在更多的视频消费设备上(如电视和电脑)测试电子游戏以及一款基于手机的控制器。Netflix收集测试者的反馈意见,用于评估游戏流技术和控制器。

目前Netflix游戏的使用者规模还很小。据Apptopia统计,截至去年10月份,每天玩Netflix游戏的用户不到其总用户数的1%;另据Sensor Tower的资料,去年Netflix游戏的全球下载量为8120万次,还远远不及大型游戏公司数亿次的下载量。

不过有平台,有用户,有资源协同,有资金,Netflix迟早会大举进军游戏产业。这毕竟和影视产业一样是基于IP构建来挣钱的。

“二次增长曲线”已经清晰,“三次增长曲线”正在摸索,这就是Netflix的现状。在未来的1~2年内,Netflix的稳步成长是完全可以预期的。

本文来自微信公众号:极客电影(ID:geekimovie),作者:我是二姐夫