扫码打开虎嗅APP

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:思想钢印,题图来自:视觉中国

一、突如其来的行情?

春节期间我写了《解决流动性危机,只是暴跌的结束,而非熊市的结束》一文,对未来的行情进行预判:

如果节前的救市解决了流动性危机,接下来,虽然各种投资方法的有效性逐渐恢复,但是市场的风险偏好也将降到最低,将会导致最残酷的环境——成交低迷——的出现。

去年市场实际上是由量化策略支撑起来的虚假繁荣,至少创造了1/4以上的成交。量化资金经此一役的沉重打击之后,一方面会有更严格的监管,另一方面,部分投资人也会失去信心出现持续净流出。失去了这些流动性,A股的整体估值,特别是小盘股的估值将会下一个台阶。

熊市后期,就像大自然中的极端环境,几乎没有生物可以生存,只有少量不依赖于成交量的方法,和预期收益率较低的方法,可以幸存。

不过,节后两周的连续反弹,感觉一点都不低迷,尤其是成交量,甚至创出了这一轮熊市自21年10月以来的最大周成交,题材炒作更是近半年来的小高潮。

完了,踏空了,赶紧反手做多……

开个玩笑,观点可以变,但不能被盘面的涨跌牵着鼻子走,每一个投资判断基于一系列的假设,投资者不需要一直预测未来,但需要随时审视这些假设条件是否被证伪。

本文跟之前的文章不一样,没有主题,主要是回顾近两个月做出的四个重要判断,是否需要修正,包括:

1. 今年是熊市后半段还是牛市初期?

2. 红利板块还有没有空间?

3. 小盘风格还有没有戏?

4. 美股啥时候崩?

二、熊市后半段,还是牛市初期?

关于今年行情的总体看法,我的判断是基于宏观环境和流动性结构两方面的假设,如果要推翻,也需要审视这两个假设是否被证伪:

从宏观环境上看,并没有什么支持宏观经济反转的迹象,特别是对上市公司景气度最有前瞻性的PPI和PMI两项指标,仍然缓慢向下。

从流动性结构上看,确实不像我之前想的那么悲观,成交量的活跃,给了题材股炒作最好的环境,大小票齐涨,白马与垃圾共振,市场活跃度创一年以来的新高。

如何去看待这个现象?我觉得这两周行情跟以前大跌后行情的关键不同在于救市资金的流入,节后就是两会,大盘也站上了3000点,但神秘资金不但没走,反而持续流入。

救市资金总规模有多少,外媒说4000亿,如此巨量的流动性注入,对市场的影响是巨大的,既注入流动性,又提升风险偏好。

大规模新增流动性的效果有两个,吸引效应和置换效应:

吸引效应就是救市资金把指数拉上去后,让场外观望资金的风险偏好回升,又重新入市,这也是节后这一波上涨的主要动力。

但此类观望资金本来就是前期股市下跌时暂时退出到资金账户的钱,早晚都会回来。真正的“吸引效应”要求股市持续上涨后,吸引场外资金从楼市、银行理财和存款中流入股市,想要达到这个效果,目前还远远不够。

增量资金的“吸引效应”最近的例子是在2019年,那一年的经济数据本身也比较差,但由于MSCI把A股的纳入因子由5%提升至20%,北向资金全年持续流入,带动更多资金进入股市,从熊市暴跌状态直接进入牛市初期,从而跳过漫长的熊市磨底期。

本轮行情缺乏这个基础。

置换效应,就是救市资金进入,把指数拉高后,一批资金反而解套跑路,这个可能性不小,特别是基民,被套了三年,减亏后赎回的意愿还是很高的,赎回后也很难再次申购股票类基金。

另一个有可能解套跑路的是外资,北向资金去年在3100点持续净流出,此类长期配置型资金,如果宏观面和其他担心的问题没有改变,就不太可能在短期内再流回来,反而可能在3100点上下继续净流出,形成置换效应。

所以短期持续反弹从流动性结构上是可以解释的,在短期的替代效应过后,将面对持续的“置换效应”,结合宏观判断不变,所以维持“未来几个月量能逐渐缩量、题材炒作退火、运行的重心仍然在3000点以下”的观点。

不过,本轮反弹强度的超预期,也提示了A股仍然具有爆发性的“短线动能”,未来需要考虑宏观驱动行情的可能性:重要经济数据短期反弹带来的中等级别的反弹行情。

以PMI数据为例,过去十年(除去疫情的几个特殊时期),持续下行最多8个月,都会出现两到三个月的短暂反弹,从高点20个月内累计下行三个点以上,到49%后,也会出现比较明显的较强反弹。

本次下行周期的高点是23年2月的52.6%,中途有一次短暂反弹,最近一次持续下行的高点是23年9月,这或许意味着,如果三四月的PMI持续在50%以下,到了五月以后,可能会有一个反弹,强度取决于前期各项财政刺激政策的落地情况。

通常,PMI止跌反弹,只要大盘位置不高,都是偏正面的。

所以对后市不改变年初的判断,但对宏观面未来的反弹,要更加关注经济数据反弹的可能。

三、红利板块还有没有空间?

第二个问题是我去年年末以来持续分析的红利股(或高股息)风格。

对于高股息板块,目前市场主流还是倾向于从板块轮动的角度予以分析,即:

强复苏:顺周期成长板块(核心是业绩增长)

弱复苏:TMT题材板块(核心是流动性)

继续衰退:高股息板块(核心是避险)

节后,虽然题材是主流,但红利品种也不弱,特别是没有维稳资金干预的港股,也说明了,市场对宏观面的悲观看法并没有改变,这也是市场的疑惑之处,难道接下来要把煤炭能源银行继续往上炒?可高股息板块毕竟高度有限啊。

我那一个系列的文章的看法是,需要跳出板块轮动的角度,红利股不是板块,没有行业属性,而是跟成长白马类似的超越板块的风格,我在公众号上一篇文章《红利股的主动投资能跑盈红利指数基金吗?》中提出了红利股的三大特点和六大财务特征,这样的品种不只是煤炭能源银行,而是在每一个行业都有。

所以,未来的红利股行情可以参考2017~2020年的成长白马行情,成长白马行情虽以白酒医药这两个典型成长行业为中军,但阵营跨越了消费、TMT和大制造等大部分行业的龙头。

同样,红利股行情也以股息率下行空间较大的煤炭能源银行为中军,阵营也将包括公用事业、周期、消费和大制造等大部分行业的低估值红利龙头。

所以不需要担心红利股的空间小,目前已经出现了明显的上市公司提高分红比例的倾向,在减持监管趋严后,上市公司也有通过分红来解决高管和员工股权变现的动力,未来会有更多的公司成为典型的红利股,红利股行情也将是不断从煤炭银行扩展到更多的行业的轮动形式。

红利股投资是一种自下而上的选股思维,一定要放弃以前的行业分析思维,那种把所有煤炭股银行股都当成高股息板块去炒的心态,往往是红利风格阶段见顶的标志。

四、小盘风格还有没有戏?

年初的这一轮小微盘股的崩盘,戳穿了微盘股和量化策略“阿尔法收益”的泡沫,去年的超额收益,其实又是一个风格拥挤到崩溃的故事,量化和微盘以前赚的大都是“吃多了要还”的贝塔。

只不过,春节后的这一轮小微盘主导的反弹,很多量化策略又回到小微盘上,让市场又开始心存疑惑,持续近三年的小盘风格到底有没有结束?是不是只是上升过程中的一次假摔?

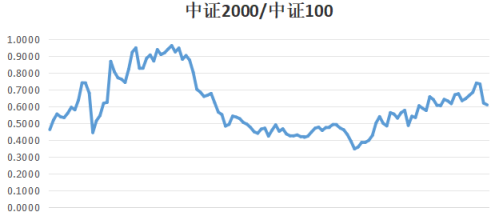

从中证2000/中证100的指数2014年以来近十年的月末比值,上一轮小盘风格的顶(高点)为0.96,发生在2016年10月底;本轮小盘风格的顶(高点)为0.74,发生在去年11月,显著低于上一轮,但并不能因此认为小盘股的风格未到顶,因为A股过去给了小盘股太高的估值溢价,按成熟市场的发展规律,未来的估值溢价会逐步收敛。

今年影响小盘风格的两个因素,一个中性,一个利空。

宏观面中性,前面分析过,如果宏观经济弱复苏,有利于小盘题材股,如果继续衰退,有利于大盘红利风格,所以今年的风格大概率在大盘红利和小盘题材之间转换。

从流动性看,相对利空小盘风格。

风格轮动背后是增量资金主导的风格对场内存量资金的争夺,去年由于大盘股中始终有机构和外资净卖出,大量资金从大盘股移仓到小盘股中,导致小盘股相对涨幅很好,所以吸引了大量量化中性策略的股票仓位从大中市值向小盘微盘股上转移,造成小盘风格的加速,结果崩塌。

今年可以明显看到的增量资金是险资,对应的是大盘红利板块,很可能会导致场内最大的存量资金——公募基金持续的移仓,将大大弱化小盘风格的吸引力。

从A股近20年的经验看,如果发生大小盘风格转换,在发生强势风格崩盘事件后,基本都会有一年左右的风格混沌期,比2015年下半年的三次股灾中小盘股跌幅更深,但大小盘风格拐点要到2016年12月,2021年2月大盘股暴跌,但小盘股明显走出趋势要到21年7月。

所以这个问题我的看法是,今年没有明显的大小盘风格倾向。

五、美股啥时候崩?

最后简单聊一聊美股,我从去年年初开始推荐全球化配置,本质上就是加大美股的配置,但确实没有想到美股能顶着高利率和衰退的风险一路疯涨,所以读者在与我的互动中,一直有担心“美股会崩”的情绪。

至于日本、印度或越南股市,虽然各有自己上涨的原因,但大前提是美股不断创新高,导致市场风险偏好持续上升,权益资金占比提高,那么在非美市场中,上涨逻辑越强的,自然能分一杯羹。所以短期而言,美股才是矛盾的核心。

应该说,从去年11月开始,基本面和宏观因素就无法解释目前的上涨,美股的主要交易因素已经从降息预期转向AI,否则至少比现在低15%。

所以,现在分析美股有没有泡沫,不能从估值和业绩的因素去考虑,判断美股就是判断AI产业趋势。

目前AI在美国还是模型比拼和2B应用的阶段,现象级的2C超级应用还没有出现,所以领涨标的还是集中在英伟达这一类算力类公司上。

所以,市场真正的分歧不是估值高低,而是是否会出现超级应用。看好行情者乐观地认为,超级应用必然会出现;而谨慎者认为,AI是非线性的,市场低估了其难度,现有的算力资源和技术很可能不支持真正有意义的革命性2C应用。

简单说,如果这个应用出现,那么现在的行情还远远谈不上泡沫,如果迟迟不出现,那么泡沫已经形成。

周五,英伟达忽然放量大跌5%以上,虽然有期权交易的因素,但市场开始从一致看好到分歧的变化,才是最主要的原因,接下来的行情是需要产业趋势的超预期来推动。

从历史上看,这种革命性的技术引发股市上涨至泡沫化,是大概率的事件,所以分歧并不会造成行情的结束,泡沫化也不会,最有可能是某个证伪事件。所以在此之前,不要轻易押注美股下跌。

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:思想钢印