扫码打开虎嗅APP

本文整理自嘉宾何伟围绕“2024 · 日本市场一线洞察”进行的主题分享,来自微信公众号:家办新智点 (ID:foinsight),作者:家办新智点,嘉宾:何伟(上海简文投资的合伙人兼首席投资官、日本Rosetta Management株式会社创始人,曾任先锋领航中国区首席营运官、富达基金中国证券私募基金管理公司总经理),题图来自:视觉中国

日经225指数在2月刚刚打破了尘封34年的历史高位纪录后,本月首次突破40000点大关,再创历史新高。日本股市一路高歌猛涨的核心原因是什么?

一、日本股市上涨的宏观&微观因素

日本自80年代经济泡沫破灭后,经济长期低迷,股市缺乏活力。近两年,巴菲特等很多国际著名投资者开始大举投资日本。

目前日本股市热潮背后的原因有哪些,此次热潮是短期还是长期?在探讨这两个问题前,在此我们一起回顾下日本的长期股市表现与地缘政治的关系:

1. 从明治时期到一战二战时期,日本股市在波动中缓慢上升。

2. 从朝鲜战争至冷战阶段,日本经济快速复苏和崛起。1950年~1990年,是日本近代快速发展的阶段。

3. 冷战结束后,日美发生矛盾,日本进入长达二十年的经济和股市低迷期。在这一时期,中国经济开始快速发展。

4. 近十年,日本经济和股市逐渐开始复苏,目前似乎有加速的迹象。

2018年中美贸易摩擦开始,当前美国政府在高科技领域去中国化,涉及半导体、制药,甚至有向终端制造业扩展的迹象。在这一变化过程中,日本是一个重要的受益者。

美国在全球构建新的供应链过程中,日本是一颗重要的棋子。原因在于,日本的工业基础非常扎实,同时具备强大的科技实力。另一方面,美国在日本驻军,日本是美国的忠实盟友。从全球视野来看,美国在重构供应链过程中,日本是美国重中之重的盟友,比欧洲更加重要。

在这一背景下,美国通过以下措施大力扶持日本的经济:

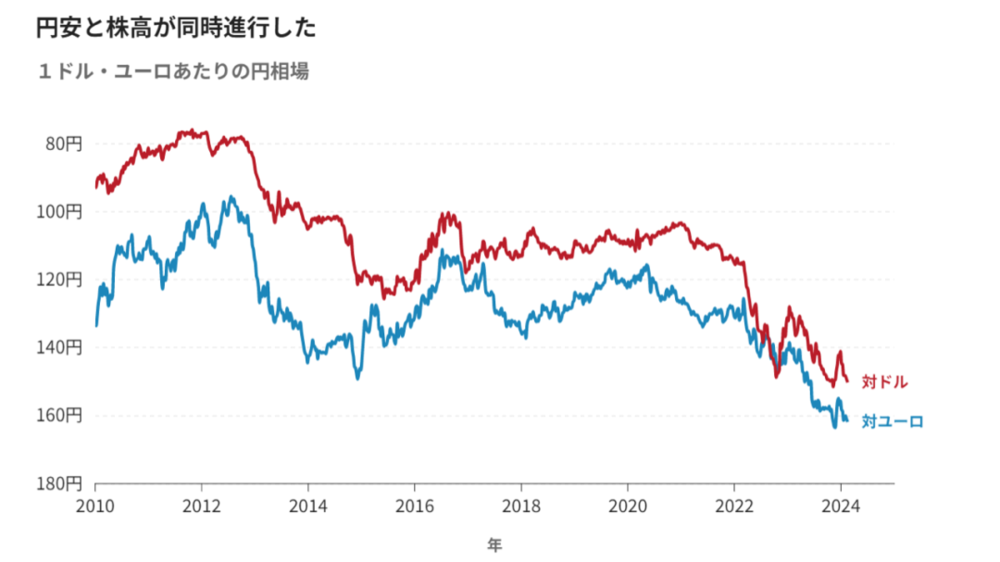

1. 日元贬值

目前日元跌破1美元兑换150日元关口,日元贬值对日本出口型经济的扶持具有重要意义。此外,日本进口大量的原材料和能源,有助于日本走出通缩。

2. 美国大力扶持日本半导体行业

譬如台积电、三星、IBM都在日本建造半导体工厂。

美国这些扶持措施对日本经济和制造业的复苏产生了非常积极的作用。以上是近期日本经济和股市上涨的宏观背景因素。

从微观层面来看,日本股市在1989年日经指数达到历史最高点38900点,1990年日本经济泡沫破灭后,股市一跌不振。经过34年,日本股市在本月突破了历史最高点。

不过,日经225市盈率PE仍然只有16倍左右,对比来看1990年日本股市泡沫顶峰时日经225 PE为70倍。过去10年中,日本股市在全球主要市场中表现非常可观,仅次于美国纳斯达克指数。

在过去十年中,日本股市上涨的两大原因是:

1. 日本企业的盈利增长

过去十年,日本企业盈利快速恢复增长。与全球主要经济体相比较,日本上市公司的盈利增长高于欧洲和美国S&P 500指数的盈利增长。

2. 日本的货币宽松政策

过去十年,日本政府坚持货币宽松政策,日本央行持续买入日本的ETF。日本央行对日本ETF的持有量在2020年达到近6%,目前持有量为近4%。

综合而言,日本企业的盈利增长和日本央行提供的流动性促进了日本股市在过去十年中持续上涨。

二、日本经济增长的核心驱动力

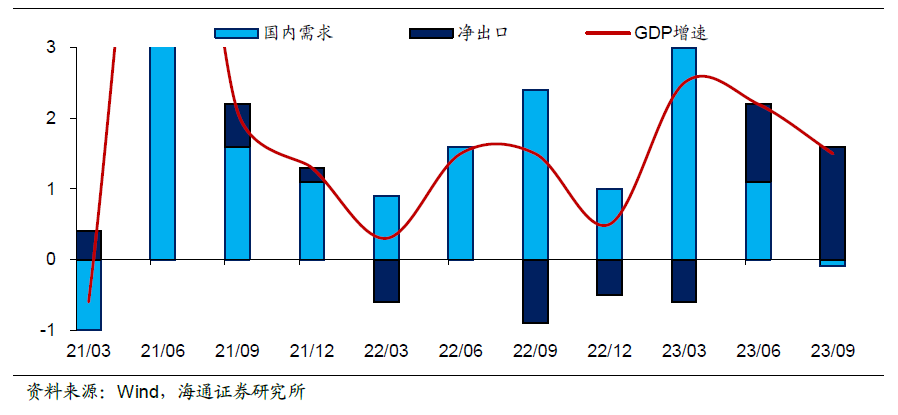

从基本面来看,过去14年日本经济发展可圈可点,处于温和复苏和增长的状态。近两年,日本经济增长主要有三大原因:

1. 内需

过去数年,日本政府提供了大量财政支持,其中包括疫情后每年约70兆日元的减税政策,以及通过各种经济措施刺激日本内需。

2. 日元贬值带动出口

近期日元大幅贬值,有助于日本出口企业的盈利。

3. 日本制造业设备投资加速

在经济泡沫之后,日本制造业在投资方面非常谨慎。当前,日本制造业设备投资加速。据日经统计,2023年日本制造业设备投资增长了21.0%,是自2000年以来最高的一年。

分析来看,日本制造业设备投资增长的原因是,在经济泡沫破灭后20年中,日本公司的投资都较低,积累了大量现金。日本开始逐步走出通缩,经济开始复苏,企业开始加速投资。

从日本企业的盈利和估值方面来看,对比日本、美国、欧洲股指纳入股票的每股收益(EPS未来12个月预测),日本的每股收益(EPS未来12个月预测)增长比2012年期末高出2.7倍,明显高于美国(2.1倍)和欧洲(1.5倍)。

日本公司在经历经济泡沫以后,变得非常保守和谨慎。尽管企业盈利状况良好,但没有进行再投资和分红,因此企业的账面上积累了大量现金,从而导致企业的杠杆率持续下降,日本公司净负债对净资本比率持续下降。

与美国企业上市公司相比,日本企业盈利尽管不断增长,但由于低杠杆、低ROE,从而导致低估值。

譬如,目前日本半导体在全球半导体领域占据重要地位。在二十世纪八十年代,日本半导体在全球占50%以上的份额。后来受到美国的打压,目前这一数据已远远不如八十年代。但是日本在半导体上游,特别是在材料和设备等细分领域仍具备很强的竞争力,且市场占有率高,利润丰厚。尽管如此,这些公司在日本资本市场估值远低于中美半导体上市企业的估值。

根据我在2023年3月统计数据显示,日本在全球具有主导地位的16家半导体公司市净率只有2倍,市盈率为15倍。美国103家半导体公司的平均市净率为3倍,市盈率为16倍。中国同一行业企业的市净率和市盈率则更高。

三、近期日本股价上涨的六大核心因素

具体来看,近期日本公司股价上涨的原因包括:

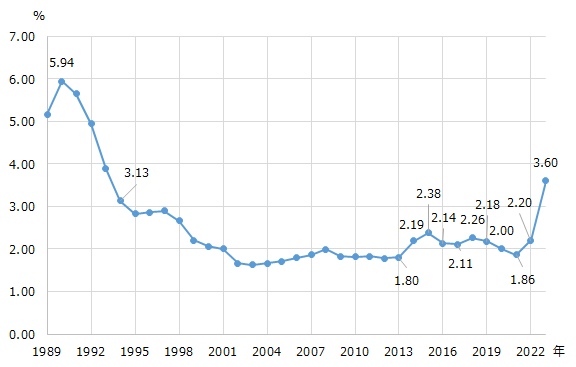

1. 日本即将走出通缩

日本能够走出通缩的原因包括:地缘政治致使能源价格上升,国内物价上涨。日本的消费价格从2022年开始将明显上涨,目前在2%左右,摆脱长期困扰日本经济的通货紧缩,重回增长轨道,从而使日本股市变得更具吸引力。此外,疫情造成全球供应链混乱,造成日本通胀,也助力日本走出通缩。

2. 日本职员工资稳定增长

日本职员工资稳定增长是日本摆脱通缩终止负利率的必要条件,这个条件已经基本具备。

在俄乌冲突和疫情的因素结束后,日本工资开始增长且具备持续性。日本央行已经宣布退出零利率,日本通缩结束。

3. 日元贬值

日本是一个出口型经济,日元贬值有利于出口企业的盈利。例如丰田、三菱商事等企业盈利持续向好。日元贬值有助于推动日本经济增长和股市上涨,吸引了大量外资进入日本投资股市、旅游业持续复苏等,这些积极的因素也是触发日本股市上涨的重要原因。

4. 在日本政府的强力推动下,上市企业治理改革开始有实质性进展

过去十多年,日本政府一直提出和推动日本上市公司的改革。在过去两年间,日本政府加强了这一方面动作。

东京证券交易所于2023年春季要求低ROE和PBR(市净率)低于1的公司书面提出“资本成本管理措施”。随后日本金融厅发文要求上市公司紧密配合东证要求改革措施包括提高分红、回购股票,通过并购重组或剥离资产提高资本使用效率,更友好对待积极的投资者(Activist)。

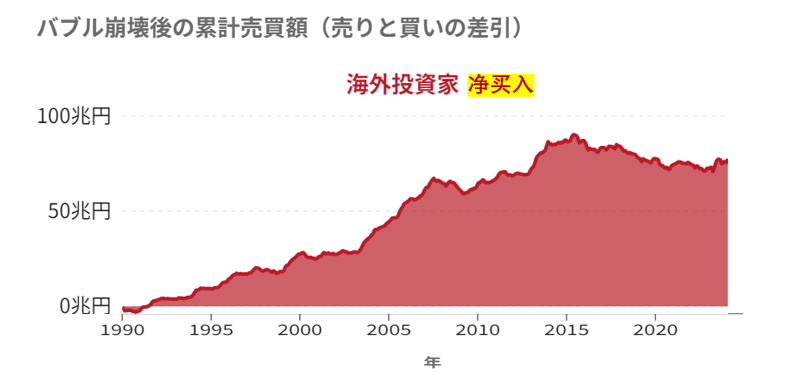

5. 海外投资人持续净买入日本股票

在过去很长一段时间,日本股市企业股价被低估,一些海外积极的投资者大量购买日本企业的股票,并对管理层提出一些要求,或通过TOB并购这类公司。此前,日本的上市公司和政府对此持负面态度,近年来他们的态度则发生了非常大的转变。此外,过去十年间,日本上市公司的分红和回购股份持续增加。

一个值得关注的现象是,一些积极的投资者通过大量购买股票对公司的管理层提出改善治理。其中,中国香港、新加坡此类投资基金的业绩表现非常不错。

对于日本上市公司的治理改革,欧美机构投资人也给予了很积极的评价。除了巴菲特之外,欧美的一些对冲基金积极扩大对日本的投资。目前,海外投资人持续净买入日本股票持续增加。

这一现象在2023年有了加速的迹象,更多的资金流入日本市场。除了日本经济的基本面因素外,对于很多全球投资人来说,在亚太资产配置中日本市场不可或缺。

6. 个人年金制度

2023年日本推出了新的个人年金制度。日本居民在经济泡沫后投资变得非常保守,日本居民金融资产50%以上配置在银行存款。随着股市上涨及个人年金制度(新NISA)的推出,个人资产有望通过年金进入股市。个人年金制度在今年1月份开始启动后,成为日本股市注入个人资金的重要渠道。

对比美国来看,二十世纪九十年代美国推出类似的个人年金制度后,为美国股市提供了持续的长期投资资金来源,成为长期股市向好的重要原因之一。

目前日经指数为39000点,未来合适的点位是在多少?对此市场有很多不同的看法。从估值来看,目前东京证券交易所TOPIX指数PE 为15倍左右。日本在走出通缩后目标通胀为2%,目前这一目标即将实现。通胀目标达到之后,日本长期国债收益会到3%。

如果日本国债和股票发展趋势一致的话,TOPIX合理PE是33倍,与TOPIX指数PE 15倍左右数据相比,仍有一倍的上涨空间,目前日经4万点左右或将再翻一倍。

四、Q&A

Q:目前日本股市中有哪些值得关注的板块?

何伟:在过去一年中,日本股市一些行业股价已上涨较多。目前日本进入通胀的环境,日本的银行业将受益于利率上涨。受地缘政治的影响,日本建筑军工这一类企业值得关注。从长远来看,日本的半导体复苏也是一个非常大的主题。

Q:您如何看待日本的地产投资,例如东京、大阪、京都?

何伟:我关注地产投资不多,2023年东京地产涨幅较高,核心六区的高级住宅涨幅达60%~70%,东京23区住宅平均涨幅为30%~40%。东京高端地产的收益率下降到3%~4%,豪华住宅的收益率下降到2%~3%。从投资角度,日本住宅地产的吸引力并不高。此外,日本酒店地产目前需求量非常大,处于供不应求的状态,其收益率相比住宅地产更高。

Q:随着日元走强,对于日本哪些板块会造成哪些影响呢?

何伟:日本央行结束负利率对日本而言是一个重要的里程碑。总体来说,日元贬值已经到了一个阶段,后期日元利率会以非常缓慢的节奏上升,美元降息也是一个缓慢的过程。

日本央行结束零利率,对于不同行业的公司盈利都会有一定影响。具体来说,出口类行业成本会上升,杠杆率较高的行业成本也会受到影响。其中,对于国内的消费行业、金融业则是利好因素。

Q:目前除了日本央行的政策以外,还有哪些风险点需要重点关注?

何伟:在地缘政治方面,譬如美国大选,特朗普重新当选的可能性也不小。特朗普秉持美国优先的国际路线,对于美国传统盟友的关系可能会造成一定冲击。

此外,如果美国再通胀的话,可能对美国经济造成较大的负面影响,对于日本的出口也是会有一定负面影响。

Q:目前日本上市公司的治理结构有多大的改善空间,是否会使管理层和投资者的利益更加一致?

何伟:在我看来,日本上市公司的治理结构仍有较大的改善空间。其中包括通过分红回购的手段进一步提高ROE(净资产收益率)。目前日本上市公司的现金比较充足,ROE仍有提高的空间。

目前提出治理改善计划的上市公司大概占50%左右,这些公司还有一半目前没有相关行动,仍有进一步改善的空间。

此外,日本上市公司也面临代际传承的阶段,当老一辈的经营管理者退出舞台以后,年轻的经营管理者更能接受新的管理理念,对于上市公司治理的治理改善也会有更大的帮助。

本文来自微信公众号:家办新智点 (ID:foinsight),作者:家办新智点,嘉宾:何伟(上海简文投资的合伙人兼首席投资官、日本Rosetta Management株式会社创始人,曾任先锋领航中国区首席营运官、富达基金中国证券私募基金管理公司总经理)