扫码打开虎嗅APP

本文来自微信公众号:未尽研究 (ID:Weijin_Research),作者:未尽研究,原文标题:《AGI:模型扩展、资本扩张与市场泡沫》,题图来自:视觉中国

尽管面临泡沫质疑,资金仍在涌向大模型。科技巨头正在为通往通用人工智能的基础设施添砖加瓦。英伟达创造算力硬件,微软、亚马逊与谷歌分发这些算力,四家公司的总市值从ChatGPT刚推出时的4万亿美元,迈向10万亿美元,成为推动美国股市上涨的主导力量。在风险投资市场,几乎只有人工智能相关初创企业才能享受到估值的提升。

在估值不断上升中,人们开始担心,这一切是否能够持续。红杉资本年度演讲递出了“刀子”:去年企业投入500亿美元买的GPU,最终应用收回来30亿美元。

暂时无法盈利的创新,甚至最终无法盈利的创新,算是一次泡沫吗?在创新最终盈利之前,市场必然需要迎来一次泡沫吗?这一切取决于我们是否把生成式AI的突破所代表的通用人工智能(AGI),看成是一次真正的技术革命。

一、通用人工智能是技术革命

当下,沿着扩展定律发展的GPT模式,冒出了通用人工智能的火花。人们越来越相信作为新一代“通用技术”的AGI正在到来,将广泛影响各行各业。金融科技公司Klarna用大模型技术处理了2/3的客户服务;首个AI软件工程师Devin可以用智能体独立完成相当数量的编码任务,危及码农饭碗;Sora将希望从理解文本信息扩展到理解物理世界。

红杉资本估计,在探索通用人工智能的短短一年里,最终用户已经创造了30亿美元的总收入,这还不算云巨头以及Claude这样的大模型服务。要知道,SaaS市场用了近10年才达到这个规模。如此迅猛的速度与规模,让红杉资本确信,AI应用将有万亿级的潜力。如果将采购GPU的500亿美元按5年分摊,每年应该是100亿美元。

我们处于佩蕾丝(Carlota Perez)所谓的“技术革命”的早期。在她的定义里,技术革命是一组相互关联的技术,各自超越了所发端的行业,扩散到更广泛的领域,形成新的技术-经济范式。很难在完整的“技术革命”呈现前,描绘并列举那些缺失的拼图,比如超导或者核聚变等,曾在100天内惊动世界,也许将是低成本智能算力密集型经济的重要一环。

ChatGPT似乎就是率先到来的“大爆炸”时刻,相当于50年前英特尔的微处理器问世,开启了信息与互联网革命。它脱胎于信息与通讯技术(ICT)革命,但具备了数字时代升化出来的智能,让机器具备学习、预测、推理能力。AI与以往不同之处,在于它能帮助人类更好地应用现有的存量技术,加速存量技术的组合创新,并且与人类一起创造新的技术。目前可以看到的技术-经济范式中,有AI通过智能体技术与自然语言交互体验,引发一场白领革命,也有通过具身智能与人形机器人技术,弥补蓝领岗位缺口。

二、脱离业务酿就泡沫

在这一轮AI技术革命中,科技巨头是产业资本的代表,并且在自己的生态中,实现了产业资本与金融资本的融合。

云巨头是web与移动技术革命的赢家,积累了大量的“闲置”财富,账面上拥有成百上千亿美元的现金。这些科技巨头之间的竞争,已经从各自所擅长的数字经济领域,汇集到AI这技术革命趋势上,并非偶然,而是数字经济经过几十年发展而出现的一个不可避免的结果(historic imperative)。对于每一家科技巨头来说,AI是创新方向,它们做好了试验的准备,希望新的技术革命,增强和扩展其大部分现存业务。投资和收购初创AI企业,是其最重要的手段。去年,它们对AI初创企业的投资次数,比前一年多了57%,投资金额两倍于传统风投。今年,已经控制了OpenAI技术使用的微软,与独角兽开源AI企业Mistral达成深度合作;亚马逊兑现了对Anthropic总额40亿美元的第二笔投资款。

巨头们采用了一种所谓“云洗钱”的方式,将投资消化在自己的业务体系内。它们从英伟达购买算力硬件GPU芯片,去年全年接近500亿美元,构建以AI加速为中心的智能数据中心,以“云信用”入股上述初创企业。后者在此之上训练越来越强大的大模型,吸引越来越多用户使用它们的API服务与AI推理。这些都表现为云巨头的云服务业务的增长,体现在每一个季度的财报上,拉动了AI 计算业务的增长,也推升了公司股价的增长。

科技巨头在AI的投资布局

来源:CB Insights。包括:AI基础设施、专注于某个垂直领域的AI,以及泛用于多个行业的AI应用。

这意味着即使科技巨头在大模型企业的股权,最终无法退出兑现,就早已通过隐秘的“云洗钱”,完成了投入、收入与资本收益的正向循环。公司市值的提升,为再融资、人才激励、换股并购创造了更强的杠杆,有了一点金融游戏的意味。因为股价持续下跌,特斯拉已经挡不住AI人才跳槽去其他更豪爽的公司;马斯克只好让他们转岗到旗下xAI。如果巨头们在初创公司的股权兑现,那么就能再赢一次,毕竟微软投资的OpenAI,估值已经达到了860亿美元。

按照佩蕾丝的理论,科技巨头的这些投资,基本上属于“生产资本”的范畴。它最明显的特征,就是围绕业务展开,通过不断增加对创新和扩张的投资,积累越来越大的盈利能力。正如微软逐步将其Copilot融入所有业务,谷歌在推出更先进的大模型Gemini后,开始加速商业化,正在考虑对人工智能驱动的搜索收费。搜索广告及其他,是谷歌广告收入也是公司收入的核心来源,去年收入1750亿美元,占谷歌广告收入的74%,占2023年总收入的57%。更不用说Meta所有的广告业务,都建立在AI技术平台之上。

生产资本在创新的同时,仍然具有保守性,就像微软与谷歌,越来越将所投资公司的技术与人才,融入自己的业务体系内。它们的资本扩张仍然受限于财务报表的引力,这也是为什么黄仁勋能在英伟达的发布会上展示的新技术新产品,越来越受市场关注。也可以说明为什么革命性的技术突破,发生在OpenAI这样的初创公司里。

而金融资本本身不介入生产,致力于以货币的形式拥有财富,并使其增殖(multiplication)。金融资本天然追求财富,冒险寻找赔率最高、流动性最大的机会,即以风险资本的形式,下注到创新之中。这使得创新者能够尽情将自己的创新转变为商业现实,在不成熟的技术、不同的方向和未显露的市场上不断试错。其间,也混入了不少投机分子。创新始终伴随着失败与投机,进而产生了泡沫。

随着非理性的全面“繁荣”的到来,金融资本创造财富越来越不需要生产资本,实现了自我增值,将垃圾资产包装一下卖给下一个金融资本,泡沫到来了并且通向崩溃的结局。历史上发生的主要技术革命,都伴随着资本市场上的泡沫。

三、放大镜中的泡沫

如今,二级市场的金融资本对AI的亢奋程度被社交媒体和短视频放大了。金融数据提供商PitchBook回顾称,如果遵循历史趋势,去年应该有21家AI相关公司IPO上市,但实际只有8家。市场热衷于英伟达与微软等确定性较高的巨头,并不全然相信高风险、亏损公司讲述的人工智能的故事。这与互联网泡沫前夕的市场表现并不一致,当时,只需要一个好听的公司名,股价就能暴涨。

一级市场也没有达到狂热的程度。有限合伙人(LP)们仍然谨慎。今年一季度,全球风险投资公司只募集了304 亿美元,与去年相比明显放缓。去年已经是自2016年以来的最低谷。这也将影响投资节奏。早期风险投资机构500 Global就诟病科技巨头以“云信用”入股,附带复杂交易条款的模式。

自动编写代码的初创企业Devin,在Demo其产品后不到三周,股值就增长了数倍,达到20亿美元。在AI创投领域,资本会更加集中于少数明星产品和团队,它们最终可能会独立成为超级平台,也可能与某个科技巨头融为一体。而更大量的AI应用初创公司的技术,可能很快被科技巨头的技术或者开源技术所取代。微软掏空Inflection的“雇佣收购”,反映出AI创投领域出现新特征:以最快的速度成为独角兽野兽,再以最快的速度被并购,或者宣布失败;而那些失败的初创公司,其团队和人才仍然被大型科技公司所器重。

充满不确定性的初创公司,想要融资并不容易。奥特曼支持的初创企业Ghost Autonomy,主要利用大型语言模型研发端到端的自动驾驶技术,因为长期盈利前景不明朗宣布关闭。内乱不断的Stability AI接近倒闭,核心人员几乎全部离职。生成式AI驱动的搜索引擎Perplexity,已经开始计划销售广告。OpenAI也希望2024年是“企业年”,正式宣布了辅助微调,帮助企业根据特定需求自定义大模型。

中国的传统风险投资机构比美国同行更为审慎。今年一季度,以金沙江创投的朱啸虎为代表,讲述了一个中国发展大模型的现实主义的故事。这位投出了滴滴和饿了么的投资人,现在信仰马上能商业化的AI应用。

四、泡沫的Scaling Law

互联网泡沫时代铺设了大量闲置的光缆,降低了互联网服务的成本。而算力基础设施尚处于供不应求的阶段,更强大的大模型以及更大规模的应用场景,需要更低成本的智能算力。对于AI基础设施的投资还将继续增加,它的发展在一段时间内超前于应用的发展。如果这些被称为泡沫的话,那么通往通用人工智能将无法避免泡沫。

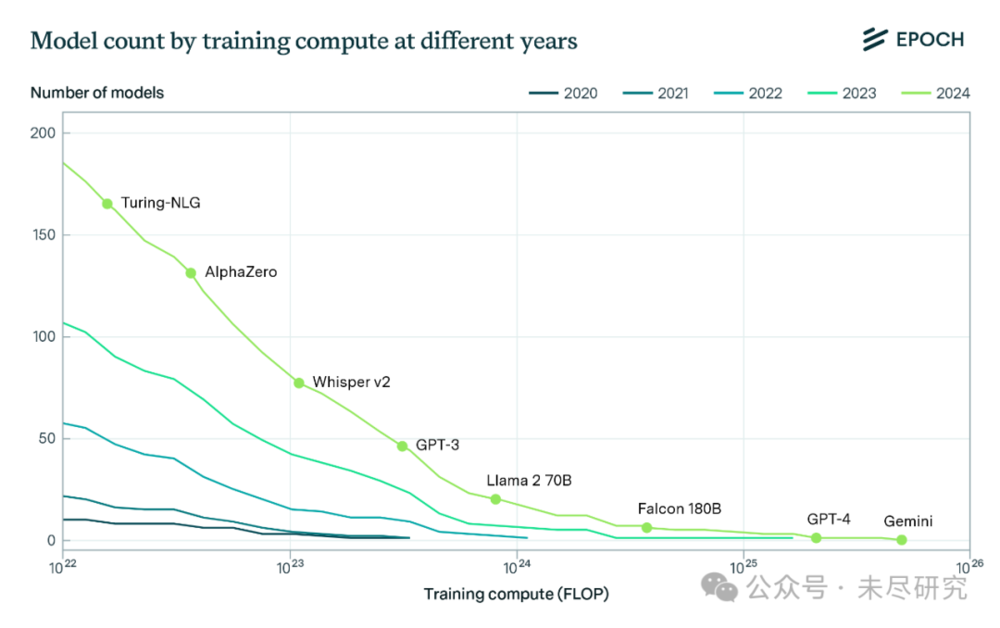

扩展定律是最有可能通往通用人工智能的道路,它需要越来越强大的算力,也就需要生产资本与金融资本的持续投入。EpochAI最新的论文认为,算力和训练数据的增长,贡献了大模型性能提升的60%~95%。

大模型正在变成智能算力密集的行业。在2020年,只有2个模型超过了10^23FLOP,到2024年,这样的模型数量增长到了81个;最强大模型的预训练算力需求已经来到了10^26 FLOP量级,并继续按训练算力需求每3.4个月翻倍的规律往前发展。

大模型算力需求变化趋势

随着推理需求占比提升,算力供给矛盾将进一步凸显。Sora一旦推出,据估算峰值算力得备足72万张H100,仅GPU的投资就需要274亿美元。这意味着基础设施不足,而并非互联网泡沫时代的闲置。

微软将向星门(Stargate)计划投资1150亿美元,为OpenAI打造算力数量级几倍提升的数据中心,以支持其持续扩展AI系统规模。谷歌也有类似计划。

算力密集意味着能源密集,在碳中和的目标下,就需要更为可持续的能源基础设施;规模化的分布式的推理需求,同时要求调度更为智能的能源基础设施。

数据基础设施及其工具的建设,也需要资金投入。目前,根据买家与类型不同,一张图片的价格在几美分至1美元不等,短视频每部2至4美元,长视频每小时100~300美元。

如果将所有基础设施建设都纳入整个技术革命的范畴,而不是仅仅投资GPU,那么,也许据说奥特曼所说的7万亿美元是个接近答案的数字。

更多通向AGI的路径需要探索。即使是那些批评大模型的如加里·马库斯(Gary Marcus),其实是认为通往通用人工智能的道路不止GPT模式一条;DeepMind联合创始人哈萨比斯(Demis Hassabis)也认为,对科学研究的“炒作”还很不够。

目前的产业资本与金融资本,在各大科技巨头内部实现了集成。AI带来的资本效应,更加集中于M7 (美国七大科技巨头)。对于中国来说,政府在产业资本、金融资本、资本市场方面的扮演了日益重要的角色。

中国提出“人工智能+”,正在抓紧建设算力、能源与数据的基础设施。去年底,工信部等6部门印发《算力基础设施高质量发展行动计划》,提及中国大陆的算力规模要从2023年的220 EFLOPS,增长到2025年超过300 EFLOPS,其中智能算力占比从25%提升至35%。

中国的产业资本与金融资本也需要“有序扩展”。今年一季度,阿里巴巴连续下注,投资了两家MiniMax与Moonshot AI(月之暗面)。至此,它已经覆盖了包括百川智能、智谱AI与零一万物等五家本土大模型独角兽企业。腾讯投资了其中三家。这两家云巨头的速度与幅度仍然比不上美国同行,市值之和停留在5000亿美元,仅为微软与亚马逊市值之和的1/10。

中国要从钢筋水泥的“基建狂魔”摇身变为智能算力的“基建狂魔”,提供足够成熟与性价比的基础设施,包括通用人工智能推向各行各业,这一过程中,必然伴随着大量的试错与失败、亢奋与投机,来自科技巨头与金融资本从未来看到现在的信仰,甚至整个新兴领域的泡沫,恐怕是无法逾越阶段。

所有的技术革命,总是押着同样的韵脚展开。

本文来自微信公众号:未尽研究 (ID:Weijin_Research),作者:未尽研究