扫码打开虎嗅APP

原文标题:《世纪骗局落幕:“加密货币之王”SBF的疯狂人生与FTX帝国的崩塌》,题图来自:视觉中国

据路透社报道,美国加密货币交易平台FTX创始人萨姆·班克曼-弗里德(Sam Bankman-Fried,SBF)因从FTX加密货币交易平台的客户那里窃取80亿美元,被判25年监禁,同时,SBF个人被处罚金110亿美元。

我们今天就来回顾一下昔日的加密货币之王、如今却成为阶下囚的SBF的故事。当天才恰好又是赌棍,他的人生就会像扔硬币一样,输赢皆是赌局,而崛起与陨落,都是概率的注定。

他是天才少年,是曾经呼风唤雨的“加密货币之王“和四处撒钱救世的 “白衣骑士”,却也凭一己之力让加密货币圈背上污名、陷入危机;他出身名校法律世家、最后却锒铛入狱,他拥有狂热信仰的团队、最后却被最亲密的战友指控,是明明操纵超80亿美元的资金,却坚信自己无罪的赌徒。

如果他的事故发生在电影里,也许有人觉得跌宕起伏,峰回路转、戏剧张力拉满,但是在现实世界中,他的大起大落,却给他的客户和股东造成了超过百亿美元的损失。

他就是世界知名加密货币交易所FTX创始人,Sam Bankman-Fried山姆·班克曼-弗里德,大家都称他为SBF。

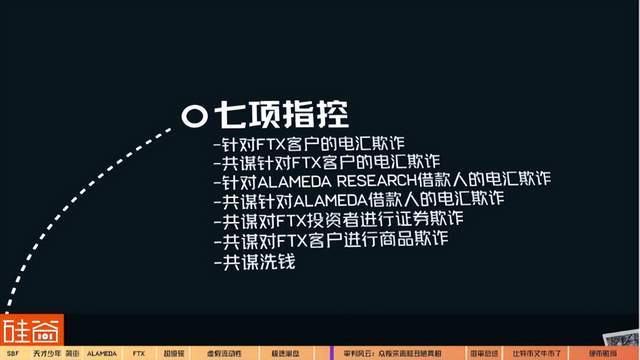

2023 年 11 月,陪审团仅用了四个多小时,就裁定 SBF 犯有两项电汇欺诈罪、两项共谋电汇欺诈罪、一项证券欺诈罪、一项商品欺诈共谋罪和一项共谋洗钱罪,面临潜在最高 110 年的监禁。他一手创立的庞大加密货币帝国和他曾高达220亿美元的身家也已经轰然倒塌,他的员工,和他在巴哈马别墅里的有效利他组织的信徒一起,和他划清了界限。

当地时间2024年3月28日,负责此案的法官卡普兰宣布了SBF的刑期,不是他的律师所争取的6年半,也不是检察官所建议的40~50年,而是——25年,而且没收110亿美元的财产。

一、硅谷天才少年

1992年,SBF出生于加州斯坦福市,父母都是斯坦福大学法学院的知名教授。SBF从小就在这所顶尖学府的校园里度过。

SBF也从小就展示了他在数学上的天分,2008 年他16岁的时候,参加了一个为期五周的针对数学天才高中生的暑期项目。在那里,他遇见了他最有力的搭档、也是日后他的审判里,对他的诈骗提供了最有力的证词和证据的指证者,FTX联合创始人Gary Wang。

对于两位聪明的年轻数学天才来说,下一步是理所当然的:进麻省理工学院MIT。

2010 年,SBF进入麻省理工学院就读,一年之后,比他小一岁的Gary Wang也来到了那里。他和Gary都加入了兄弟会,并做了三年的室友。正是这段识于年少的友情,让SBF和Gary在今后确立了彼此的定位——前者锋芒外露、擅长造梦,而后者则扮演天才搭档的角色,用代码实现前者的雄心,或者说,赌博。

在大学里,除了遇到Gary Wang, SBF 还发现了 Effective Altruism(有效利他主义),这一对他和未来的FTX成员影响深远的思潮,以及一个奉行 Earning to Give(挣钱是为了给予)信条的分支组织。

后来我们知道,就是在这个口号带领下,SBF做了很多疯狂的事儿。当SBF和其他狂热信奉着有效利他主义的核心小圈子住在巴哈马3500万美元的超豪华顶层公寓的同时,他们用客户的钱还成立了一支基金Future Fund ,承诺向数百个项目提供资助,总金额超过1.6亿美元。

FTX 基金会慷慨到什么程度呢?他们甚至曾向100 位专家发送了群邮件,邮件大意是:嘿,虽然你不认识我们,但这是100万美元没有任何附加条件。你的工作就是尽可能有效地把它送出去……

而随着FTX的倒台,所有这些捐助承诺都化为虚影,有效利他主义组织也和他划清了界限。当然这是后话了,我们回到SBF从MIT毕业的2014年。

从麻省理工学院毕业后,SBF加入了华尔街投资管理公司和做市商Jane Street Capital简街资本全职工作,Gary Wang则去了Google。简街资本成立于2000年,是一家美股自营交易基金,通常被业内冠以“华尔街神秘交易机构”,可以说,直到SBF的事件爆发后,它才被大众所熟知。

这段SBF职业生涯开始的经历,也为他后来在加密世界的冒险写下了注脚:

高杠杆的金融交易,巨额的金钱进出,冒险精神,还有——赌性。

简街资本从实习生开始就极力营造一种“赌博文化”,鼓励实习生之间,或者交易员与实习生之间的赌博。比如赌哪位实习生能留下来,赌某个实习生在四十五秒内可以吃多少颗软糖,等等。万事皆可赌。当然,为了防止事情失控,简街给每个实习生设定了每天一百美元的损失限额。

虽然赌注不大,但SBF的赌性在这里得到放大。当然,在简街资本工作,还让他结识了他圈子里的后来一位核心人物Caroline Ellison。她后来担任Alameda Research联席CEO,也一度成为SBF的女友,最后却在法庭上几乎将他击溃。

后来,SBF离开了简街资本,先是去为一家名为Centre for Effective Altruism(“有效利他主义中心”)的非盈利机构工作了一段时间后,很快,他成为了一名全职的加密货币投资者。

这就是SBF在加密市场故事的开始。

二、Alameda Research

在2017年的加密货币牛市期间, SBF注意到,比特币在不同加密货币交易所中存在价差,产生了套利空间。投资者可以从价格较低的平台买入比特币,随后在价格较高的平台卖出。

于是,SBF和他当时的同事Tara Mac Aulay、还拉上在Google工作的Gary Wang,一起在加州伯克利的一个两居室Airbnb里,启动了一家名为Alameda Research的量化交易公司。他们买入便宜的比特币,转移到日本和韩国的交易所高位抛售,利用两地市场的价差获利,有时高达10%到20%。SBF声称,仅日本市场的套利就让Alameda在几周内净赚2000万美元。

然而, Alameda员工人数不多,除了SBF,其他人几乎没有金融市场交易经验,远不足以建立和执行复杂的做市策略,公司大多数人既不知道也不关心加密货币,而且逐渐地,大家开始忍受不了SBF:比如说他要求并期望每个人每天工作 18 个小时,放弃一切正常的生活,他不去开会,几个星期不洗澡,食物放得到处都是,还经常趴在桌子上睡着了。

更糟糕的是,到 2018 年初,Alameda的财务状况已处于“混乱状态”。2018 年 2 月,Alameda的交易系统损失了约1400万美元,差不多每天损失50万美元,另外还有几百万美元的加密货币突然不见了,但SBF并不关心。由于对公司风险管理和商业操守的担忧,Tara Mac Aulay 和整个管理团队以及一半员工于2018年4月离开了Alameda,大部分资金也被撤走。

就在团队闹分裂的时候,面对内部危机,SBF迅速补位,请来了在简街资本时的老同事Caroline Ellison,后来,SBF的老朋友、也是麻省理工毕业的Sam Trabucco 也以交易员的身份正式加入到Alameda Research。

后来,Sam Trabucco和 Caroline Ellison成为了 Alameda Research 联席首席执行官。而这个Sam Trabucco, 在FTX出事前3个月辞职离开了Alameda,也没有遭到起诉,成为了SBF核心圈子里唯一全身而退的人。

到2019年,Alameda Research开始重新向投资者募资,要借贷2亿美元做市,还承诺15%的高年息、提供所谓“无风险的高回报”。Alameda Research的融资并不顺利。不过,SBF却想到了新的办法:他和Gary Wang一起创办了一个加密货币衍生品交易平台,并发行了自己的代币。而这个新平台,就是FTX,是“期货交易所”(Future Trade Exchange)的英文缩写,而他们发的代币FTT,正是后来SBF用于玩弄市场的核心工具。

三、FTX

2019年,此时的加密货币正逢熊市,许多货币的价格都萎靡不振,比特币的月均价格也只有5000美元左右,但SBF却从中看见了商机。

FTX在发展初期主打加密衍生品,并且在这个板块有着诸多的创新。最值得一提的就是股权通证,凭借这一创新性的产品,FTX在衍生品交易市场划开了一道口子。

除了股权通证外,根据FTX的官网资料,它还有混合保证金模式、三级清算机制、杠杆代币、MOVE波动率合约以及多子账户机制等诸多创新玩法,这些概念听上去有点深奥但这里我们因为篇幅关系不进行解释了,反正结论就是:这些玩法使FTX在短期内积累了大量的专业衍生品投资者。

而在旁观者看来,FTX的产品创新做得非常快,市场什么热他们就推什么样的产品,一切皆可代币化,包括预测市场,包括美国总统的选举等,各种杠杆代币做的产品非常迎合这个市场的热点。所以一下子就受到了交易员们的欢迎。

在 FTX创办的六个月后,后来成为FTX帝国梦碎关键人物的赵长鹏CZ,也就是大名鼎鼎的加密货币交易所币安的创始人,以约1亿美元的价格购买了FTX 20%的股份。

当时,围绕加密货币的监管也愈发收紧。讽刺的是,SBF很早就意识到这一点,并且开始不断在合规方向上进行努力。

早在2020年5月,也就是成立一年后,FTX就推出了接受美国监管的FTX US,向美国合规市场扩展:完成美国MSB金融牌照的注册,并逐州申请获得必要的MTL牌照,以在美国各州以完全合规的方式运营。2020年年底,FTX US顺利在美国50个州中的49个州合规运营。2020年8月,FTX 还以1.5亿美元收购了加密货币投资组合跟踪应用程序 Blockfolio。接下来的两年里,FTX以黑马姿态,一路杀出重围,一笔笔的天价融资飞速达成,凭借波澜壮阔的大牛市以及撒钱般地营销,成为史上成长最快的加密公司。

四、美国超级碗与风光无限的320亿估值

2021年FTX完成了加密行业历来规模最大的融资,包括红杉、软银等在内的资本战略投资9亿美元,它估值一度达到180亿美元。就在这个时候,SBF以约20亿美元买回了CZ手中的股份。到2021年年中,随着数字货币再次进入牛市,FTX占据了巨大的市场份额。

SBF相继与迈阿密热火队、电竞俱乐部TSM签下总值数亿美元的长期冠名赞助,并招揽了汤姆·布雷迪、斯蒂芬·库里、大阪直美等体育明星,让他们出现在FTX的广告中,面向越来越多的观众去代言加密货币。到2022年1月,软银、Paradigm等大型机构继续加注4亿美元C轮融资,创立不足3年的FTX估值达到空前的320亿美元,超过瑞士信贷、德意志银行等传统金融巨头。

而此刻,谁也想不到,10个月后,FTX就会走向破产。

2022年的美国超级碗可谓是巨星云集,除了有Snoop Dogg,Eminem等众星表演的中场秀,黄金时段还多了这么一条广告:

SBF和FTX的造势在当时可谓达到了顶峰。不仅如此,在2020年11月,SBF还被爆料在美国大选期间向美国总统候选人拜登捐款520万美元,这可是仅次于民主党内大佬Michael Bloomberg的第二大捐款金额。

FTX在交易业务上也是扩张迅猛。到2022年,FTX已经跻身全球加密交易所前三甲。而年满30岁的SBF更是以225亿美元身家,成为全球30岁以下最富有的人。不仅仅在现实世界所向披靡,在加密货币世界,SBF更是迎来了“加密货币之王”和“白衣骑士”的称号。

2022年5月至7月:以Terra-Luna为首的一系列加密货币崩溃引发了Celsius Network、BlockFi 和 Voyager等加密货币贷款机构的破产浪潮。FTX以一种“救世主的姿态”,向这几家机构都伸去了橄榄枝。这些投资巩固了 FTX 在动荡的加密货币世界中最强大参与者之一的地位。

而这个时候,FTX距离破产只有4个月。

五、剖析赌局

根据SBF在庭审时的说法,在早期,FTX每天交易几百万美元。这一数字在2019年增长到了每天数千万美元。在2020年,这一数字增长到了每天数亿美元。到2022年,它的交易额达到了每天100亿到150亿美元。

眼看着,FTX的庞大帝国已经初见雏形,但是在巴哈马豪宅里庆功的SBF和他的核心团队都没有注意到,帝国的根基其实接近垮塌:随着 FTX 的持续增长,SBF对资本的胃口越来越大,他的赌性也开始不受控制:利用手上掌握的FTT和其他持有的代币,他左手倒右手,开始给Alemeda Research疯狂上杠杆,为后来FTX的覆灭埋下了种子。

但具体是怎么做的呢?到底发生了什么?我们来试图给大家复盘一下。

六、虚假流动性

在加密货币的DeFi 热潮期间,SBF在投资的Solana 链上创建了去中心化交易平台 Serum。之后,FTX 开始参与多个Serum/Solana 生态项目,比如 FIDA(bofida)、MAPS、OxygenProtocol 等,这些项目都在短时间内推出了代币。据 《Odaily 星球日报》的报道,资深加密从业者Jason Choi爆料称,运营 Serum 的其实都是FTX 员工,一些 Serum 生态系统项目虽然对外宣传被视为第三方项目,但实际上都是内部孵化并且运营的。

而FTX 为什么要这样做?

Alameda曾采用一种叫做 Delta中性的策略来降低投资风险,但因为这个策略的效果不再那么好,他们不得不寻找其他方法。于是,2020年末,他们开始使用更多的借贷(也就是杠杆),这样做虽然有机会赚更多的钱,但同时风险也大大增加。

为了支持这种高风险的做法,他们用一些特定的数字货币(比如Serum 等代币)作为抵押品。这意味着,如果他们需要借钱,可以用这些代币作为保证。

但问题在于,Alameda和FTX有能力人为控制这些代币的交易量和价格,这样他们就可以在财务报表上随意调整这些数字,看起来自己的财务状况比实际好。

举个例子,假设Alameda投资了一个新的代币项目,只花了200万美元,但他们声称这个项目的总价值是1000万美元。这个声称的价值是基于项目将来会发行的所有代币加起来的价值。然后,FTX开始让人们交易这个新项目的代币。但是,他们只放出了很少一部分代币给公众买卖,比如说只有1%。因为市场上的代币很少,Alameda就可以用不多的钱去买卖这些代币,人为地把价格推得很高。

比如说,通过这些操作,他们可以让外界认为这个项目的总价值达到了10亿美元,即使实际上他们只花了200万美元。在纸面上,这看起来就像是他们的200万美元变成了2亿美元的投资。

通过这种方式,Alameda 制造了一种假象,好像他们手上有很多值钱的资产。这样,他们就可以用这些看似值钱的资产作抵押,借到更多的钱来进行更大的投资。不过,这种策略完全建立在人为操纵市场价值的基础上。有人注意到了这种操作,但是当他们试图揭露这个问题时,遭到了威胁和恐吓,而SBF对此保持沉默。

总而言之,正如媒体coindesk记者后来所披露的FTX 资产负债表数据所显示得那样,Alameda 很快利用这些代币创造了数亿美元的虚假流动性和股权价值。但这些小的第三方代币,只是Alemeda资产大骗局里的冰山一角。真正的可怕的,是Alameda所持有的价值36.6亿美元的FTT代币,它是FTX自己发行,而且自己大量持有。可以说,跟FTT比起来,这些小代币相形见绌。

杨民道,DFORCE创始人:我觉得体现出来SBF一贯的作风。其实他们大家市场贴的标签,在这个事情没有爆发之前已经很明显。就是所有的Solana内的高FDV(完全稀释估值)的,高市值的这种币基本上都是来自于FTX。他们的整个设计都是一模一样的。

而正是SBF利用FTT和其他代币这些可操纵的资产,进行高杠杆操作,使得 Alameda/FTX 造成了后来数十亿美元客户资金漏洞的导火索。

七、FTT与CoinDesk爆料

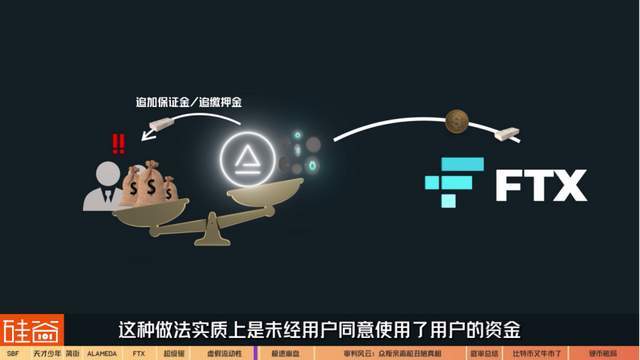

当市场行情好的时候,这么操作似乎可以运转,然而,当市场出现下跌,这些用作抵押的资产价值也随之下降。通常,借款方需要确保他们提供的抵押品价值高于借款金额的某个比例,这是为了保证借款方如果违约,债权人可以通过出售抵押品来弥补损失。但是,当市场价值下跌时,抵押品的价值可能不足以覆盖借款金额,这种情况下,债权人会要求借款方提供更多的抵押品或偿还部分借款来维持这个比例,这个过程称为“追加保证金”或“追缴押金”。

在Alameda的案例中,市场下跌导致他们的抵押品价值不足,而他们无法提供足够的追加保证金。为了解决这个问题,他们使用了FTX平台用户的资金来“填补”这个缺口,即用这些资金来偿还债务或提供新的抵押品。这种做法实质上是未经用户同意使用了用户的资金,本质上等同于“盗窃”,因为这些资金是用户信赖FTX保管的,而不是让FTX用来自行救急的。

当然,如果时间足够,这个漏洞或许是可控的。不幸的是,崩盘只在一瞬间。

八、FTT与CoinDesk爆料

2022年11月2日,加密货币新闻网站CoinDesk 报道了一份泄露的Alameda Research资产负债表。

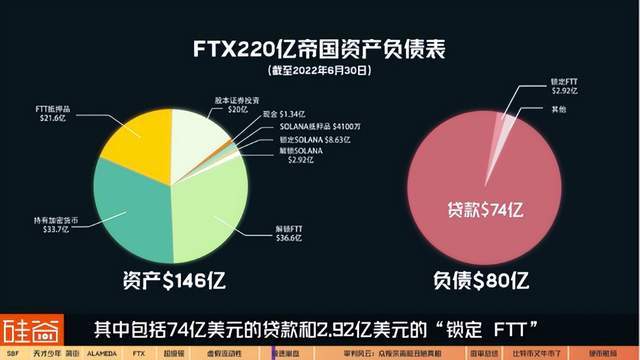

这份资产负债表显示,截至当年6月30日,Alameda资产为146亿美元。而其最大的单一资产是价值 36.6 亿美元的“解锁 FTT”,第三大资产,则是价值 21.6 亿美元的“FTT抵押品”。也就是说,FTT相关的资产,在Alameda Research总资产里超过三分之一。资产负债表上的其他重要资产包括33.7 亿美元的“持有的加密货币”和大量 Solana 区块链的原生代币:2.92 亿美元的“解锁 SOL(Solana)”、8.63 亿美元的“锁定 SOL(Solana)”和 4100 万美元的“SOL(Solana) 抵押品”。正如我们之前提到的,SOL(Solana)、MAPS、Oxygen和bofida很多都是和SBF本人密切相关。

还有1.34美元现金和等价物,以及20亿美元的“股本证券投资”。然后它的负债端是80亿美元,其中包括74亿美元的贷款和2.92亿美元的“锁定FTT”。

报道一出,市场哗然。很多人震惊于FTX和Alameda 的资产关联之深,也对Alameda如此严重依赖于FTT感到荒谬。

投资平台 Swan Bitcoin 的首席执行官 Cory Klippsten 就评论说:Alameda 业务的大部分净资产实际上是姐妹公司FTX 自己的集中控制和凭空打印的代币,这个可太荒唐了。

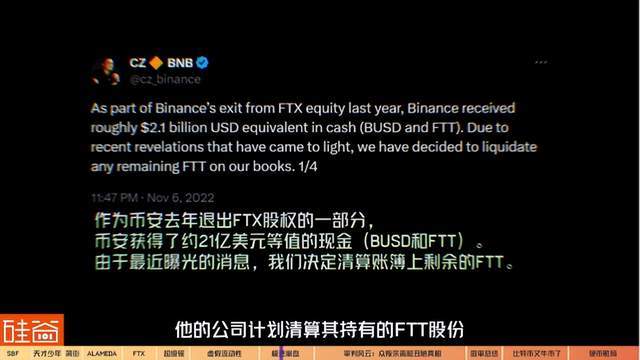

2022 年 11 月 6 日,币安首席执行官赵长鹏CZ表示,由于未具体说明的“最近的披露”,他的公司计划清算其持有的FTT 股份。当时价值高达 5.84 亿美元。可笑的是,当时Alameda 剩下的另一位联席 CEO Caroline 宣布要以 22 美元的价格向赵长鹏购买 FTT,此举弄巧成拙,引发猜测 FTT 实际清算价格低于 22 美元。市场在恐慌中做出反应。跌幅高达 10%,并在同一天内跌破 22 美元。

而这是 FTX 终结的开始。

截至 2022 年 11 月 7 日,根据Nansen 数据显示,价值约 4.5 亿美元的稳定币在 7 天内迅速流出FTX——一场挤兑开始了。

尽管SBF发推表示“FTX 很好。资产很好”,但也无济于事。不久之后,SBF 公开声称 FTX 不动用客户资产,而且有足够的资金来兑付所有提款,但他随后删除了这一推文。

2022年11月8日,FTX 冻结提款。也是从这一天开始,FTX开始了极速的崩盘。

2022年11月8日:FTT 价格跌破 6 美元,币安透露考虑收购FTX。

2022年11月9日:彭博社报道美国联邦机构正在调查FTX,币安放弃收购FTX。

2022年11月10日:SBF宣布关闭Alameda Research。巴哈马监管冻结 FTX资产。

2022年11月11日:FTX及相关子公司申请破产,SBF辞去CEO职务,FTX遭到黑客攻击。

2022年11月12日:据报道客户资金10亿美元消失。

2022年11月13日:巴哈马证监会展开调查。

2022年11月15日:巴哈马金融监管委员会任命清算人管理FTX子公司。

2022年11月16日:FTX的巴哈马子公司FTX Digital Markets根据美国破产法第15章寻求美国债权人的保护。

2022年11月17日:美国众议院金融服务委员会计划调查FTX倒闭。

2022年11月30日:SBF否认欺诈质控,开始媒体辩护。

2022年12月12日:巴哈马警方逮捕SBF,美国申请引渡。

2022年12月21日:Carolyn Ellison和FTX联合创始人 Gary Wang 承认欺诈指控,SBF 坚称无罪。

2022年12月22日:SBF获释交由父母监护,保释金2.5亿美元。

2023年1月3日:SBF不认罪返回法庭。

2023年2月28日:FTX前工程总监承认欺诈指控。

2023年8月11日:法官撤销SBF保释,被拘留等待审判。

九、审判风云:众叛亲离,SBF的荒唐自证

在被捕 10 个月后,SBF的审判开始了。这是一场万众瞩目的庭审,然而法庭上曝光的细节,更是让人目瞪口呆:就是这群年轻人,在以如同儿戏的态度,操纵这数百亿美元的资产。

而待在监狱里的SBF,还在向他的律师团队抱怨监狱里没有素食。而SBF的形象也和往日不修边幅的极客形象发生了很大的转变:标志的蓬乱爆炸头不复存在,布鲁克林监狱的一名狱友帮他理了一个短发发型。SBF的法律团队也为 SBF 准备了四件正装衬衫、三条领带、一条皮带、四双袜子、两双鞋子和合适的内衣。

审判案件的核心是:SBF是否将与FTX有关联交易的Alameda视为他个人的ATM取款机。Alameda是否不断从FTX获得信贷额度,用于房地产、政治捐款和亏损交易,最终在FTX 的账簿上造成了一个 80 亿美元的漏洞。

因此,美国司法部对 SBF 提出了七项指控:两项电汇欺诈罪、四项共谋欺诈罪和一项共谋洗钱罪。

但 SBF 的法律团队则不这么认为,他们坚持 SBF 无罪。他们说,SBF在试图将公司从危机中拯救出来时的举动是善意的。

但是,在庭审开始前,SBF核心圈子里的三个人都已经认罪:和SBF相识于少年时,后来又一起联合创办了FTX的Gary Wang成为了第一个认罪的人。在2022年 12 月,Gary Wang 就承认了四项罪名,包括电信欺诈和合谋洗钱,四项罪名加起来最高可判处 50 年监禁。

前 FTX 工程总监 尼沙德·辛格也承认了六项美国刑事指控。辛格承认犯有一项电汇欺诈罪、三项共谋欺诈罪、一项共谋洗钱罪和一项违反竞选财务规定的罪责。

而后来一度和SBF成为男女朋友关系的Caroline Ellison 则承认了七项罪行,包括洗钱和电汇欺诈指控,七项罪名加起来最高可判处 110 年监禁。

而随着庭审程序的展开,几位关键证人跟SBF过去不为人知的丑陋真相被赤裸裸地剥开,曾经的合作无间也在此刻分崩离析。

十、Gary Wang:铁哥们的铁证

10月5日出场的Gary Wang成为了最受瞩目的证人,他在作证时表示,在 SBF 的要求下,2019 年 7 月 31 日推出的一项功能允许 Alameda 从FTX交易所直接提取资金。

换而言之,Alameda 的特权已直接写入FTX 平台的代码中,这允许Alameda几乎不受限制地提取数十亿美元的 FTX 客户资金。打个比方,如果 Alameda 的交易账户中有 10 美元,但想要提取 100美元,则代码允许该公司这样做并产生负余额。

Gary Wang作证说,另一段代码确保 Alameda 的头寸永远不会被清算,绕过 FTX 的信用风险管理模型,在交易所客户接近信用限额时自动进行保证金检查。Gary Wang曾经也凭 59 亿美元的身价跃升30 岁以下最富有的人之一。他是这样告诉陪审团的:“SBF要求我们这样做,所以我们就这样做了。”

十一、Caroline Ellison:前女友的背叛

在Gary Wang之后,Caroline Ellison 登上了证人席,并在几分钟内指向了她的前老板兼男友,认为他应负责数十亿客户资金的损失和加密货币平台的崩溃。

Caroline Ellison说,“是他指示我犯下这些罪行。”

在她的第一天证词中,28 岁的Ellison称:SBF作为公司运营背后的幕后大脑,有意将超过 140 亿美元 FTX 客户资金转移到Alameda,指示她忽视审计员的担忧,并夸大 Alameda 的资产负债表以获得贷款。

在近三个小时的时间里,Ellison描述 SBF是一个对政治非常感兴趣,想要利用他的钱和影响力的人。在私人谈话中,SBF甚至告诉她,他计算出他有5%的机会有一天成为美国总统。在Ellison的陈述中,不仅仅Alameda 从FTX的客户那里借了几十亿美元,并用于自己的投资和偿还债务。它也变成了SBF和FTX高管的提款机。

截至 2022 年中期,在破产申请前几个月,Alameda还给SBF和其他FTX内部人士贷款了 50 亿美元,其中很多贷款被用于 FTX 和其他公司的投资。甚至在 2021 年中期,当 FTX 从竞争对手交易所和早期投资者币安那里回购公司股权时,它用了 10 亿美元的客户资金进行了交易。

Ellison 还在证词中表示,SBF也经常放烟雾弹,让自己的公众形象看起来像是不在乎金钱享乐的人,比如他邋遢的外表、看来乱糟糟的头发都是精心策划的公关策略,甚至告诉记者他开的是一辆便宜的丰田卡罗拉,这也是他媒体策略的一部分。

而最夸张的,就是7个资产负债表的故事。

在2022年6月,加密市场的全面下滑导致Alameda的几个最大贷款方要收回他们对Alameda的贷款,加密贷款方Genesis要求Alameda以“2.5 亿美元的分期”偿还 5 亿美元,加密借贷机构 Celsius也要求偿还其贷款。

而那时,Alameda 已从 FTX 的 130 亿美元客户存款中借款了77%。Ellison说,她和 SBF担心他们的新资产负债表会让 Genesis 感到害怕,所以她继续创建了“七个不同的、替代的资产负债表”,供SBF考虑发送给贷款方,而SBF选择了不披露欠 FTX 客户百亿美元的第7个方案。

当FTX正式破产的时候,Ellison 正在日本度假。她在与SBF在沟通时表示,“这是我过去一年最好的心情。我感觉到了一种释然,因为自己再也不用撒谎了”。

十二、Nishad Singh:80亿的去向

在经历了Gary Wang和Caroline Ellison的爆炸性证词后,人们已经觉得, SBF的另外一位亲密助手、FTX 工程主管尼沙德·辛格再说什么也不会更加让人惊讶了。但是,人们错了,SBF非常信任的人,也是他亲弟弟的发小尼沙德·辛格,告诉了人们,这几十亿的钱,都去了哪里。

由于没有董事会和首席财务官的制约,SBF 对于钱似乎没有概念,挥霍无度。大手笔洒在政治捐赠、疯狂投资、慈善实验、天价广告上。FTX 2021 年投资的电子表格里,其中包括向比特币挖矿公司 Genesis 提供的 10 亿美元、向AI公司Anthropic 提供的 4.99 亿美元以及向投资公司K5 提供的 2 亿美元。

而神秘的K5公司是什么?

这正是大名鼎鼎,好莱坞人脉王迈克尔·基夫斯的攒局会,在这笔钱付出去后,SBF就和希拉里·克林顿、凯蒂·佩里、奥兰多·布鲁姆、莱昂纳多·迪卡普里奥、克里斯·詹纳和凯莉·詹纳一起参加了 K5 晚宴。

SBF甚至承诺将投资 50 亿美元给K5,而在做出这一承诺的前几周他才见过迈克尔·基夫斯,连他的名字怎么念都不知道。

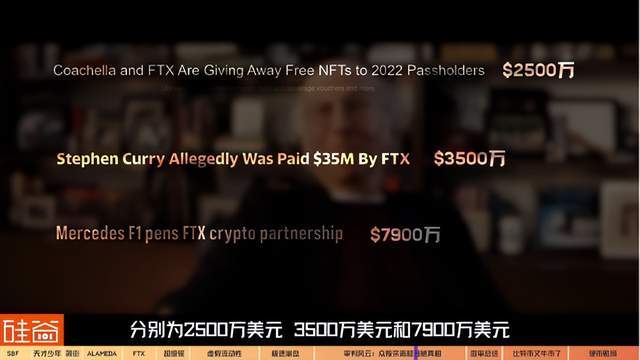

在广告上,SBF更是挥霍无度。FTX分别与科切拉音乐节、斯蒂芬·库里和梅赛德斯一级方程式车队签下了三年合约,分别为 2500 万美元、3150 万美元和7900 万美元。与美国职业棒球大联盟(Major League Baseball)签订了一份为期五年、价值 1.625 亿美元的合同,游戏开发商 Riot Games 签订了一份为期七年的 1.05 亿美元的合同,就因为SBF喜欢《英雄联盟》。此外,SBF 还曾向 Jane Street 的一名叫莉莉·张的前交易员支付 4.5 亿美元,来创建第二个位于巴哈马群岛的秘密定量交易基金,名为 Modulo Capital。

热衷和华盛顿搞好关系的SBF,在政治献金上也没有缺席。除了我们之前提到他向拜登捐赠了520万美元,他还为了俄勒冈政客Carrick Flynn 的国会初选拿出了 1000 万美元,而这场初选成为俄勒冈州历史上最昂贵的初选,也是全国第三个最昂贵的众议院民主党初选。但Carrick Flynn 落选了。

十三、SBF:最后一次豪赌

我们说过,SBF是一位赌性极高的人,而在法庭上,他也采用了非常冒险的一个策略:自己站上证人席。或许是为了反击三位明星证人,又或许是天性中的赌徒性格,SBF坚持要在其刑事审判中亲自作证,事实上,自证的概率相当低,有前联邦检察官表示,历史上被告自辩成功的案件极少。在她 22 年的职业生涯中,她只见过一名被告成功自证。

但SBF一意孤行,甚至还差点和他自己的律师闹翻。用一句话总结就是:现场一度非常混乱。

Derrick,Odaily供稿人:他自己就坚称说,我觉得我们没有欺骗任何人,我们出现了错误的清算,然后包括他觉得Caroline没有进行对冲,所以都是她的锅,也说过这种话。所以当时庭审本身实际上是一个非常混乱的现场,所以SBF本人他可能爆的料比前面三个人都多。

SBF 决定作证是有风险的,尽管他试图将其 FTX 的崩溃描述为一个不可避免的事故,但他在检方律师的严谨问询之下,完全暴露了。比如,当被问及他是否记得关于公司 130 亿美元如何失踪的对话时,他表示“我不记得了”。在这一个月的庭审里,还爆出了不少关于SBF和FTX的混乱细节。比如FTX没有管理,没有董事会。公司里有很多头衔,但管理人员没有经验;公司治理结构为零。

再比如,FTX内部会计记账依托于一个叫做QuickBooks的软件。这个软件主要是为小型企业提供会计和财务工具。用这样的软件来管理一个价值数百亿美元的公司实在是匪夷所思。而FTX作为一个交易平台,一直号称设有投资者保障基金,然而当法院公开FTX的源代码时,发现这个投资者保障基金,就是一行随机生成一个数值的代码,没有实际的意义,就是一个数字。

面对如此清晰的证据,11 月 1 日,检察官在结案陈词中声称“这就是欺诈,简单明了。”同时指出 SBF在整个听证中“失忆 140 次”,也就是他说了140次的我不记得了。而辩方这边,则试图将 SBF 描绘成一位善意犯下“可怕错误”的企业家,其要求法庭及陪审团认定 SBF 在经营 FTX 和Alameda Research 期间始终“善意”行事,因此不能认定其犯有诈骗罪。是“现实世界的沟通不畅”、“错误”和“延误”伤害了 FTX 和 SBF 的加密帝国的其他成员,而不是故意欺诈。

但是,陪审团的眼睛是雪亮的 ,在一个多月的审判后,12 名陪审团,仅仅经过四个多小时的审议后,做出了裁决判定SBF面临的全部七项罪名成立。

有人看到,结果宣判后,一直坚称自己无罪的SBF,泪洒法庭。也许直到那一刻,他才从自己的无罪幻觉里走出来,看到了冷酷无情的现实。

总结一下这场庭审,我们就知道FTX到底怎么坑了自己的客户和投资人:

从2019年FTX创立之初,SBF就开始将FTX用户的资金非法转移到他个人控制的加密对冲基金Alameda Research。主要有两种方式:

一,诱导FTX用户将法币存入Alameda控制的银行账户。FTX 在汇集用户资金并操作向 Alameda 的转账时,直接采用了毫无遮掩的资金混合 (commingling of funds)方式,将所有的用户资金转移到一个名为fiat@ftx.com 的自有法币账户。实际上这个账户属于 Alameda。通过这种标记方式,SBF 掩盖了 Alameda 在FTX 的实际债额。

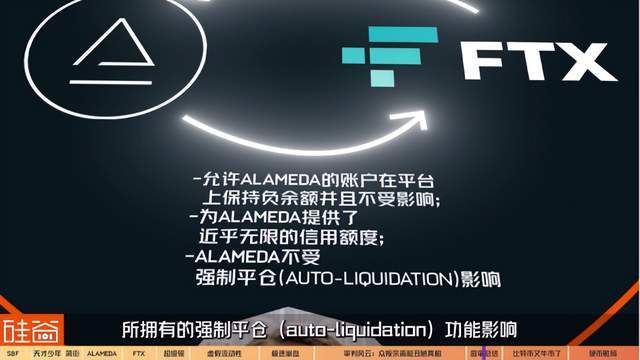

二,为Alameda在FTX平台上提供“近乎无限”的信用额度,并利用一些特殊代码绕过平台对其他用户账户的限制,包括:

A. 允许 Alameda 的账户在平台上保持负余额并且不受影响;

B. SBF 还多次安排 FTX 提高这个账户负余额的额度,实际上为 Alameda 提供了近乎无限的信用额度;

C. Alameda不受平台所拥有的强制平仓(auto-liquidation)功能影响。

除了这80多亿FTX客户资金,SBF还欺骗了FTX的投资人,总计金额超过18亿美元。挪用的资金被SBF用于Alameda的高风险投资、购买豪宅,以及大笔政治献金等。当2022年加密货币价格暴跌,Alameda陷入资金困境时,SBF并未停止违法行为,反而继续大规模转移FTX客户资金至Alameda,试图维持运营。

并通过后者进行更多的风险投资,并且向自己以及其他 FTX 高管提供“借款”。甚至在即便到了破产当月 ,在FTX已经面临几十上百亿美元价值的提款撤资要求的时候,SBF却仍在通过一系列佯装道歉和修复问题的推文,和大量的公开采访,来欺骗它的投资人,试图稳固他们的信心,甚至获得更多的投资,以试图“填补一个高达数十亿美元的大洞”。

虽然SBF被定罪,理论上多项罪名叠加,最高刑期可到110年。但实际上,很少会有法官这么顶格判罚。

而开头我们也说了,法官的最终量刑结果是:25年。

十四、悲剧中的欣慰:加密货币又牛市了

无论如何,SBF和FTX 的垮台对加密货币造成了破坏性的连锁反应,可以说造成了一次“金融危机”也不为过。

FTX 崩盘后,加密货币交易所 Gemini 以市场动荡为由,冻结了贷款部门的客户赎回。而这个贷款部门后来申请破产。另一家加密货币贷款机构 BlockFi 也破产了。该公司表示,它对 FTX 和 Alameda 有“大量敞口”。

在 FTX 垮台,以及比特币和其他数字货币价值下跌后,Coinbase 和币安等其他加密货币公司也进行了大规模裁员 。

而与此同时,FTX的破产清算也在进行中。最新消息是,从负责FTX破产清算的约翰·雷伊在2023年9月提交给债权人的报告中的数字推断,目前遗留下的资产足以偿付所有债权人,包括客户、贷款方和投资者。这其实是不幸中的万幸。因为,在去年9月那份报告中雷伊对遗留资产估值为67亿美元,同时对FTX负债的估值为106亿美元,以此体现FTX已经资不抵债。

但是当时破产团队只计算FTX持有的流动性最强的资产,如现金和比特币等大牌加密货币。他们忽视了SBF收集的犹如“龙宫宝藏”般庞大的高价值资产。

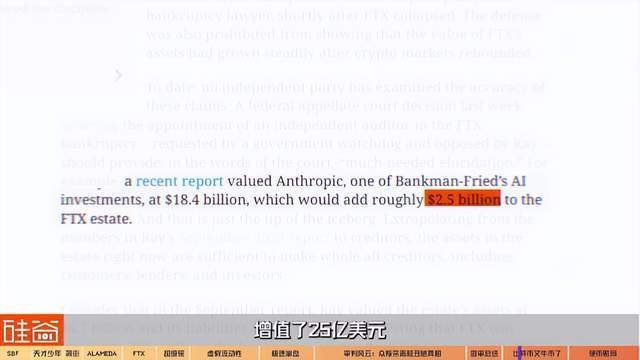

比如他对Anthropic的5亿美元投资,已经在过去几个月的时间里,增值了25亿美元,更讽刺的是,随着加密货币进入牛市,FTX持有的各类加密货币资产也大幅增值,自去年8月到今年1月,FTX所持有的加密货币的市值增长了约50亿美元。

如此统计下来,债权人可以拿回一些微薄的偿付,不至于血本无归,这或许是这桩悲剧加闹剧里一点让人欣慰的消息。

SBF自庭审结束后,被关押在布鲁克林的大都会拘留中心,而关于他的监狱故事也一直没有停歇过,从用监狱里的“硬通货”鲭鱼鱼干换他的狱友帮他理发,到被勒索以获取保护等。自从审判开始以来,没人可以带电子设备到监狱里,所以没有公开的SBF的照片流出,直到YouTube博主Tiffany Fong采访了前不久刚出狱的SBF的狱友,他的狱友提供的这张照片:

根据SBF的狱友在采访里的说法,这张照片于2023年12月17日圣诞节前后,在布鲁克林大都会拘留中心拍摄,因为囚犯只能在圣诞节和父亲节的期间拍照。SBF和其他的几位狱友在一起,比起往日的形象,他明显瘦了很多,穿着 T 恤、运动短裤和运动鞋。根据他的狱友的说法,SBF在监狱不怎么洗澡,也不怎么刮胡子,但是却也没有遭到毒打,“他是一个怪人,但是人也不错”。他的狱友说, SBF甚至在向狱警提供投资建议,建议他们投资某个加密货币。

而这样的生活,SBF还会过25年。当然,如果在狱中表现良好,SBF还是有可能获得减刑的。但正如他所说:“我的有用的生命可能已经结束了。已经结束了一段时间了”。(My useful life is probably over. It's been over for a while now)

这次在法庭上,SBF表现了此前所未有的歉意:他说,看到 FTX 的客户受苦,他感到痛苦。他说,“客户不应该承受这样的痛。” 作为首席执行官,他应对这种痛苦负责。但“归根结底,我并不是最重要的人——重要的是受影响的客户和员工。”

负责此案的联邦检察官Damian Williams在刑期宣判后,也发表了声明:SBF策划了历史上最大的金融诈骗之一,窃取了超过80亿美元客户的资金。他故意并持续地撒谎,完全忽略客户的期望、也不遵守法律,仅仅是为了偷偷地用客户的钱来扩张他自己的权力和影响力。他的罪行的严重性不仅仅用被窃取的资金数额来衡量,而是取决于给受害者造成的严重伤害,有些人一夜之间就失去了他们的毕生积蓄。作为他前所未有的诈骗行为的结果,班克曼-弗里德面临25年的监禁和超过110亿美元的财产没收。今天的判决将阻止被告人再次犯下诈骗行为,并向可能会尝试从事金融犯罪的其他人发出重要信息:公正会迅速到来,后果会很严重。

故事说到这里,是不是还是感觉挺唏嘘的?一个这么有天分又聪明的年轻人,快速崛起,享受了闪光灯和荣耀,又迅速陨落,最终将自己的生命耗费在牢狱中。但SBF的命运,也许是一开始就注定的,天才与赌棍是一个硬币的两面,而这个硬币,是SBF他自己抛出去的。事实上,他非常执迷于抛硬币的赌局。

十五、那场决定一切的扔硬币赌局

我们之前说到简街资本的文化就是,鼓励员工和实习生们万事皆可赌,可以自己定金额,但是一天之内最大赌注是100美元。有一天,一个名为Asher Mellman的实习生提出要与SBF打赌,赌的内容就是实习生当天损失的最大金额。

双方以65美元为打赌金额:如果当天,如果有实习生的损失超过了65 美元,Asher将向SBF支付亏损最大金额超过65美元的金额;如果没有人损失超过65美元,那么SBF将向Asher支付65美元与最大损失之间的差额。

我们来算算数学,也就是说,如果有实习生损失达到了100美元,SBF将得到35美元;而如果实习生中最多损失50美元,SBF则会向Asher支付15美元。

而SBF是怎么做的呢?

在和Asher定好赌局后,SBF立即向房间里的其他实习生喊道:谁想和我来一场赌注为98美元的掷硬币的赌局?只要和我玩,我就给谁一美元!

SBF这话一说出口,Asher Mellman就意识到,自己无论如何,都输了。

因为掷硬币的赌注是98美元并且概率是50/50分,这就意味着,无论SBF输赢, Asher都必须向他支付98减去65美元=33美元,Asher无论如何都是输。而SBF呢?

如果 SBF在掷硬币赌局中获胜,他将获得 98 美元(赢得抛硬币),再加上 33 美元(来自Asher),减去 1 美元(他向实习生支付了抛硬币的额外费用),净收益为 130 美元。

如果SBF输了,他会损失98美元(抛硬币)加上1美元(付款),但会拿回33美元(Asher给的),净损失为66美元。

就这样,SBF通过加大杠杆,让他有机会能赢得更多,当然,也有机会输得更多。然而损己不利人的是,就算SBF自己输了,也让Asher赢不了。

通过第二次附加扔硬币游戏,或者可以称之为“杠杆”,SBF有50/50的机会赢得130美元或仅损失66美元。而Asher无论如何,都需要给SBF33美元,无论如何都是输家,除非,Asher在SBF问谁愿意抛98美元硬币的时候,他马上迎战。

但SBF这一招让Asher的赌注被动提高,而Asher没反应过来或者不想提高赌注时,就已经被SBF割了韭菜。

这个赌注的结局就是,SBF在第一场价值98美元的赌局中成功押中了硬币的正反面。但是SBF想让Asher更加尴尬,他需要赢一个实习生100美元,这让Asher就会输掉最多的金额。

于是,SBF继续押注,将赌注提高到 99 美元,并赢得第二次押注,之后他再次将赌注提高到了99.5美元,第三场赌局中,SBF还是赢了。第四场赌局中,SBF将赌注提高到 99.75 美元,然后他输了。但这个时候,Asher已经被羞辱得丢尽了脸面,而在书中作者采访简街当时的旁观实习生们时候,大家无一不对SBF不顾Asher的感觉,一次又一次“羞辱”Asher感到厌恶。

但现在回看,那个时候的SBF就对风险无比着迷,着迷于赢下赌局,着迷于加大杠杆,着迷于更大的回报,着迷于更大的风险。这就像是日后FTX事件的一个缩影:SBF对所有的交易都采取全力以赴的策略,在他的世界观中,如果你在赌局中存在1%的优势,你应该一次又一次地把你的所有钱都押上,直到你输光为止。

就像他为了极致地羞辱Asher,一次又一次的提高赌注,就是要赢到极致的100美元。只是,在和实习生的硬币赌局里,他侥幸赢了,而在FTX赌局里,他输的很惨。

SBF的故事到这儿,总归是告一段落了,从万人吹捧的“加密货币之王”到锒铛入狱的世纪骗子,这个熟悉的剧本SBF绝不是首创,相信也不会是最后一次。在这场永无止境的资本市场的游戏中,人性的弱点被展现得淋漓尽致。而随着比特币最近重新冲上7万美元,加密货币又已经来到了新的牛市,金钱与人性的博弈仍在持续,只希望,新的冒险者和赌徒们,不会再重蹈覆辙。