扫码打开虎嗅APP

本文来自微信公众号:超越 J Curve(ID:beyondthejcurve),作者:超越J曲线,原文标题:《一季度IPO报告|A股募资额环比降近三成 美股数量连续两季回升》。题图来自:视觉中国

本期分析2024年一季度IPO报告,总的来说,A股IPO政策趋紧,港股优质项目储备增多。详情见下文。

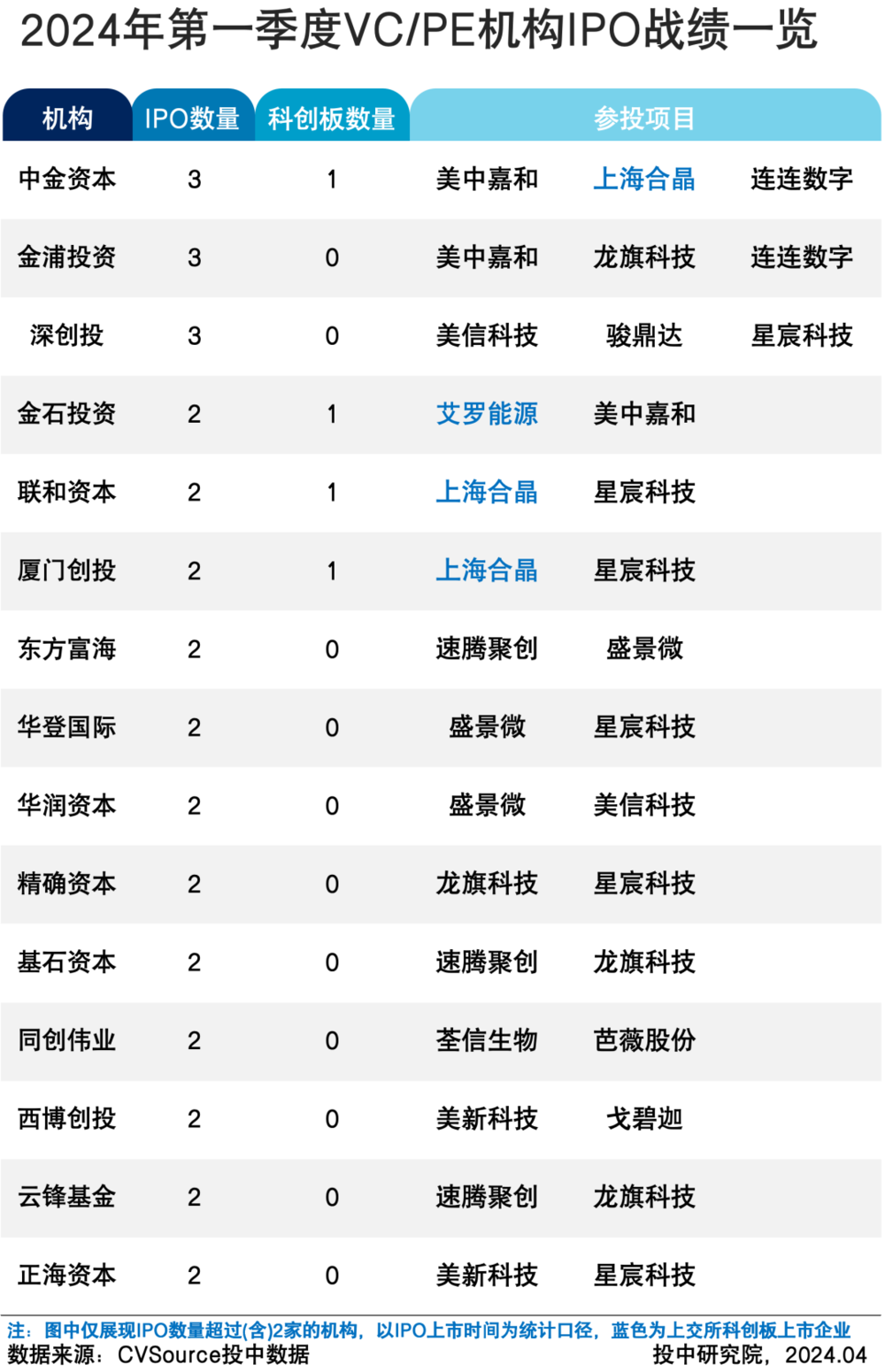

表1 2024年第一季度VC/PE机构IPO战绩一览

核心发现:

2024Q1,共计53家中国企业在A股、港股以及美股成功IPO。IPO数量同比下降45.92%,环比下降36.90%。

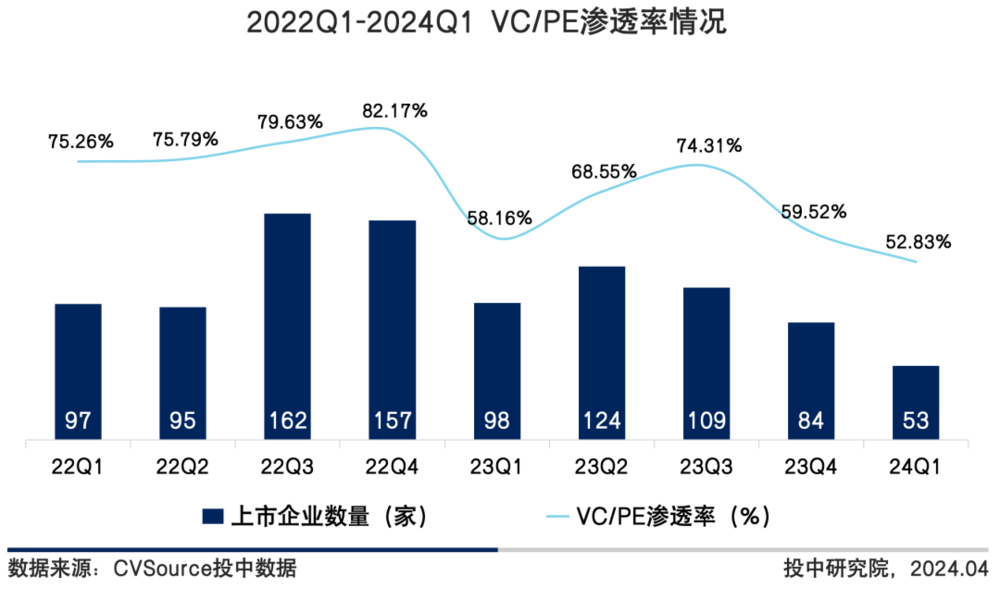

VC/PE机构IPO渗透率达52.83%,15家机构参投超2个IPO项目,其中,中金资本、金浦投资、深创投参投3家,居首位。

港交所主板IPO数量最多,共11家;上交所主板IPO募资金额最大,共91.27亿元。

A股再出台政策,从严把关拟上市公司质量;港股二级市场回暖,优质IPO项目储备增多;美股IPO数量连续两季回升。

一、中国企业IPO分市场分析

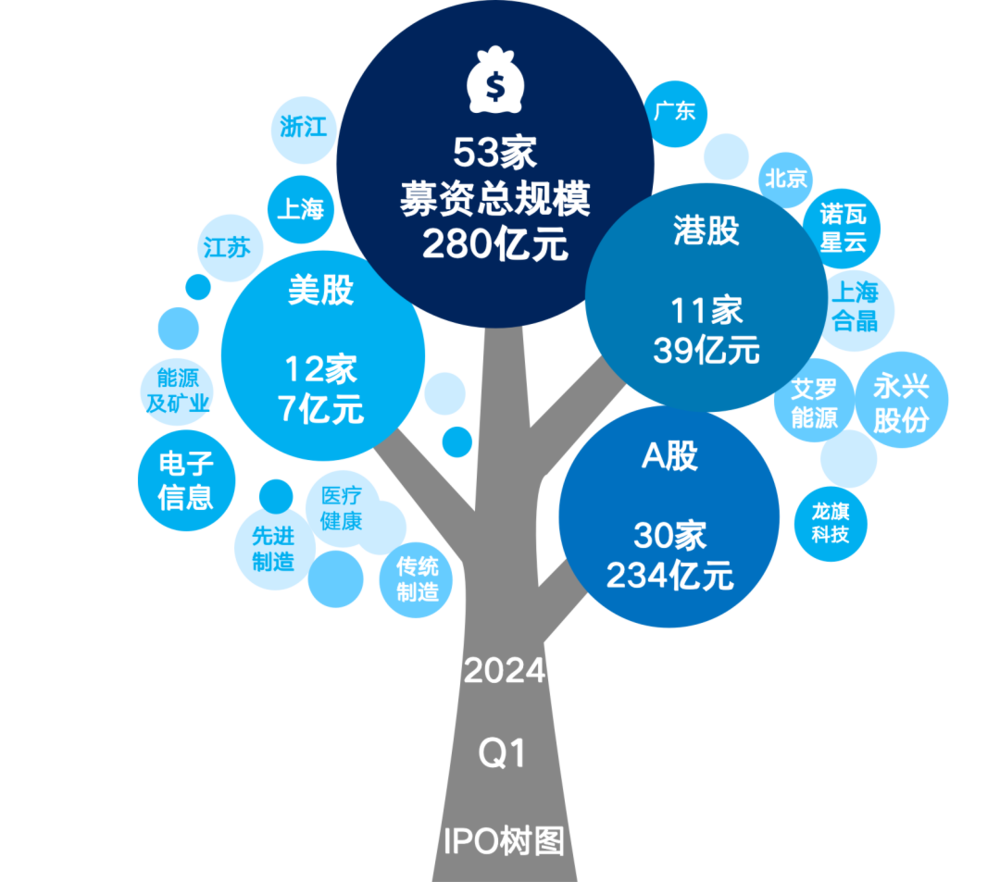

2024Q1,共计有53家中国企业在A股、港股以及美股成功IPO,募资总额280亿元;IPO募资金额TOP5企业依次为永兴股份、艾罗能源、诺瓦星云、龙旗科技、上海合晶;IPO集中行业为电子信息、先进制造、能源及矿业、传统制造、医疗健康;IPO集中地域为广东、上海、江苏、浙江、北京。

图1 2024年Q1 IPO概览

1. 全球:A股再度趋紧,港美股项目储备增加

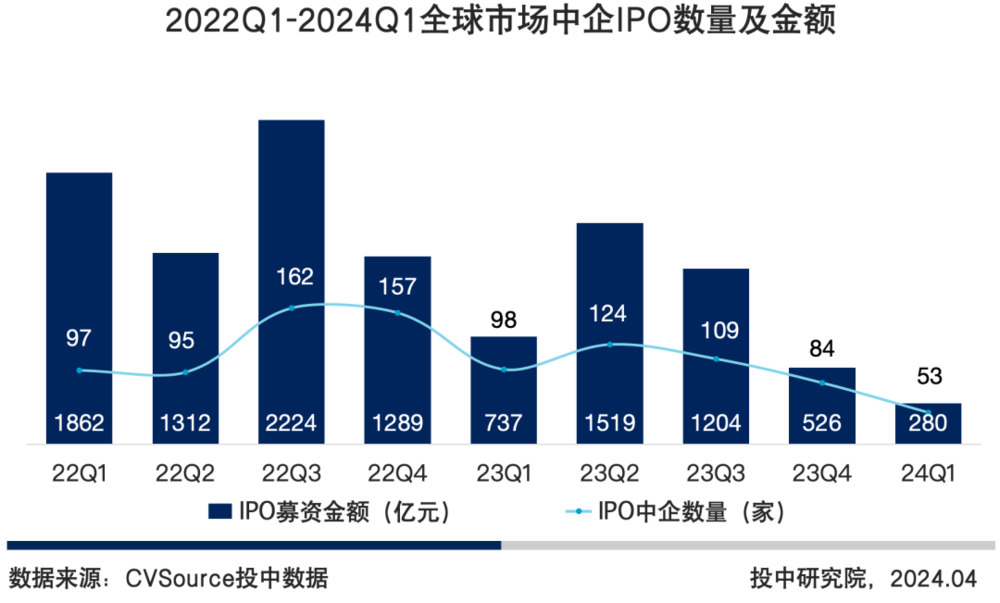

2024Q1,共计53家中国企业在A股、港股以及美股成功IPO,IPO数量同比下降45.92%,环比下降36.90%;IPO募资金额280亿元,同比下降62%,环比下降46.77%。

2024Q1,因为1月份二级市场持续走低,A股于2月份暂停IPO达20天,并于3月15日发布针对“从严把关拟上市企业”的政策,包含考虑二级市场承受能力调节IPO发行节奏、严把项目质量、严防财务造假等内容。港股二级市场回暖,IPO优质储备项目增多。美股募资金额持续低位,IPO数量与完成境外上市备案数量均连续两季上涨。

图2 2022Q1~2024Q1全球市场中企IPO数量及金额

表2 2024Q1各交易板块IPO数量及金额统计

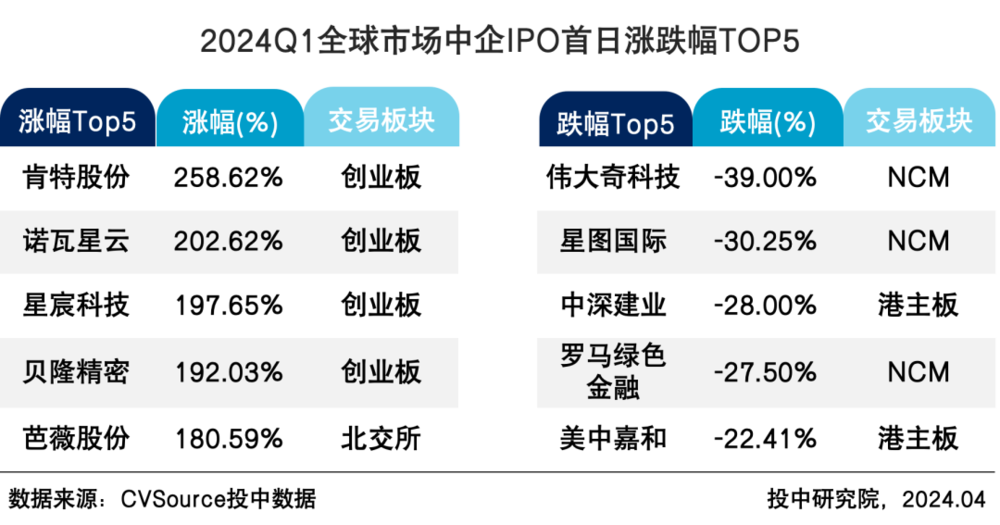

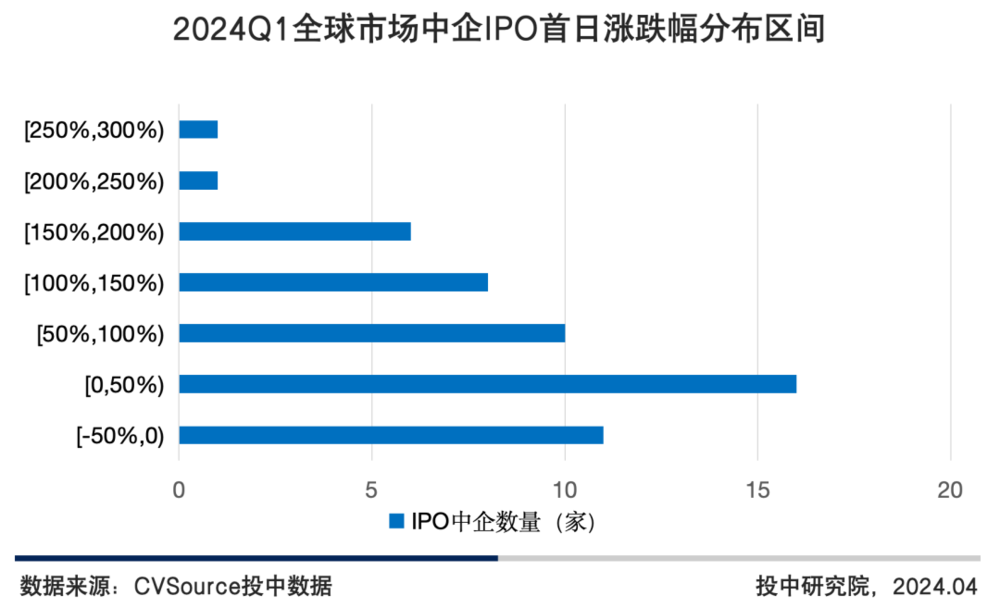

2. 中企IPO首日涨跌幅趋向平稳

2024Q1,共计53家中国企业在A股、港股以及美股成功IPO,有11家企业首日破发,破发率20.75%。肯特股份首日涨幅达2.59倍,成为第一季度首日涨幅最大的个股。从整个第一季度来看,共有16家企业首日涨幅在[0,50%)范围内,占全部上市中企的比例为30.19%。

涨幅Top2企业首日收盘价仅在发行价2~3倍间,二级市场情绪较为平稳。跌幅Top5的企业依然集中在港交所和纳斯达克。但同时港股Q1上市的11家中企中仅3家首日破发,破发率27.27%,港股二级市场阶段性回暖。

表3 2024Q1全球市场中企IPO首日涨跌幅TOP5

图3 2024Q1全球市场中企IPO首日涨跌幅分布区间

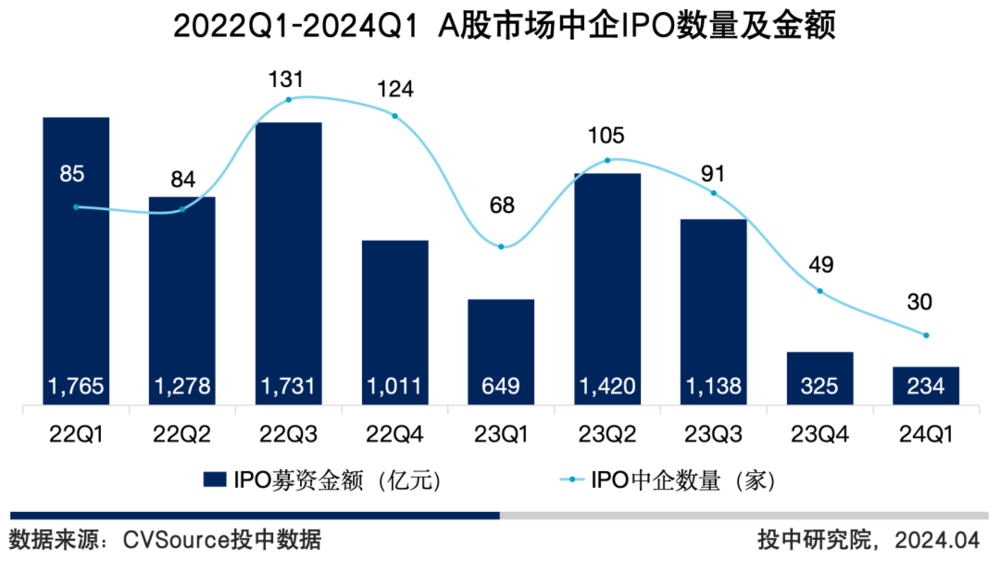

3. A股:监管趋严,募资额环比再降近三成

2024Q1,共计30家中国企业在沪、深、北三市IPO,IPO数量同比下降55.88%,环比下降38.78%;IPO募资金额共计234亿元,同比下降63.94%,环比下降28.00%。

2月8日,诺瓦星云在创业板上市;2月28日,肯特股份在创业板上市,是暂停20天后重启A股IPO的首支项目,首日涨幅258.62%,为第一季度最高。两个时间点也与二级市场探底、回暖的时间相近。

3月15日,证监会发布《关于加强上市公司监管的意见(试行)》《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》两项政策。后者再次明确IPO发行要考虑二级市场承受能力;对拟IPO企业要严把项目质量、严防财务造假、严防清仓式分红、从严监管高价超募等。

图4 2022Q1-2024Q1 A股市场中企IPO数量及金额

表4 2024Q1中企A股市场募资TOP5

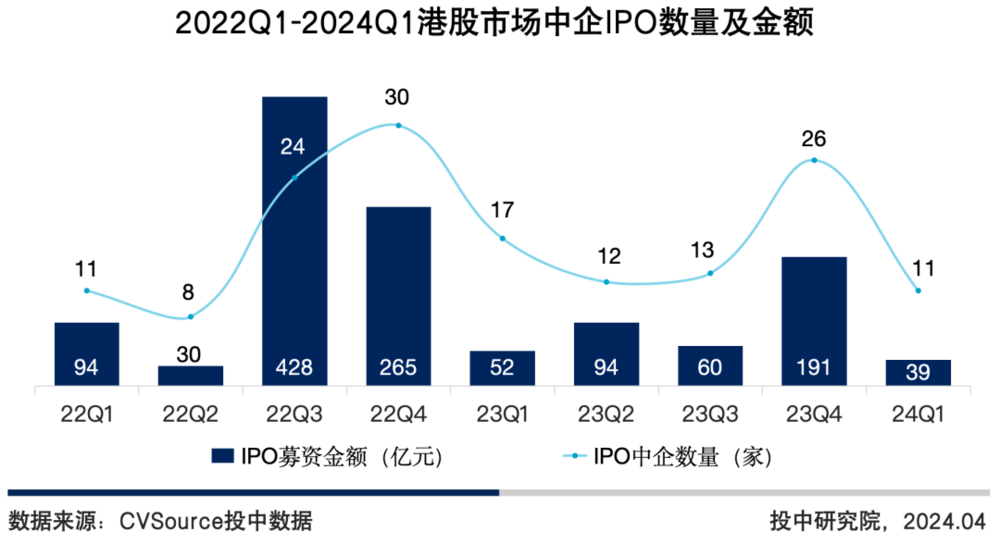

4. 港股:二级市场回暖,优质储备项目增多

2024Q1,有11家中国企业在香港IPO,IPO数量同比下降35.29%,环比下降57.69%;IPO募资金额共计39亿元,同比下降25%,环比下降79.58%。

在整个一季度,港股IPO的11家中企中仅3家首日破发,破发率27.27%,港股二级市场阶段性回暖。其中,富景中国原计划2023年12月上市,鉴于当时的市场状况不佳,选择了推迟上市,并于2024年3月28日成功上市,首日涨幅37.4%。

临近季末,港股递表公司显著增多,其中地平线、纵目科技均为自动驾驶领域解决方案提供商;除此之外,云知声、七牛云、如褀出行、派格医药、沪上阿姨等各领域优质项目也已经递表,等待上市。

图5 2022Q1~2024Q1港股市场中企IPO数量及金额

表5 2024Q1中企港股市场募资TOP5

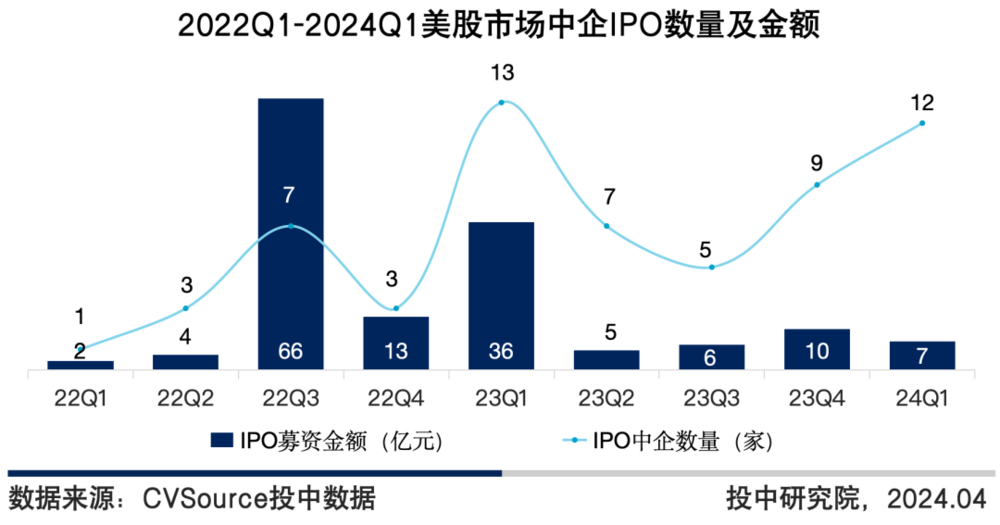

5. 美股:募资额持续低位 数量连续两季回升

2024Q1,有12家中企在美国资本市场IPO,IPO数量同比下降7.69%,环比上涨33.33%;IPO募资金额共计7亿元,同比下降80.56%,环比下降30%。募资金额持续低位,IPO数量连续两个季度回升。

2024年2月23日,路特斯科技有限公司(Lotus Tech)与特殊目的并购公司完成合并且在美国纳斯达克上市,获得超过8.8亿美元的融资。这是自2023年以来,特殊目的收购公司相关交易获得的最大规模融资之一。

2024Q1,中企赴美上市企业共有22家完成境外上市备案。相较2023Q3、2023Q4分别完成境外上市备案11家、15家,境外上市备案增速明显提升。中小企业境外上市路径继续拓宽。

图6 2022Q1~2024Q1美股市场中企IPO数量及金额

表6 2024Q1中企美股市场募资Top5

二、中国企业IPO退出分析

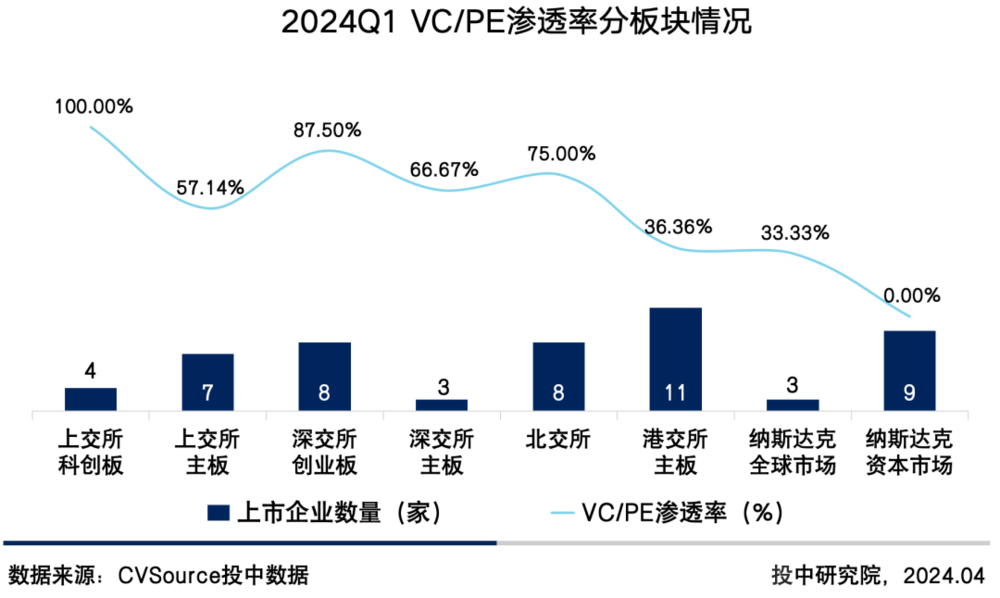

1. 双创板VC/PE机构IPO渗透率最高

2024Q1,共28家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为52.83%,其中,上交所科创板VC/PE机构IPO渗透率达100%,深交所创业板VC/PE机构IPO渗透率为87.50%,是所有中企IPO板块中机构渗透率最高的两个板块。

2024Q1,全球市场中企IPO渗透率达到两年内新低。且从不同板块来看,VC/PE机构参与项目依然主要集中在A股,渗透率均在五成以上;港股和美股则依赖于知名项目,整体渗透率不高。

图7 2022Q1~2024Q1 VC/PE渗透率情况

图8 2024Q1 VC/PE渗透率分板块情况

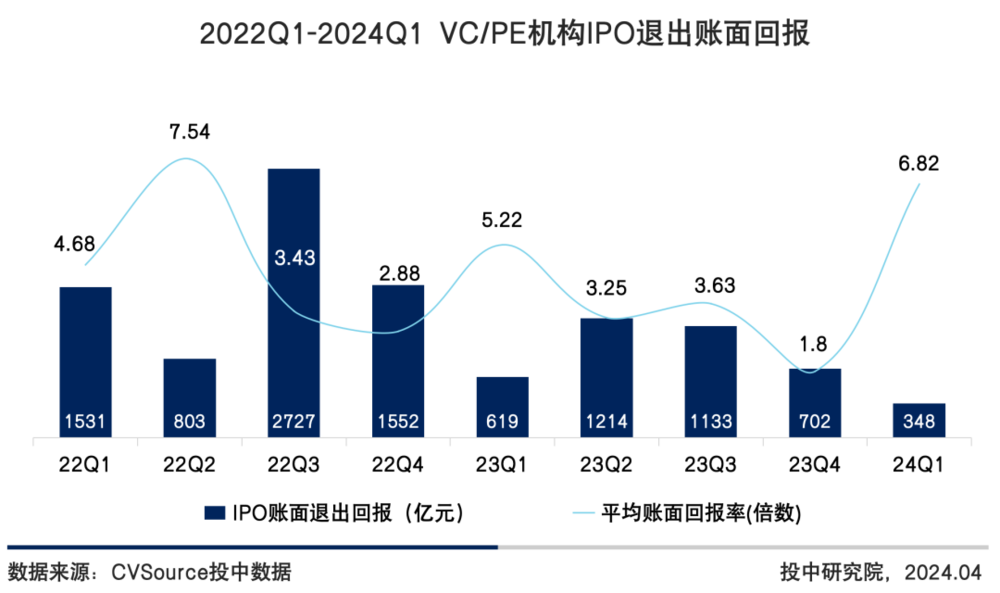

2. 港交所账面退出回报最高

2024Q1,IPO账面退出回报为348亿元,同比下降43.78%,环比下降50.43%;平均账面回报倍数为6.82倍,同比上涨31.66%,环比上涨2.79倍。

2024Q1,港交所账面退出回报为175.21亿元,账面回报倍数为10.46倍,两项均位列第一,其中激光雷达解决方案提供商速腾聚创、数字支付解决方案提供商连连数字账面退出回报均超60亿元,速腾聚创账面回报倍数达26倍。

图9 2022Q1~2024Q1 VC/PE机构IPO退出账面回报

表7 2024Q1 IPO交易板块退出分析

三、中国企业IPO行业及地域分析

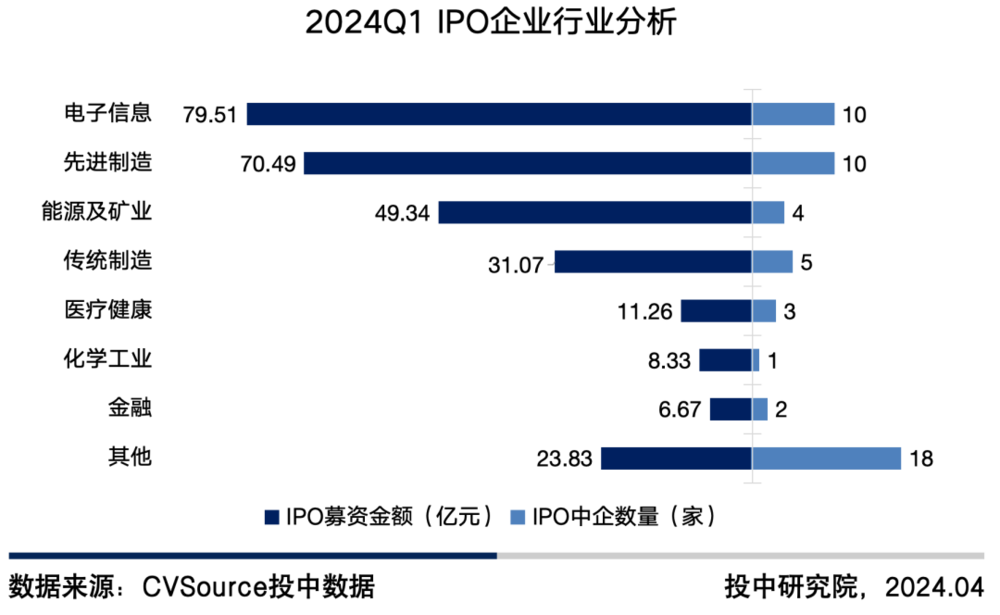

1. 电子信息行业IPO募资金额居首位

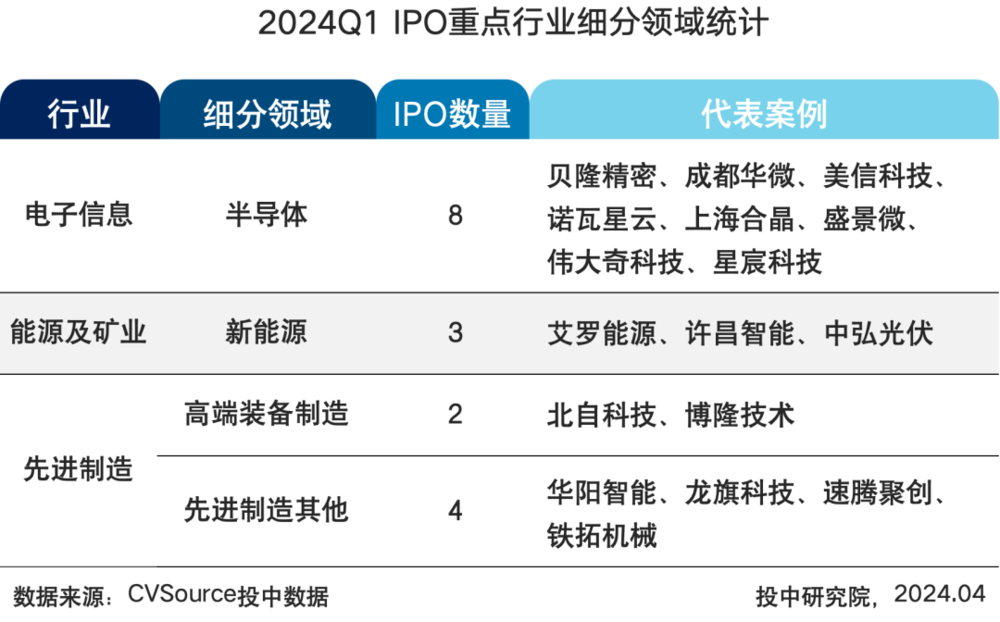

2024Q1,从募资金额来看,电子信息、先进制造、能源及矿业IPO募资金额位居前三,三者合计占全行业募资总额的71.19%;其中,电子信息行业募资金额达79.51亿元,成为本季度IPO募资金额最大的行业,电子信息、先进制造行业均有10家企业IPO,本季度IPO数量并列第一。从细分行业来看,半导体和新能源领域共11家企业通过IPO成功登陆二级市场。

图10 2024Q1 IPO企业行业分析

表8 2024Q1 IPO重点行业细分领域统计

2. 先进制造IPO数量及金额同比大涨

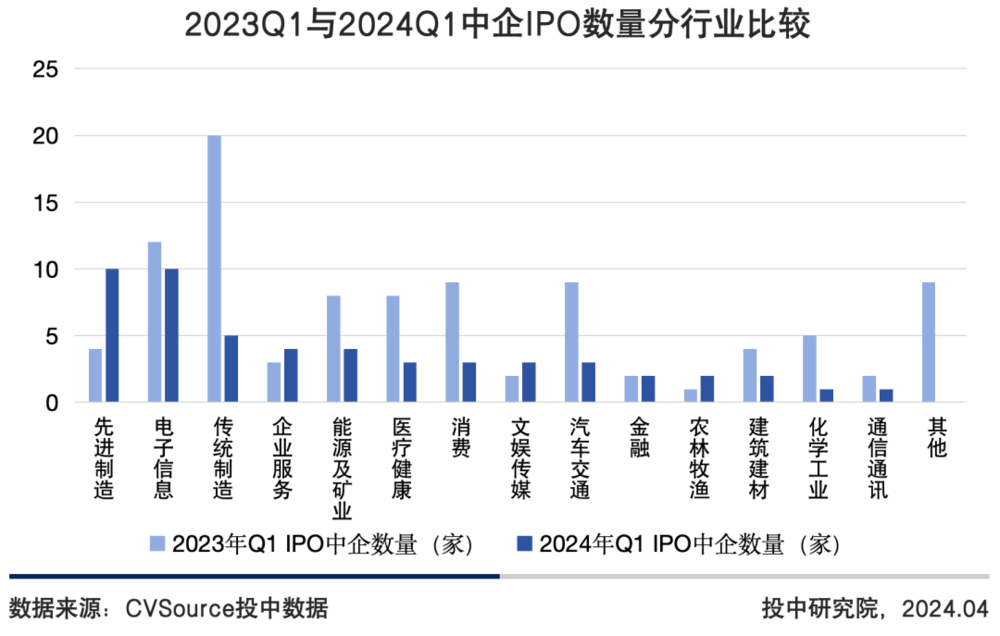

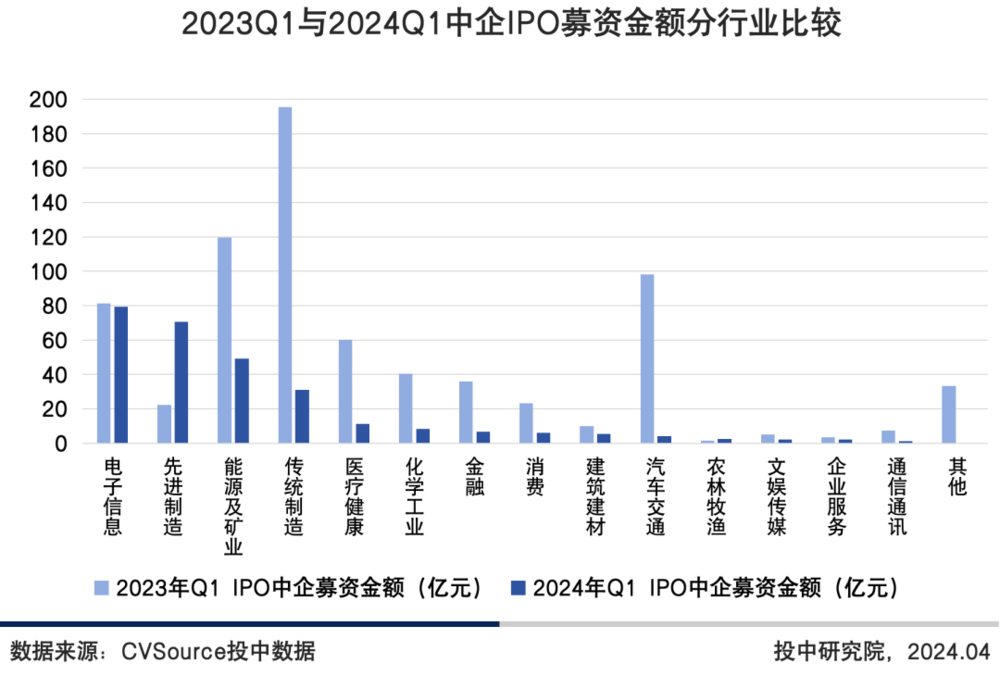

与2023Q1相比,传统制造行业IPO数量、IPO募资金额均大幅下降,其中IPO数量下降75%,IPO募资金额下降84.10%。先进制造行业是少数IPO数量、IPO募资金额增长的行业,其中IPO数量增长1.5倍,IPO募资金额增长2.16倍。电子信息行业IPO数量与募资金额波动相对较小。在IPO趋紧的现状下,先进制造与传统制造行业IPO占比的变化也与监管层严把上市公司质量的目标相契合。

图11 2023Q1与2024Q1中企IPO数量分行业比较

图12 2023Q1与2024Q1中企IPO募资金额分行业比较

3. 广东地区IPO数量及募资金额双居首位

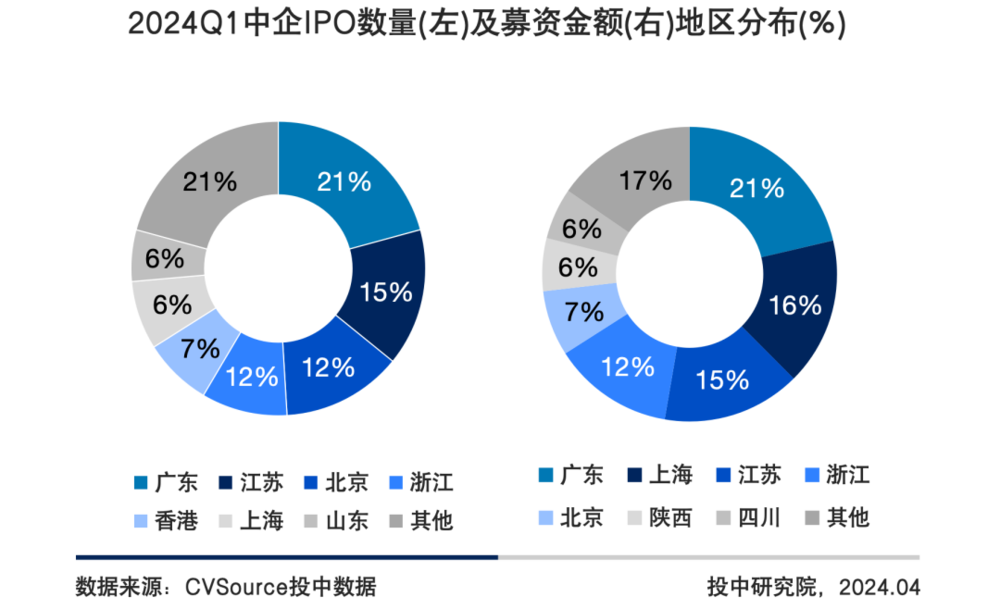

2024Q1,广东地区共计11家中企实现IPO,IPO数量位于首位,江苏、北京地区分别位居第二、第三;广东地区中企IPO金额达59.82亿元,占本季度IPO募资总金额的21.36%,位居首位,上海、江苏分别排名第二和第三。

图13 2024Q1中企IPO数量(左)及募资金额(右)地区分布(%)

表9 2024Q1中企IPO数量及募资金额地区分布表

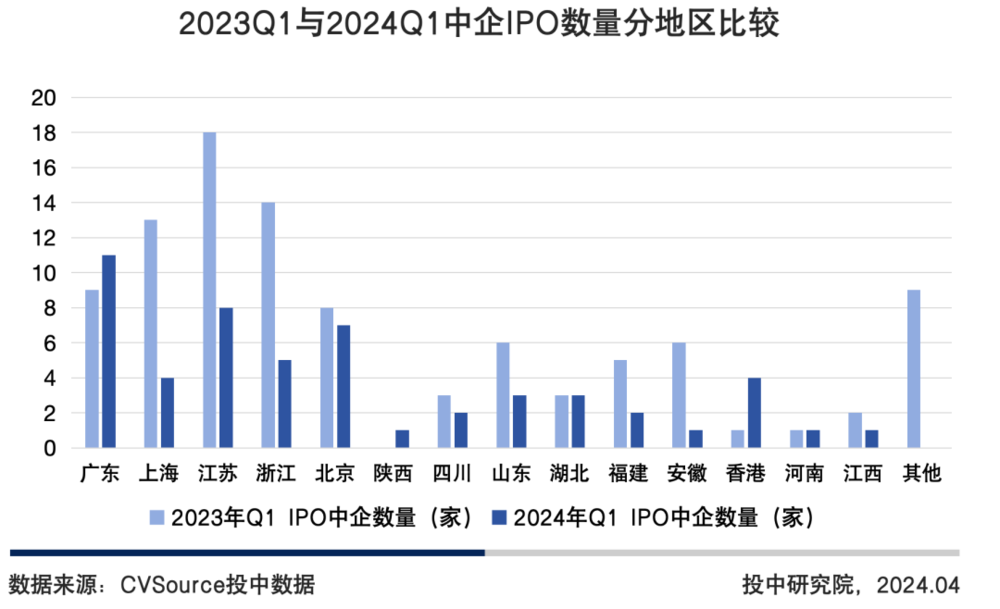

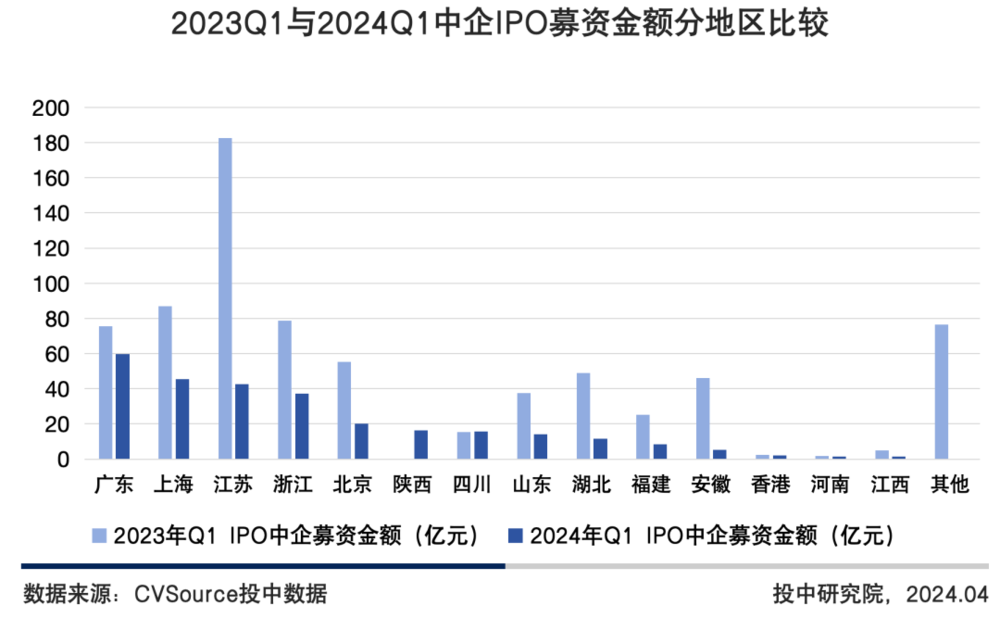

4. 沪、浙、苏IPO数量及募资金额下降最多

与2023Q1相比,从IPO数量来看,仅广东、陕西、香港三个地区实现IPO数量增长,上海、浙江地区IPO数量均减少9家,是IPO数量下降最多的地区。从IPO募资金额来看,江苏地区IPO募资金额下降140.03亿元,绝对值最大,除此之外,湖北、安徽、江西等地区募资金额降幅也都超过七成。仅四川、陕西地区IPO募资金额同比小幅增长。

图14 2023Q1与2024Q1中企IPO数量分地区比较

图15 2023Q1与2024Q1中企IPO募资金额分地区比较

四、中国企业IPO重点案例

1. 中企IPO募资金额及当日市值TOP10

表10 2024Q1中企IPO募资金额TOP10

表11 2024Q1中企IPO当日市值TOP10

2. 全球前十大IPO概况

图16 全球中企前十大IPO概览

五、政策热点回顾

1月28日,证监会进一步优化融券机制,加强对战略投资者限售股出借的监管,具体包括:(1)全面暂停限售股出借;(2)将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制。

2月6日,北交所发布《推动提高北交所上市公司质量行动方案》,该行动方案从优化上市公司结构、完善规则体系、提升治理水平、提高信息披露质量等7个方面入手,开展85项具体工作。

3月15日,证监会发布《关于加强上市公司监管的意见(试行)》《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》两项政策,分别聚焦上市企业与拟上市企业。

《关于加强上市公司监管的意见(试行)》共4方面措施:

一是加强信息披露监管,严惩业绩造假。推动构建资本市场财务造假综合惩防体系,提高穿透式监管能力和水平,努力实现业绩穿透、数据真实。加强全方位立体式追责。

二是防范绕道减持,维护市场信心。将减持与上市公司破净、破发、分红等“挂钩”。对通过离婚、质押平仓、转融通出借、融券卖出等方式绕道减持的行为严格监管。责令违规主体购回违规减持的股份并上缴价差。

三是加强现金分红监管,增强投资者回报。对多年未分红或股利支付率偏低的,加强监管约束。推动一年多次分红,在春节前结合未分配利润和当期业绩预分红,增强投资者获得感。

四是推动上市公司加强市值管理,提升投资价值。压实上市公司市值管理主体责任,推动优质上市公司积极开展股份回购,引导更多公司回购注销。

《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》共提出8项政策措施:

一是严把拟上市企业申报质量。压实拟上市企业及“关键少数”对信息披露真实准确完整的第一责任,严禁以“圈钱”为目的盲目谋求上市、过度融资。对财务造假、虚假陈述、粉饰包装等行为及时依法严肃追责。

二是压实中介机构“看门人”责任。建立常态化滚动式现场监管机制,用好以上市公司质量为导向的保荐机构执业质量评价机制。

三是突出交易所审核主体责任。把防范财务造假、欺诈发行摆在发行审核更加突出的位置。严密关注拟上市企业是否存在上市前突击“清仓式”分红等情形,严防严查,并实行负面清单式管理。从严监管高价超募。

四是强化证监会派出机构在地监管责任。辅导监管坚持时间服从质量,现场检查切实发挥书面审核的补充验证延伸作用。

五是坚决履行证监会机关全链条统筹职责。综合考虑二级市场承受能力,实施新股发行逆周期调节。大幅提高对拟上市企业的随机抽取比例和加大问题导向现场检查力度。

六是优化多层次资本市场功能衔接。研究提高上市标准。从严审核未盈利企业。

七是规范引导资本健康发展。督促企业按照实际需求合理确定募集资金投向和规模,加强拟上市企业股东穿透式监管,防止违法违规“造富”。

八是健全全链条监督问责体系。拟上市企业和中介机构存在违规情形的,依照《证券法》等规定严肃问责。上市委委员和审核注册人员存在故意或重大过失、违反廉政纪律的,终身追究党纪政务责任。

本文来自微信公众号:超越 J Curve(ID:beyondthejcurve),作者:超越J曲线