扫码打开虎嗅APP

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君,原文标题:《阿斯麦(ASML):业绩崩坍,AI风吹不到光刻机?》,题图来自:视觉中国

阿斯麦(ASML)于北京时间2024年4月17日下午的美股盘前发布了2024年第一季度财报(截至2024年3月),要点如下:

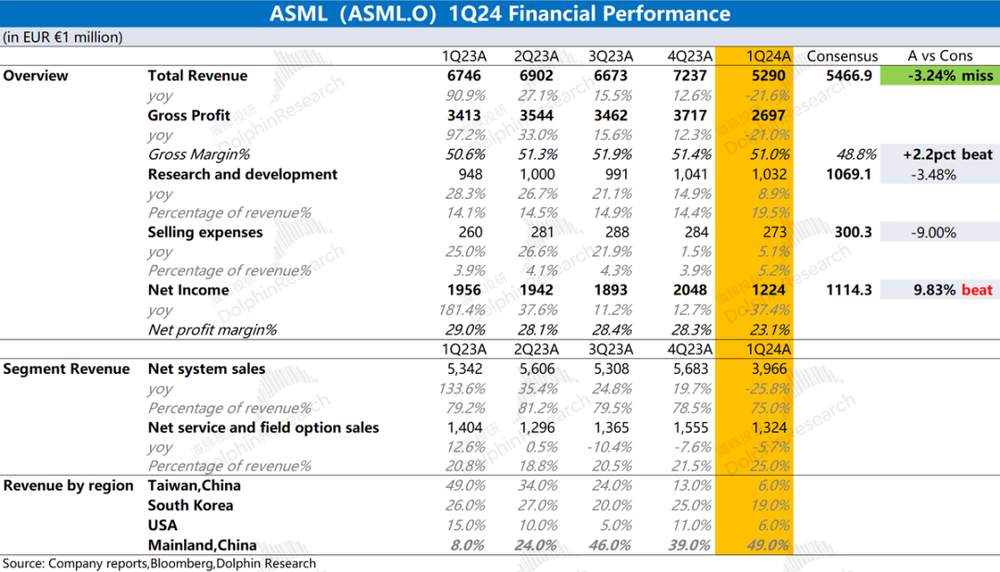

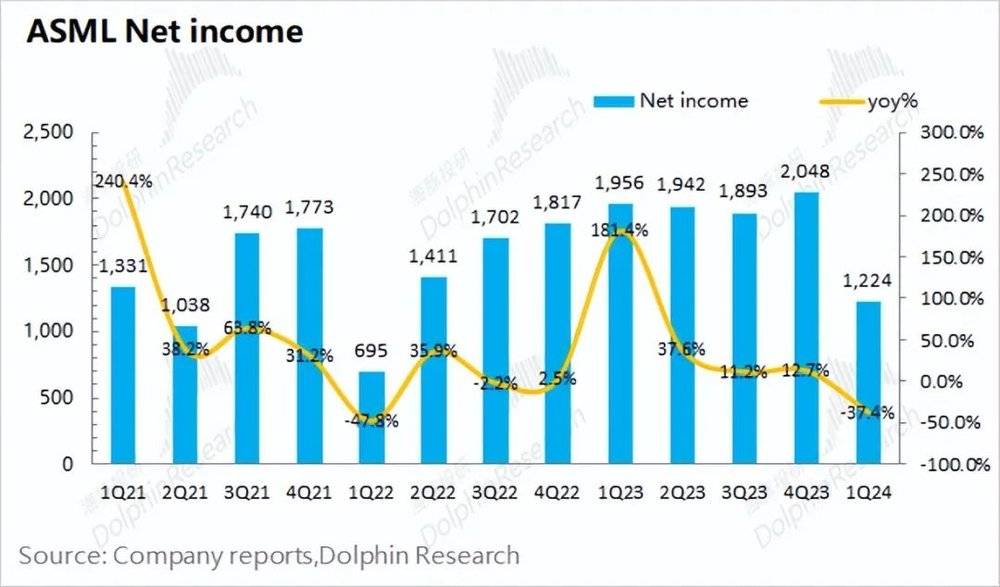

1. 核心数据:营收端大幅下滑。阿斯麦(ASML)在2024年第一季度实现营收52.9亿欧元,低于市场预期(54.7亿欧元)。本季度收入下滑,主要是受台积电及韩国客户拉货放缓的影响。公司在2024年第一季度净利润为12.24亿欧元,同比下滑37.4%,超市场预期(11.14亿欧元)。公司毛利率保持相对平稳,而收入端的大幅下滑直接影响了公司的季度利润。

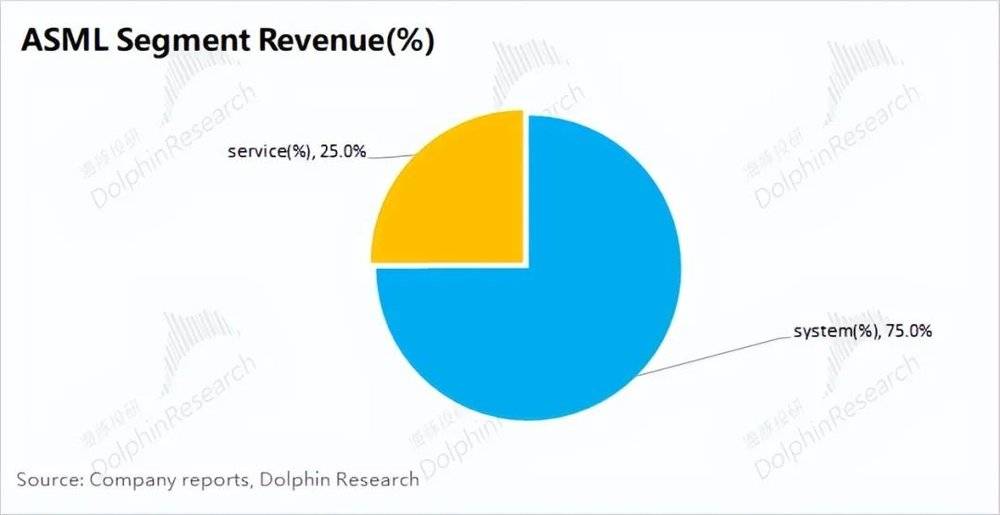

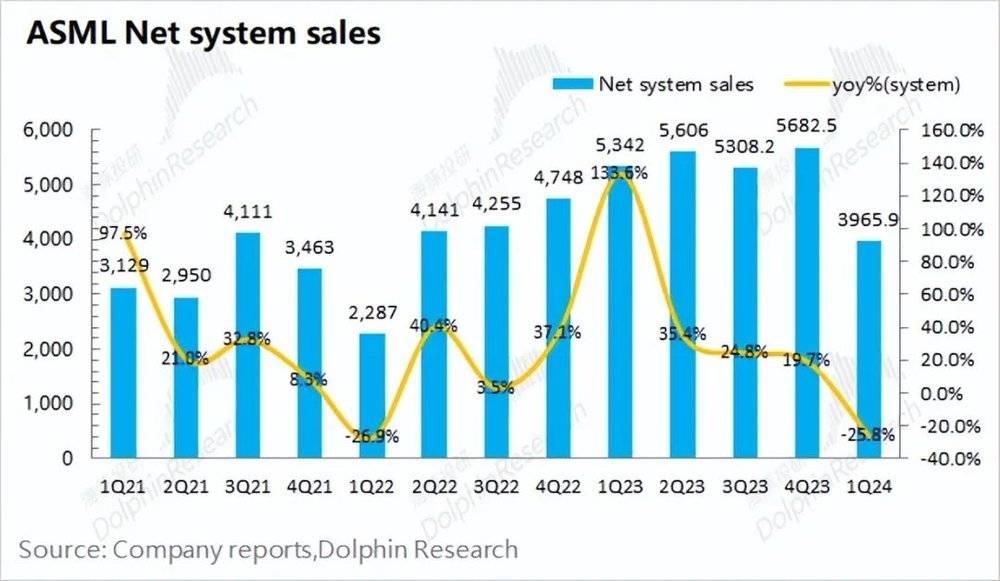

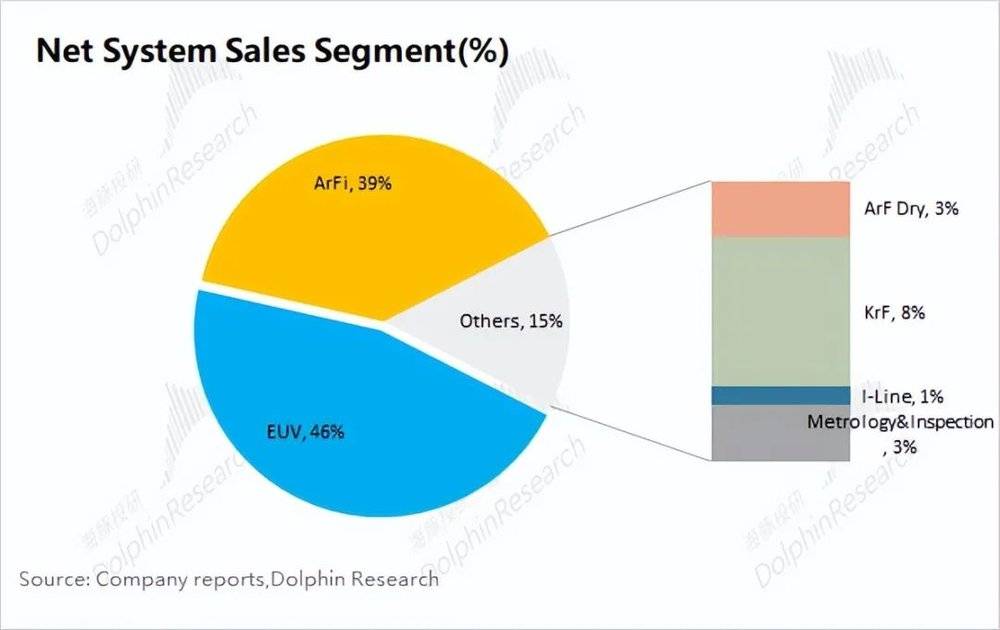

2. 各项业务情况:EUV和ArFi是最主要的收入来源。系统销售收入仍是公司最主要的收入来源,占据公司收入7成以上。本季度公司收入的同比下滑,主要是客户对EUV等产品的拉货放缓导致。

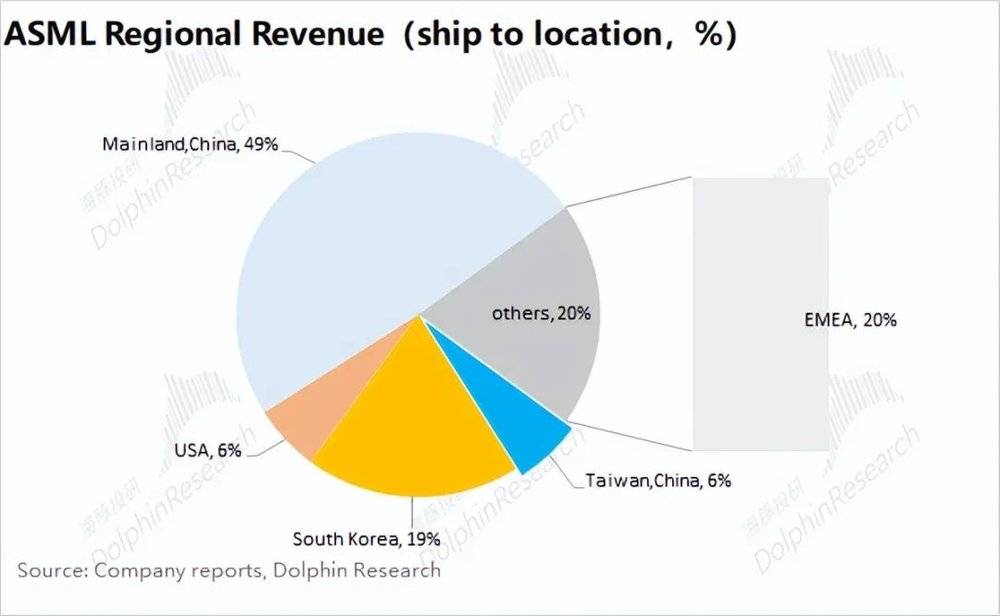

3. 各地区收入表现:中国大陆占一半。虽然受管制的影响,但中国大陆地区客户的收入占比不降反升,成为公司第一大客户,这主要是由于其他地区的拉货大幅下滑。在行业周期低迷阶段,中国大陆地区客户保持逆周期拉货的节奏。此外,数据中心及AI的需求增长,仍未明显传导至光刻系统的出货。

4. 阿斯麦(ASML)业绩指引:2024年第二季度预期收入57亿~62亿欧元(市场预期64.56亿欧元)和毛利率50~51%(市场预期50.12%)。公司下季度的收入虽有改善,但业务面并未有明显好转的迹象。

整体来看:阿斯麦(ASML)的财报不太理想。收入端和利润端均出现较明显的下滑,主要是受台积电及韩国客户拉货减少的影响。

再看下季度的指引:公司2024年第二季度预期收入57亿~62亿欧元(市场预期64.56亿欧元)和毛利率50%~51%(市场预期50.12%)。两项数据同比都有所下降,表明公司产品的需求面并未有明显好转的迹象。

细看公司的本次财报,海豚君认为公司在中国大陆地区的收入环比有所下滑,是符合预期的。由于受2024年1月1日起扩大出口管制的产品清单的影响。而公司财报的不及预期,主要来自台积电等海外地区客户。

从整体行业面看,当前半导体周期仍然低迷,手机、PC等终端需求还是相对疲软。而英伟达、台积电等公司的业绩向好,主要得益于数据中心及AI需求的结构性拉动。然而从本次ASML的财报来看,这部分需求当前并未传导至光刻系统等设备端。

综合来看,海豚君认为当前台积电的重心放在先进封装端,而非光刻系统的扩产方面。阿斯麦(ASML)的股价,将在短期内受本次不太理想的业绩影响。而从中长期角度,公司仍将受益于数据中心及AI需求的产能带动,但当前并非是核心客户资本开支的主要关注点。

一、核心数据:营收端大幅下滑

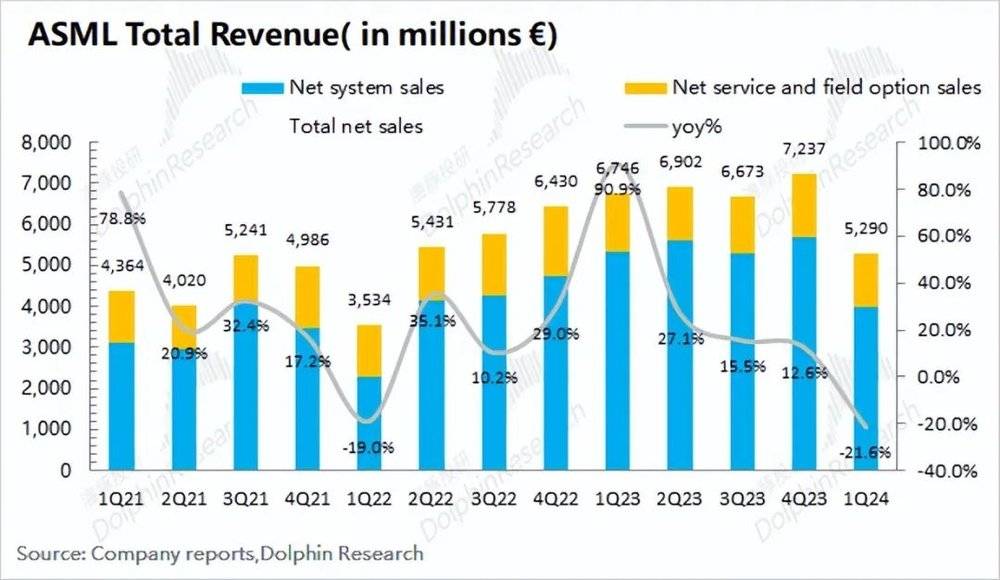

1. 收入端:阿斯麦(ASML)在2024年第一季度实现营收52.9亿欧元,低于市场预期(54.7亿欧元),季度营收出现较明显的回落。本季度收入环比更是出现了21.6%的下滑,这主要是受台积电及韩国客户拉货减少的影响。

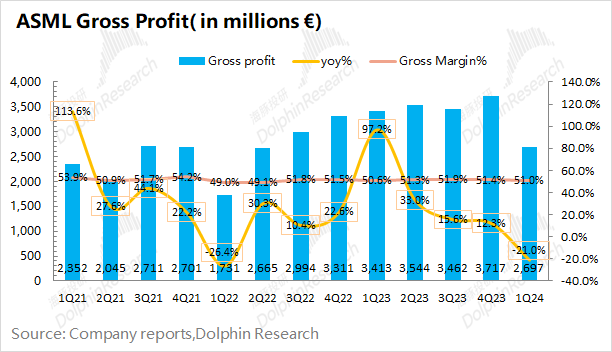

2. 毛利及毛利率:阿斯麦(ASML)在2024年第一季度实现毛利26.97亿欧元,同比下滑21%。具体毛利率方面,公司本季度毛利率51%,保持平稳,好于市场预期(48.8%)。虽然公司本季度出货量有所下滑,但出货均价仍维持相对稳定。

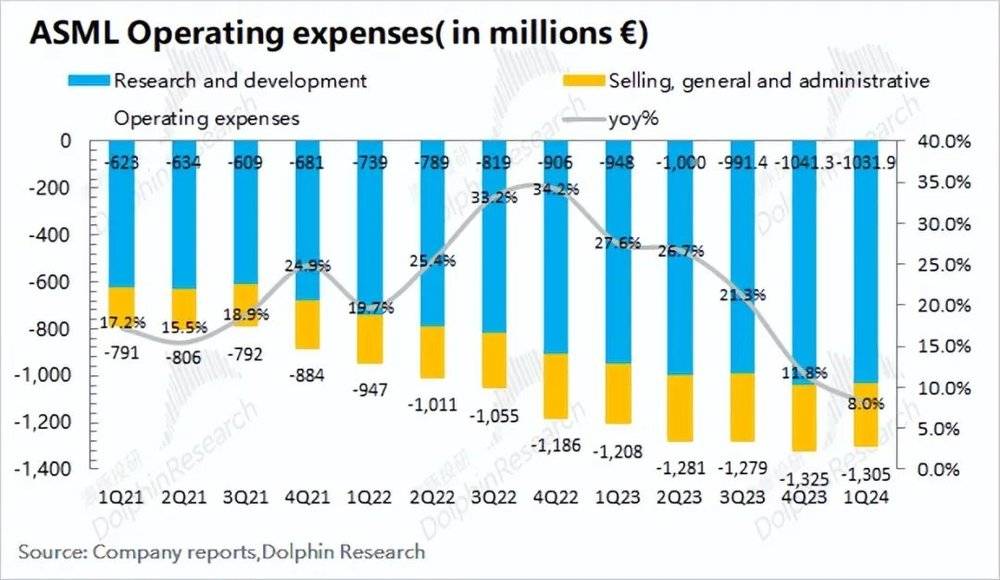

3. 经营费用端:阿斯麦(ASML)在2024年第一季度经营费用为13.05亿欧元,同比增长8%。

具体来看:

(1)研发费用:本季度研发费用10.32亿欧元,同比增加8.9%。研发费用率维持在19.58%,公司的研发投入维持在10亿欧元左右,费用率上升是受营收下滑的影响;

(2)销售管理及行政费用:本季度销售及管理费用2.73亿欧元,同比增加5.1%;销售管理费用率为5.2%,销售等费用保持相对平稳。

4. 净利润端:阿斯麦(ASML)在2024年第一季度净利润为12.24亿欧元,同比下滑37.4%,超市场预期(11.14亿欧元)。本季度公司业绩有明显下滑,主要是公司主要客户的拉货减少直接影响了公司的营收表现。

二、细分数据情况:中国大陆占一半

阿斯麦(ASML)的业务由系统销售收入和服务收入两部分构成,其中系统销售收入占比7成以上,是公司最核心的收入来源。

1. 各项业务情况

(1)系统销售收入:

阿斯麦(ASML)的系统销售收入在2024年第一季度实现39.66亿欧元,同比下滑25.8%。系统销售业务的同比下滑,主要是受下游客户拉货减少的影响。虽然中国大陆客户仍在拉货,但台积电和韩国客户的本季度拉货明显放缓。公司本季度光刻系统的出货均价仍有5600万欧左右,保持相对平稳。

(2)服务收入:

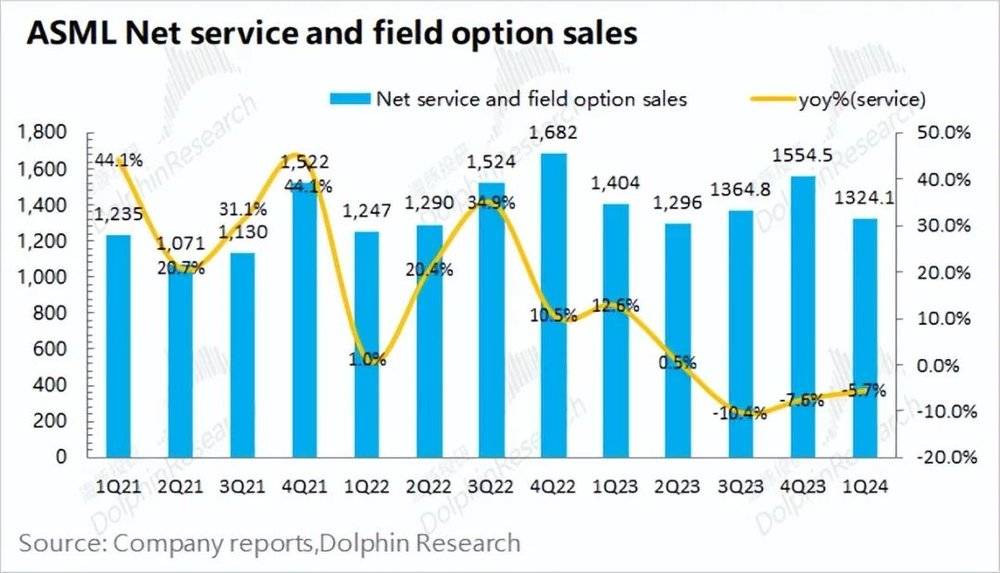

阿斯麦(ASML)的服务收入在2024年第一季度实现13.24亿欧元,同比下滑5.7%。阿斯麦的服务收入,主要包括设备维护等项目,业务收入比系统销售更为稳定。

2. 各地区收入情况

中国大陆地区收入占比达到近5成左右,仍是公司本季度最大的客户。这主要是由于中国大陆地区客户扩产的需求,增加了对ArFi等产品的持续拉货。

除中国大陆地区以外,本季度中国台湾地区、韩国地区及美国地区的占比均有不同程度的下滑。这主要受台积电及韩国客户等拉货减少的影响,当前台积电的资本开支仍然相对保守。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君