扫码打开虎嗅APP

本文来自微信公众号:分析师Charlie(ID:charlieresearch),作者: CharlieChio,标题图来自东方IC

预期有三种形态,高于预期,低于预期和符合预期。

通常,媒体、自媒体在报告一家公司的财报时,最喜欢采用营收和净利两个指标,和一致预期(consensus expect)做比较,高了就是beat,低了就是miss。

往往,财报刚出来为了流量和速度,用报表的Top line和Bot line一比就结束,其他数据不看了,造成的结果是媒体说beat,然而盘前/盘后就开始跌了,吃瓜群众一脸懵逼问:不是利好吗,怎么会跌了?

造成这个问题有两个原因:

1. 专业投资者和分析师的关注点与大众是不同的。

互联网行业,不同公司对应不同的商业模式,以及企业发展的不同阶段,即期的核心矛盾各有侧重。你只看到媒体报道Rev和Net profit,核心Operating data却不重视,那么得到的所谓“超预期”仅仅是单一维度,以偏概全是不合理(这里排除收费做pr的媒体)。

2. 一致预期统计口径

所谓一致预期,是数据统计的结果。比如有10位分析师给出了预测,但报告日期和行业瞬息万变的状态存在极大的滞后性和时间差,特别是但覆盖人数较少的公司,上半年发了报告,第二年的财报前没有及时调整,统计口径会出现事实性偏差,so…

所以,早上起来看新闻,好几家都报道TME营收超了预期,坐在电脑前一看,好像只有成本和利息收入超维持了高增长。

一、业务数据:付费人数是唯一亮点

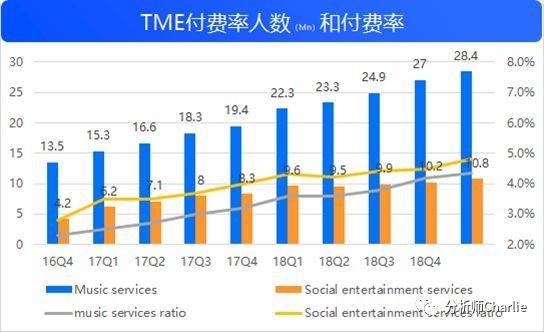

腾讯音乐的四项业务指标:MAU、Paying users、Paying ratio、Monthly Arppu中,只有Paying Users保持增长,音乐服务付费用户绝对值提高140万至2840万,社交娱乐付费用户绝对值提高60万至1080万,QoQ提升5%+。

数据来源:TME财报

社交娱乐付费用户QoQ 5.88%,超过了此前三个季度环比增速,通过QM的数据看,全民K歌在19Q1的MAU达到了1.67亿,相比18Q4有所回升,很大程度上促进了付费用户增长。

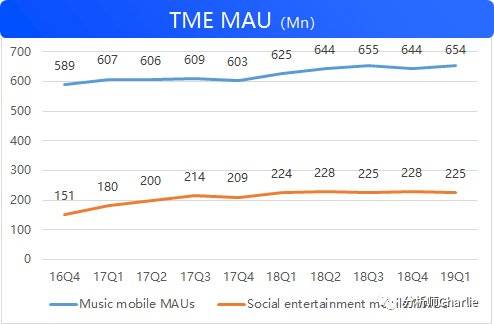

MAU基本平稳,Music mobile MAUs微增1.55%,Social entertainment mobile MAUs微减1.32%,换句话说就是增长停滞。

数据来源:TME财报

Monthly ARPPU方面,Music service Arppu从上一季8.6降到8.3。Social entertainment 从126.7涨到127.5,这部分有春节因素,要看下个季度。

业务上看TME还是挺神奇的,在Social的MAU下降的情况下,Paying users依然是提升,说明运营还是花了功夫的,只不过面临抖音快手直播的快速起量,自身没有新玩法、产品没有新G点的时候,精细化运营很有意义,但效果有限。

这也是众多以直播营收核心的公司所面临的问题,尽管有自身优势和流量入口,但是处在存量博弈的阶段,增长红利已到末期。

二、财务速览:内容成本维持高增长

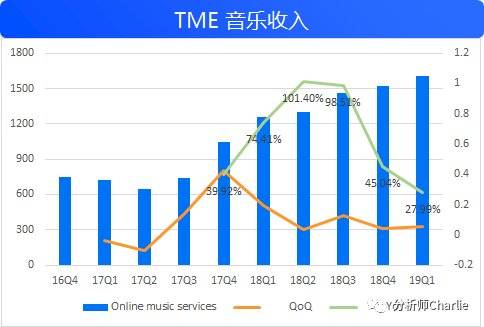

1. 收入端:音乐和娱乐收入持续放缓

TME 19Q1总营收为57.36亿,Bloomberg一致预期为57.97亿,1%的差异是符合预期。同比增长39.36%,环比6.28%。

数据来源:分析师Charlie

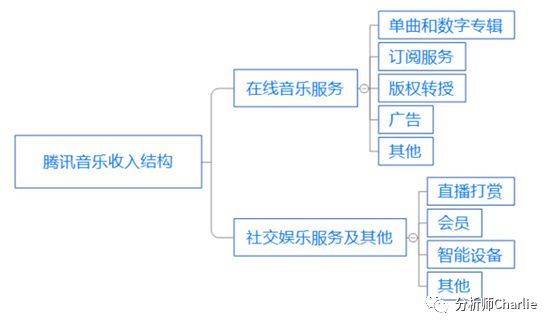

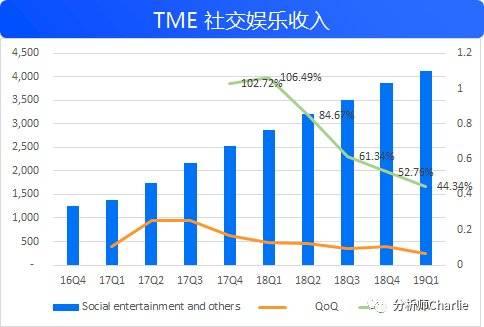

同样,收入分为音乐服务和社交娱乐两部分,营收变化如下图,单位:Mn CNY。

数据来源:TME财报

值得一提的是音乐部分分为订阅、数字专辑购买和版权转让收入。

在18Q3的财报中,TME出售了部分版权,获得了一次性收入,使得那个季度环比增速大幅回升,而18Q4回到了常态。(这个黑点我一直记得呢)

电话会上有透露Q2的音乐付费用户会有很好的增长,优于Q1对此表示疑虑,需要关注下一季度财报。

数据来源:TME财报

图表描述不多做赘述,直接看分析。

TME收入增长放缓是符合预期的,随着基数的不断扩大,未来几个财报窗口中,增速将继续放缓,至于放缓到什么程度,可以将收入因子拆开分析。

两种方式拆解如下:

1. 收入=用户规模*用户付费率* ARPPU值

2. 收入=付费用户*ARPPU值

理论上,用户规模*用户付费率=付费用户,1、2看起来是等式这里考量的是公司用户转化率问题,需要基于产品形态和模式做具体考虑,本篇不做展开讨论,只给结论:

对于TME而言,音乐和直播的考量因素有所区别,长尾形态下音乐的付费率依然可以维持提升,但速度缓慢。直播付费率基于全民K歌以及酷狗酷我直播的和用户画像和差异化形式,我认为未来会稍优于社交形态,比如陌陌。事实上,最近两个季度内,TME的直播打赏率已经超过了陌陌。

结合收入因子判断,腾讯音乐整体营收在2019年。预计可以达到260亿~270亿间。

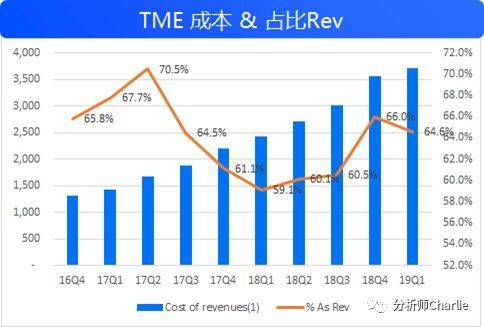

2. 成本和费用端:内容支出增速远大于营收

总营收同比39.36%,总成本同比52.2%。

腾讯音乐的费用大头为直播分成以、版权费用和宽带费用,考虑到直播分成没有重大变化,宽带费用在各家直播公司中都成下降趋势,那么成本增加只能源于版权费用的提升。

数据来源:TME财报

图中黄线的趋势显示,在随着直播收入的快速提升,边际改善有效覆盖了音乐版权费用,使得总成本在18Q1占比营收首次低于60%,而随后四个季度内,却显著回升,原因还是在于音乐部分的营收没有跟上成本增速。

这充分显示了一个问题,内容产业虽有互联网加持,但模式上依然是个二房东,上游版权持续涨,下游一旦放缓,压力都在公司这里。长视频、音乐、阅读,同根同源。、

唯一的好处在于环比,营收6.28%,成本3.99%.

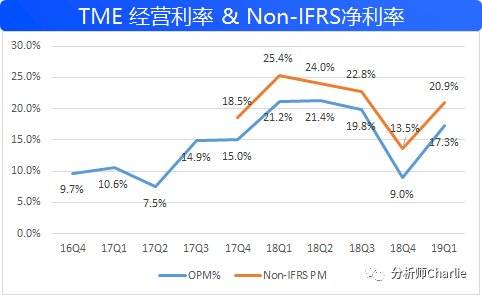

3. 经营润率和Non-IFRS净利率

由于TME在18Q4计提了版权专利费用,operating profit margin和net profit所以margin有波动,所以用Non-IFRS作为比较。

两项利率在这个季度有回升的态势,但是较之此前依然有差距。

需要注意的是,按照公司口径,TME将operating profit margin中加入了Interest income,这一项在2018年达到了2.82亿,而19Q1达到了1.44亿。

图表中的operating profit margin我做了调整,扣除了Interest income和other gains/lose后的指标,更能反映TME的经营状况。

例如在19Q1中,公司口径的operating profit margin为19.9%,而扣除乱七八糟东西后,调整operating profit margin为17.3%,想提升这个利润率,道路漫长。

受益于利息收入,Non-IFRS margin回升了3pct。

总体而言,P/L上看,TME不会太悲观,但是难言乐观。

数据来源:TME财报

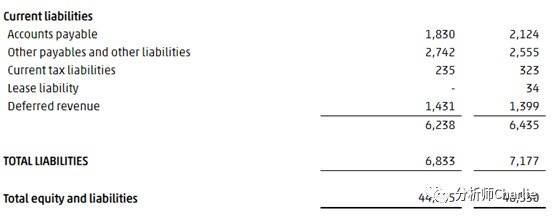

此外,递延收入环比在减少,从balance sheet上看,第一列为18Q4,第二列为19Q1。

Deferred revenue环比减少,这意味着用户在TME充值而未消费的金额降低,或者是会员服务收入缩减,无论是哪一项,看起来不算理想。

数据来源:TME财报

按照Non-IFRS口径看,Q1净利润同比增长15%至12亿元,预测全年实现55亿左右的,估值方面,考虑到TME的独特的行业地位和170亿的账面现金,个人觉得给25~30倍PE估值较为合理,这点欢迎讨论。

三、 总结

对TME的未来看法,正如此前报告所说,在长周期下,具备非常广阔的空间。

无论是参与上游的音乐制作、发行,还是利用版权优势渗透进更多的泛娱乐载体,腾讯音乐占据产业中端,享受其他行业不具备的延展空间。

通过整合旗下四大音乐/社交平台,叠加腾讯内的社交平台,在营销和推广方面具有天然既定优势。

在上游,依靠宣发渠道培育音乐人和用户,跻身上游音乐市场,打造自身的版权内容,未来,独立音乐人与音乐平台崛起,上游版权储备将越来越分散,对于平台而言,路径打通将成为TME核心的发展方向;

在下游深度参与如综艺、娱乐、粉丝经济等方面,可以更好地把优势做整体输出,扩展营收途径。

以版权为护城河的模式下,结合泛娱乐生态,就像一位券商分析师所说:未来的TME并非音乐和直播的“两点一线”,而是以直播和K歌满足音乐社交需求,以订阅业务满足核心音乐需求,以数字专辑和单曲等非订阅业务满足偶像粉丝需求的“三位一体”,我对此也深以为然。

问题是,这些愿望,什么时候能在报表上寻觅呢?

本文来自微信公众号:分析师Charlie(ID:charlieresearch),作者: CharlieChio,标题图来自东方IC