扫码打开虎嗅APP

Photo by Kat Yukawa on Unsplash,作者:卢施宇,内容摘选自《爱分析·中国小微金融行业报告》

在2018年以来一系列的政策推动下,信贷创新热点从个人消费金融,转向小微金融领域。政策将为行业带来多大真实增量?客群下沉能否在本轮政策中得到有效解决?创新型公司能否迎来集中爆发?

本篇文章将对这些问题作出解答,从而寻找出小微金融创新的真需求和伪命题。

监管考核指标落地,带动小微金融2万亿年增量

与消费金融资金端相对丰富不同,银行在小微金融资金来源中占绝对主导地位,其他参与者包括P2P、小贷、信托、产业资金等,占比较少。因为小微企业经营对借款利率敏感,资金成本成为限制其他资金端的重要原因。银行资金成本在3%以下,其他渠道则一般在8~12%,差异明显。

在消费金融领域贡献增量的P2P在小微金融行业受限还由于:第一,监管因素,100万以上的企业贷和20万以上的个人贷被监管禁止;第二,100万以下的小微金融难度很高,导致资产端为小微企业贷的P2P平台少。

因此,小微金融业务体量和增量主要取决于银行。而政策,则是影响银行信贷投向最重要的因素。

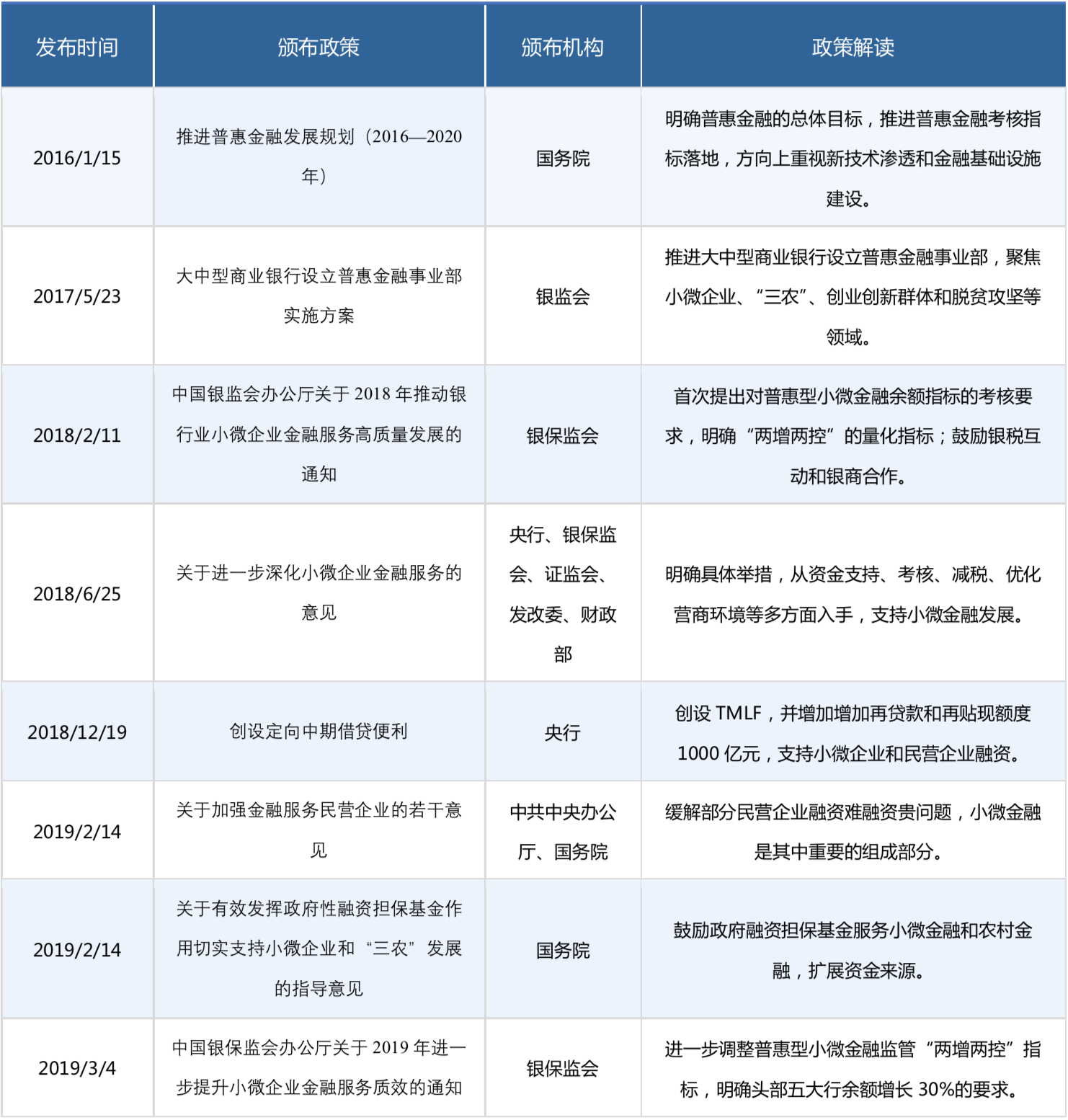

小微金融领域,政府向来文件密集,鼓励行业增长和和供给下沉,以更好服务实体经济,维持就业稳定。但过去无论是小微企业,还是农村经营领域,政策都没有产生足够的效果。原因在于只有纲领性和方向性的要求,缺少可执行的标准。

目前这一问题已经显著改善。2016年普惠金融顶层规划定调,之后三年小微金融监管量化标准落地并逐渐细化,并在2018年形成目前普惠型小微金融(单户授信1000万以下的小微企业、小微企业主和个体工商户)核心“两增两控”的指标要求。

表:小微金融行业重要政策梳理,数据来源:政府公开信息 爱分析整理

信贷增量是本轮周期小微金融政策首要关注点。其宏观背景建立在2017年以来金融去杠杆,民营经济,尤其是小微经济受到巨大负面影响的情况下。

而小微金融另一大难题——客群下沉,并不是本轮政策关注要点。小微金融供给下沉主要受制于风控能力,而风控又高度依赖小微经济体经营基础数据的成熟。

为解决信贷增量问题,监管制定了考核投向普惠型小微金融信贷量的“两增”要求。手段上,主要是两方面的支持:第一,定向资金支持,包括针对小金融的TMLF和再贷款再贴现政策;第二,加大对银行的税收优惠,对于单户授信500万以内的小微企业及个体工商户贷款,利息收入免收增值税。

“两增”要求具体指的是:普惠型小微金融贷款余额较年初增速超过各项贷款,有贷款余额的户数不低于年初,其中5大行2019年小微贷款余额要增长30%以上。

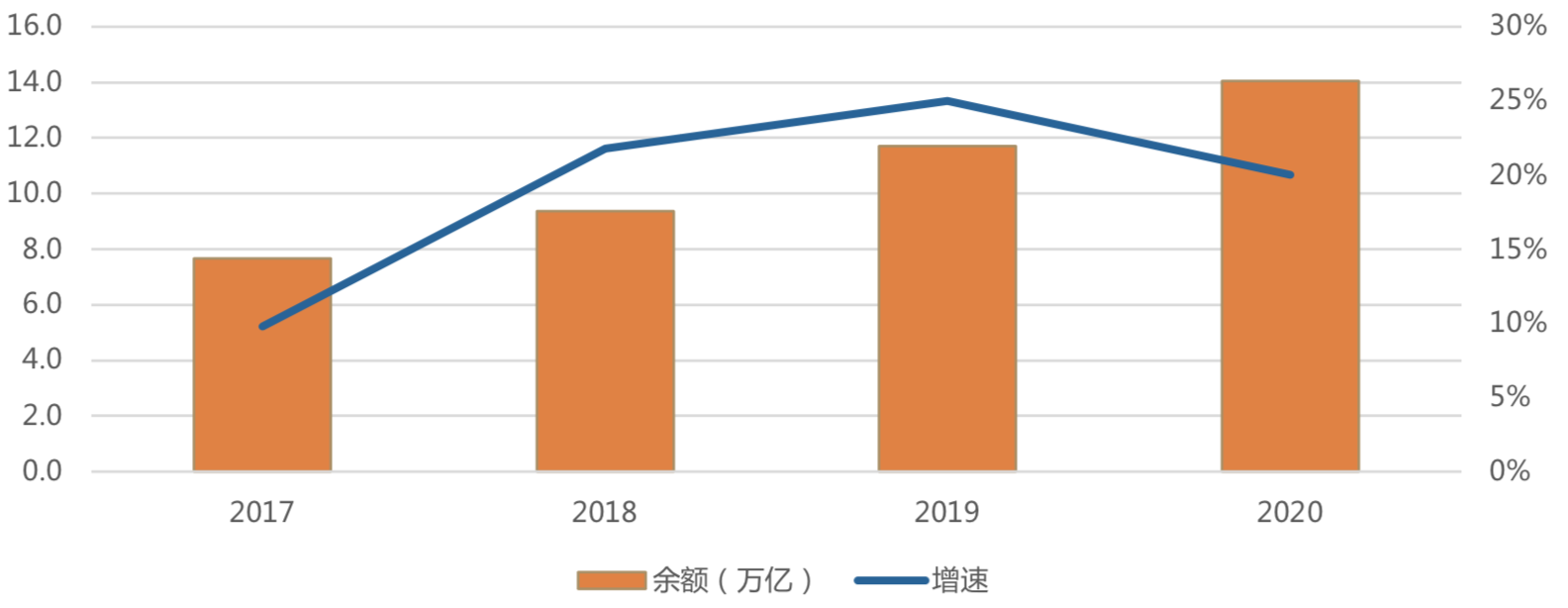

过去几年,中国各项贷款增速在始终在13%以上,2018年普惠型小微贷款余额增速21.79%。央行统计数据显示,2019年一季度末,全国普惠型小微贷款余额较年初增长16.85%,同比增长19.1%。其中五大行普惠型小微贷款余额1.99万亿,占比19.94%。

但一季度过快的增量并不会延续到全年:第一,票据融资高增存在套利,监管部门已经发文提醒;第二,开年各银行普遍存在信贷冲量情况。

预计2019年全年普惠型小微贷款增速在25%,若政策考核标准不变,2020年仍能保持20%以上增速,按此测算,2020年普惠型小微贷款余额有14万亿,年增量在2万亿规模,相当于当前五大行普惠型小微金融余额之和。

图:普惠型小微金融增速及规模,数据来源:中国人民银行,爱分析

考虑到6~7万亿的农村经营贷,2020年纳入监管口径的小微金融余额会超过20万亿,体量可观。

政策并未改变银行客群,信贷增量仍以抵押贷为主

对于小微金融供给不足问题,政策能带来巨大增量。但分情况来看,数量占比较少的头部小微经济体有充足抵押品,传统上就能够从银行获得服务;而大量的长尾小微经济体一直是金融服务无法有效渗透的群体。

但客群下沉方面并没有明确可执行的监管指标,结果上导致了短期内小微金融客群下沉有限,贷款增量来源于传统客群和抵押贷产品。

具体来看,“两增”指标中只对余额规模有明确增长要求,但对有余额的户数要求是“不低于”。这表明监管更倾向于对现有客群做增量贷款服务,而非大幅增加未被覆盖的肠胃经营类客户。

除“两增”指标外,监管还有“两控”要求,即:对资产质量和综合成本进行合理控制,要求普惠型小微贷款不良率控制在不高于各项贷款不良率3个百分点以内,商业银行总体成本上减费让利。

“两控”要求决定了银行小微金融服务不能承受高风险和大范围定价。央行统计数据:普惠型小微信贷利率平均在年化7%(未含融资手续费等),且2018年以来在持续下降。

根据调研,银行小微贷款总费率在年化10%左右,远低于以信用卡为代表的银行个人消费金融产品;通过助贷模式放款利率定价更高,上限可以达到IRR口径24%左右,但此类助贷合作在银行体系中占比很低。

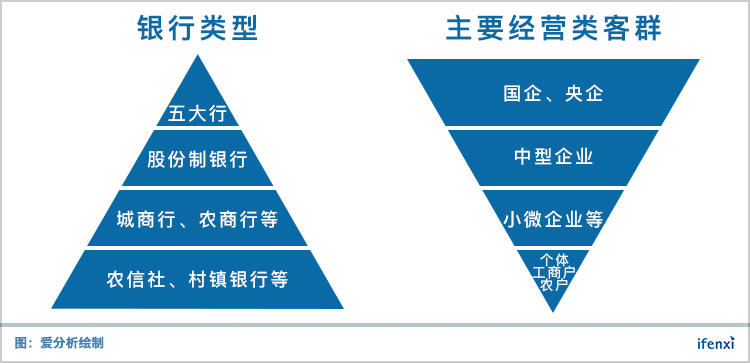

政策最终要落地到具体银行,给银行实际业务开展带来影响。不同梯队的银行存在资源和能力差异:五大行资源优势强大,国企、央企是其主要服务的客群,服务下沉的小微经济体并非五大行所擅长;而城商行、农商行、农信社等渠道下沉,地方企业、小微企业、农户等是其主要服务的经营客群。

鉴于实际情况,监管政策对银行小微金融进行差异化考核:五大行和股份制等大中型银行承担规模增长和科技创新任务,其中五大行普惠型小微金融合计年余额增长至少6000亿,并要求大中型银行结合互联网、大数据等,“探索全流程线上贷款服务模式”;

城商行、农商行等地缘性银行承担客群下沉任务,要求“继续下沉经营和管理服务重心”。但模式创新和供给下沉由于并没有可执行的量化指标,效果难以保证。

从实际执行中来看,头部银行在小微金融领域进行了一定的创新探索,主要集中在信贷流程在线化、外部反欺诈数据引入等方面,但对于传统上基于资产证明的担保贷风控逻辑并没有改变。

典型案例如建设银行建设银行探索全流程线上融资模式“小微快贷”,依据资产情况、税务信息、抵押品等维度授信。2017年新增客户超过14万,放款1466亿元。

另一家头部银行工商银行对普惠型小微金融披露较为详细,年报显示:2018年末,单户授信总额1000万元以下(含)的小微企业贷款3216.85亿元,客户数30.8万户。据此测算户均贷款余额104.4万。普惠型涉农贷款(单户授信500万及以下)情况类似,工行2018年户均余额162.1万元。

利率、风险要求、贷款件均等方面均表明小微金融总体客群与主要产品没有显著变化。大中型企业子公司、地方龙头企业等银行原有覆盖“小微”客群,有资产抵押或还款来源证明的担保贷款,仍然是核心增量。

服务银行需求,小微金融创新正当时

银行在小微金融产业链中占有绝对主导地位,服务银行是创新型公司崛起的最大机会。从当前需求角度判断,银行对担保贷款风控、服务创新需求大。

目前来看,担保贷款创新有两类路径:第一,外部数据的补充和应用,近年最大的改变来自税务数据,银税互动落地带来了税银贷产品的落地,2017年底余额2188亿,其中约2/3为抵押贷产品。未来,随着其他数据源的引入,抵押贷产品还会有不断创新的空间;

第二,信贷业务流程在线化,为银行解决欺诈和时效问题。典型案例是飞贷的房抵贷全流程解决方案,核心提升点在于为高风险客户降低抵押比例,并将放款时效可缩短至1~2天。

尽管相比于服务个人信用贷款,服务担保贷款能分得的收入比例偏低,但10万亿级别的小微金融担保贷款规模保证了技术服务上有广阔的空间挥洒。

此外,爱分析调研表明:尽管总量占比不高,部分城商行、农商行逐步尝试与外部助贷机构合作,以达成考核指标,并解决客群下沉问题。典型案例如大数金融,与国内50余家金融机构建立助贷合作,发放件均20万左右的个人经营信贷产品。

展望未来,随着头部小微经济体需求被逐步满足,长尾经营类客群信贷供给将愈发受到重视,承担下沉任务的城商行、农商行等地缘性银行需要在产品和风控创新走到大型银行之前。鉴于地缘性银行自身技术能力相对有限,能够深服务银行并参与业务运营的创新型公司天花板更高。