扫码打开虎嗅APP

Photo by JESHOOTS.COM on Unsplash,作者:涵的硅谷成长笔记

截至上周,Netflix、优爱腾等中美流媒体头部企业,均交上了第一季度(Q1)的成绩单。

各家表现如何?未来又有哪些看点?今天就来分享给你。

整体市场 平稳增长

每年的第一季度,中美各家都在休养生息,毕竟都刚过了大节。

最关键的,广告主爸爸的新一年预算可能还没完全批下来。整体来看,流媒体巨头的中美玩家表现都比较平稳。

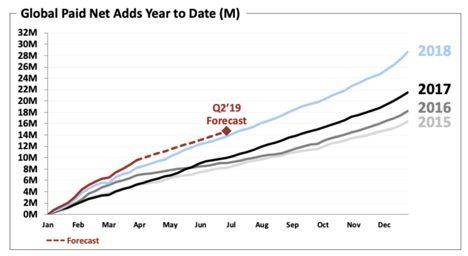

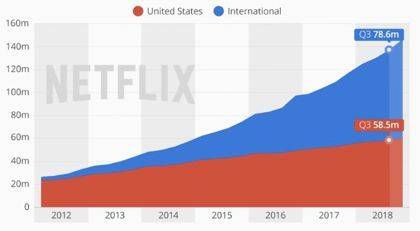

Netflix率先在4月中旬发布财报,订阅人数继续提升,创造历史新高,全季度新增960万人,全球达到1.48亿,全季度收入达到45.2亿美金,同比增加22%。

以上结果虽均超预期,但Netflix给出对自己第二季度表现的预期,却不能让投资人满意,盘后跌超7%。

国内的优爱腾三家则均在上周发布第一季度财报。

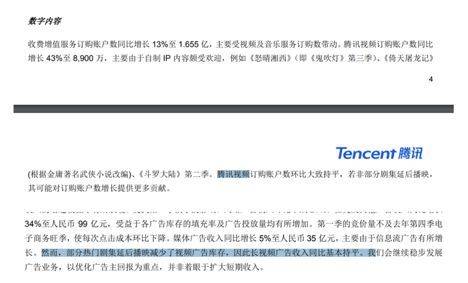

先看腾讯视频,这方面的表现数据在财报中归入“数字内容”版块。

一句话来总结就是,跟上一季度相比,订阅用户数没涨,广告收入也没涨。腾讯将其归结于“热门剧情延后播映。”

爱奇艺方面,订阅会员数再创新高达到9680万人,这一数字也成为国内流媒体订阅人数新纪录。

但由于其第二季营收预计的69.1亿~72.9亿人民币不及市场预期,盘后股价下跌4.71%。

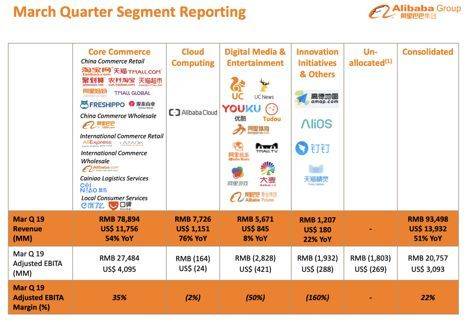

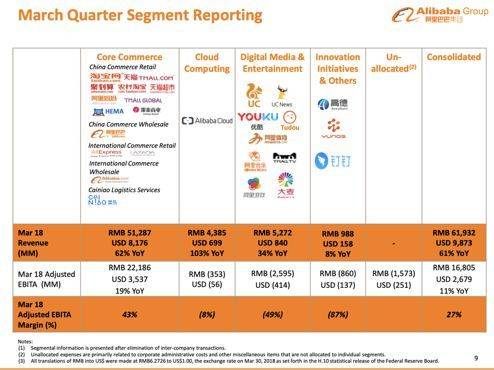

优酷方面,则是和阿里巴巴集团财报共同发布,其营收归类于“数字媒体和娱乐”,共计240亿人民币。

按照财报,这一部分的主要增长,主要来自于UC浏览器和优酷的会员费用。

由于并未独立上市,阿里方面没有义务披露其会员数据,只公布了50%年增长率。

资本市场对流媒体的评断主要有两个方面,一是内容投入效率,二是订阅用户数量。

从目前几家的财报情况来看,流媒体市场的蛋糕依旧很大,但以高投入抢占优质内容的现状很难在较短时间内改变。

在订阅用户方面,Netflix国内用户规模增长疲软,开拓海外市场步伐加速,而国内第一梯队的分化更加明显,爱奇艺已经逼近亿级大关。

各家盘点 内争外战

流媒体市场步入黄金时代,竞争也随之加剧。

全球最大变化可以说来自迪士尼,它在Q1喜讯频传。

不仅完成了持续2年的21世纪福克斯并购,并间接获得Hulu的30%股权,还正式公布自己流媒体平台Disney+最低仅为6.99美金的定价,以此高调入场。

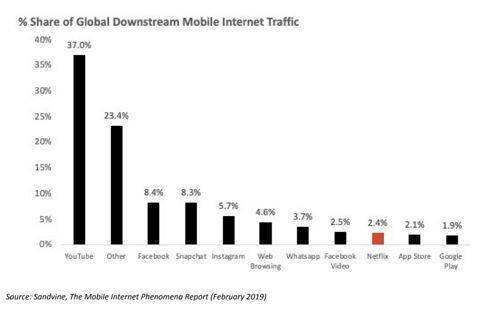

此外,Apple,Amazon,Facebook,YouTube等强敌早已开始布局原创内容和流媒体。如果对比一下19年最新全球移动互联网流量对比,其竞争对手有足够的空间实现反超。

事实上,流媒体市场已经从迫切盈利阶段过渡到商业模式竞争阶段。

不论是Apple、Amazon还是迪士尼等入局流媒体,其核心诉求还是在流媒体黄金时代抢占一块蛋糕,纳入自己的矩阵生态中。

为保障能给原创内容的高昂成本持续输血,以此巩固优秀内容的地位,在财报发布后,Netflix紧接着发售了10.5年期,共计20亿美元的债券,至此Netflix总债务超120亿美金。

不过,Netflix也在财报中表示,他们不觉得竞争对手会在短期之内影响自身增长。

他们公开了一个数据,即使到今天,整个流媒体也仅仅占有了10%的电视时长,这意味,未来全行业还将释放90%的能量,而自身则以差异化内容作为根基。

爱奇艺方面,会员数量的新高,带来了更大的会员服务收入,34亿元的成绩继续超越曾经的第一大支柱广告服务。

为了确保内容优势,爱奇艺3月还完成了总额为12亿美元的可转换优先债券的发行。虽内容成本在本季度的数额为53亿元,较去年同期增长38%,但成本环比呈下降趋势。

腾讯视频方面,比会员数量停增更严峻的,可能是内部地位。需要注意的是,在腾讯整体的Q1财报中,可以看出两个信号。

第一,游戏业务“重现活力”,官方重点强调《完美世界》和终于能靠“吃鸡”赚钱的《和平精英》等游戏。这意味着,在未来至少是短期,公司增长看点在游戏。

第二,在财报中全新增加“金融科技及企业服务”版块,并对云业务重点提及。这传递出,腾讯长期看重的,可以作为又一个重要增长点的,应该是to B的云业务。

不过,从Q2开始,包括《创造101》在内的诸多重点项目上线,能否实现新的一波增长,可以期待。

类似的情况,似乎也在优酷身上发生。整个数字媒体和娱乐版块,第一季度年增长仅为个位数的8%,去年同期可是34%,增速降低76%。

而整个阿里目前最大的增长点,则来自阿里云的76%增长率。虽然比前两年同期的103%增长率相比有所下降,但依然可以说是高速增长。

需要注意的是,云计算业务在18年Q4季度和数字媒体娱乐营收打平后,本次首次实现大幅反超。

未来看点 新兴玩法

中美的在线流媒体行业,目前可以看出三个未来的大方向:新市场、新玩法和新增量。

对于开拓新的市场,全行业未来的着眼点应该在于:向其他地区下沉。

Netflix本次新增的960万会员中,有786万来自于美国之外的国际市场。

毕竟,美国有一半的家庭已经成为Netflix的用户,增长空间有限。而哈斯廷斯更是在此前表示,Netflix的下1亿个用户,应该来自印度。

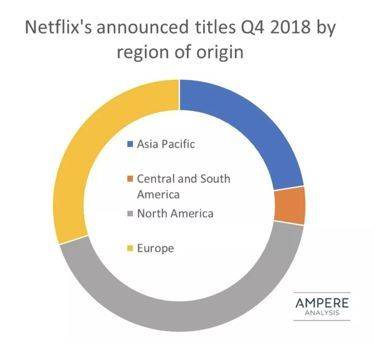

和其他硅谷的科技产品一个App打天下的思路不同,内容型产品需要最大化的本地化定制。而Netflix则明显走在行业前列。

在迪士尼更多的还在一部电影全球放的时候,Netflix已经在各个区域铺开了本地内容,尤其在欧洲和亚洲。

2018年第四季度的新剧总量,亚洲和欧洲总和,已经超过公司全部剧集的一半。

以此思路来推测中国,未来的发展空间更多的也会在一二线城市之外。

虽然头部的爱奇艺会员数已经接近一个亿,但按照美国接近一半的Netflix付费家庭渗透率,中国的会员规模应该在2~3亿。

考虑到中国的移动互联网实质上普及率更高,和全国的版权意识持续增强,这个数值还会更高。

对于在线媒体的新玩法,未来可以看到的两个方向是:交互式视频和移动端体验。

互动视频从18年底开始逐渐显现,Netflix上线的《黑镜·潘达斯奈基》就刷了一波屏。

后来剧情互动类游戏《隐形守护者》在Stream上也取得了不俗的成绩。

今年起,优爱腾则开始纷纷入场布局,爱奇艺世界大会公布了一整套完整的制作流程和标准,腾讯也发布了《一零零一》,而优酷方面则是《大唐女法医》。

互动视频,更有带入感,让不同观众体会不同结局,完美解决了众口难调的问题。这一块,未来可以期待。

移动端体验上则强调两点,一个是移动端的观影体验,时长更短,规格最好为竖屏。

这一点上,各家早在一年前就开始布局。另一个,则是各个App间的联动。比如,腾讯视频为《创造101》打通微视投票体验,就是一个尝试。

新的营收增量,也是全行业探索的方向。

比如,爱奇艺选择的方式是包含IP开发全链条的“苹果园”。本次财报中,被归类为“其他”收入的9.8亿人民币,占比达到12%,成为了其增长最快的新增量,较去年同期增长高达143%。

而在未来,在迪士尼的Disney+入场后,凭借迪士尼全球的主题乐园和游轮的实体体验型服务。

它或将成为业内第一个实现线上线下体验业务打通的流媒体服务商,更多营收增量的可能性将由此产生。

机构预测,全球流媒体市场规模将从2016年的300亿美元增至2021年的700亿美元。国内在线视频行业市场规模增长仍将继续,2020年将达1916亿元。

对流媒体平台来说,在当前竞争环境下,如何尽早打通“优质内容—订阅会员—收入—优质内容”的良性循环,仍是关键性问题。