扫码打开虎嗅APP

头图来自东方IC。

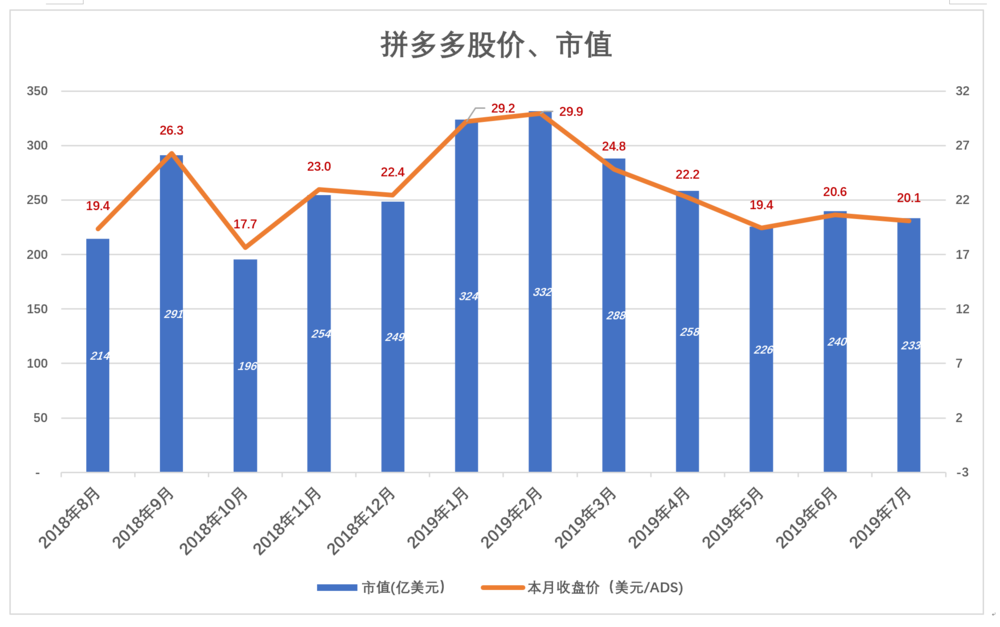

2019年2月,拼多多完成后续发行(Follow-on Public Offering)——以单价25美元发售5500万ADS,募集资金约12亿美元,超过IPO募集金额的80%。其中旧股东减持1481.5万ADS,套现3.7亿美元。

FPO之后不久,拼多多股价就开始“阴跌”,目前已跌至20美元一线,较一季度高点低30%。

2019年7月10、7月18日,摩根大通、瑞士信贷分别将拼多多股票(NASDAQ:PDD)评级下调到“减持”和“中性”。摩根大通给出的目标价为17美元,瑞士信贷则将目标价降低21.4%。

拼多多最新市值233亿美元,较2月份FPO时已跌去100亿美元,国际大行仍然进一步下调评级,说明投资者已经失去耐心。

增速放缓

电商增长路径是:用户——GMV——营收。即用户增长推动GMV增长,GMV增长推动营收增长。

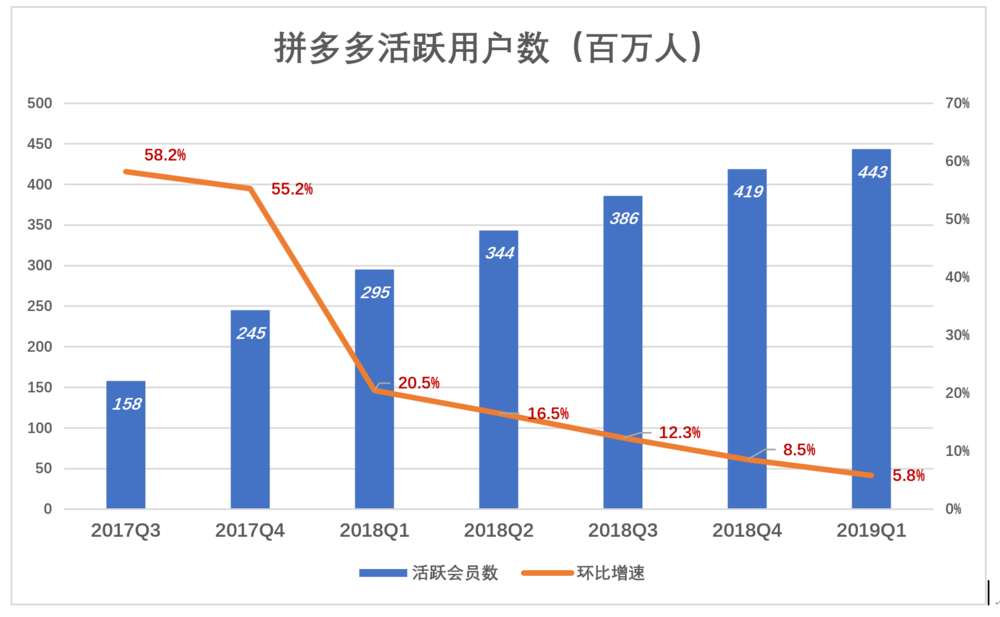

活跃用户的定义是过往12个月至少有产生一个订单的用户。2017年各季度,活跃用户数环比增速在50%以上,同比增速更超过300%。进入2018年,活跃用户环比增速断崖式下降,Q4跌破10%。2019年Q1进一步跌至5.8%,同比增速亦跌至50%。环比、同比的差距这样大,也是增速下降过快的结果。

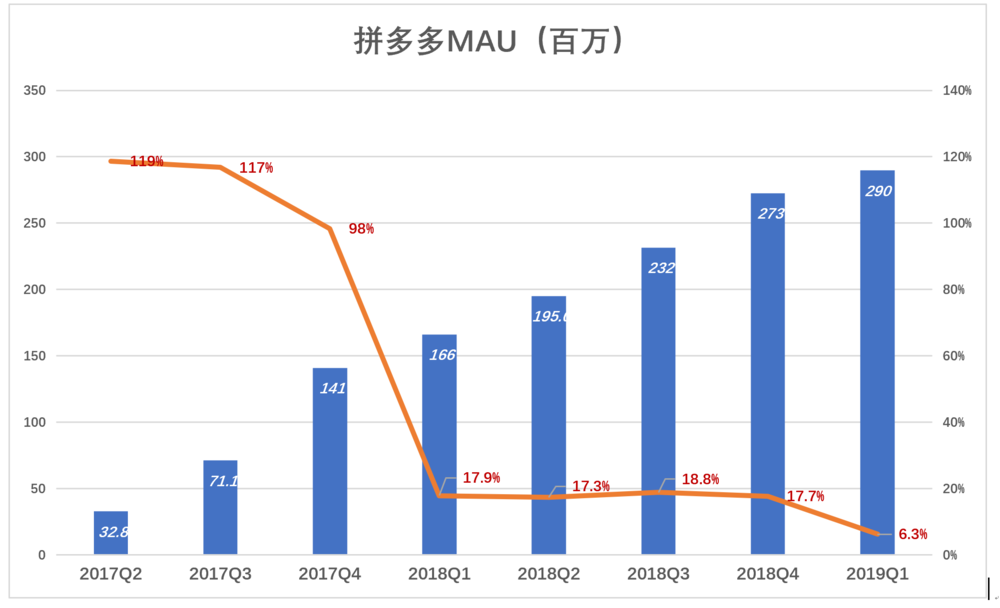

MAU也未能幸免。2017年,拼多多MAU差不多每季翻一倍,一年一个数量级,可谓“惊天地,泣鬼神”。2018年Q4环比增速还有98%,2018年Q1就只有17.8%。整个2018年,环比增速都没有回到20%以上。2019年Q1,MAU环比增速进一不降到6.3%,同比增速也从“一个数量级”降至74%。

拼多多用户的人均消费温和上涨且呈明显的季节性波动,GMV增长的主要推动力仍是用户数增长。

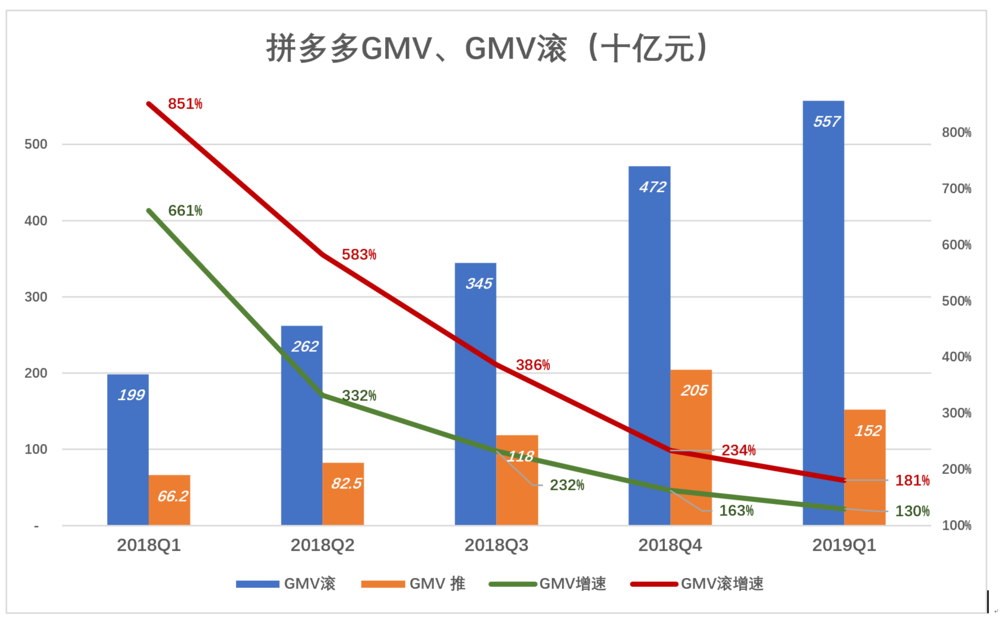

用户数增长放缓,GMV增速自然同步回落,为维护高增长人设,拼多多财报公布的是“过往12个月交易总金额”,即滚动GMV。好在单季GMV可以推算出来。

由于基数小,拼多多GMV增速很高,但回落很快。2018年Q1,GMV为662亿,同比增长661%;2018年Q4,GMV达2050亿,同比增速降至163%。

GMV滚动的掩饰效果越来越不明显。2018年Q1,GMV滚同比增速比GMV高出近200个百分点。2019年Q1,GMV、GMV滚分别为1520亿和5570亿,同比增速分别为130%和181%,后者只比前者高30个百分点。

GMV的“剩余价值”不高,口径自定、数额自报、会计师无法核实,主要功能已沦为PR。相对而言营收靠谱一些。

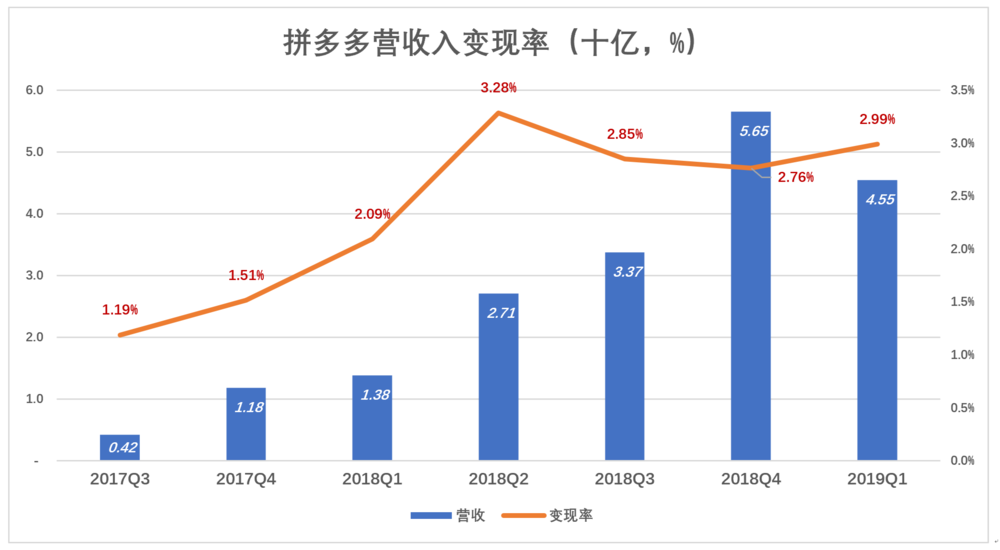

变现率(营收/GMV)可以衡量GMV转化为营收的效率。天猫、京东变现率分别为3%、6%。

在天猫、京东开店的门槛很高,而在拼多多起步阶段注册为卖家只要三分钟。拼多多有个口号“发一个商品,送一个店铺”。

对肯于“赏光”的卖家,拼多多不会从他们身上“拔毛”,只是在成交后收不到一个点用于弥补第三方支付手续费支出。拼多多发力变现是从2017年Q3开始的。#想要上市,没营收不行#

2017年Q1,拼多多变现率首次超过1%;2018年Q1,变现率2.09%,营收13.8亿,同比增3640%;Q2变现率达到峰值3.28%,营收27.1亿,同比增2489%。

2019年Q1,变现率为2.99%,营收45.5亿,同比增长228%,较GMV增速高100个百分点。

上市之时,在部分投资人眼里,拼多多面向的下沉市场“广阔天地、大有作为”。但2019年Q1,月活用户环比增速跌至个位数(只有6.3%),给GMV的增长蒙上阴影。

GMV增长放缓的背景下,提高变现率可暂时提高营收增速,但3%这个变现率已经与阿里相差无几,基本不存在进一步提升的空间。

下沉市场仍在,拼多多人口红利已尽。

市场费用的性价比

拼多多人口红利已尽的标志是用户增速大幅回落,GMV、营收随之“失速”,还体现在市场费用的性价比低下,花几倍、几十倍的钱却收效甚微。

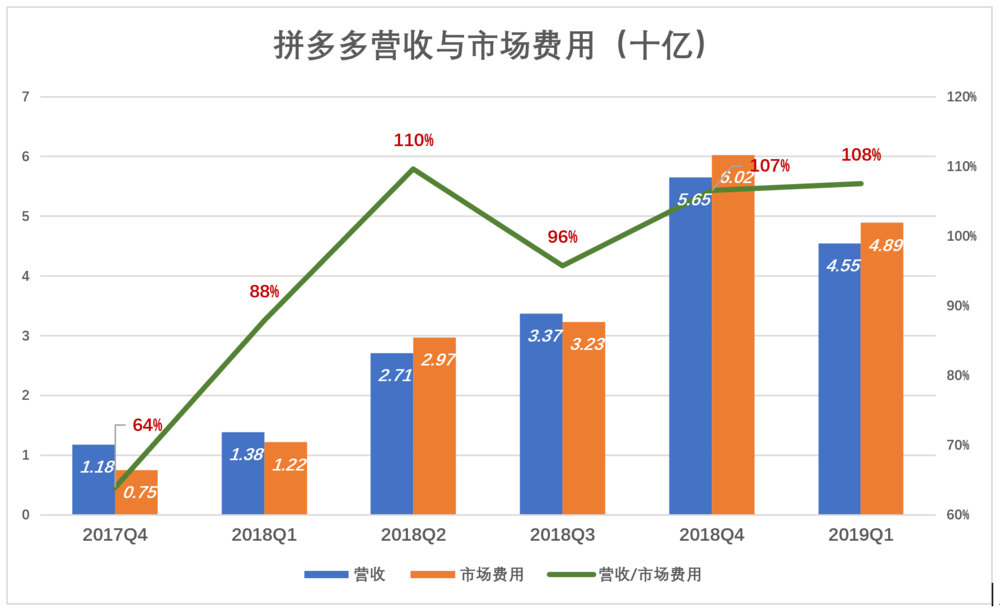

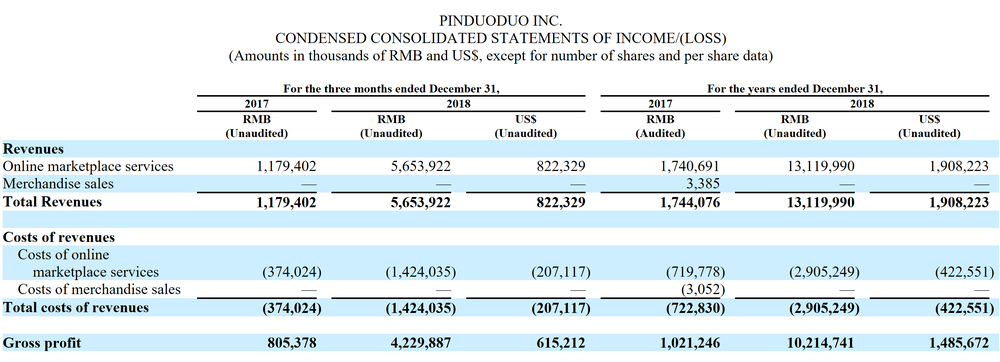

2017年Q4,7.5亿市场费用相当于营收的64%;2018年Q2,市场费用超过营收; 2018年Q4,60.2亿市场费用相当于营收的107%;2019年Q1,48.9亿市场费用相当于营收的108%。

投入市场费用的根本目的是推动营收增长。

1996年,秦池花3.2亿天价成为“央视标王”,营收一跃超过9亿,号称“开出去一辆奥迪,开回来一辆奔驰”。尽管广告的“杠杆效应”可观,秦池还是为自己的疯狂付出沉重代价,最终宣布破产。

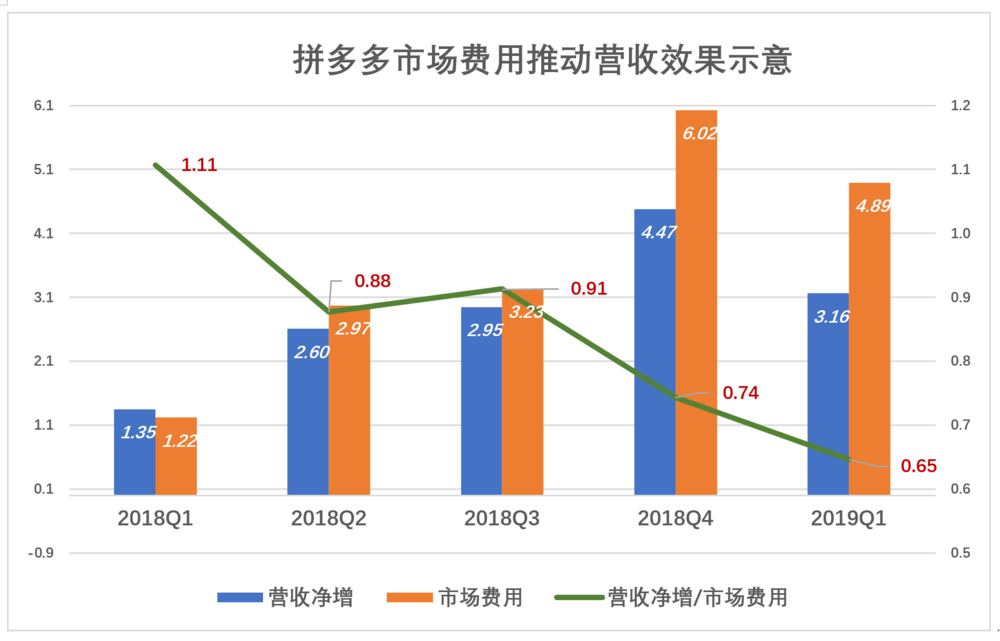

拼多多市场投入的效果与秦池不可同日而语,相当于“开出去一辆奔驰,开回来一辆奥迪”。

2018年Q1,12.2亿市场费用换来13.5亿营收增长,1块换1块1,效率远逊于秦池;2018年Q2,29.7亿市场费用只换来26亿营收增长,1块换8毛8;2019年Q1,48.9亿市场费用只换来31.6亿营收增长,1块市场费用换来6毛5营收增长。#阿基米德要用石头撬动地球,拼多多却是用地球撬动石头#

总之,拼多多市场费用的“投入产出比”非常不健康,投资人应当警惕。

西西弗斯之厄

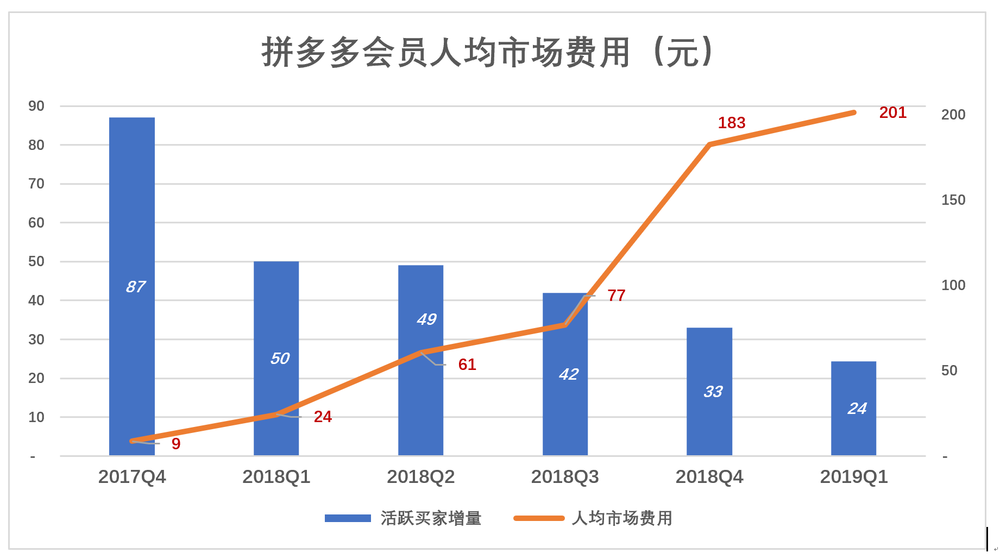

2019年Q1,拼多多活跃用户4.43亿,较2018年Q4净增2430万。假设48.9亿市场费用全部用于“拉钱”,平均每位新增用户的成本201元,而2018年Q1仅为24元,短短一年就上升了将近两个数量级!?

但“市场费用全部用来拉新”这个假设是错误的,拼多多市场费用有一大半要用于“保鲜”。

“酒香也怕巷子深”,广告、赠饮,让用户品尝到自己家的酒,这叫拉新。如果真好喝,顾客会“回头”、会反复消费。如果每次都要花代价拉用户过来,来了还要问打不打折、返不反现金,“不搞活动就算了”,一定是这家的酒缺乏吸引力。

在起步阶段,拼多多借助游戏元素、依仗腾讯对诱导分享的纵容,获得海量用户,而且成本极低,这是投资人最看重的一点。

但拼多多的问题不是获客费用的高低,而是要在存量用户身上持续投入。

“宁可多花钱也要在拼多多买”这样想的用户很难找到。所以,在获客之后要花代价去维持活跃性。如今存量用户已达4.4亿,每人每月“吃掉”几元钱补贴/奖励,总支出就是天文数字,市场费用飞涨,用于拉新支出却被挤压。

诸神为惩罚西西弗斯,逼迫他把巨石推上山顶。由于石头太重,每次未到山顶就半途而废,西西弗斯只好不断重复、永无休止。

拼多多的问题是无法把4亿“找便宜”来的用户“推上山顶”,只有不断地用小恩小惠维持用户的活跃度,没有“肉眼可见的便宜”,人家就跑到天猫、京东去了。

盈利前景渺茫

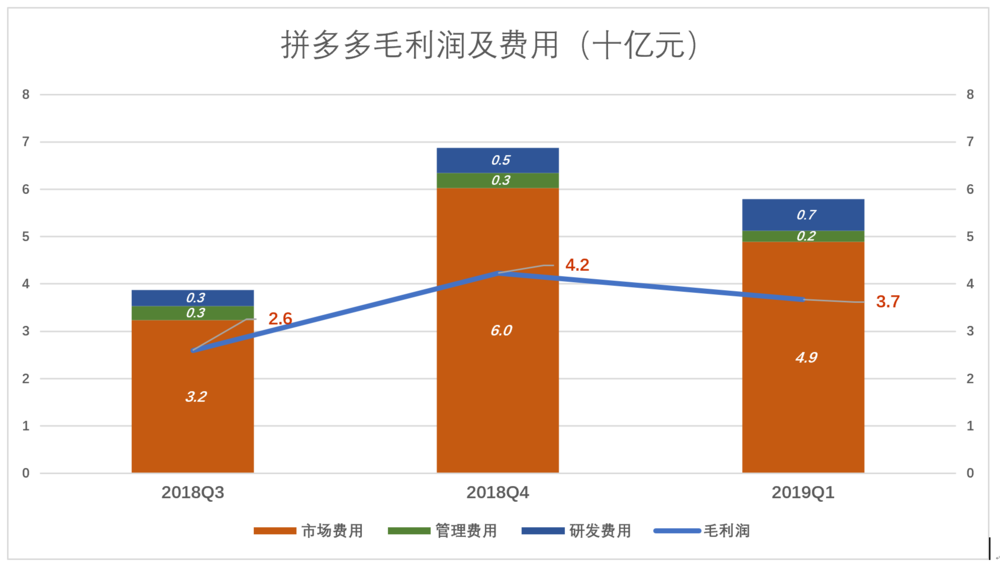

蓝色折线代表毛利润,彩色堆叠柱代表各项费用,蓝色“淹没”彩色时才会产生经营利润。

2018年Q2,拼多多计入逾60亿股权激励成本,为避免分析结论失真,我们从2018年Q3开始连续观察。

2019年Q1毛利润37亿,而市场、管理、研发三项费用合计57.9亿,其中仅市场费用就将近49亿。

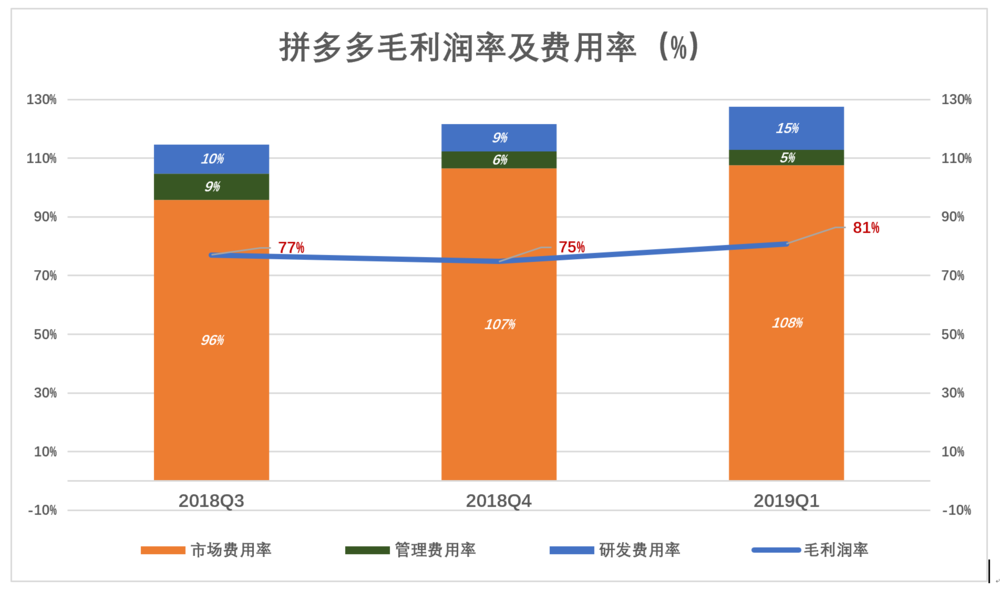

百分比视图更能揭示问题的严重性。最近三个季度,拼多多市场费用率都接近或超过100%,而毛利润率只有80%左右。研发费用率、管理费用率均在合理范围内,无奈市场费用率奇高。

拼多多毛利润率计算方式未必合理。

财报显示,2018年四个季度的毛利润率分别为77%、86%、77%、75%,全年毛利润率为77.9%。2019年Q1毛利润率更是达到81%。

会计准则对成本、费用的区分原则是:能够单独核算的,比如生产一只电饭煲的原材料、包装材料及人工等算是成本。不方便核算的比如水电费、办公电话费、行政管理人员工资、厂房租金……这些支出一是不好与某个批次的产品“挂钩”,二是不管产量高低都要支出,比如房租、行政管理人员工资等算是费用。

这是理解毛利润的第一重境界,本质上是按固定成本与可变成本来划分。

笔者主张计算毛利润的原则是:“必须花的钱是成本、可花可不花的钱是费用”,扣除所有必须花的成本才能算出毛利润。

至于是否能够单独核算,那是审计师的事。再说连电商的配送费都能划归为费用而不是成本,还有什么支出不能“被无法核算”?我们研究财务不是要给企业做账,赚审计费,而是要尽可能准确地判断其“钱途”如何。

假如一笔钱是可花可不花,属于营销费用。当用户数和营收达到一个比较理想的水平,企业就可压缩这笔支出,提高利润率。如果这笔钱须花,比如饭馆购买食材的支出,顾客再多也省不下来。

拼多多“市场费用”如果是可花可不花的钱,且毛利润率高达80%,只要适时压缩市场费用,就能赚个盆满钵满。假如是必须要花的钱,不管规模多大,都要支出巨额市场费用,数额甚至超过营收,扭亏为盈的希望就很渺茫了。

——关于《财报透露的真相》第二季——

想读本文作者Eastland对中国最受瞩目新经济公司的犀利解剖么?

戳此链接或扫描下方二维码,即刻订阅Eastland的最新专栏《财报透露的真相》第二季。

在本季专栏中,Eastland专门聚焦于2018年上市的次新股,带你看透20家新经济公司,助你在二级市场完成公司价值发现,做靠谱的投资决策,学会正确的判断一家公司。Eastland正在以每周一更的频率分析美团、蔚来、拼多多、小米、同程艺龙、趣头条等公司的最新财报,目前已刊发18篇。

扫描下方二维码或戳此链接,马上订阅《财报透露的真相》第二季!