扫码打开虎嗅APP

文章来自微信公众号:车云(ID:cheyunwang),作者:史文杰,头图来自:视觉中国

属于宁德时代的“时代”正在过去。

10月15日,宁德发布发布前三季度业绩预告。预告中,宁德时代保持了以往利润高速增长的常态。数据显示,今年前三季度,公司归属于上市公司股东的净利润预计达到30.92亿元~35.68亿元,同比增长30%~50%。如此高的利润,让行业内众多电池企业望尘莫及。

但是,别高兴的太早。

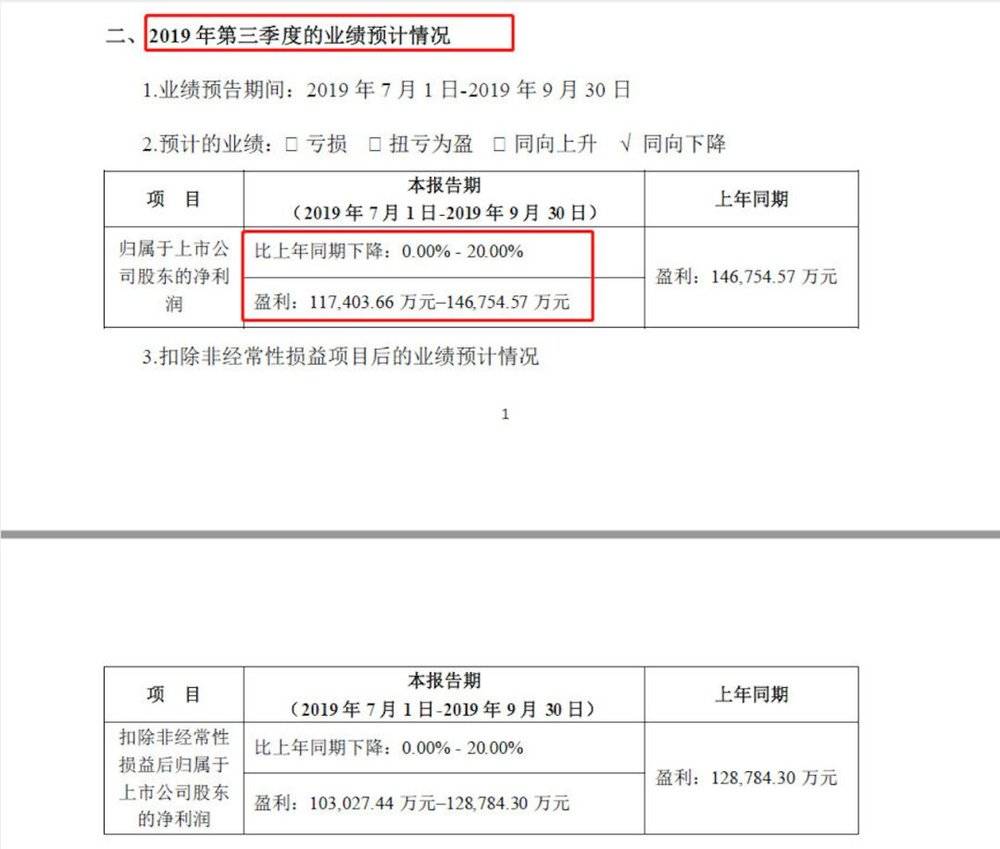

宁德时代同时公布了第三季度业绩预测情况,在归属于上市公司股东净利润一栏赫然写着,利润降幅最大将达到20%。

宁德时代第三季度财报预计截图

许多人士看来,这是宁德时代少有的业绩下滑。事实上,这不是第一次,更不可能是最后一次。

2018年第四季度,宁德市场归属于上市公司净利润为10.08亿元,较第三季度下滑31.2%。2019年以来,前两季度归属于上市公司股东净利润分别为10.47亿元和10.55亿元,虽未下滑,但只实现了微增。

三季度将成为宁德时代2019年以来首次净利润下滑,这将使其再次倍感危机。

2017年至今,宁德时代分别与上汽、吉利、东风、一汽、广汽等多家整车企业成立合资公司,迅速建立起了属于自己的电池产业帝国。

半个月前,位于宁德时代3.5公里外的上汽宁德生产基地正式落成。宁德时代董事长曾毓群作为特邀嘉宾参加庆典。一年多前,新造车公司威马将其生产基地选在了距离福建省宁德市230公里以外的温州。

过去几年,以福建省宁德市为区位中心的城市周边聚集着越来越多的整车企业。很难说这不与宁德时代有关。

过去的日子里,人们愿意相信宁德时代的时代已经来临。

而现在,宁德时代的“时代”在慢慢消逝。

与车企联姻 甜蜜或将不再

2011年,曾毓群投身二次创业,宁德时代成立。借助与宝马的合作,宁德时代成功跳进车用动力电池领域。手机电池起家的他沿袭了曾经的商业模式,通过与车企深度绑定的方式迅速扩大市场。

以优质的电池供应为砝码,宁德时代与上汽、一汽、东风等车企建立深厚关系,车企合作伙伴占据大半个朋友圈。

地球的这一端看似打得火热,而另一端,一家电动车公司与深度捆绑的合作伙伴正在试图撕裂彼此的关系。

美国电动车公司特斯拉与其老搭档松下的关系正在陷入一种濒临破裂的状态。

2014年,特斯拉与其电池供应商松下达成合作并合资打造专供特斯拉的电池工厂。当时,松下CEO曾津宏贺一满怀信心的表达“作为特斯拉电池供应商。松下投资超级工厂是唯一的明智选择”

特斯拉创始人马斯克(左)和松下CEO津贺一宏(右)

五年后,当被问及是否对当初决定后悔时,津宏贺一只有一句简短的回答“是的”。

特斯拉与松下的合作模式在某种程度上像极了当前的宁德时代和各位车企。

根据相关报道,松下方面透露,马斯克曾频繁要求松下的电池降价,而津宏贺一则坚持在保证特斯拉盈利时提高电池价格。

松下是特斯拉唯一长期深度绑定的供应商,作为世界电池巨头之一,其垄断着整个特斯拉电池的供应。在价格上特斯拉处于被动。在中国,以优秀的品质为砝码,宁德时代对车企同样拥有着苛刻的要求。

某知情人士告诉车云,宁德时代总体定价高于行业平均标准达15%~20%。而实际上,其电池生产实际成本低于行业平均10%左右。光靠低成本、高定价,宁德时代的利润就高出了25%~30%。

对待主流厂商尚且如此,在对新造车公司的态度上,更为强硬。根据未经被证实的消息,宁德时代要求新造车公司必须提前支付全部货款,才肯供货。

除了价格的咽喉被松下遏制,矛盾爆发的另一个原因是马斯克认为,松下电池供应跟不上Model 3的产量。

产能不足同样让宁德时代犹如一只困兽。宁德时代曾在招股书中公开表明“产能不足是公司竞争劣势之一。”

这让车云想起另一件事。前不久,某位车主向车云反应,蔚来曾许诺车主8月份提到84度版本ES6,而实际上,该车主直到十月才真正提车,这比约定时间推迟了两个月。为了弥补车主,蔚来采用每天赠送2000积分的方式作为补偿。

纯电动车中,核心莫过于电池系统,蔚来采用宁德时代电池,是否因为电池的“迟到”影响交付,的确容易令人引发联想。

这也更侧面的表明宁德时代对车企电池供应的先后之分。蔚来并未与宁德时代建立合资关系,而根据宁德时代一贯遵循的“铁律”,只有合资公司才拥有优先供货权,其余企业只能在产能富裕的情况下获得。

原本蔚来ES6是最先宣布将装备NCM811电池的车型,然而,半路却被广汽新能源Aion S抢了先。就在2018年ES6亮相的两天后,宁德时代宣布与广汽集团合资设立的时代广汽动力电池有限公司。

新造车公司面临着严重的资金问题。其中,宁德时代也“功不可没”。根据未经证实的消息,宁德时代要求新造车公司必须提前支付全部货款,才肯供货。其中不乏合众、小鹏等主流新造车公司。

无论整车企业亦或新造车公司,都在接受着与宁德时代的捆绑,一如马斯克与松下。

马斯克当然不愿意被掣肘,所以近半年来,屡屡传出将要自建电池厂的传闻。其中最引人注意的是有媒体称特斯拉正在弗里蒙特的一个实验室生产电池制造设备。这直接挑动了松下的神经。

这一头,宁德时代与车企联姻的“甜蜜”关系也在松动,众多车企如特斯拉一样,开始寻找替代方案,甚至也动了自建工厂的念头:

2018年12月,吉利与宁德时代宣布将共同出资设立合资公司。而事实上,早在2017年,吉利就已经收购了LG在南京的子公司,并在武汉成立湖北吉利衡远新能源科技公司,项目总投资为80亿元。而公司的主要业务就是生产动力电池。

即便是后来吉利暂时选择与动力电池企业合作,宁德时代也并非吉利首选。2016年,吉利与洪桥集团旗下公司浙江衡远新能源科技有限公司签约,计划在浙江布局新能源汽车动力电池总成项目。2018年6月,由于浙江衡桥修改了此前达成的两份销售协议,吉利才转而选择与宁德时代合作。

另一个具有代表性的事件发生在今年6月,全球汽车巨头日本丰田与宁德时代签署“战略合作伙伴关系”谅解备忘录。而就在合作的第二天,丰田就与比亚迪签署合约,合约内容中显示,双方将共同研发纯电动车型所需动力电池。在此之前,丰田已经与日本电池巨头松下建立了合资公司。这意味着车企并不愿意将鸡蛋都放在一个篮子里。

马斯克已经和松下闹的不可开交,相同版本的宁德时代和中国车企,不知道还能坚持多久。

IPO 的分水岭

2018年6月,宁德时代在深圳证券交易所正式上市。

在这之前,外界习惯用“火箭式”的增长速度形容宁德时代。过去几年间,宁德时代从默默无闻迅速跃居到动力电池装机量的第一位,并锁定了40%以上的市场份额。

IPO有如一个分水岭,总结着宁德时代以往的风光,往后的艰辛也从此开始。

风光的背后,还有残酷的数据表现。IPO前,宁德时代计划募资额为131.2亿元,而最后获得证监会核准的募资额仅为54.6亿元。实际募资额与估值相比几乎腰斩。

上市两个月后,宁德时代披露首份财报。2018年上半年,宁德时代上半年的净利润同比减少45.83%,归属于上市公司的净利润也减少了49.7%。

利润减少,毛利率也跟着降低。根据媒体报道。2017年到2018年第二季度,宁德时代产品毛利率从36.2%下降至30.31%。其中2018年上半年,宁德时代动力电池系统部分毛利率下降4.38%。储能系统毛利率下降则达27.23%。

在车云看来,这并不意外,甚至有章可循。

数据显示,2015年~2017年,宁德时代营收分别为57.03亿元、148.79亿元、199.97亿元。年均复合增长率达87.36%。相反的,在这三年当中,宁德时代净利润增长率从2015年的同比增长1609.94%下降到35.98%。

2018年,宁德时代实现营收为33.47亿元,同比下降12.6%。

宁德时代没有披露关于利润下滑的相关原因。上市后的第一个财年就这么过去了。

2019年上半年,宁德时代在营收上增长飞速,总收入同比上年同期增长116.5%。但仍没抵得住利润的下滑。

财报披露,从2018年第三季度到2019年第二季度。宁德时代归属于上市公司股东的净利润分别为14.67亿元、10.08亿元、10.47亿元、10.55亿元。而三个财报期间的营收分别为97.8亿元、104.8亿元、99.8亿元和102.8亿元。

总营收没有增长,归属于上市公司股东净利润却属于连续下滑状态。

其中原因除去上游原材料价格的波动,其次是补贴退坡在成本和价格上都给宁德时代带来了承压风险。

补贴退坡对新能源汽车销量产生断崖式的影响。根据最新数据,今年9月,新能源汽车分别完成产销8.9万辆和8万辆,同比下滑29.9%与34.2%。

与其对应的是装机量的同比下滑。2019年9月,我国动力电池装车量为4.0GWh,虽然出现了环比14.3%的增长,但与上年同期相比,依然出现了30.9%的下滑。

新能源汽车销量的下降必定影响着电池价格的下降,而另一边,受原材料价格波动的影响,动力电池成本难以下降。导致电池厂商夹在中间,进退两难。

对此,宁德时代希望通过扩大生产规模的方式压低成本。

根据了解,宁德时代正在加大生产线的投入。2017年,宁德时代启动建成“湖西锂离子动力电池生产基地”项目,分36个月24条生产线,共计年产能达24GWh。同时,宁德时代溧阳生产基地也已在扩产当中,有望在2022年形成10GWh产能。

IPO之后,宁德时代并没有如外界想象般继续平步青云,但宁德时代创始人曾毓群倒是冷静的很,他曾多从次表达“当台风来了,猪都会飞。但是是猪在飞吗,台风走后,猪的下场如何?”

台风走后,猪的下场如何还未可知,但狼真的来了。

“狼来了”

狼真的来了。

今年5月,工信部正式发布文件,明确表示从今年6月21日起,废止《汽车动力蓄电池行业规范条件》。这就是曾经被热议一时的“电池白名单”

白名单的取消,对宁德时代甚至更多的动力电池厂商来讲,相当于“政策温床”被打破。

过去几年,受国家政府保护,宁德时代们得以在政策的温床上飞快发展。而如今,虎视眈眈已久的松下、三星SDI、LG化学等世界动力电池巨头终于如愿以偿。开始发起瓜分市场大蛋糕的攻势。

外资“重启”在华业务的方式很简单,投资建厂提高产量、提高核心技术。

从国内来看,宁德时代技术已算顶尖。但与外资电池相比还是存在小小的差距。以广汽新能源Aion S为例。广汽新能源Aion S所采用电池为宁德时代提供时NCM 811电池,是目前,宁德时代研发的最新产品。根据第一电动网披露的数据,该车所搭载电池的能量密度为235.8Wh/kg。

宁德时代副董事长黄世霖在一次演讲中曾表示,在能量密度上,到2020年,宁德时代希望做到300Wh-350Wh/kg。反观为特斯拉供货的松下,其所提供的21700圆柱形电池,单体电芯能量密度已经能够达到300Wh/kg。

宁德时代副董事长黄世霖

此外,受制于动力电池重要原材料钴价格的波动,导致动力电池成本迟迟无法回落。根据外媒报道,日本松下宣布研发新型动力电池,原材料中钴含量减半。该技术将在未来2年~3年内应用到量产车中。宁德时代也同样在为降低动力电池中钴的含量不断努力,但最后结果,还要看谁的技术最新落地。

技术不够,产能来凑。但巨头们的产能计划也在翻着翻的增加。

根据了解,三星SDI参与的三星环新动力电池新建二期工厂项目在西安开工,项目投资总额为105亿元,工厂总面积达16万平方米,共打造5条锂离子动力电池生产线。

LG化学与松下同样虎视眈眈。

“白名单”五年后的取消,让LG化学再一次站上中国动力电池市场,加码新能源汽车动力电池。根据了解,今年年初,LG化学曾宣布,将在2020年前再投入约1.2万亿韩元用于扩建南京电池生产线。根据LG的规划,将建成16条动力电池、3条储能电池、4条小型电池共23条动力电池电芯生产线。该项目全部投产后,LG化学动力电池年产能将达到32GWh。

此外,LG化学发布新的五年计划,并计划大幅提升其动力电池营收目标。根据有关媒体报道,到2024年,LG化学动力电池产销量将在2024年达到此前的五倍,约为31.6万亿韩元。相当于LG化学总收入的一半。

于此同时,松下决定将投资数亿美元在江苏苏州兴建动力电池工厂,并与中国合作伙伴共同合作。

前文已经说到,产能不足是宁德时代当前的短板之一。三大巨头的进入,直接将总产能提升一大截。虽然宁德时代到2020年有意将总产能提升至50GWh,仍难以“以一敌多”。

外敌不可忽视,内敌同样不可忽视。

2018年,深耕多年电池的比亚迪终于出手。宣布对外开放电池业务。并与长安汽车签署战略合作协议。双方将在新能源上下游产业链展开资本合作,联合推动新能源汽车动力电池业务,并在重庆联合成立一家动力电池合资公司。

比亚迪还宣布,预计到2022年,比亚迪将拆分整个电池业务,独立上市。

这又给了宁德时代一记重拳。

比亚迪虽然在三元锂电池技术中刚刚有所发展,但却是磷酸铁锂电池业务的“大哥”。此外,从产业布局上看,比亚迪从最上游原材料的开采、提纯,到动力电池的研发与生产,甚至电机、电池包以及新能源汽车的研发与销售,几乎完成了全产业链的业务布局。

技术路线上,比亚迪在磷酸铁锂电池拥有雄厚的结束优势,尽管三元锂电池的出现,让比亚迪优势不如之前明显,但在三元锂电池出现之前,比亚迪多次占据着装机量榜首的位置,甚至在去年4月,比亚迪还以1.32GWh的装机量超越宁德时代1.25GWh,夺得第一名。

数据来源:中商产业研究院整理

多位业内人士都曾表示,未来一旦发生技术变更。宁德时代的优势将不复存在。

这是宁德时代所面临的风险,更可以将宁德时代看成行业中一个大的缩影。行业巨头都在如履薄冰,很难想象其他企业境况。但有一个事实却无法改变,几年前有政策遮风挡雨,接下来行业必定经历大洗牌,这才是这些羽翼渐丰的动力电池厂家们劈波斩浪的时候。

文章来自微信公众号:车云(ID:cheyunwang),作者:史文杰