扫码打开虎嗅APP

本文来自微信公众号:双极地产(ID:earthabglobal),作者:双极分析师,题图来自:东方IC

如果有能力付全款,买房还应该贷款吗?又或者说,在条件允许的情况下,是否应该尽可能的贷更久更多的房贷?

两三年前,这个问题是不需要讨论的,大家的观点一定是:加杠杆,加更高的杠杆。

十年前,当看到一些中西部地区的人普遍选择全款买房时,我们还忍不住嘀咕上一句,投资观念真的落后了好多。

年初的饭局上,一个朋友问:“我买房应该贷多久的款?”银行的朋友笑着说:“当然是贷最久的款。”当时也并没有觉得不妥。

可是,当今年的楼市寒冬袭来,我们所有房产投资者,从业者都被冻了个激灵:房价一跌,卖了房子可能都还不了房贷。

作为一个海外房产的从业者,双极分析师希望与诸位抛开过去20年国内房产的经验,看看全球房产的市场。去反思,关于房贷,我们是不是过于乐观了?

通胀会一直持续吗?

我们对于房贷的无限乐观,来自于一个经验:通胀会把债务胀没。

今天,公司里的同事还举了一个她父辈的故事:“那时候我那叔叔在北京买房,每个月要还300元的房贷,对当时的家里来说,压力真的很大。可还到30年后的今天呢?不过是一顿饭钱。”

没错,房地产真的是非常好的抗通胀资产。即使是恶性通胀如叙利亚,房价折算美金依旧较战前没有明显跌幅。

危机前兑美元汇率47:1,现如今货币官方汇率435:1,黑市比率接近900:1。然而,叙利亚的房价丝毫没有跑输爆发的通胀。2018年底,大马士革AI Razi区域,一套100平米的公寓的价格已经达到2.5亿叙利亚镑,约合53.8万美元。

真心不便宜,你能想象叙利亚的房价超过国内的准一线城市吗?

再比如说上世纪90年代的南美洲,大部分国家年通胀率都高于100%。1990年,巴西和阿根廷的通货膨胀率均超过2000%。

上世纪90年代的俄罗斯,每年通货膨胀率高达2500%。南北战争时期的美国,年通货膨胀率一度触达3000%。

2019年的委内瑞拉,通货膨胀高达50100%。纵使折算成美元,实际房价跌了80%。当初欠下的房贷?一夜就作废了。

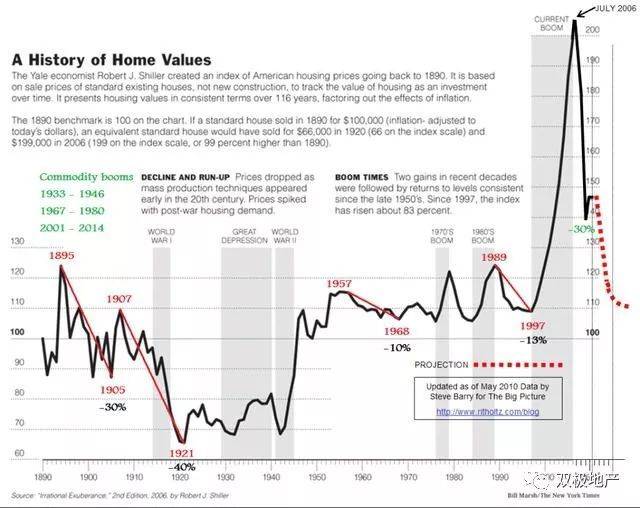

即使没有遇到恶性通货膨胀,我们看一下美国1990年之后房价和房屋公平价值的增长关系。

房价整体是与通胀增长保持一致的,即使在没有投机热潮的情况下,债务也会不断胀没,房价也会紧随涨高,每年的房租收益也在水涨船高。这是房地产给予信任它的人最真实的馈赠。

一旦遇到好的市场环境,甚至能够像1997年~2006年一样,大幅跑赢通胀。

长期的通胀之下,贷款买房,贷更多的款买房是没有问题的。

然而,经济总是通胀的吗?

前段时间,一个观点刷屏了:“拿掉猪肉后,基本全是通缩”。关于这个观点的对错我们不做评述,但有一点我们需要认识到,通缩是存在可能的。

经济会一直通胀,这是我们近几十年繁荣发展形成的错误认知。如果你看美国建国后的通胀数据,你能够发现,在1940年之前,其实美国有一半的时间都在通缩。

1940年之后的美国是何等强大不用多说,总共只有3个年份出现了全国性通缩。然而,即使如此,在各州和各城市的层面,也是存在着持续性通缩可能的。

比如说2018年~2019年,美国整体通胀率保持在2%上下的情况下。诸如圣地亚哥、丹佛、凤凰城等城市的通胀率已经归零了。

而对于大国来说,持续性通缩是否可能呢?

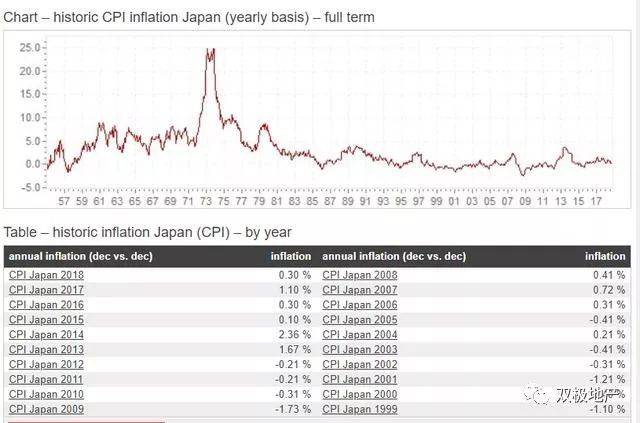

我们的邻国日本就是一个很典型例子。1999年之后,日本一直处在一个整体通缩的状态,一直到2013年开始才重新恢复到通胀。

不只是日本,诸如保加利亚、克罗地亚、希腊、波兰、瑞典和西班牙等国家都在近些年出现过或者正在经历整体的通货紧缩。德国、泰国,这些在我们看来整体面较好的国家,也有着局部或者季度性通货紧缩的风险。

没错,从全球范围内,足够长的周期来看,房地产大概率是跑赢通胀的。可是,要是遇上长期的通缩呢?要知道,如果你加了杠杆进场,即使房价在通缩环境下没有下跌,算上杠杆的资金成本,实际房价都是逐年下跌的。更何况通缩之下,租金也在下跌。

作为投资者,你扛得住吗?

即使在持续通胀的情况下,抛开行情,盲目选择贷更久的款也是不明智的。

就好像一个美国的年轻人,在1946年被人教育说:“你一定要贷款买房。你看,从1942年到现在,房价上涨了40%。如果你加10倍杠杆,你已经赚了400%。”

他贷款买了,然后呢?到1966年,还了20年贷款的他蓦然发现,房价还没到当初买房时的水平。

1977年,又有人跟那一代美国年轻人说了同样的故事。年轻人还了20年贷款,到了1997年蓦然发现,历史又重演了。

2006年,大家都疯了,加杠杆!贷款买!一定赚!

结果,世界崩塌了。

小结

今时今日的中国经济不会像日本一样经历长期通缩的,我们对中国市场有足够的信心。

自住刚需的购房者,如果没有经济条件的情况下,多贷点款没什么问题。从足够长的周期来看,贷款和利息被通胀削减仍然是大趋势。

但我们一定得理解,在非通胀环境下,房地产高度杠杆、追随并超越通胀,随时间推移减少债务的实质优势都是不存在的。

今年以来我们见过身边众多房产投资者遇到的苦恼。

有朋友承受不住房贷的压力,想要将房子出手。非常不错的地段,但是多次降价后,仍然无法出手。

在房产投资这件事情上,加杠杆进场的投资者,相当大比例没有打算投资长期价值。我们这几十年发展太快了,快到所有人都失去了耐心。

人们在投资房产的过程中,都考虑过通货膨胀,但几乎没有人去算过通货膨胀率,更少有人考虑过通缩。

按照现在国内房产接近于全球最低水平的租金回报率,假设未来5年,通胀一直处在较低的水平,你的债务几乎不会贬值,你还愿意贷款养房吗?

本文来自微信公众号:双极地产(ID:earthabglobal),作者:双极分析师