扫码打开虎嗅APP

作者|亚澜

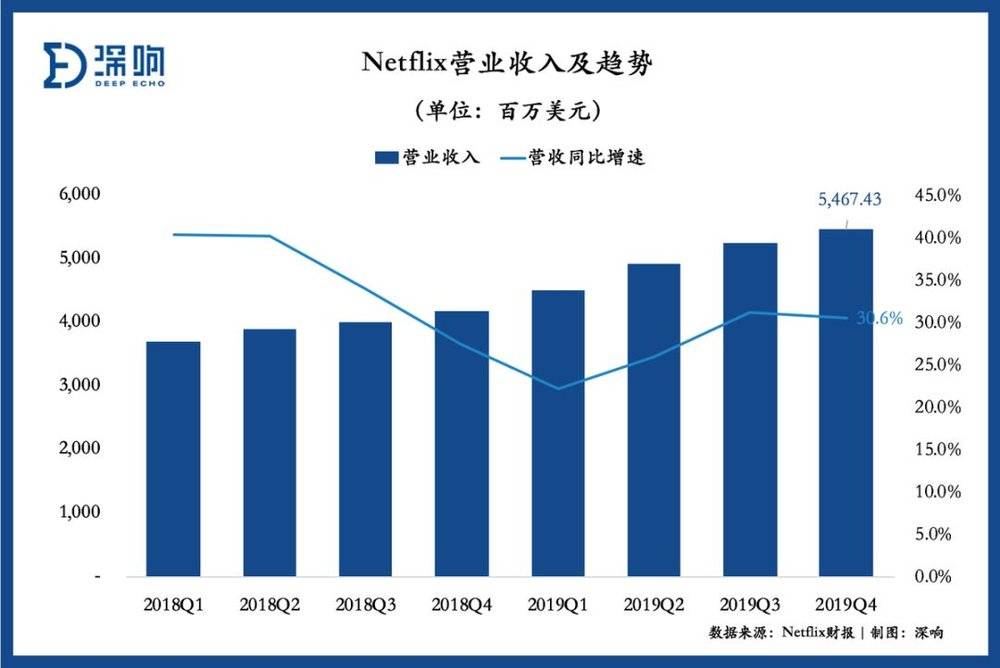

今日早间,美国视频流媒体服务提供商Netflix(NASDAQ:NFLX)发布了2019年第四季度业绩报告。报告显示,Netflix 在2019年第四季度实现营收54.67亿美元,同比增长31%,略高于市场预期的54.5亿美元;稀释美股收益1.3美元,远高于市场预期的0.53美元。

随着Netflix四季度收入的强劲增长,也使得公司全年收入首次超过200亿美元,达到201.56亿美元。而与此同时,Netflix四季度的净利润也表现不错,为5.87亿美元,比上年同期的1.34亿美元增长338%。

在付费用户数方面,Netflix四季度全球付费用户数达到1.67亿,相比较上个季度净增加876万。付费用户的增长主要来源于国际市场付费用户的增加,本季度净增834万,同时也使公司国际市场付费用户首次超过1亿人。

受财报数据超预期以及用户数据稳定增长影响,公司股价在盘后上涨2.26%,报收345.75美元。可以参考的是,过去52周,Netflix的最高价为385.99美元,最低价为252.28美元。

Netflix过去一年股价走势

但收入、净利润的双重利好并不能打消市场对于Netflix前路的忧虑。

一方面是Netflix美国本土流媒体业务陷入滞胀。四季度收入24.58亿美元,增速低于公司整体平均,为23.1%。四季度美国国内订阅用户增加数量不及预期,2020财年第一季度新增订户人数展望也未能达到预期。这背后恐怕是Disney+、Apple TV+等强有力竞争对手陆续入局带来的影响。

另一方面,经营活动现金流出大幅增加,边际贡献利润率出现下降,负债情况依然严峻。

Netflix的具体表现如何?

具体来看:

财务上,Netflix第四季度营收为54.67亿美元,比上年同期的41.87亿美元增长31%。其中,国际市场流媒体收入仍然是驱动高速增长的最关键因素,达到29.4亿美元,同比增长39.7%;美国本土流媒体业务收入24.58亿美元,增速低于公司整体平均,为23.1%。

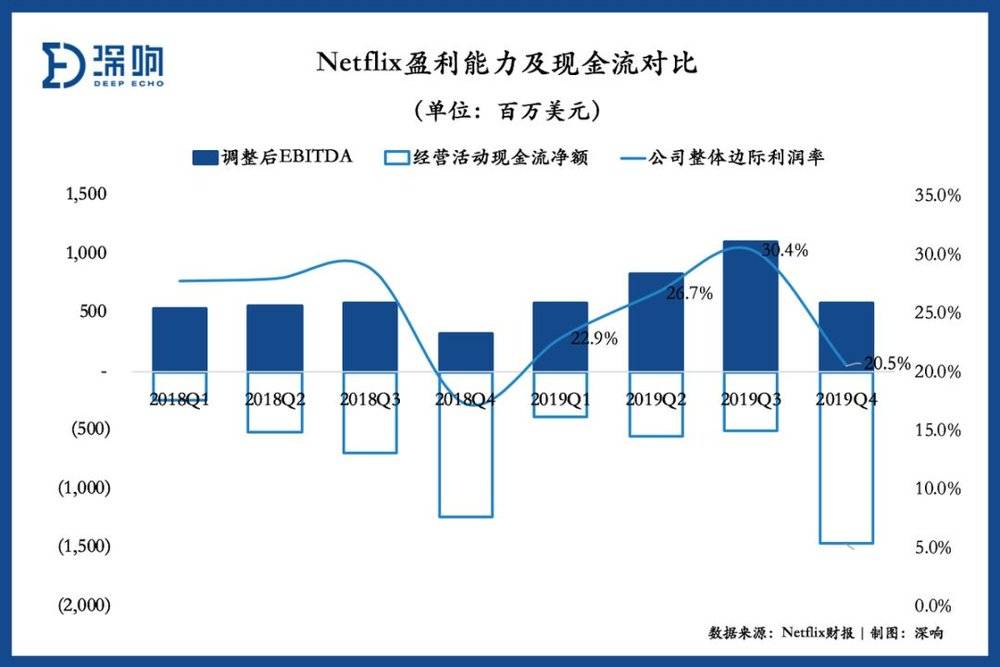

在盈利能力方面,Netflix本季度实现净利润5.87亿美元,调整后EBITDA 5.86亿美元,保持了良好的盈利能力。

然而,本季度公司经营活动现金净流出相比较前几个季度大幅提升,为-14.6亿美元。这主要是由于Netflix在四季度加大了新内容制作的投入以及支付了部分内容制作的债务,内容资产的增加以及内容负债的减少,导致经营活动现金流出大幅增加。

公司在整体边际贡献利润率方面,相比较前两个季度有所下降,为20.5%。

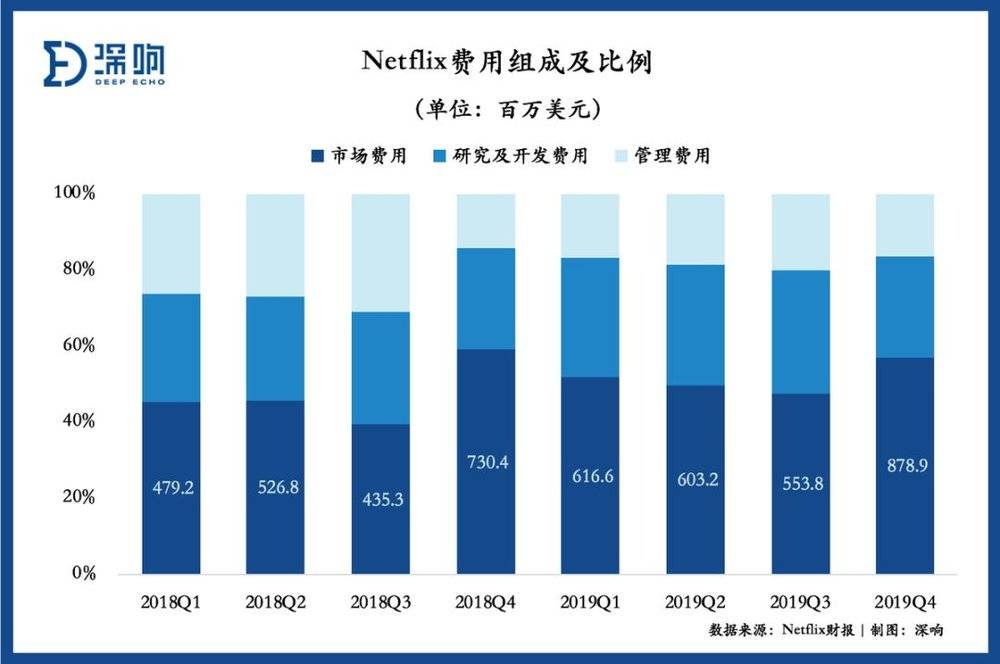

这主要是由于公司在四季度上线了更多的剧集及电影,因此与之相对应的市场费投入在四季度大幅增加,因此导致边际贡献利润率出现下降。

分市场来看,国际市场流媒体业务虽然贡献了更高的收入增长,其边际贡献利润率仅为11.2%,远低于美国本土市场的30.8%。这说明国际市场流媒体业务的高速增长,是建立在更高投入的内容成本以及市场推广的基础上的,因此国际市场在公司整体的盈利分布上是明显要弱于美国本土市场的。

不过值得高兴的是,公司在与去年同期对比上,仍然呈现出持续优化趋势。美国本土边际利润率相比较去年同期增加1.2个百分点;而国际市场边际利润率则由去年同期的3.9%,上涨至本季度的11.2%,盈利效率有较大提升。

四季度,Netflix资产负债率为78%,保持相对稳定水平;其流动比率在四季度呈现上升趋势,这主要是由于公司在本季度发行了22亿美元的美元债,从而导致现金水平整体上升,因此使流动比率短期内得到提升。

从长远来看,Netflix在经营活动现金流持续为负的情况下,多次依靠发行债券进行融资(2019年发行2次债券,募集资金近45亿美元)维持内容的高投入,自身偿债风险持续提升。

在费用组成上,Netflix四季度研发及管理费用保持平稳,而市场费用受四季度(圣诞节及新年)季节性影响,出现明显上涨。

业务上,众所周知Netflix的极简商业模式是“收入=用户数x会员费”,它通过投入优质内容吸引用户付费从而增加收入、继续投入内容,获得更多用户和收入,形成正循环。因此Netflix的实际情况可以通过两个最强相关维度的数据来看——用户与内容。

用户方面,Netflix第四季度全球新增流播放服务付费用户人数为876万人,略低于上年同期的884万人,但超出分析师预期。据财经信息供应商FactSet提供的数据显示,分析师此前平均预期Netflix第四季度全球新增流播放服务付费用户人数为790万人。

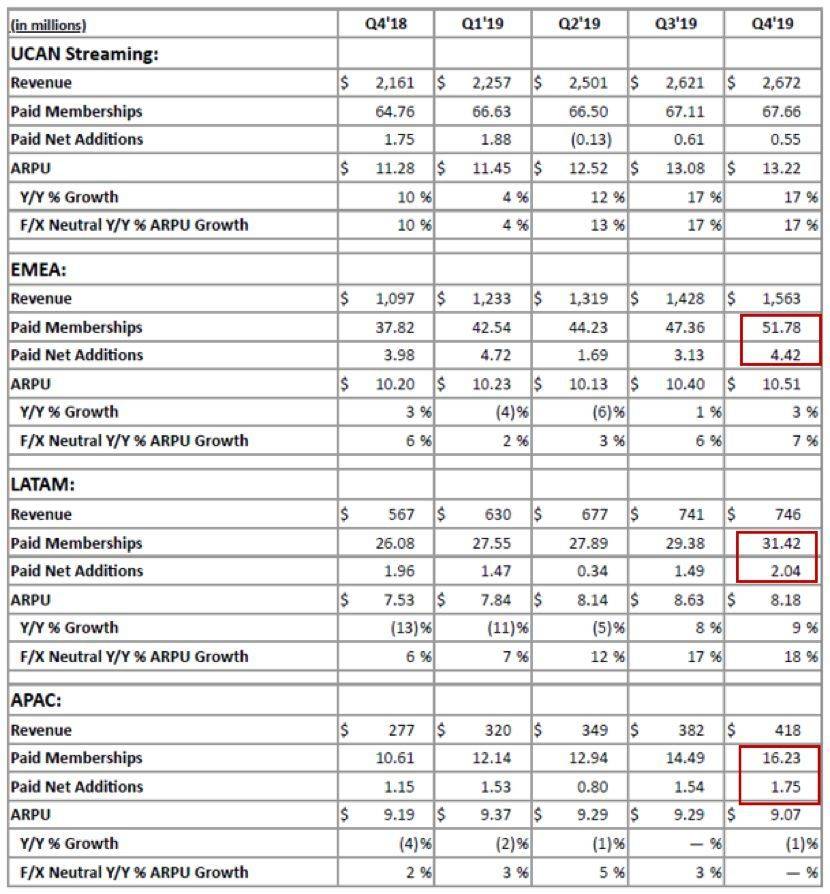

按地区划分,Netflix第四季度美国新增流播放服务付费用户人数为42万人,低于上年同期的153万人;国际新增用户人数为833万人,高于上年同期的731万人。截至第四季度末,Netflix的全球付费订户总数达到了1.6709亿人,相比较上个季度净增加876万。用户的增长主要来源于国际市场,而国际市场付费用户数在本季度也首次突破了1亿。

Netflix指出,最近期付费价格的变化,以及竞争对手流媒体平台的最新推出是美国和加拿大订阅用户增长缓慢的原因。

在新增国际用户上,欧洲、中东及非洲贡献了最高的增长,本季度为442万;而拉丁美洲及亚太地区则分别贡献204万以及175万新增付费用户。

而在用户收入贡献方面,美国本土及加拿大地区ARPU值为各地区最高,达到13.22美元;而拉美地区ARPU值则最低,仅为8.18美元;欧洲、中东及非洲以及亚太地区则分别为10.51美元及9.07美元。

Netflix国际用户情况

内容方面,内容开支依然居高不下。但不得不说,大力出奇迹。

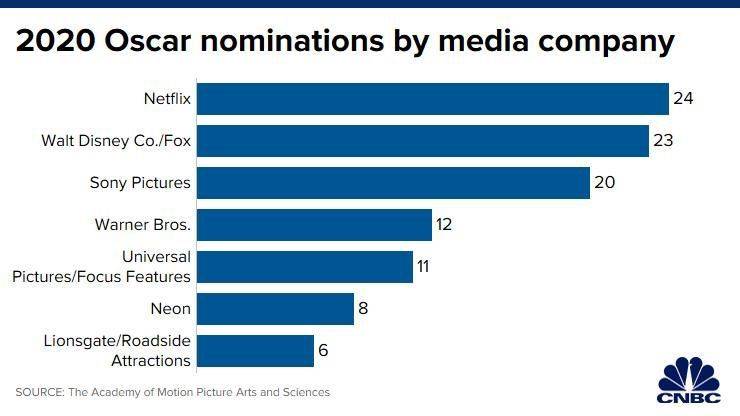

就在本月,Netflix获得了2020年奥斯卡奖的24项大奖提名,这是美国奥斯卡奖历史上第一次,提名最多的制片公司是一家网络视频服务商。

奥斯卡提名统计

在Netflix提交的电影作品中,著名导演马丁·斯科塞斯的黑帮史诗《爱尔兰人》获得了10项提名,《婚姻故事》获得了6项提名,《两位教皇》获得了3项提名,奈飞公司第一部动画片《克劳斯》获得了最佳动画片提名。

此外,Netflix还获得了《美国工厂》和《民主的边缘》两部纪录片和一部纪录片短片《生活战胜我》的提名。

史上首部无票房纪录的奥斯卡提名电影《罗马》

2020,流媒体的风云际会

2020绝对是全球流媒体风云际会的一年。

仅在过去一年时间里,各路玩家都已做好了前序准备:Disney+上线首日就获得了1000万个注册用户;硬件优势加上低价策略的Apple TV+也引起了业界强烈反应;亚马逊 Prime Video看似偃旗息鼓,但事实上其订阅用户接近1亿。

而入局者还在增加,华纳计划在2020年,首次推出HBO Max——它不仅包括HBO Now的全部内容,还会提供新的原创剧集和HBO有线电视频道的版权内容;康卡斯特旗下NBC Universal7月份则会在美国推出Peacock。

这是迪士尼入局之后Netflix的首份财报,乐观地看,这份财报上的数据并未显示出Netflix受到竞争冲击的迹象。

Netflix CFO斯宾塞·诺依曼在电话会中回应:“在美国市场,即使是受到竞争对手发布新品的冲击,我们在第四季度还是增长的。所以,我们另辟蹊径,将发展业务的重点放在提高用户满意度以及观看量上面。”

而Netflix CEO里德·哈斯廷斯则认为Disney+首先会抢走的是有线电视的生意。“当然,他们会对我们产生一些影响,但是,我们未来的增长还是会来自于有线电视流失的那些观众。”

但事实是否真的如高管所言,或许接下来全面进入竞争时代的财报会更有参考价值。而在这样的全球背景下,中国同业如何应对将成为另一个值得思考的话题。

以下为深响整理后的财报电话会实录编译:

要点摘编——

Netflix在未来十年仍将坚持过去的战略“取悦我们的用户,并借用户的一臂之力来帮我们来完成增长”。未来将发展业务的重点放在提高用户满意度以及观看量上面。

竞争和价格带来用户流失,竞争会在未来一年席卷全球。

Netflix没有固定的提价模式。但确实可以通过观看量、参与度、用户量的增长看到提价的合适时机。

有极少量的用户朝更高价格的会员转化,但转化趋势极为平缓,此类平缓的增长主要取决于智能电视和高清电视。目前没有看到普通会员向高级会员转变有何趋势性规律。

Netflix期望2020年提高其现金流的水平,希望由负的33亿美元提升为负的25亿美元,同时希望现金流在未来的几年内逐渐转正。

分析师:在探讨本季度财报之前,我想先聊聊你们对于新的一年、新的十年的想法。你们认为,2019年战略上的最大成果是什么?未来你们想取得什么成果?

CEO(里德·哈斯廷斯):在过去的二十年,我们都秉持相同的战略——“取悦我们的用户,并借用户的一臂之力来帮我们来完成增长”。我们采取过各种方法:最开始的时候,是以邮寄DVD的形式,然后变成各种方式的组合。如果大家有关注的话,我们在投资电影方面做了很多努力使其成为了Netflix非常强劲的一个板块。但即使秉持一致的战略,我们也还在学习如何取悦用户,不论是产品上、市场上、内容上。在未来十年,我们预测一切还将照旧,我们将运用现有的强大资源,做得比以前更好。

分析师:现在来聊聊财报。第一,针对未来这一季度的展望。过去的Q4相对于当时的展望来说表现非常强劲。第一季度和去年同期比则没那么强。你们有提到过第一、第二季度存在时间点的问题。但投资者关心的其实是未来一整年的表现会是怎样?2019和2018年相比较非常相似,在四季度非常好,我们是不是可以认为,2020年也是同样情况?

CFO(斯宾塞·诺依曼):我们长远的机遇还是相当大的,也是一直都没有发生变化的,这一点得先明确。我们不会提供未来一整年的展望,但是,大家可以看一看第一季度的展望。一如既往地,这也将是有史以来表现最佳的第一季度,我们预计将取得700万的新付费用户。所以,700万这个数字还算是一个相当长足的增长的。从历史角度来看,季度新增付费用户的数量超过700万的,也就只发生过四次。数字还是能说明一些问题。

它反映出我们在美国面临的一些情况,我们在财报中提到,这归因于竞争和价格带来的用户流失。去年第四季度,这种竞争并没有持续整个季度,而我们预期第一季度会在整个季度面临竞争,这种竞争会在未来一整年席卷全球。因此,我们想谨慎地将这些因素对业务的影响都考虑进去。

另外,我们也有提到,第一、二季度季节性的问题。也就是今年上半年,我们认为将会更加平衡一些,考虑到2019年第二季度价格方面的措施,我们认为,今年上半年会和2018年以及2019年的情况类似。

分析师:关于竞争,你提到了客户流失及其可能带来的影响。可否谈一谈竞争对于用户增长以及用户参与度这两方面的冲击?尤其是用户参与度,我知道谈这个还早,但是迪士尼的相关产品很明显更关注儿童和家庭市场,你们是否发现用户在这类产品的参与度有什么变化?

CFO:首先可喜的是,在美国市场,即使是受到竞争对手发布新品的冲击,我们在第四季度还是增长的。所以,我们另辟蹊径,将发展业务的重点放在提高用户满意度以及观看量上面。大家可以看到,第四季度,全球、甚至是在美国市场,单位用户观看量都有提升。只要我们能持续进步,会越来越好的。

CEO:迪士尼产品(Disney+)有很多产品,比如《曼达洛人The Mandalorian》。他们首先会抢走有线电视的生意,当然,他们会对我们产生一些影响,但是,我们未来的增长还是会来自于有线电视流失的那些观众的。

分析师:我想最后再比较一下美国本土市场和海外市场。显然美国市场更加成熟,这也是迪士尼在第四季度发布新内容时重点投放的一个市场。当然他们也在全球范围内进一步发布了这些内容,例如第一季度他们就将范围拓宽到了欧洲市场。可不可以谈谈你们对此的想法?

CEO:迪士尼将在很短的时间内升级成一个全球范围内的服务。除此之外,还有其他全球性的竞争对手。不知道大家还记不记得,我们和YouTube竞争了很长一段时间。我们在很多方面都存在竞争,包括观看量。斯宾塞有提到,我们的单位用户观看量增长了,这是因为我们的内容更高品质了,我们的服务也变得更优质了。

分析师:针对上一季度谈到的定价的问题,你们之前说竞争对手的加,不会对你们的定价产生任何影响。那么,针对这一问题,你们有什么最新的进展和规划么?

首席产品官(格雷格·彼得斯):如果大家有留意的话,我们的美国市场的第四季度总营收同比增长了23%,增长还是非常显著的。我们不认为有什么情况会从根本上导致我们对未来展望出现任何变化。我们的模式是,如果我们不断投入资金并做得好的话,我们的用户就会不断地付给我们会员费,这源于超棒的故事,舒适的产品体验,以及给用户创造的价值。同时,我们会偶尔向用户多收一些钱,以维持这种正向循环不断运行。到目前为止,很多方面都在证明这一模式是可行的。

分析师:历史上,你们有过几次相当大幅度的提价。你们是否考虑,在一些较为成熟的市场,进行一年一度的提价?比如,有些用户对固定的有线电视费用已经相当熟悉了。

首席产品:我们目前没有什么固定的模式,也不存在什么一定正确的模式。我们主要是倾听我们的用户,当然,也是通过他们的参与度体现的。我们其实就是将其作为我们的指导方针,这也给我们传达何时可以提价的信号。我们确实是没有任何固定的模式的。

首席内容官(泰德·萨兰多斯):我们确实可以通过观看量、参与度、用户量的增长看到提价的合适时机。如果我们越常能看到这些信号,我们就能越频繁地涨价。我们所构建的这一模式,其实造成的结果是,我们每个月都要向用户证明我们自己,这让我们对自己的要求极高。

分析师:想比较一下高级会员和普通会员。普通会员向高级会员转变的趋势是怎样的?是否存在某种进一步激励他们的方式,让他们接受价格提升了,但同时也收获更优质的产品呢?

首席产品官:我们一直在评估价格与功能直接的关系,但是我们还没有看到两者之间存在的强转变关系。我们各种不同的会员类型订阅率都是相当不错的,这是一个非常喜人的信号。我们目前提供不同的产品以及不同的价格档位,用户们进而选择适合他们的价格、服务包。我们希望能在这一块更加创新,给我们的所有的用户带来更多的价值。目前来看,一切进展都非常有序。

投资者关系及企业发展副总裁(斯宾塞·王):我来补充一下。我们发现有极少量的用户朝更高价格的会员转化,但是,转化趋势极为平缓,不存在断崖式地变化。此类平缓的增长主要取决于智能电视和高清电视。

分析师:我想谈一谈内容及内容策略方面的问题。泰德,你有谈到未来的电影相关作品,2019年,你们新内容的制作和上线都是大动作。那么2020年,你对哪些作品感到最为激动?对你本人来说,哪些作品是最为重要的?

首席内容官:在未来的一年,我们有幸将那些过去极其成功的作品又重新拿出来,为其制作了续集。在第一、二季度,《亲吻亭Kissing Booth》将强势回归。第四季度,我们将推出一系列大型动作电影,分别由Mark Wahlberg、Chris Hemsworth等出演。

我们试图针对所有口味的用户、所有地区的用户以及所有不同心情下的用户制作不同的电影和剧集。所以,我们并不会只制作一种类型的作品,我们确确实实地将对自己的要求提高到极高的程度,以取悦我们的用户。

我们会像2019年第四季度那样,继续制作不同类型的作品,并且在未来,进一步在这些电影上进行投资,以提升产品的质量。另外,非常振奋人心的是,我们的作品在奥斯卡被大范围地提名,更加令人喜悦的是,这些电影受到我们会员的广泛喜爱。

分析师:可否谈一谈价值定位的问题?电影可能在全球化方面有更大的潜能。除此之外,还有没有其他原因,导致你们转移了投资的重心,或者说拓宽了你们的投资范围?另外,你们今年的片单也是丰富到疯狂的程度,现在进展如何?

首席内容官:其实这些计划是在一年半以前就定好的。这样足够长的时间可以保证我们定下这件事,保证内容的制作,也足够使我们的产品质量达到高水平。

这样操作的结果就是,我们能够从容地进展我们的各种项目。例如,当初我们刚开始接触动画的时候,也遇到了各种问题,如今我们在动画方面开展项目已经有三个年头了。而我们在第四季度也是推出了我们的动画项目《克劳斯:圣诞节的秘密》,这部也获得了奥斯卡最佳动画片奖的提名。

随着各种项目的推进,在第二季度,我们将推出《威洛比家的孩子们》。第四季度,我们将推出《奔月》。这些都是大银幕级别的动画作品,这些作品将和传统的电影进行竞争,而这些,正如你所说的,这样的作品更能走向国际。

分析师:你们的作品收到了专业评审的认可,包括金球奖、奥斯卡提名。这些能带来什么商业上的好处?为了获得这些成就要付出什么成本?

首席内容官:去年我们提升了内容成本的预算。我们选择将这类预算的扩张提上日程,这是就影片量级的扩大而言的。但是,剧集数量的增多也是不容忽视的,我们也增加了外语剧集的数量。在全球,我们外语片的季数增加了160季。对业务带来的好处,就是大家显而易见的业务的增长本身。

CEO:如果我们进一步在集结优秀人才方面树立威信,那给生意本身带来的好处就是,我们能够赢得合作,以制作那些特别有趣的内容。如果没有这种威信的建立,很可能我们就拿不到这样的合作。因此,这也是一种极其明智的方式,以保持我们在吸引优秀人才方面的出色的地位。

首席产品官:这其中还有用户方面的考虑。全世界的用户都会拿获奖与否或提名与否来作为衡量他们是否想要观看某部作品的标准。

首席内容官:一般来说,获得世界级奖项和受欢迎这两件事之间总是存在不可逾越的鸿沟。但是,在过去的这一季度,我们确实在努力,希望能够同时达成这两个目标。这也就意味着,我们希望向市场推出受欢迎的影片,而同时,这些作品的质量之高,以至于收到世界级评审的好评。

首席产品官:我想再补充一句,就给我们的生意带来回馈这一点而言,这个模式已经在发挥出它的作用了。如此多元,质量如此之高,受众如此之广,最终会带来高用户满意度,它正在给我们带来用户的增长、总营收的增长。我们在明年期望着提高我们的现金流的水平,希望由负的33亿美元提升为负的25亿美元的水平,现金流也会在未来的几年内逐渐转正,你已经可以从商业模式中窥见这种好处。

分析师:可否分享一下,你预测未来的增长将是怎样的水平?以及商业模式、摊销和现金投资的关系?

首席产品官:我们将在今年继续扩大内容方面的投资,这种商业模式给我们带来可观的收效。

在2019年,我们内容方面的摊销略低于100亿美元,我认为大家可以期待相似水平的增长,大约是20%范围内。而2020年,我们还将保持相同规模的投资。

我们的现金支出和摊销的比例大约是1.6。意思是,摊销乘以1.6,那么我们在2019年的现金支出大约是150亿美元。而大家会看到,这个比例会略有降低。

在过去的那么多年间,我们的商业模式不断发生变化,我们从最开始全部是授权内容的商业模式,到现在超过50%的现金都是花在原创内容上的商业模式。未来,我们的业务会主要以原创内容为主。我们会逐步朝这个最终的商业模式转变,因此,我们不想给我们的营运资本施压,而报表数字也会逐渐将这一好处体现出来。大家会发现,现金支出会逐渐接近摊销,而今年现金的走势也会不断改善。

CEO:我们在去年达到了负现金流的峰值,这对我们的增长来说是一个巨大的里程碑。因此,我们正在缓慢地朝着正现金流不断攀爬。但是这不是源自在我们的内容成本上节流,而是来自于总营收和营运收入的提升。

分析师:《老友记》(Friends)从Netflix下架了,这对于你们的用户数据有何影响?

首席内容官:目前还看不到什么影响。

分析师:我想问几个关于产品和销售的问题。回到定价的话题上来。我们谈了一点关于美国的事,但我相信在本季度,你已经扩大了移动端的计划。现在的扩张重点在哪儿?我认为是印度,印度尼西亚,马来西亚。

首席产品官:是的,这三个国家都是对的。我们在这三个国家的表现中看到,我们在较低的价格点上加了价格,我们也增加了新增订阅用户,留存也在增加。我们对此非常兴奋。我们认为这是一个很好的指标,表明世界上可能还有其他国家也会提供这种服务。

所以我们将继续在不同的国家测试这两种方法,看看结果如何。我们还将尝试在长期收入优化的前提下不同的方法,努力为全球越来越多的人改善服务。

分析师:问一个关于消费者对多个服务的重新聚合的需求的问题。如果第三方想要从用户付费中获取一定比例的费用,Netflix会如何看待这种合作方式(多种服务聚合)?

首席产品官格雷格·彼得斯:当我们转向在线流媒体世界时,我们会看到什么样的解决方案适合消费者。我预计,我们的模型可以将多个内容服务捆绑在一起,使消费者更容易访问这些服务。这可能是我们看到的效果,但实际上我们的大部分捆绑要么连接到现有付费电视的传统付费电视服务,要么连接到你的手机计划或上网计划上。因此,我认为有多种机会可以找到合适的组合,我们可以将Netflix作为一系列产品的一部分引入,这样人们就可以很容易地注册,这是合乎逻辑的,也很直观。

分析师:本季度,各地区的会员增长都创下了纪录,但就增长轨迹而言,拉丁美洲似乎更接近成熟。同时,我们会看数据说,在那个地区,宽带家庭的普及率仍然很低。你能为我们描述一下你认为我们在该地区会员成长的生命周期中所处的位置吗?

首席产品官:从整体上看,我们还处于早期阶段。即使全球约有1.67亿会员,拉丁美洲也有大量会员,你也可以看到我们在这30%的市场占有率中是什么样的。我们认为,无论是付费电视家庭还是宽带家庭,都是你在世界各地见过的付费电视家庭,我们没有看到我们不能随着时间的推移进入这些家庭的原因。所以,是的,我们在拉丁美洲比在亚太地区和一些特定国家成熟一些,但我们还在继续成长。而拉美恰巧是一个与美国相似的地区,我们的物价上涨幅度都比世界其他地区要大一些。

我们在拉丁美洲的外汇交易对我们更有意义。但总的来说,我们继续看到全球内容和本地内容在该地区都非常有效。

分析师:让我谈谈EMEA,我认为,在欧洲、中东和非洲市场,一些成熟市场和一些新兴市场以及那里的机会都有点相似。我们在亚洲确实有一些专门针对手机的低价计划,我们是否应该认为欧洲、中东和非洲市场可能遵循类似的模式。

CEO:我们在欧洲、中东和非洲看到了巨大的机遇。这个市场上可寻址家庭、付费电视家庭或宽带家庭数量是英国、美国和加拿大地区的数倍。而我们在市场上的渗透率还不到20%。

首席产品官格雷格·彼得斯:他们的定价和计划方法和亚太地区一样也有两种。一个是非常富裕,非常成熟的市场,另一个是不太富裕的市场。我预计我们将有一个混合的计划和方法,以不同的付费点在该地区扩散。它将寻求通过整个地区的混合定价实现收入最大化。

分析师:过去你们认为大家对Netflix误解最多的地方是什么?

首席产品官:我们是一家产品单一的公司,这对我们的投资者来说非常直接了当。我个人认为或许大家有点过分关注流媒体战争之类的概念了。我知道人们谈论冲突的时候总是兴奋的,但真正重要的是从线性娱乐到流媒体点播娱乐的转变。这个转变就像从广播到有线电视的转变一样巨大。这才是真正的大事。

投资者关系及企业发展副总裁斯宾塞·王:我认为最被误解的是商业模式以及你们在现金流里看到的宏观情况。人们认为我们在烧钱。但我们所展示的是,我们正在增加我们的盈利能力。过去几年中,你们看到的是远期投资,我们正在经历一个非常重要的业务模式转变,从用户长期按比例付费的授权内容(licensed content )转变为不光有授权内容还有自制内容(originals)。我们大部分现金都花在了原创上,这将从根本上改变现金流状况。我们是一个非常具有盈利性的生意,在未来几年里,我们将成为一个可以资金自给自足的公司。

首席产品官:斯宾塞抢了我的话,这正是从外部看和从内部看的差距。所以我很高兴能在自由现金流问题上有所突破。这样我们就可以把这些抛在脑后,真正专注于发展未来的业务。

首席内容官:有个误解是“Netflix要做的太多了,反而会迷失”。恰恰相反,我们推出新内容品牌(new brands,此处大概率指内容IP)的能力、让众多内容在多季多系列之后仍然能保持高关注的能力是无人能及的。我非常自豪我们能一次又一次地创造内容品牌。如果人们认为所有内容都是为了他,那他的确会迷失。它只是你最喜欢的节目和你最喜欢的电影,这将是每个人的东西。

CEO:想想未来几年,真正的进步才是最重要的。我们的学习能力更强,做了很多产品测试,服务质量会更高,这些都没有很好地被理解。大家都在关注我们当前的服务如何,而没有看到未来三年我们将会变得更好。