扫码打开虎嗅APP

由四川省政府和工信部联合主办的2022世界动力电池大会上,广汽集团董事长曾庆洪说:“电池占掉我整车60%的成本,那我不是在给宁德时代打工吗。”宁德时代董事长曾毓群回应:“上游的资本炒作使得(电池原材料)价格脱离了合理轨道。”

相关资料显示,毛利率方面,设备制造排名最高,隔膜、电解液稍稍落后,矿业开采也超过30%,这三个环节属于高毛利水平。

为何这三个环节属于高毛利水平?未来这种局面是否会发生变化?

本次关键问答,妙投邀请到某动力电池龙头企业研发经理吴先生为投资者答疑解惑。

核心看点:

动力电池设备制造的技术壁垒非常高,并且它与动力电池企业深度绑定,另外其资金压力也会比较大,这导致设备厂家集中度越来越高,议价能力也比较强;

隔膜规模化生产以后,成本逐年下降,但是目前供不应求,所以它的价格没有降,利润率自然是非常高的;

目前已有的电解液六氟磷酸锂锂盐的产能,全国加起来都供不应求,所以终端售价会上涨,能够控制相应成本的头部企业会有高利润率;

矿业是周期性的行业,2024年左右可能会有比较严重的价格下探;

三元锂电池无钴化、高镍化趋势下,叠加磷酸铁锂电池渗透率的提升,2024年,钴的需求会下降,镍的需求会慢慢提高,但是价格会在可控范围内。

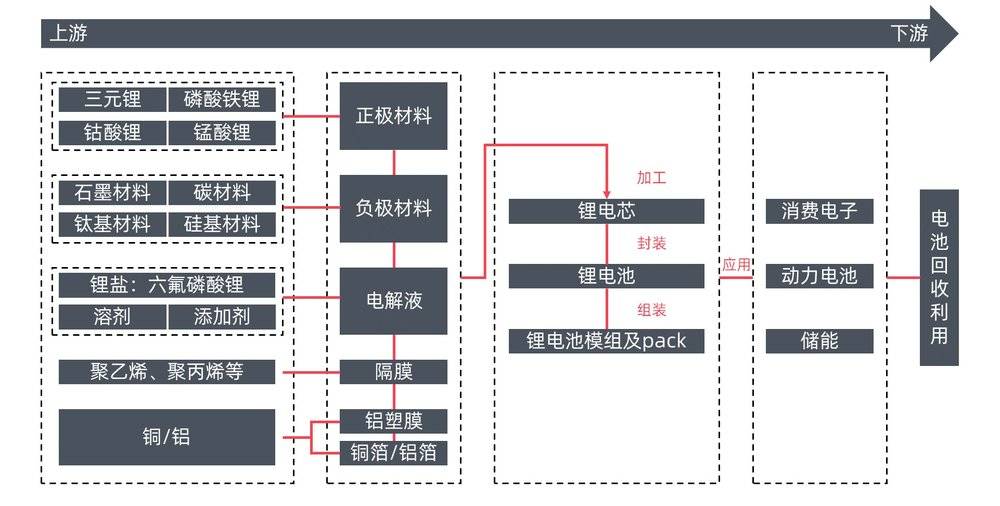

妙投补充:动力电池产业链

来源:中商情报网、光大证券研究所、妙投

您能给我们分析一下为什么设备制造的利润率会高吗?

设备来说,它主要是几个壁垒,导致它的盈利会比较好。

一是技术壁垒,动力电池设备制造的技术壁垒非常高。像这种设备,制造业我们是实行前、中、后段全自动化,基本上一个车间是没有多少工人的。所以自动化的生产线,机械、电子、电器,还有材料,信息自动控制,全部都要涉及到,不仅仅是一台设备。

动力电池行业的设备基本是定制化的设备,举个简单例子,比如比亚迪刀片电池的自动化生产线。电池生产线肯定是跟合作的设备厂家共同开发的,基本上不可能是设备厂家做好了之后,然后再发给比亚迪。

动力电池企业将设备的需求给到之后,设备厂商完全深度参与,整个过程的话,设备厂商的技术人员都是全程驻场,至少是一年到两年左右。

二是客户壁垒,设备制造商与动力电池企业深度绑定。这些前10的动力电池厂基本上是与他们的设备厂深度绑定的。客户这一块绑定的是比较死的,不会轻易调整,绑定的一家可能都是3年5年起步。

现在动力电池企业都在扩产,它是供不应求的。这样设备厂商根据他的要求,只要有一款设备在一个工厂正常运行了,那么这个设备在其他扩产的工厂只要轻微调整,进行一些改进和优化,就可以投入使用了。

三是资金壁垒,设备制造商的资金压力大。这也是设备厂家为什么集中度会越来越高原因。我们给设备厂商发出需求,他们至少半年到一年才能把我的设备生产出来,生产出来之后,至少要半年以上的时间才能调试好,再进行爬坡。

资金方面的话,我们一般是361或者3331付款方式。就是预付款只付30%,然后设备到了之后,再付30%,调试好之后再付30%,然后还会卡1~2年的时间再付最后10%,所以设备厂商的资金压力是很大的。

不过动力电池生产形成规模或者说持续扩产后,两方又进行了深度绑定,它后面的利润这一块,可以说是比较稳定的,因为它是属于一个供不应求的状态, 这样其实它的议价能力也是比较强的。

那么隔膜方面的毛利率高又有哪些原因呢?

隔膜这几年随着因为供不应求的关系,它终端的售价没有降,甚至还涨了一些。隔膜从2021年五六月份开始就出现缺口了,一直是供不应求的状态。今年和明年的话,基本上是在10亿平以上的隔膜缺口。

隔膜扩产是周期性的。隔膜行业它的扩产周期基本上是12个月到18个月,就一年到一年半。所以客观来讲,到2024年左右隔膜无论是利润率,还是说它的一个产能供需的问题都基本上可以解决。

隔膜这个行业最早是进口的,18年开始到19年左右才开始是国产化,是恩捷带起的头。 整个国产化的过程当中,它逐年降成本,因为它的良率、生产效率都有所提升,规模化产业化以后成本逐年下降,但是它的价格没有降,所以它利润率是非常高的。

目前还有个问题是隔膜的材料是国内的,但是隔膜的涂覆还有造孔这一块,目前还是进口的,基本上是日本的,比如日本的制钢所、东芝。全世界大概80%-90%都是用这些设备,不过这一块目前也在做国产化。

电解液毛利率高有哪些原因呢?

电解液是从去年开始涨价的。电解液价格上涨之前,它占电池成本的6%-8%,目前这一比值到达了12%~15%。材料上涨造成了整个电池成本涨了4~5个点,这个涨幅还是很大的。最主要长的是电芯的成本。

电解液最关键的因素是六氟磷酸锂。其实就是锂盐这一块价格上涨,造成了六氟磷酸锂的价格上涨。

另外这也与头部企业提前布局有关。

六氟磷酸锂的制备过程中有一道纯化工艺,国内没有几家电解厂可以自己做。这一环节要求锂盐纯度达到4个9,就99.99%以上,这个在以前很难的一道工艺。

目前天赐和新宙邦是做的,尤其天赐在这一块是布局最早的,所以它的优势很明显。

在16、17年国内的还控制不了,当时日本的光东锂盐是全世界最大的六氟磷酸锂的生产商,后面多氟多把它做出来了之后,慢慢的天赐这些电解液厂也做出来了。

电解液头部企业天赐是基本达到了百分百的自产自销,自己控制六氟磷酸锂的生产。一些稍微差点的企业,可能它是靠多氟多或者说一些其他企业来供应的。所以利润率高的原因是他们自己控制六氟磷酸锂的成本,然后终端售价是根据市场行情来走的。

目前已有的六氟磷酸锂锂盐的产能,全国加起来都还是供不应求的,所以我们认为它的利润率今年和明年应该会持续,比较难一下降下来。

矿业企业的毛利率高有哪些原因呢,会因为动力电池回收的发展而有所下降吗?

矿业说白了就是一个周期性行业,比如目前从正极材料厂各方面评估,2023、2024年,它的价格应该是会经历一轮下滑的,会是比较严重的价格下探。

17年当时动力电池刚刚起来的时候,也是跟现在的价格一样。当时的正极材料,从6万块钱涨到了30多万,当时是已经上天了(但现在更离谱,是四五十万一吨),但是他后面又调回了10万甚至10万不到,六七万、七八万的样子。

另外虽然大家都买了矿,但是加工也是要一个周期的,这个目前还没有释放出来差额,所以发生了供不应求的情况,这也导致了上游原材料的价格上涨。目前我们预测2024年左右这个差额基本上会释放出来。

动力电池回收方面,各家动力电池厂都在布局。目前虽然有退役的电池,但是数量上还远远没有达到那么大的体量,可以形成一个可持续的循环。

因为目前的增量太大了,你退役出来的量远远达不到市场需求的增量。如果能够形成一个闭环,就是说退役的量能够满足相当一部分的需求,那对矿产企业来说,压力会比较大。

6~7年左右,动力电池就会到达一个退役的节点,一些动力电池是8年的周期。动力电池大幅度退役,原材料价格可能会大幅下滑。

像赣锋锂业和天齐锂业买的锂矿,如果它目前买的锂矿价格比较高的话,未来可能覆盖不了它的加工成本。因为你折算单价的话,可能会过高,这也是18、19年他们巨亏的一个原因之一。

其实16~19年左右,大家都是会比较一个常态的盈利情况,那时候材料厂的利润率也不会那么高,电池厂的利润率也还可以,有20%左右。

妙投补充:

动力电池主要一正极材料的种类命名,目前使用较多的三元锂电池和磷酸铁锂电池。其主要参数对比如下:

来源:光大证券研究所、妙投

三元锂电池需解决续航里程及平价痛点,高能量密度+低成本为长期进步方向,正极材料为主导的材料体系升级为关键。材料体系升级更多是电化学体系的换代,比如高镍正极、硅碳负极、钠离子正极、富锂锰基等方向,并需相关材料配套开发。

高镍三元为NCM材料体系内的技术更迭,镍元素有助于提高比容量和能量密度,钴有助于提高电导率和倍率性能,高镍低钴化使得电池比容量提高,但安全性和倍率性能减弱。

专家认为在2024年,整个的钴的需求会下降,然后镍的需求会慢慢提高。

但是未来镍的需求提高的话,国内很多厂家在东南亚等国已经控制了这些资源,而且掌握了这些提炼和加工。比如像华友钴业、洛阳钼业等,他们是控制了很多这些资源的,他们目前还没有完全释放,所以未来这些成本必然是会往下走的。