扫码打开虎嗅APP

本文来自微信公众号:瞭望智库(ID:zhczyj),作者:云贺,瞭望智库副研究员

突如其来的一场疫情,不仅打乱了多个国家和地区居民的生活节奏,也冲击着以中国为重要节点的全球产业链。

作为国际大分工的典型案例,疫情下的全球汽车业正面临一次沉重考验:在海外,跨国整车厂生产线被迫停工;在中国,外资零部件厂商忧心海外供应链断裂。

疫情终会过去,但被打乱了节奏的全球汽车产业链条,更需要反思——

如果没有中国,全球汽车业将会怎样?

全球汽车供应链危机

从全球汽车产业来看,此次受中国疫情影响较大的企业主要包括两类:

第一类是对中国零部件进口依存度很大的跨国整车厂。

截至目前,现代、丰田、日产、菲亚特克莱斯勒等多家大型汽车企业,均出现因中国供应商产能不足、部分生产线被迫停产的情况。

目前来看,受冲击最大的是韩国汽车业。从疫情蔓延至今,韩国五大整车制造企业——现代、起亚、韩国通用、双龙和雷诺三星,均在不同程度上遭遇了上游供应不足、工厂停工的问题。据悉,为应对供应链危机,韩国政府方面正计划简化中国零部件进口物流和通关流程,以便尽快恢复供货。

2月4日,韩国现代汽车宣布,由于新型冠状病毒爆发导致零部件供应中断,该公司将暂停在其最大制造基地韩国的生产。图为现代汽车蔚山第二工厂生产线。

日本车企的国内生产进程也因采购环节受到严重影响。据日本国际贸易中心统计,2019年日本进口汽车零部件中约37%从中国进口,占比高于美国,包括发动机周边基础零部件等多类产品。

由于来自中国的零部件供货受阻,日产汽车位于九州的整车工厂已经宣布暂停生产。该工厂主要生产在日本上市的MPV车型Serena,以及出口北美市场的SUV车型Rogue。

第二类是在中国开设多家工厂的跨国零部件供应商。

据初步统计,仅是此次疫情最为严重的湖北省,就聚集了博世、伟巴斯特、德尔福、法雷奥、霍尼韦尔、伟世通等多家大型汽车部件供应商,产品涵盖了发动机、变速箱、底盘、车身、电子系统等各个领域。

以博世为例,作为全球最大的汽车零部件供应商之一,博世将中国定位为集团的全球制造基地,仅在武汉就设有两家工厂、800余名雇员,主要生产汽车转向系统和热管理系统的相关部件。

不仅如此,博世集团引以为傲的电动汽车关键部件——包括电机、传动装置和电子元件等——也十分依赖于中国工厂的产能。

正因如此,今年1月29日,博世集团首席执行官沃尔克马尔·邓纳尔(Volkmar Denner)对路透社记者表示,如果疫情持续下去,博世在全球的供应链将会中断。

除博世外,在华设厂的德国大型汽车零部件供应商还有许多,包括伟巴斯特、采埃孚等。杜伊斯堡-埃森大学汽车研究中心公布的预估数据显示,如果在华的全部德国汽车相关企业均遭遇停产,那么日均损失将达到7200万欧元(约合5.46亿元人民币)。

因此,该中心在报告中呼吁德国和欧盟通过各种方式尽快对中国提供援助,因为“这不光关乎人道主义,更关乎德国自身的经济命脉”。

韩国也不例外,根据韩国汽车工业协会(South Korean Auto Industry Association)数据显示,目前约有170家韩国第一、第二梯队零部件供应商在中国运营着约300家工厂。

从某种程度上看,突如其来的疫情,为重新审视中国与全球汽车产业链之间的关系提供了一个视角。无论是焦急盼望中国零部件厂商尽快复工的海外工厂,还是在华投入大量资金、布局巨大产能的外资企业,都在说明一点:中国在全球汽车产业链中占据着十分关键的位置。

不可替代的中国

与德国、美国、日本等走过百年历程的传统汽车强国不同,中国汽车工业从零起步发展至今,只用了短短几十年时间,而高速发展期只有十余年左右。

但在这样的情况下,中国汽车产业不仅在本土实现了产销飞速增长,为无数中国家庭的小康梦想安上了“车轮”,为亿万国民争取到了迈入汽车社会的入场券,同时还深度嵌入到全球汽车产业分工中,凭借着强大的生产制造能力和消费市场潜力,成为供需链条中不可或缺的一环。

在上游零部件方面,从出口情况来看,全球至少50%以上汽车零部件制造与中国有关。

根据中国科学院地理科学与资源研究所的模型分析显示,2003-2013年间,中国年均汽车零部件出口增长率达25.7%,在全球零部件出口总量中的比重上升了近14个百分点,发展速度为各国之首。

研究结果表明,从2003年开始,全球汽车零部件贸易网络的核心就从美国和日本,逐渐向中国和德国倾斜和转移。特别是在电子电器组件、轮胎和内胎组件等领域,中国供应商具备相当的优势。

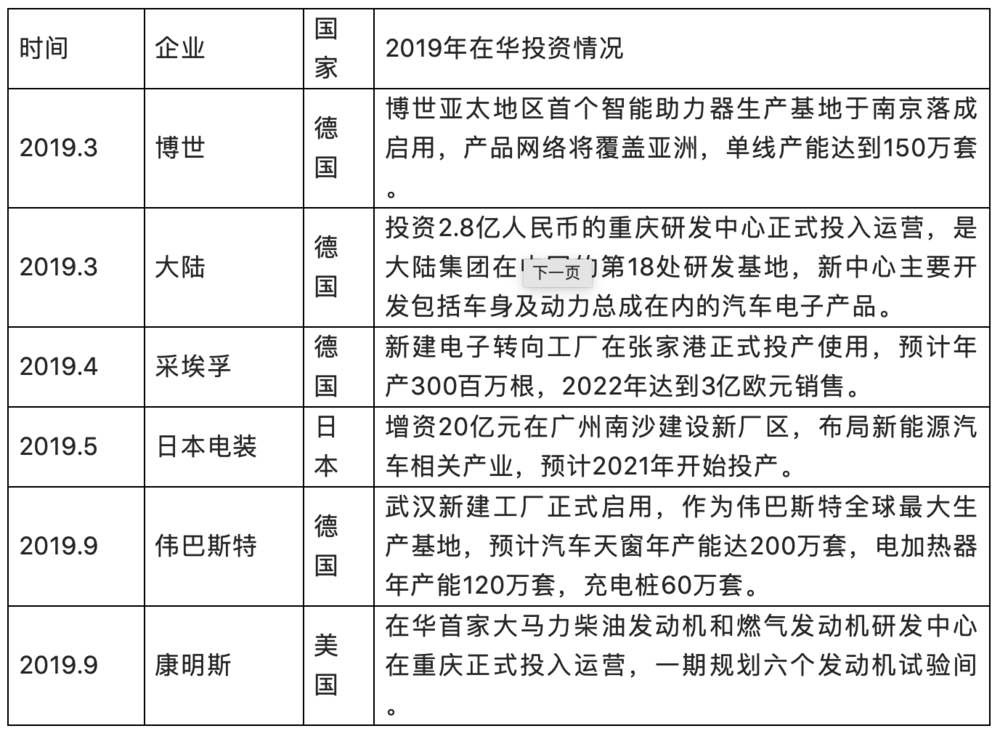

不仅是本土供应商,大批跨国零部件巨头也选择在华投资办厂,产能大部分服务于中国客户,部分供给海外市场。值得注意的是,不少外资企业如今不仅将中国视为立足亚洲乃至辐射全球的制造中心,也开始将研发及测试中心设立在中国。

2019年跨国零部件巨头在华投资情况(不完全统计)

在整车方面,全球汽车业对于中国汽车生产力与市场购买力的依存度同样很高。

虽然近两年经历了一些波动,但是和美国、欧洲、日本等早已步入成熟汽车社会的国家相比,中国整个市场还在成长的过程中,远没有达到饱和状态。从千人保有量这一指标来看,中国虽然位列全球第一汽车产销大国,但千人保有量只有约140辆,相当于美国的1/5、日本和德国的1/3,这说明中国汽车市场的刚需远没有封顶,未来还有很大的增长空间。

鉴于此,跨国车企将大量产能投往中国。特别是在乘用车领域,据不完全统计,目前在华的乘用车合资车企就有近30家。从销量情况上看,合资与外资品牌乘用车在华市场份额十分可观。中国汽车工业协会数据显示,2019年乘用车累计产销分别完成2136万辆和2144.4万辆,外资和合资品牌乘用车销量占60%以上。

在电动化汽车这一新兴市场,中国作为领头羊的角色则更加明显。2019年,中国新能源汽车在种种不利因素的影响下,产销分别完成124.2万辆和120.6万辆,其中纯电动汽车产销分别完成102万辆和97.2万辆。

而这一年,美国的电动汽车全年累计销量为32.93万辆,全球电动汽车销量约为220万辆。中国几乎占据了全球电动车市场的半壁江山。

因此,在这次突如其来的疫情中,无论是失去上游的中国供应商,亦或者在中国消费市场的激烈竞争中败下阵,对于大型外资零部件和整车制造商而言,后果都将是灾难性的。从这一角度来看,中国在全球汽车生产链条上的重要性和不可替代性不言而喻。

另寻他处并不容易

与此同时,疫情的爆发,也将中国汽车制造业的一处“隐忧”揭露出来。

今年1月,日资汽车零部件企业伟福科技宣布,将其在武汉工厂部分产能转移至菲律宾工厂。如果疫情持续蔓延,不排除还会将更多在华产能转走。据悉,该供应商主要生产汽车底盘、悬挂装置及各类踏板等。

就算没有疫情的冲击作用,包括汽车在内的中国制造业,也在近年也嗅到了一丝产能转移的气息:三星、微软、丰田等少部分跨国企业,在国际经贸、劳动力成本等诸多因素的影响下,已经开始在小幅度削减在华产能,将一部分生产转移到了包括缅甸、菲律宾等东南亚国家在内的其他地区。

虽然上述转移远没有对中国制造业造成伤筋动骨的影响,但遇上此次疫情对于全球供应链的冲击,大批在中国安家立命的中资和外资企业,会不会在短期内离开中国、另寻他处?

事实证明,供应链迁移并非如此简单。即使是在外部环境极为不利的情况下,中国制造业的韧性与对外资的黏性都是有力的。

2018年下半年,正值中美经贸摩擦升级之时,日本贸易振兴机构对在华投资的379家德资企业展开调查,结果显示:80%以上的企业都明确表示从未考虑过转移产能。

就在同一时期,一些跨国车企的选择更令人玩味:特斯拉掌门人马斯克随即火速来华,迅速敲定在上海独资建厂;宝马宣布未来将增加在中国工厂生产的汽车数量,并拟将一款美产SUV的部分产能和设施转移至中国;福特汽车不顾美国总统特朗普的喊话,宣布将在中国启动高档车品牌林肯的生产制造。

实际上,现代制造业供应链受到诸多因素影响——劳动力成本和素质、营商环境、基础设施配套、运营成本、配套体系、交通运输条件、制造业文化,其优势一旦确立,在短时间内想要实现迁移并不容易。

除此之外,当前中国汽车制造的供应链还具备三点优势:

第一,全球化和区域化两股力量重塑全球汽车制造分工网络。

汽车是全球制造业大分工的典型产品。据统计,福特汽车在全球36个国家各地区共有450余家供应商;通用汽车在全球38个国家和地区共有482家供应商。而区域化的力量在塑造全球汽车制造格局中的作用也愈加凸显。换言之,汽车行业正在围绕区域中心进行整合。

对此,时任福特汽车产品开发和采购负执行官唐浩泰(Hau Thai-Tang)曾对英国《经济学人》杂志表示,福特汽车一直以来都是从全球各地的供应商处获得货源,但是目前他所观察到的一个趋势是:整个供应网络出现了明显的区域化特征,并由此形成了三个中心辐射区域:墨西哥辐射美国、东欧和摩洛哥辐射西欧、中国和东南亚辐射亚洲。

换言之,即使在未来某些低附加值的劳动密集型产业选择从中国移出,在区域化力量的作用下,备选地也很有限。鉴于此,《经济学人》认为,即使跨国企业削减在华产能,转而迁往东南亚国家,也只能是强化了“以中国为中心的地区供应链”。

第二,由于运输成本等原因,汽车业在消费市场“就近生产组装”的特点更加凸显。

随着汽车产品越来越复杂,零部件数量不断增多,特别是生产组装环节自动化程度的加深,使得“离岸生产部件——组装——运至销售地”这一过程的成本大幅上升,远不如在销售地附近组装节约成本。

以在上海工厂投产的特斯拉为例。据测算,与美国供应链相比,国产Model 3的原材料和零部件投入有望节省10%-20%,再加上制造费用和人工费用大幅降低,Model 3实现全面零部件国产化后的总生产成本,将下降20%-28%。

中国又是全球名副其实的汽车消费大国,跨国企业基于成本等方面的精明考量,会使产品的生产地、组装地和销售地尽可能接近,甚至重叠。

第三,中国汽车制造业的最大优势之一在于完整性。

2018年,受工信部装备司委托撰写的《中国汽车零部件产业发展研究》发布数据显示:中国零部件企业超过10万家,纳入统计的为5.5万家,基本实现了1500种部品的覆盖。其中,动力系统7554家(13.8%),电子系统4751家(8.7%),新能源汽车专用部件1003家(1.8%),底盘系统16304家(29.8%)。

在某些前沿技术领域,中国汽车产业链也具备一定的完整性。瞭望智库于2019年发布的《中国自动驾驶汽车产业区域发展评价报告》显示,全国自动驾驶产业链重点企业就有88家,拥有从上游零部件到中游的一级/二级供应商,再到下游的整车制造厂、出行服务商的全产业链条。

图/瞭望智库《中国自动驾驶汽车产业区域发展评价报告》

事实上,一个国家工业体系的完整性,正是决定这个国家工业水平的重要因素之一。换言之,完整的工业体系,一定程度上决定了一个国家的工业是否有“活性”。这一论断同样适用于汽车制造业。如果在汽车制造体系中缺失一些环节,那么剩余的部分则很难连缀成网、保有活力。这也是美国等发达国家工业体系现在面临的难题。

不可否认,目前在某些高附加值、高技术含量的产业环节,中国汽车业没有享有标准话语权和丰厚的产业利润,这也是中国汽车业常被诟病“零部件空心化”的缘由;但同时,不应否认中国汽车供应链的完整性,为产业集聚和形成规模效益打下了良好基础。

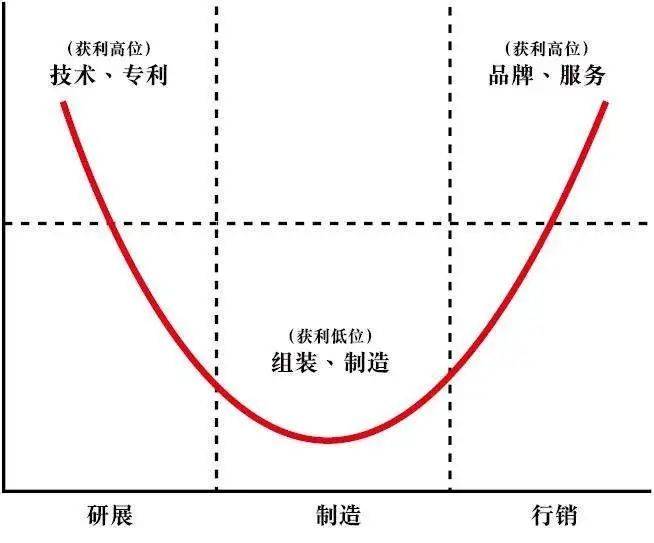

与此同时,下一阶段如何在进一步发挥工业体系完整性的基础上,不断向产业链的高价值端攀升,也将成为中国汽车工业面临的重大课题。

冲破“微笑曲线”

自从美国哈佛商学院战略学家迈克尔·波特,提出了著名的价值链概念与分析法,“微笑曲线”就成为中国产业界进行对照和反思的标尺。

对于中国汽车业而言,如何打破“微笑曲线”魔咒也是长期以来的任务与焦点。

日经新闻曾绘制过一张中国产零部件在日本汽车产品的分布图:

图/日经新闻

根据海关总署和中国汽车工业协会统计数据,2018年汽车零部件累计进口金额约351亿美元(约合2458亿元人民币),出口金额约为550亿美元(约合3852亿元人民币),同比增长10.8%和10%,进出口顺差为199亿美元(1394亿元人民币)。

而根据日本贸易振兴会(简称JETRO)综合各国和地区的统计数据显示,2018年全球汽车零部件(除发动机外)的出口总金额约为4213亿美元(2.95万亿元人民币)。照此推算,中国占全球零部件出口总额的13%左右。而全球至少有50%以上的汽车零部件是由中国生产并出口的。这说明,大部分中国汽车零部件产业的确处于“微笑曲线”价值链的偏中下端。

从理论上来说,在排除国际经贸等方面的突发或不确定因素后,为发展经济,国家在某一时期应该着重发展哪类产业、制造哪些产品是由一国在这一时段的要素相对价格和禀赋结构决定的。

简单来说,发达国家资本多、劳动力少,那么资本密集型产业应为发展重点;发展中国家资本少、劳动力多,劳动密集型产业将大有前景。如果违背自身的要素禀赋结构发展某一类产业,往往需要扭曲要素价格信号,或者将伴随着生产率低下的问题,而这必然是不可持续的。

从产业链的低价值端向高价值端攀升虽然并不容易,但是后发国家如果能在加强自主创新的基础上,积极引进国外成熟的技术产品消化吸收,是有可能实现追赶的。

但如果从产业链的高价值端“向下走”难度其实更大,这是因为本国的要素禀赋结构往往是不可逆的。刚刚斩获奥斯卡最佳纪录片奖的《美国工厂》就生动地说明了这一点:让劳动密集型产业回归发达国家是极为困难的。

由此来看,中国汽车制造业“向上走”不仅是产业界的共同期盼,也是与现阶段国家产业结构升级同频共振的过程。

从目前中国制造业转移出去那部分产能可知,绝大部分其实是纯粹成本驱动的劳动密集型商品。

而从中国汽车供应链本身来看,与多年前低质低价的情况不同,目前中国已经涌现出一批高水平零部件企业,并被纳到入准入门槛颇高的跨国公司全球采购体系中,不少企业的产品在国际市场上受到了相当程度的认可。

例如,福耀玻璃目前全球市占率达20%以上,合作方包括劳斯莱斯、宝马、奔驰、凯迪拉克、奥迪等诸多国际汽车品牌。宁德时代在2017年超越松下,登顶动力电池销量世界第一。

当前,国产特斯拉Model 3正在迈向零部件全面国产化,这也是中国汽车供应链水平不断上升的佐证之一。据悉,目前这款车型零部件国产率为30%,预计将在今年年中和年底分别实现国产率80%和100%。宁德时代、均胜电子等均已被纳入特斯拉采购篮子。

特斯拉国产供应商名单(部分)

向产业链高价值端攀升不仅事关企业收益,更关乎中国汽车产业本身的供应安全。特别是近两年,全球经贸和政治形势复杂多变。产业安全被提到了一个至关重要的位置上。在汽车业向着电动化、智能化转型的过程中,未来电子信息技术的重要性将越来越突出。

对此,中国汽车工业协会常务副会长兼秘书长付炳锋在接受瞭望智库采访时认为,改革开放40余年来,中国汽车产业已经深入融入到国际产业链分工体系之中,且目前供需较为平衡,在最为核心的传统制造部分,已经发展得比较成熟。

但由于许多供应链是延伸到国外的,产业链末端的技术空白或风险不易被察觉,需要引起业界警惕:

“现在中国的整车厂很重视整车系统、车身、底盘等方面的创新开发。但是随着汽车业向智能化转型,涉及到这一部分的电子信息部件,还有一部分核心技术是我们没有掌握或者是不够成熟的,这是未来中国汽车业可能要面临的最大风险。”付炳锋说。

环球同此凉热

近几年来,全球汽车业出现了“一凉一热”两种现象,给未来产业链发展方向与分工格局平添变数。

一方面,以美国、欧洲和中国为中心的三大汽车区域市场,都在不同程度上迈入了寒冬。跨国汽车企业减产、关厂、裁员成为常规操作,不少零部件供应商也迎来严峻考验,利润大幅缩水。

另一方面,汽车行业的“四化”方向势不可挡,不少新秀涌出水面。其中最具代表性的包括:电动汽车的核心部件——动力电池供应商、自动驾驶系统的相关供应商、共享和智慧出行方案供应商,等等。

在上述两股力量的作用下,汽车产业价值链正在重构。无论是对于中国还是其他传统汽车强国,企业新角色还是老玩家来说,都将面临巨大的机遇和挑战。

在电动化方面,相比传统燃油车,电动汽车的零部件会有所减少。美国爱迪生电气协会(The Edison Electric Institute)预测,美国电动汽车的市场份额将从2018年的2%,上升至2030年的20%。由此带来的一个影响是:美国汽车零部件的贸易总额将大幅减少。

不仅零部件供应商需要做好准备,整车制造商也对电动化和智能化时代的到来心怀忐忑。福特汽车内部曾测算,如果汽车产品全面转向电动化,品牌制造商的价值或将缩水10%-30%。

在智能化方面,随着新一轮全球科技革命与产业变革的兴起,特别是前沿互联网的崛起和蓬勃发展,汽车产业正在探索转型。上游供应商——包括电子产品、互联网技术方案、人工智能解决方案等——重要性愈加凸显。

由此,整车制造商与上游数字化、网络化供应商之间的关系发生重塑,传统汽车行业纵向分工的生态正在被打破,二者展开深度合作与水平分工的现象逐渐增多。

在共享化方面,下游出行服务提供商的出现,拓宽了汽车行业的定义。接下来,上游技术供应商、中游整车制造商、下游服务供应商如何在产业价值链上重新定位自身,不仅关乎企业发展与利益,更关乎全球汽车业走向何方。

在这种情况下,嵌入全球汽车产业链条的中资和外资企业,其实面临着许多共同的困惑和难题。在很多情况下,甚至需要打破国界限制,携起手来爬坡过坎。

正如此次疫情带给全球汽车产业链的启示一样:在未知与困难面前,我们更加需要彼此。

参考资料:

【1】《解读中国经济》|林毅夫,北京大学出版社,2012

【2】《未来中国的变与不变》|贾晋京等著,江苏文艺出版社,2014

【3】《中国自动驾驶汽车产业区域发展评价报告》|瞭望智库,2019

【4】全球整车及其零部件贸易格局演化特征|郑蕾、刘毅、刘卫东,《地理科学》,2016.5

【5】《汽车强国之路2019》|瞭望智库,新华出版社,2019年

【6】Loving China,leaving China|The Economist,2019.7

【7】Made in China: New, improved and stronger than ever|The Economist,2015.3

【8】Global Trade and Investment Report 2019The fluctuating international economic order and global business in the future|JETRO(Japan External Trade Organization),2019

【9】Bosch CEO warns coronavirus could hit global supply chains|Reuters,2020

本文来自微信公众号:瞭望智库(ID:zhczyj),作者:云贺,瞭望智库副研究员