扫码打开虎嗅APP

出品 | 虎嗅投研

作者 | 丁萍

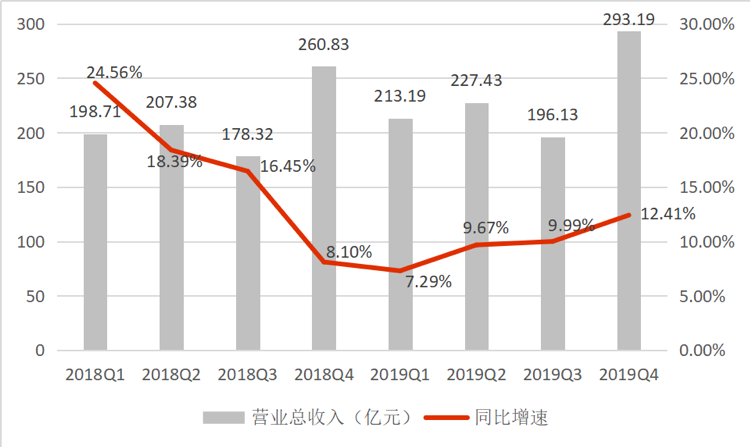

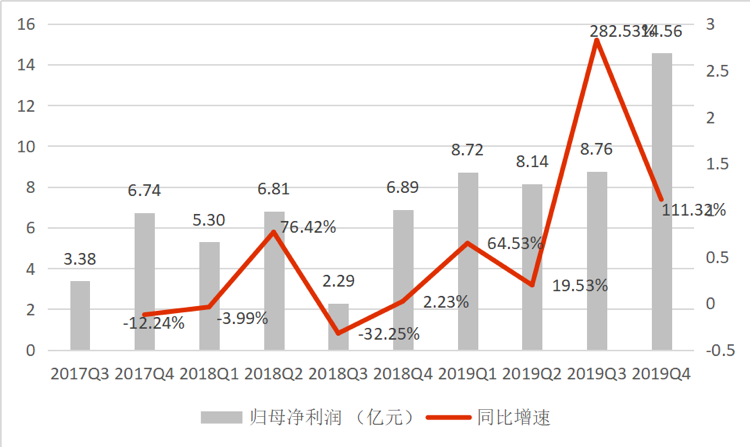

3月5日晚间,品牌特卖电商平台唯品会公布2019年第四季度及全年未经审计财报。财报显示,唯品会2019年四季度实现营收293.19亿元,同比增长12.41%;在美国通用会计准则下,归母净利润为14.56亿元,同比大增111.32%。

以“品牌特卖”起家的唯品会,在面临营收增速持续低迷的情况下,依然实现持续29个季度盈利,那么持续盈利的原因是什么?让我们透过2019Q4财报一探究竟。

一、营收增速持续低迷的原因是什么?

自生用户增长疲软与客单价下滑导致唯品会营收增长进入瓶颈期。

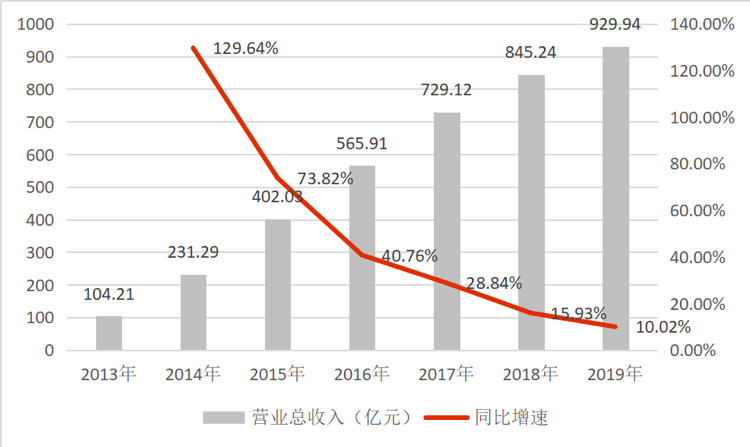

2019Q4,唯品会实现营业总收入293.19亿元,同比增长12.41%。2019年全年,唯品会实现营业总收入929.94亿元,同比增长10.02%。从年度数据来看,唯品会的营收增速持续放缓,从2014年的129.64%放缓至2019年的10.02%。

数据来源:公司公告

从季度数据来看,唯品会的营收增速在2019Q1、2019Q2和2019Q3一度处于10%以下,在2019Q4才有所回升,达到12.41%。

数据来源:公司公告

唯品会起家“品牌特卖”,前期的业绩高速增长主要受益于服装和鞋业的去库存红利,但由于太过依赖品牌库存尾单,随着去库存红利逐渐消退,导致其营收增速持续低迷。

品牌商经过几年的库存清理,尾单库存压力得到逐步缓解,品牌尾货获取逐渐进入瓶颈期,以及综合型电商的竞争,导致唯品会“品牌特卖”的定位逐渐失去优势。而这最直观的表现就是自生用户增长陷入困境。

然而对于电商平台而言,活跃用户增加是拉动营收增长的关键因素之一。

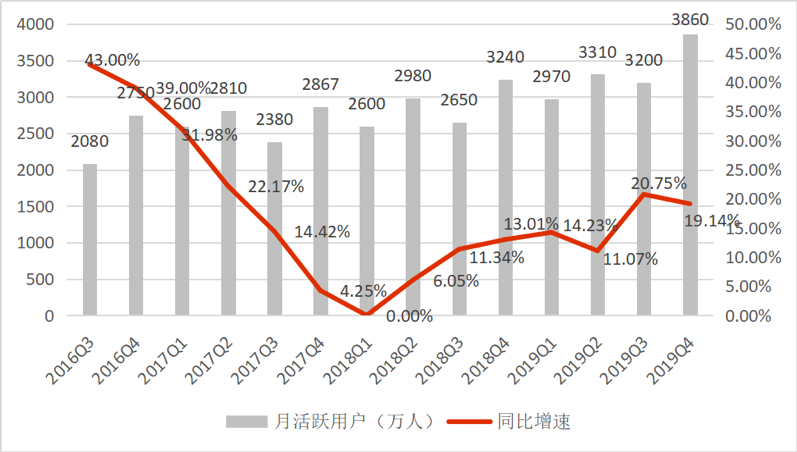

从历史数据来看,唯品会月活跃用户的同比增速自2016Q3开始持续放缓,在2018Q1首次出现用户增长停滞。活跃用户增长缓慢,直接导致营收增长疲软。

数据来源:公司公告

在2017Q4接入京东、腾讯流量之后,唯品会月活跃用户同比增速开始回升,在2018Q3-2019Q3期间一直保持两位数增速。唯品会表示,新增用户中超过1/5是来自腾讯和京东。从数据上看,在2018Q2-2018Q4唯品会的新增活跃用户中,来自京东、腾讯的占比分别达到24%、22%和23%。

若摒除京东、腾讯引流的影响,唯品会的自生用户增长依然会陷入困境。

为了拓展流量来源,在2019年7月,唯品会以29亿元收购杉杉商业,来拓展流量来源。但由于线下店体量还很小,目前只能算是流量来源的补充。

而且唯品会的用户基数远低于阿里、拼多多和京东,增速上却体现不出优势。可见,唯品会获取流量的能力严重不足。

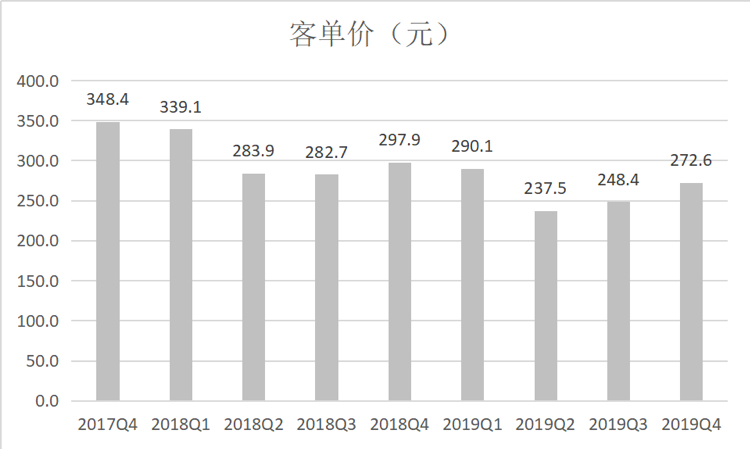

由于品牌特卖增量市场基本见底,影响了唯品会核心业务的发展。为了应对现状,唯品会聚集了大量的低价品牌,导致客单价(季度GMV/季度订单量)低下。

自2018Q2以来,唯品会的客单价持续下滑,在2019Q4为272.6元,同比减少25.3元。

数据来源:公司公告

二、连续29个季度盈利的原因是什么?

唯品会营收增长趋缓,但并不影响其盈利能力向好。从2012Q4单季扭亏为盈之后,唯品会已连续29个季度实现盈利。2019Q4,唯品会实现归母净利润14.56亿元,同比增长111.32%,已连续两个季度实现100%以上的增速。

数据来源:公司公告

如虎嗅文章《唯品会“脱妖记”》所说,唯品会和携程一样“血液里流淌着盈利的基因”。

那么,唯品会连续29个季度持续盈利的原因是什么?

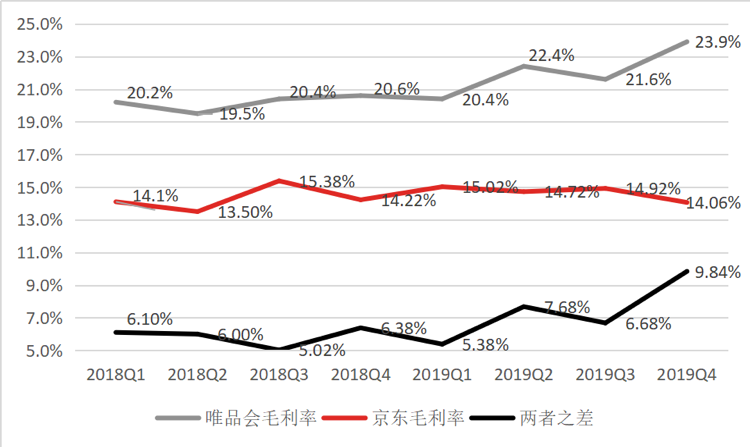

原因有两个,首先唯品会主营高毛利商品,且收取的佣金较高。

在毛利率方面,唯品会要远高于京东的同期数据,一是唯品会主营服装、美妆和母婴等高毛利商品,而京东60%的自营收入来自毛利率较低的3C&家电;二是唯品会上的品牌商愿意支付更高的佣金(30%以上),主要是品牌商上唯品会相当于上了资源位,不需要花费额外的推广费就能获得一定的流量保证。

而且从两者毛利率之差的趋势来看,唯品会的毛利率优势在持续加强。

数据来源:公司公告

其次是归功于其良好的费用管控能力,控费换利润。

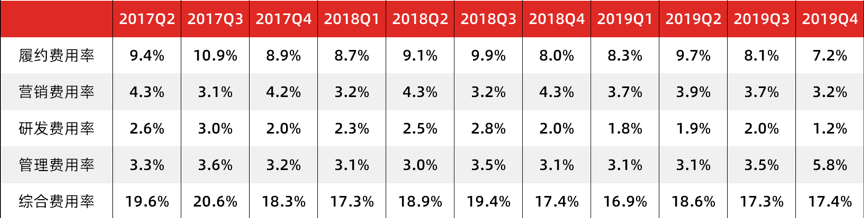

唯品会的综合费用率从2017Q2的19.6%下降至2019Q4的17.4%。唯品会的费用管控能力趋强。

为了进一步降低营业成本,2019年11月25日,唯品会宣布与顺丰达成业务合作,终止旗下自营快递品骏的快递业务,并委托顺丰提供配送服务。虽然自有物流有助于提升用户体验,但是唯品会订单规模较小,不足以形成规模效应,导致履约费用率高企不下,远高于京东的同期数据。

此次自有物流的剥离,使2019Q4的履约费用率同比降低0.8个百分点至7.2%,但综合费用率还是与去年同期持平,主要是品骏快递的剥离增加了6.52亿元的员工遣散费,导致管理费用率同比增加了2.7个百分点。但从长期看,唯品会剥离品骏快递,将会压缩营业成本,释放一定的利润空间。

数据来源:公司公告

三、唯品会回归特卖,存在哪些隐忧?

因为核心业务受库存尾单的限制,唯品会尝试过向生鲜社区、金融服务和自建物流等业务的转型,但均不顺利。2018年7月的年中战略会上,唯品会创始人兼CEO沈亚唯品会明确表示唯品会要把核心战略目标回归到特卖业务上。

接下来,唯品会在2019年年初收缩金融部门、2019年7月收购杉杉股份布局线下奥特莱斯、2019年8月关闭乐蜂网、2019年11月放弃自营物流,一系列操作下,体现了唯品会重回“品牌特卖”的决心。

但“品牌特卖”的背后存在不少隐忧。

首先,提升获客能力问题。唯品会用户增长进入瓶颈期,尽管有京东和腾讯加持,但也在2018Q3出现环比下降。用户增长放缓直接导致营收增长动力不足,而收入增长受到制约,必然会影响到平台的盈利能力。

其次,尾单库存获取问题。随着去库存红利的消退,唯品会的核心业务发展将受影响,导致平台的定位失去优势。

第三是品牌特卖门槛较低,唯品会面临着“尾单特卖”电商和综合性电商的双重威胁。尤其是面对综合性电商平台多品类、更好的售后体验和低价格等的冲击,唯品会的竞争力明显不足。

第四是平台上的假货问题。唯品会宣称“100%正品保证”,“售假”问题却屡见不鲜。最近唯品会出现了出售假羊毛衫事件,将会面临消费者信任危机和平台名誉损耗的风险。

所以,未来唯品会能否继续盈利,以及盈利增长能否持续加速,就要看唯品会能否解决背后的隐忧,找到自己的核心竞争力。

#关注“虎嗅Pro会员”公众号,虎嗅投研将持续为你解读新经济公司2019Q4及全年财报,第一时间抓出财报背后“潜台词”。更多公司价值拆解,可于虎嗅App-Pro会员页面-公司价值版块查看。