扫码打开虎嗅APP

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者杜玉,文中观点不构成投资建议。头图来自视觉中国

谁能想到,在1987年10月19日股灾之后、在市场还没来得及庆祝美股牛市第11年的生日之际,“黑色星期一”再度降临,美股自金融危机以来首次触发熔断。

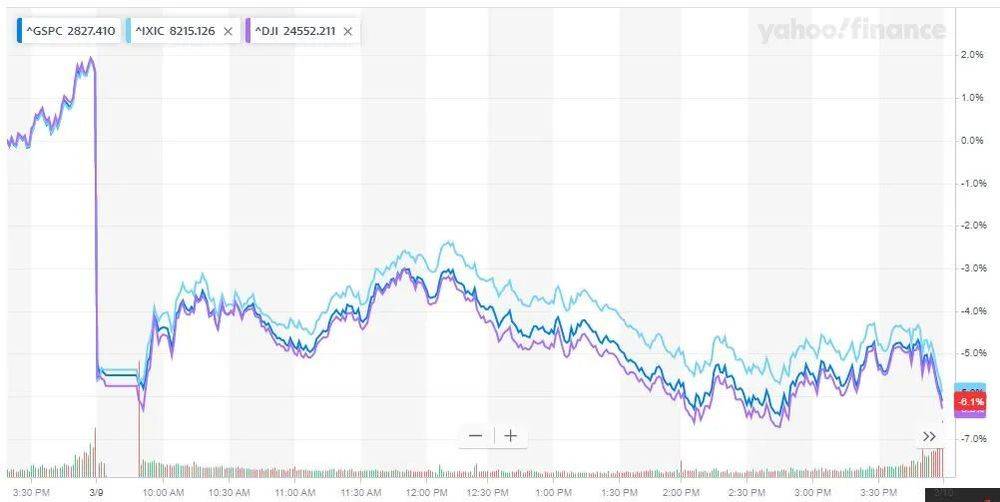

隔夜,美股三大指数全线跌破7%,标普500指数距2月高点回落19%,距20%的技术性熊市仅一步之遥。

亚洲和欧洲股市也全线暴跌,欧洲主要指数已经先于美股回撤超20%,进入熊市。

恐慌的投资者疯狂涌入美债避险,推送国债收益率急剧下行。10年期美债收益率一度跌破0.5%,30年期一度跌破1%。

市场的恐慌程度让多年来一直看衰市场的法兴大空头Albert Edwards都感慨,自己职业生涯从来没有见过这种情形:“我1982年进入金融市场,那一年国债正好开启长期牛市。但我从来不敢想象长期美债一天暴涨超过10点。”

美股有多惨?23年来首度触发熔断!

2020年3月9日周一,尽管投资者从隔夜标普500迷你期指跌5%至熔断的经验中有所预期,名气更响亮的标普500指数大盘这么快就被打趴下,还是令人始料未及。

开盘4分钟,美东时间9日上午9点34分,标普500指数较上一交易日的收盘点位下跌7%,触发美股熔断机制,暂停交易15分钟。

这是美股熔断机制推出以来的第二次应用(上一次是1997年10月27日道指跌超7%触发熔断),也是2013年最新的熔断机制执行以来首次被触发,即2008年金融危机之后首次触发。

同时,标普500的ETF SPY经历了史上第三大开盘跌幅纪录。头两名分别是2008年10月24日金融危机时期的开盘跳空8.3%,以及2001年9月17日“9/11恐袭”之后的开盘跌幅8.2%。

恢复交易后,美股一度止住跌势,午盘时三大指数跌幅集体收窄至不足4%。尽管同期传来白宫拟讨论经济刺激政策并与华尔街高管座谈的消息,美股在午盘后突然“每况愈下”。标普和道指跌超8%,道指深跌近2159点,纳指跌近630点或7.3%,并多次跌破8000点大关。

截至收盘,美股全线跌超7%。道指跌超2000点,创2008年10月金融危机峰值来的最大单日跌幅。标普创2019年6月来最低和2008年12月来最大跌幅,纳指创2011年以来最大单日百分比跌幅。“恐慌指数”VIX盘中突破61或涨47%,创08年底来最高,也是那时起首次收高于50。

11岁的美股牛市哭晕在生日现场:熊市正以最快速度袭来?

要知道,今天可是美股牛市第11岁的生日!

2009年3月9日,美股正式走出全球金融危机后的低谷。然而2020年3月9日,市场已经开始担心美股将以历史上最快的速度跌入熊市了。

就在一周多前的2月27日,标普500指数跌超4%,创2011年来最大单日跌幅,自2月19日历史峰值累跌12%,进入技术位回调区间(correction)。从新高跌超10%只用了六天,创下美股历史上最快的跌入回调纪录,2月最后一周标普更是创2008年金融危机以来最差单周表现。

如果本轮恐慌性抛售无法停止,令标普大盘在4月1日前从历史高位回落20%至2708.92点的话,将是美股史上最快从新高跌入技术位熊市的纪录——1929年大萧条时用了42天才杀死牛市。

截至周一收盘,标普距离52周新高已累跌超19%,距离熊市只有一步之遥!

德意志银行首席经济学家Torsten Slok指出,过去一周美股的下跌速度甚至超过了1987年10月“黑色星期一”事件。因为美股是直接从历史新高快速地断崖式跳水,而1987年股灾时还给了两个月的“缓冲期”,当年的股市峰值出现在1987年8月。

欧股也跌入熊市,全球股市凭空蒸发2.5万亿美元!

作为全球指标性的股指之一,美股深跌拖累全球主要指数均叫苦连天。

按照上个交易日美股总市值44万亿美元、整体跌幅7%计算,美股开盘市值就蒸发了3万亿美元。欧股这个“难兄难弟”也好不到哪里去,市值一天蒸发近9300亿美元。

泛欧Stoxx 600指数周一收跌7.4%,创2008年10月雷曼兄弟破产以来最大单日跌幅,从三周前的历史新高断崖式下跌22.5%,跌入技术位熊市,抹去2019年来所有涨幅。欧洲银行股指数跌至2009年3月来最低,意大利、德国、法国和英国股指均陷入熊市。

纵观全球,MSCI ACWI(明晟全球)指数跌5.6%,创2008年12月来最大单日跌幅和13个月新低,单日市值抹去2.5万亿美元。iShares MSCI World ETF跌8%,重回2017年8月来低位。加拿大股指收跌逾10%,创1987年10月追随美股崩盘以来的最大单日跌幅。

除了中东科威特股指,巴西Ibovespa指数在周一开盘半小时也跌10%触发熔断,紧跟美股脚步。有分析指出,这是2008年金融危机以来全球首次大规模的股市熔断蔓延现象。

而与外围市场形成鲜明对比的是,富时中国A50指数期货走势相对较强。周一美股收盘前10分钟(美东时间9日下午3点50分),富时中国A50期货涨1.5%,颇有“风景这边独好”之感!

交易员押注VIX明日升至三位数,美股大出血还没完?

尽管启用熔断机制后,看上去对挽救周一美股颓势似乎 “没卵用”,华尔街分析师还是认为,美股午盘跌幅收窄就是熔断机制对人们交易心理产生的效用。

瑞银环球财富管理的美洲首席投资组合顾问Rob Romano指出,熔断机制给了人们时间来平复恐慌情绪,暂停交易后短时间内带来了一点稳定性。美国资管机构Miller Tabak & Co.的股票策略师Matt Maley称,熔断可能会中断算法驱动的计算机交易,午盘前一度避免了更大的抛售损失。

然而,这并不能代表未来的美股就不会再度触发熔断。最起码,过去两周的关键词“波动性”将成为美股未来一段时期的新常态。

一个关键的证据是,今日美股结束熔断后半小时,有一份“恐慌指数”VIX在3月10日飙升至100来行权的看涨期权被频繁交易,上周五这份合约不仅没有交易记录,价格也是现在的一半。

这说明,期权市场正在押注市场波动性会达到史无前例的高度,2008年时,这一衡量标普大盘未来30天隐含波动性的指数也“仅”飙升至近90而已。截止周一,VIX已连续八天收盘高于30,大幅波动恰恰令史上最长的美股牛市周期处于突然结束的危险之中。

踩踏式出逃尚未结束,美联储救市前不要轻易入场?

今日有诸多迹象显示,市场恐慌式的抛售还没有走到终点。

例如,卖空者仍在继续增加筹码。据咨询机构IHS Markit统计,交易代码为SPY的SPDR标普500 500 ETF被卖空数量升至总流通量的7%,年初时这一比例约为1%,创2018年以来最低。

在衍生品市场上,美股指数期权的卖权/买权比例指标(put-to-call ratio)五日均线跃升至近0.8,为2019年8月以来最高,一个月前这一指标还处于不到0.5的九年低点。

西班牙金融服务公司Renta 4 Banco的研究与策略主管Natalia Aguirre指出,市场显然仍处于恐慌状态,投资者在计价一个“完全经济衰退”的到来。建议此时不要逢低买入也不要疯狂抛售,因为仍存在很多不确定性。若石油公司债务违约的风险波及银行,股市还有进一步下跌的可能。

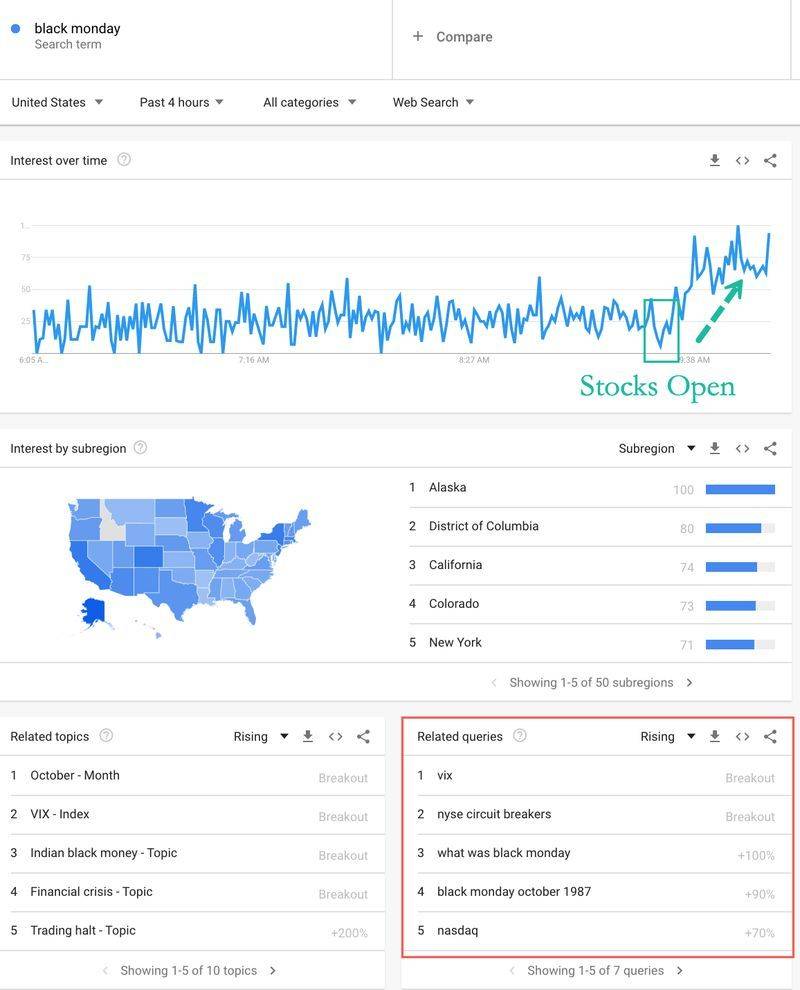

另一方面,散户们的悲观情绪可能正被推高,但远未到最高点的程度。周一美股熔断前,美国人用谷歌搜索“黑色星期一”、“VIX”、“纽交所熔断机制”、“停盘”等关键词的数量飙升。公用事业和房地产等传统的避险板块也无法逃脱下跌命运,足以证明市场上存在多少恐慌情绪。

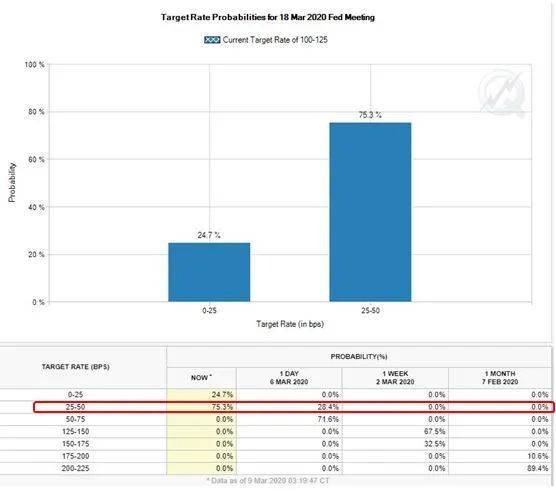

高盛首席经济学家Jan Hatzius团队在最新研报中,再度上调美联储激进降息的预期,目前认为3月和4月的FOMC会议将各宣布降息50个基点,直接将美国基准利率压至2015年时近零的历史低位。几天前他还认为3月和4月会各降息25个基点。

他同时预言,欧美主要央行都将启动流动性的“盛宴”来救市,例如本周四召开议息会议的欧洲央行可能降息10个基点,并重启QE量宽买债,英国降息50个基点,加拿大降息75个基点等。

芝加哥商交所CME的“美联储观察工具”也认为,下周美联储降息50个基点的概率高达75%。而一周前这一概率还是零。有意思的是,高盛在2月下旬还预计“美联储今年会按兵不动”。

三菱日联银行首席金融经济学家Chris Rupkey提醒称,关键要看过去两周的美股下跌是否已经“从华尔街向主街蔓延”(注:Main Street指代包括各个行业的美国实体经济) 。股市可能领先于实体经济下跌,而目前两位数的股市跌幅已是经济衰退级别。“如果企业开始裁员,游戏就结束了,经济衰退意味着股市牛市在未来几年都寿终正寝。”

腾讯证券援引景顺亚太区(日本除外)全球市场策略师赵耀庭称,尽管仍预计金融市场将出现波动,但预计不会出现2009年的情况,因为当时市场面临紧缩,而现在以美联储为首的世界各国央行一直在积极采取措施,放松货币政策来应对:

“我们继续看好中国和新兴亚洲市场股票。中国新冠肺炎疫情渐露曙光,尽管近期中国在岸市场股票价格已有所反弹,但估值仍极具吸引力。”

期指市场暗示,美股周二铁定跌入熊市?

美股周一收盘后,三大股指的期指继续下跌。道指期货跌超350点,从52周新高回落逾20%,跌幅技术位熊市。标普500指数期货跌近1.8%,同样跌入熊市。

如果延续至周二开盘,美股11年的牛市将正式宣告终结!

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者杜玉,文中观点不构成投资建议。