扫码打开虎嗅APP

本文来自微信公众号:深响(ID:deep-echo),作者:鸿键

手机厂商们在意外中迎来了5G布局的重要一年。

受疫情影响,工厂停工、零配件短缺,线下渠道受阻,厂商的生产、发布、销售计划全被打乱。重压之下,各大手机厂商依然保持了原定节奏,陆续发布了筹备已久的5G新品。

比如在MWC宣布取消今年的活动之前,OPPO曾在二月初公开声明将如期参加,因为,“2020年是5G普及的元年…… OPPO希望在充分准备的前提下,为用户和客户展示我们的最新科技。”而在MWC宣布取消今年展会之后,OPPO通过线上方式在国内和欧洲同步发布了新品。

克服重重阻力也要坚持发布新机,手机厂商对2020年的重视可见一斑。

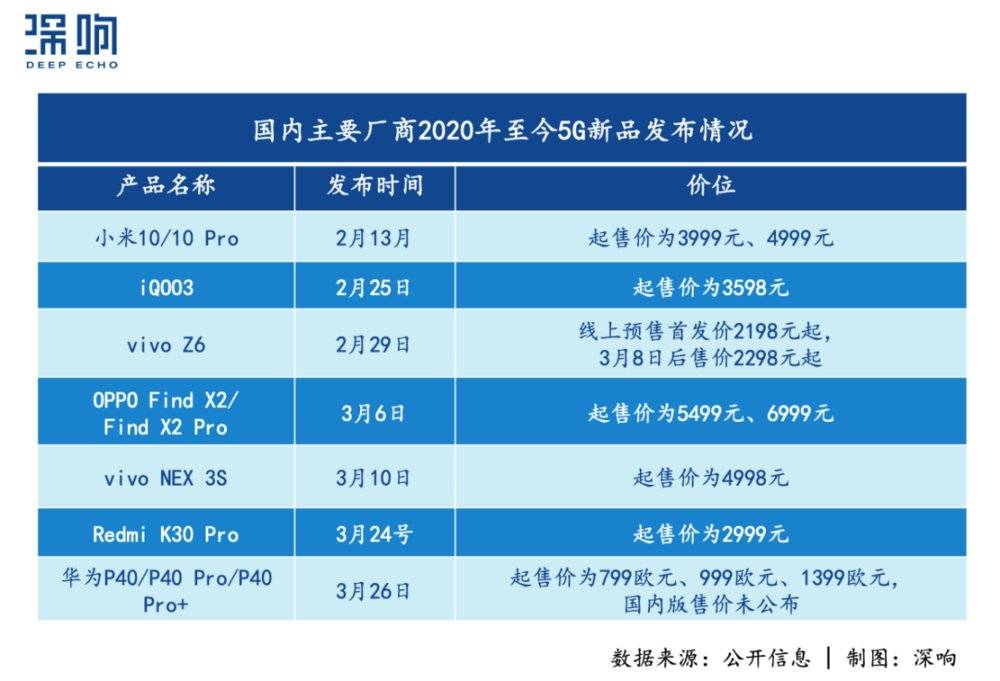

在开年至今三个月时间里,已有包括小米10/10 Pro、OPPO Find X2/X2 Pro、vivo NEX 3S、Redmi K30 Pro、华为P40/P40 Pro/P40 Pro+等产品发布。

厂商们的意图不难理解:在5G关键年抢先占领用户心智,将为之后的竞争奠定重要基础,因此,即便深受疫情冲击,各大品牌依然死守阵地,不愿比对手落后半步。

4G为整个行业带来的机遇还历历在目:十年前,4G开始商用后,在2011年到2014年的四年间,4G手机出货量复合增长率达到了200%。浪潮中成长壮大的小米是其中代表,雷军的风口论一度成为移动互联网时代创业机遇的注脚。

5G蕴藏的机遇只会更加诱人。

高通全球副总裁侯明娟曾在“深响”年度机遇峰会上表示,从数据对比来看,5G元年的发展势头是4G元年的10倍以上,5G带来的机遇是巨大的,远超此前任何一代移动通信技术变革。

与机遇共同存在的是风险,技术迭代也意味着行业洗牌。

在2G走向3G的过程中,苹果革了诺基亚、摩托罗拉的命;而在4G普及的过程中,以小米为代表的互联网手机厂商,也打破了国内此前由“中华酷联”(中兴、华为、酷派、联想)统治的市场,转为“华米OV”格局。

机遇与危险并存,手机厂商正站在行业发展关键期,如何把握机遇,规避风险,厂商们各有思考,答案就藏在一部部克服艰辛仍坚持发布的新机里。

厂商的算盘

一反国产手机厂商主打中低端市场的印象,在一场场高调的发布会上,新近发布的5G产品共同瞄准了高端市场。

在关于国内厂商5G旗舰机的讨论中,出现的最多关键词是“贵”。曾经拼杀于低价机市场的国内厂商改头换面,在5G关键年纷纷推出价格不菲的旗舰产品。

具体来看,从开年至今,除了未公布国内售价的华为P40系列,国内主要厂商的新品价格最高已经探至近七千的价位。

可以看到,在关键年,厂商主品牌首推高端旗舰是大部分厂商的共同选择。

如此新品策略是基于现实情况计算后的结果。

首先,厂商们对于新品的定位和发布节奏,要考虑5G网络的铺设情况。

中国在5G建设上处于领先地位,对此GSMA(全球移动通信系统协会)日前发布的《中国移动经济发展报告2020》中也有提及,但现在谈5G普及为时尚早。

据工信部2019年通信业统计公报显示,截至2019年底,我国5G基站数超13万个。疫情一度影响了5G的建设速度,如今随着国内疫情逐渐得到控制,各地逐渐复工复产,5G建设加速又加量成为趋势,运营商们正在追回进度。

在工信部3月6日召开的加快5G发展专题会上,中国电信和中国联通提出在今年9月底共同完成25万个5G基站建设,力争在年底前完成30万个5G基站建设的目标。预计三大运营商今年底前将开通60万5G基站。

新增60万个5G基站是什么概念?根据2019年通信业统计公报,2019年我国4G基站总数达到了544万个,仅从绝对数量来看,5G基站数远低于业已成熟的4G。同时,由于5G高频率的技术特点,覆盖相同范围还需要比4G更密集的基站。而从目前的基站数量来看,5G离民用普及还有一段距离。

此前中国移动曾表示其2020年目标是“5G网络覆盖全国地级以上城市”,中国信息通信研究院副院长王志勤曾分析称,预计年底5G将实现地级市室外连续覆盖、县城及乡镇重点覆盖、重点场景室内覆盖。

也就是说,5G普及的节奏是先从大城市开始,对于更为广大的下沉市场,5G网络普及仍需时日。这意味着,适配下沉市场的中低端5G产品需要等待市场成熟。

荣耀总裁赵明曾表示,“荣耀V30的旗舰机肯定是先从有5G网络的地方布起。”具体来说,2020年,全国会有300左右地市建5G网络,到2021年会下沉到县乡市场,因此,定价2000元左右、面向县乡的手机要到明后年才会真正有销路。

5G网络普及速度是手机厂商们选择推出高端机的重要考量因素,除此之外,发展初期,5G零部件价格高企的现实也在推高5G手机的价格。

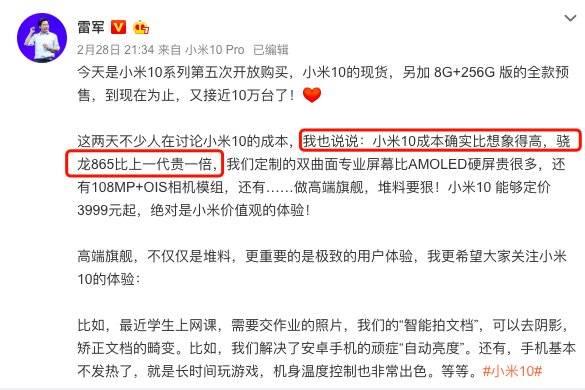

雷军此前曾在微博中提及,骁龙865的价格比上一代贵一倍。除了芯片本身,在高通的售卖机制下,还要考虑一起打包出售的X55 5G基带和RF射频天线模组的价格,此外,专利费、增值税等也是拉高厂商成本的重要因素。

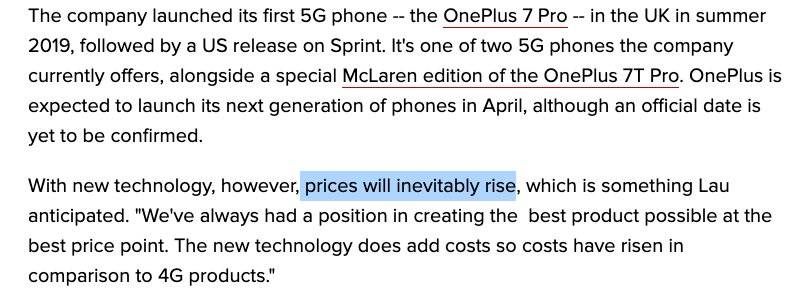

而一加手机创始人刘作虎也在近期采访中提到,相对于4G机型,5G的成本要高很多。

由于成本提高,一加新品价格将上涨 图源:CNET网站

不过,随着5G元器件在规模化、工艺水平上提高,成本降低是趋势,但这需要时间,也需要消费端需求爆发后形成良性循环。

5G网络普及速度和元器件成本,是厂商们主推高端旗舰的客观原因,从主观上来看,厂商们推出高价旗舰的另一个重要原因,是希望抢占5G时代的标杆体验。因此,手机厂商间在设备拍照能力、屏幕刷新率上的比拼,也迫使他们用上更好的相机模组和屏幕,用雷军的话就是“堆料要狠”,相应的成本也随之提高。

整体而言,现在普通消费者对5G的认知仅仅是“速度更快”,“杀手级应用”还没出现,消费者没有明确的换机目的,加上5G费率有待降低,厂商此时发布高价旗舰,品牌价值和卡位意义要高于实用。

高端梦不灭

与4G时代初期相比,当下中国的手机产业和手机厂商在全球手机产业链中的位置已经不同。

如今,华米OV是国际上不可忽视的力量,出货量排名世界前列。在这个背景下,性价比早已不是国产手机的唯一征途,它们有更了进阶的目标——高端市场。

2019年全球前五大手机厂商出货量和市场份额情况 图源:IDC

事实上,近些年国产品牌一直在探索高端市场,其中以华为的跃迁最为显著。根据中国信通院发布的数据,2018年,在中国市场4000元以上的智能手机中,国产品牌占比由2016年的5%增长至33%。

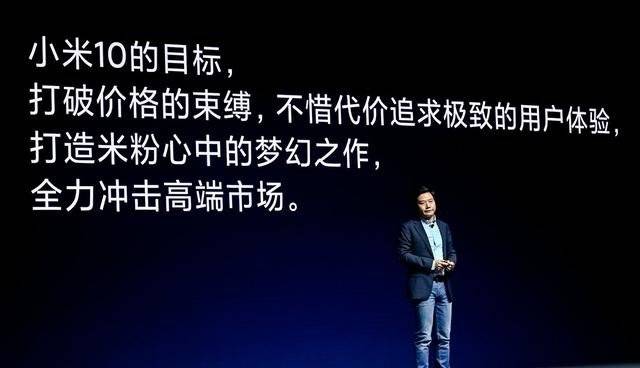

目前,国产手机品牌的中高端产品线已经稳定下来,比如华为P系列和Mate系列、OPPO Find系列、vivo X系列和NEX系列等等。以性价比著称的小米也拆分子品牌Redmi,形成了进阶高端和主打性价比两条独立产品线,雷军甚至把小米10系列称为“小米再次创业的起点”。

小米10发布会

雷军称要让小米成为真正的高端手机品牌代表

高端策略带来的直接影响是提价。

在此次的5G新品潮中,厂商们的旗舰系列相比此前均有不同程度的提价,比如OPPO Find X2的起售价比上一代Find X高了500元,Pro版本起售价甚至达到了6999元,这是OPPO此前未曾触及的价位。

更早以前,国产旗舰手机的价格一般维持三千到四千元之间,提价背后隐藏着厂商借助5G进攻高端市场的期盼。

据Counterpoint的数据,2019年第三季度全球手机高端市场中有52%的份额被苹果占据,25%被三星占据,中国厂商华为和一加分别占了12%和2%。也就是说,全球四分之三的高端市场依然掌握在苹果和三星手中。

图源:Counterpoint

高端市场的价值主要体现在丰厚的利润空间上。

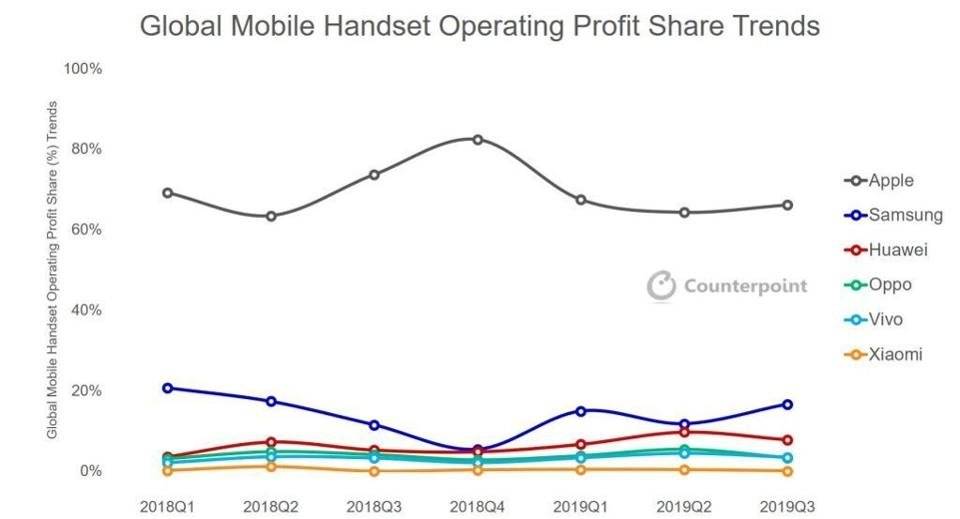

作为高端市场的老大,苹果吃下了行业最多的利润。Counterpoint的数据显示,在去年第三季度,苹果拿下了智能手机行业利润的66%,而苹果当期出货量仅占全球份额13%;三星拿了17%的利润,剩下的才由其他厂商瓜分——华米OV们赚的都是辛苦钱。

图源:Counterpoint

可以看到,高端机市场玩家少、利润高,而且这部分市场还在继续增长。Counterpoint的数据显示,用户对于价格在600-800美元区间的智能手机的需求显著上升,由2018年三季度占高端机31%的份额增至去年三季度的43%,价格在800美元至1000美元区间的智能手机的需求也大幅增长了60%。

相对于高端市场,低价机市场不仅利润低,竞争也变得更加激烈。由于低价机供应链成熟,各路品牌层出不穷,同质化严重,要摆脱同质化竞争,华米OV必须往高处走。

此前,在2G向3G、4G升级的时代节点上,苹果凭借iPhone定义了智能机的使用体验,以此奠定了其在全球手机高端市场的地位,分享了产业最丰厚的利润。5G的到来为中国手机厂商们提供了超车机会,谁能创造出5G时代的“iPhone 4”,甚至另辟蹊径,谁就可能主导行业的下一个十年。

种种因素驱使下,手机厂商们在2020年集体步入到攻坚高端的道路上。

无法放弃的走量模式

尽管国内主要手机厂商们大张旗鼓的发布了定位高昂的旗舰机,展露着进军高端的决心,但在实际操作中,华为OV们拆分出的iQOO、Redmi等子品牌对中低端市场的加码也没有丝毫放松。

开年以来,手机厂商们为新推出的5G旗舰召开了声势浩大的发布会,相比之下,主打中低端市场的新品显得低调很多。

2月25日,在推出2020年首款5G性能旗舰机iQOO3的同时,vivo通过官方微博宣布,vivo Z6于2月29日开启预售。售价最低2198元起的vivo Z6,是vivo打开低价市场,并推动5G终端价格普及和渠道下沉的重要产品。

不只是vivo,更早之前,主要手机厂商都已经通过子品牌对中低端市场进行布局。

例如Redmi在5G产品的推广策略上始终围绕价格做文章,去年12月Redmi K30 5G正式发布时,就以1999元起的售价主推“最便宜的5G手机”概念。刚刚发布的Redmi K30 Pro,同样主打性价比。

而OPPO在新推出的旗舰Find X2 Pro已探至近7千价位的同时,realme于3月中旬发布的5G旗舰机起售价定在3599元,瞄准的依然是四千元以下中低端产品市场。

整体来看,通过高价旗舰打品牌、依靠低价中低端走量的双轨并行策略,是国内手机厂商们的共同选择。

形成如此策略一方面源于厂商们走向高端的诉求,另一方面,在高端市场尚未攻克下来的时候,守住安身立命的大本营仍是重中之重,这也是其能够探索高端市场的基础。

不过,在突如其来的疫情面前,手机厂商们的“两条腿走路”策略遭遇沉重打击。

疫情期间,手机产业链各环节均有状况发生,工厂停工、原配件短缺、涨价等情况无法避免,即使国内疫情得到控制,各行各业逐渐复工复产,但由于疫情向全球扩散,产业链上日韩等供应商的暂时缺位也让手机厂商举步维艰。

在小米10系列发布后,雷军曾坦诚表示,产能不受影响不可能,小米10系列在未来一两周内可能还会缺货。

更严重的是销售端的冲击。

疫情期间,线下门店闭店,中低端产品重要渠道受阻。同时,海外疫情爆发也严重影响了手机厂商主品牌们的海外高端市场拓展之路。这意味着,无论是海外高端增量市场还是大本营国内中低端市场,手机厂商们都面临着巨大挑战。

OPPO副总裁、全球销售总裁的吴强曾表示, “全行业2月份线下渠道的销售数据差不多打‘对折’,这是以往从未出现的情形。”

产能跟不上,销售渠道受阻,现实与期待中的“换机潮”形成鲜明对比。根据中国信通院发布的数据,2020年2月,国内智能手机出货量634.1万部,同比下降54.7%,其中5G手机238.0万部。第三方分析机构Strategy Analytics发布报告称,中国智能手机Q1销量将下滑30%。

好消息是,随着国内疫情好转,手机厂商们逐渐走出供应瓶颈。3月19日,雷军在微博上称,“我们产线已全面复工,产能全开!”日前,vivo副总裁、中国市场总裁刘宏也表示,vivo产线复工率90%,渠道恢复也超过80%,预计到3月底,5G手机的日产量将超过10万台。

对于需求端,行业寄希望于消费反弹。IDC预测,中国终端市场在第一季度整体销售量将下滑,预期超过30%-40%,但后期将呈现U字型反弹。

吴强曾表示,在门店开店不足50%的情况下,线下销售在2月底恢复到了去年同期水平,说明需求是客观存在的。

当前,如何克服上游产能和下游销售的双重挑战是行业整体面对的难题。随着疫情在海外的蔓延和爆发,如何及时调整产品和海外市场策略,对希冀通过高端旗舰打开欧美高端市场的部分厂商而言更是重大考验。

不过,从大方向来看,疫情带来的挑战是阶段性的,影响的是节奏问题。更深层次的挑战依然来自底层能力。

对于华米OV们而言,高端之路能否走通,靠的还是产品能力,而能否打造出有竞争力、有创新性、能够定义新一代体验的产品,最终考验的是厂商们的底层技术储备和长期投入的决心。

而在熟悉的中低端产品线上,中国厂商们熟悉的价格战还会持续上演。

本文来自微信公众号:深响(ID:deep-echo),作者:鸿键