扫码打开虎嗅APP

文章来自:苏宁财富资讯,作者:王峰(苏宁金融研究院特约研究员),题图来自:电影《华尔街之狼》

一季度以来,全球金融市场风起云涌,黑天鹅事件频发,金融市场各大指数波动率创出了近几十年之最,而美元指数是此轮波动之后的重要推手。

美元指数作为金融市场中最重要的指数之一,它的走势是我们判读其他金融市场的基础。

美元指数在2020年一季度走出了一波三折的走势,自年初至2月20日前后,美元指数从96.30附近一直上涨至99.80附近,总体上仍然在2018年1月形成的上涨趋势中,随后美元指数迅速下跌,自99.80附近迅速下跌至3月9日94附近,美债收益率也大幅下挫。

自3月9日起,美元指数再次上涨,自94附近大幅上涨至102.80附近,创下近年来的新高。短短的三个月内,美元指数走出了波澜壮阔的震荡行情,而从2月下旬以来的走势上看,美元指数呈现出了“V”型走势,短短一个月时间美元指数大起大落,其后隐藏的原因有待细细分析。

第一阶段:2020年初至2月20日,美元指数连续震荡上扬——美元指数自86附近上涨至100附近。

美元上涨的主要原因是金融市场避险情绪上升及美联储降息预期的降温。

首先,避险资金回流美元资产,推动了美元此阶段的上涨。2020年伊始,美国和伊朗在中东的军事行动一度造成中东地缘政治趋于紧张,1月3日美国发动了针对伊朗的斩首行动,美伊矛盾进入白热化阶段,金融市场也是风声鹤唳,避险资金涌入黄金及美元,推动黄金和美元指数连续上涨,美元指数自1月2日的96附近、黄金自1月2日的1520附近,快速上扬。随后1月中旬,新冠疫情爆发,人民币带动新兴市场货币快速下跌,资金回流美元,避险资金再次推动美元上涨,美元指数连续上涨至99附近。

其次,中美第一阶段贸易协议的签订及美国公布的良好数据使得美联储降息预期下降。1月15日,中美第一阶段经贸协议正式签署完成,使得这两年金融市场的最大不确定性得以排除,也间接减轻了美联储的降息压力。值得注意的是,年后美国靓丽的经济数据不断出台,特别是2019年12月及2020年1月的非农就业数据好于预期,就业人数增长而失业率续创多年新低,这进一步让市场确信美联储年内降息次数下降,提振了美元和美股。可见年初美元的上涨是伴随着风险资产的同步上涨,美股及黄金等商品也出现了明显的涨幅,这是基于投资者对美国未来经济的良好预期,资金回流美元资产的结果。

第二阶段:2020年2月20日至2020年3月9日,美元指数出现了快速下跌——美元指数自100附近快速下跌到94附近。

美元指数的下跌主要是因为新冠疫情在全球蔓延,经济衰退担忧加剧,资金出逃风险资产,美债收益率快速下跌带动美元指数下挫。

新冠疫情在2月中旬后在东亚、中东及欧洲进一步蔓延,市场对疫情的担忧逐渐加剧,民众及政府意识到起初对疫情的严重性判断不足,各大机构纷纷调降经济增长预期。

疫情的担忧在金融市场也迅速加剧,美国股市在高位盘整多天后,自2月20日开启下跌,资金大量涌入美国国债市场,美国十年期国债收益率自1.5%附近快速下跌到0.5%附近。

由于疫情的快速蔓延和金融市场动荡的加剧,市场预期美联储将不得不采取救市措施,美元指数受降息预期重燃影响,出现了快速下跌。

在美股出现崩盘式下跌后,美联储于3月3日临时紧急降息。临时降息没有让慌乱的金融市场平静下来,反而加剧了市场对金融市场前景的担忧,唤起了投资者对2008年金融危机的记忆,美股随后展开了又一波更剧烈的下跌,美元指数也创下了今年的新低。

可见,此阶段美元的下跌主要是因为疫情加剧经济前景的担忧,市场对美联储的降息预期重燃,美元指数伴随着美债收益率及美股的大幅下跌,而黄金与美元指数出现了背离,黄金的避险功能得到了体现,美元的避险功能让步给美元的降息预期。

第三阶段:自3月9日开始,由于石油危机伴随着疫情蔓延,金融危机的霾影重现,市场出现了流动性危机,美元作为国际融资货币的功能凸显,美元指数大幅上涨。

3月6日欧佩克维也纳会议关于石油减产谈判破裂,随后沙特单方面宣布增加石油及降价甩卖,俄罗斯及部分产油国亦跟进增产,石油价格战拉开了序幕,国际原油价格自40美元以上迅速下跌至20美元~30美元区间。石油价格的崩盘带动了相关金融市场的暴跌,美股出现了连续跌停熔断的走势,全球股市随之进入了连续暴跌,欧美主要股市指数在近一周内跌幅高达20%以上。

在股市暴跌的同时,黄金和白银等商品资产也遭到了投资者的抛销,国际黄金价格自1700美金下跌至1400美金附近。

债券市场也出现了抛销潮,美国十年期国债收益率快速反弹回1%以上,中资美元债也普遍下跌10%以上,所有金融资产都遭到了投资者的抛销,现金为王成为市场的真实写照。

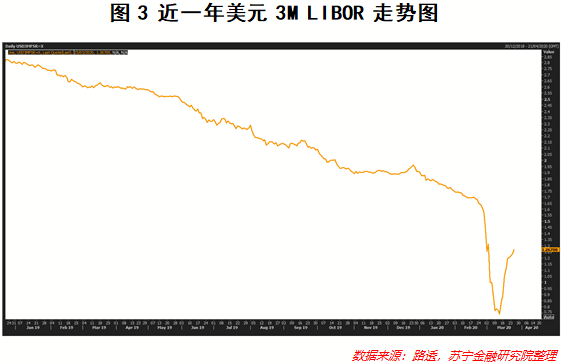

这也表明了全球金融市场危机从第一阶段的情绪危机升级至流动性危机。美元的流动性危机直接推动了美元指数的大幅走强——从反映离岸美元流动性的指标来看,3月初以来LIBOR-OIS利差迅速扩大,大幅上行约70BP,这反映出当前美元离岸市场流动性的迅速收缩,而从LIBOR-OIS利差与美元指数之间的关系来看,伴随着利差的走扩,美元指数也快速反弹,因此此阶段美元指数的走强直接原因在于美元流动性的紧张,流动性的收缩推高了美元价格,美元指数由3月9日的95.0586一路上行至3月17日99.5935,3月18日后突破100大关,这也是2017年4月以来的首次。

另外一方面,欧系货币的大幅走软也间接推动了美元指数的走强。作为美元指数权重占比最高的货币,欧元的走势对美元影响重大,EURUSD自1.140附近下破1.10,欧元走势持续表现疲软,英镑更是走势孱弱,GBPUSD则破了脱欧时的低点,创下了1.12近几十年来的低点,这主要要是因为欧洲新冠疫情在海外疫情方面最为严重,意大利、西班牙、德国和法国新冠肺炎确诊人数均快速攀升,英国的疫情防控更是令人担心,欧系货币的走弱也推动了美元指数走强。

为了切断第一阶段情绪危机向第二阶段流动性危机的传导链,美联储通过政策的执行,企图为市场提供大量的流动性支持,包括连续两次紧急降息将基准利率降至零,同时推出7000亿美元的QE。然而,从市场的表现来看,当前美国金融市场危机已由情绪危机的第一阶段迈向了流动性危机的第二阶段。这说明了美联储的流动性支持传导出现了问题,也就是说,美联储的货币政策传导机制出现了障碍。

首先,我们来解析一下美国的流动性传导机制。美国的流动性传导可以分为以下几层:

第一层:一级交易商(PrimaryDealer)。一级交易商是传导的核心层,也是美联储实施货币政策时的直接交易对手,他们有着参与联储公开市场操作的义务和积极做稳定市场的职责。

第二层:机构间回购市场(RepoMarket)。这主要包括银行和非银行金融机构之间通过债券或者相关质押物进行资金回购的市场。

第三层:无抵押拆借市场(LiborMarket)。这类似于我国的银行间信用拆借市场。

第四层:外汇掉期市场(FXSWAP)。外汇掉期市场是指两个货币之间的互换,对信用额度的要求相对较低,进入门槛比无抵押拆借要低得多,本质上是以一种货币做为质押融资另外一个货币的工具,由于其已形成了标准报价,所以流动性很好,也是广泛使用的流动性管理工具。

第五层:美元国库券、存款证CD和商业票据CP等。这都是金融机构的短期流动性管理工具。

美元的流动性传导一般是通过这个机制层层或者并联传导的,但是这次美联储大幅降息并且大举释放流动性后,美元3个月的LIBOR利率不降反升,自3月3日降息后0.6%附近大幅上升到1.2%以上,而且美元与其它货币互换的基差(Basis swap)也出现了明显上升,这说明美联储的流动性支持并没有缓解市场的流动性问题,或者说市场上急需美元的人并没有得到足够的满足。

那么,谁在市场上急需美元流动性?

我们认为,在2008年金融危机后,美国私人杠杆和银行杠杆已经处于一个相对低的位置(这是2008金融危机两个杠杆出问题的地方),而企业和政府的杠杆却达到了一个相当高的位置,特别是企业部门的杠杆,企业通过借款融资回购自身股票然后做高公司利润,推升股票价格成为很多美国上市企业通常做法,这加剧了美国企业的财务风险,特别是对于那些通过发行高收益债的企业,一旦股市或者债市下跌,将会产生连锁反应。

对于持有上述美国上市公司的股票和高收益债的基金来说,在股市和债市同跌的情况下,将面临着巨大的流动性危机。所以,我们认为市场上现在最需要流动性的是杠杆极高的企业及私人基金,而非银行等金融机构。然而,美联储的流动性支持措施并不能迅速地惠及企业及私人基金,这就造成了短时间的流动性紧张。

这是因为,一方面美国沃克尔规则规定,银行不能直接向私人基金进行贷款,只能做回购;另外一方面,金融危机之后银行面临着更严的资产负债表的约束,例如巴塞尔III协议对银行的LCR(流动性覆盖率)和SLR(补充杠杆比率)的要求,而且在面临信贷紧缩的情况下,银行放贷意愿低,机构担心钱无法收回,没有意愿从联储拿钱放出去。

所以,短时间的流动性紧张推升了市场对美元的需求,也推高了美元指数,类似于2008年雷曼兄弟倒闭后的美元流动性紧张一样,这种流动性紧张不可以持续,随着市场的稳定,美元的流动性缓解后,美元指数将缓慢下行。

我们知道影响汇率的因素主要有利率、流动性及市场情绪等多个因素,这些因素在不同时期会分别成为汇率的主导因素,从而对该货币汇率走势起决定性作用,如3月9日至今的美元暴涨就是流动性因素在短时间起了主导作用,市场完全忽略了美元利率下调及美元基本面转差的因素。

对于美元后市判断,由于美联储将不遗余力地解决美元流动问题,我们可以看到美元流动性危机将在近期得到缓解,美元指数将逐步下跌,市场将回归基本面,由于美元利率的大幅下调,金融市场情绪的好转,美元汇率将不可避免的进一步下跌。

文章来自:苏宁财富资讯,作者:王峰(苏宁金融研究院特约研究员)