扫码打开虎嗅APP

来源|一千二百字(ID:word1200)

作者|keykey7

头图|虎嗅

瑞幸咖啡因财务造假致使股价单日暴跌逾75%,昨天(4月3日)又跌近16%,被调侃“从前能1.8折买瑞幸(咖啡),现在还能1.8折买瑞幸(股票)”。

瑞幸咖啡最近五日股价表现

现在网上仍有大量网友认为:瑞幸是割美股韭菜补贴国人的业界良心,是XX之光,等等。剔除一部分开玩笑的,剩下的如果是认真的,对这种价值观真的无法认同。

财务造假放在任何市场都是不能姑息、折损形象的。就因为它在美股上市,就幸灾乐祸?这些人和在网上用键盘砸日本车的、“你为什么买苹果不买华为”的人是不是同一批呢?

昨天,钱江晚报、新浪科技等机构记者分头走访了所在地的瑞幸咖啡,生意非但没受影响,有的甚至排起了长队,队伍中不乏老年人。不排除一部分人是担心补贴政策生变,“挤兑”优惠券的。但该喝的人还是会喝,是财务造假,又不是咖啡造假,好吧?

我至今没喝过瑞幸的任何一杯咖啡或茶饮,对瑞幸的产品没有发言权。我不是咖啡狂热者,也不喜欢在咖啡店办公,星巴克也没喝几杯。现在既然它财务报表造假,我也就没有通过这些数据做公司分析的想法了。如果论据都有问题,结论又有什么价值?

曾经的能源巨头安然因财务造假破产,它的手段之一是利用结构化融资(structured finance),将融资活动现金流包装成经营活动现金流,实现途径是通过资产负债表外工具,将银行贷款业务伪造成它与银行之间进行的天然气交易,这样本来是一项金融负债就变成了经营资产。

安然当年的行事风格是很激进的,破产导致股东血本无归,瑞幸事件还不知道会发展到什么程度,至少目前很多小股东没能来得及抛售避险。这里搁下瑞幸不提,想通过财报分析,看看星巴克是如何对待股东的?

我通过星巴克历年的10-k文件整理了两张表,以反映它在当年发放股利和回购股份的现金支出与其自由现金流的关系。

先看上面的表1,FY2015-2019这五个财年,星巴克以股利分红的形式向股东回馈了总计71亿美元现金,而用于股份回购的支出总计是227亿美元。公司从二级市场上以市价将股份回购后注销,被视为对股东的一种现金返还。也就是说,这五年星巴克总计向股东回馈了298亿美元,近300亿美元的现金。

星巴克从2010财年开始派息发放股利,当年发放1.7亿美元,至今已连续发了10年。

而股票回购更早,至少是从2001财年开始,当年用于回购股票的现金支出近5000万美元,但它不是每年都回购,大部分年份有回购。

那么,星巴克发放股利与回购股份的钱是从哪里来的?当然主要是从经营活动产生的现金流里,是从一杯杯咖啡里来的,但星巴克这些年持续全球开店,需要大量的资本性支出(CapEx),如果扣除这个支出后,经营活动现金流没有剩余了怎么办?

财务报表分析里有一个现金恒等式:

C-I=d+F

C是经营活动现金流,

I是在经营活动中投入的现金(包括资本性支出),

C-I是自由现金流;

d是股东支付净额(发放股利的支出扣除增发股份的现金所得),

F是与债权人或债务人之间的净现金流量。

这个公式反映的是,企业经营活动产生的现金流在扣除了必要的经营投资额后,要么向股东分红了,要么把剩余的钱拿去市场投资债券了,在银行里存定期也算一种债权投资。等式的左边即自由现金流有时候可能为负值,那么就需要企业发行债券(F)或增发股票(d)去筹资。

根据历史数据,星巴克FY1996~2000年这五年中,C-I之后的自由现金流均是负值,但经营现金流、净利润都是正值,这五年的净利润在5000万~1亿美元之间。也就是说,星巴克在二十多年前的策略是将经营活动产生的现金流全部投入到扩大再生产中,还用了一小部分从债务市场筹集的钱,但它的发展是在盈利的前提下,而不是亏损-烧钱-亏损的疯狂循环,是比较稳的扩张策略。

再来看近五年,上面这张表2实际上是对星巴克现金流量表的重构(比较粗略),括号表示现金的流出。我们平时看到的财报中的现金流量表一般是按照经营活动、投资活动、融资活动三部分列报数据的,但这种划分方法将企业对股东和债权人(比如银行)的现金流动情况混在了一起;而且美国通用会计准则GAAP中,是将企业购买或处置有价证券投资的现金流放在了投资活动现金流量表中,实际这不属于经营活动投资,而应该属于企业融资行为,对有价证券等金融资产的买卖实际上并没有创造任何自由现金流,而是对自由现金流的一种分配和使用。

所以,表2通过重构现金流量表,黄色部分等于两栏绿色部分相加,即C-I=d+F,表示自由现金流等于企业与债权人和股东这两类“享有索取权的人”之间的现金流动。

可以看出,星巴克往年债务融资净额F(表格最后一行)都处于比较低的水平,2019财年因为显著提高了股利发放与股份回购的力度,单靠自由现金流无法支撑庞大的现金支出。所以当年债务融资净额达到83亿美元,这是通过出售金融性资产、使用带息的现金等价物(表现为现金等价物的减少)、发债或借款等多种途径实现的。

也就是说,如果星巴克不采取大手笔分红与回购的策略,其自由现金流基本可以满足股利分配,但加速分红与回购后,就需要举债、也就是提升财务杠杆率(净金融性负债/普通股权益)去实现,但这并不是针对经营活动的,它的经营活动负债杠杆并不高。至于通过举债回馈股东、回购股票的方式是否好,还要看后续对业绩有什么影响。

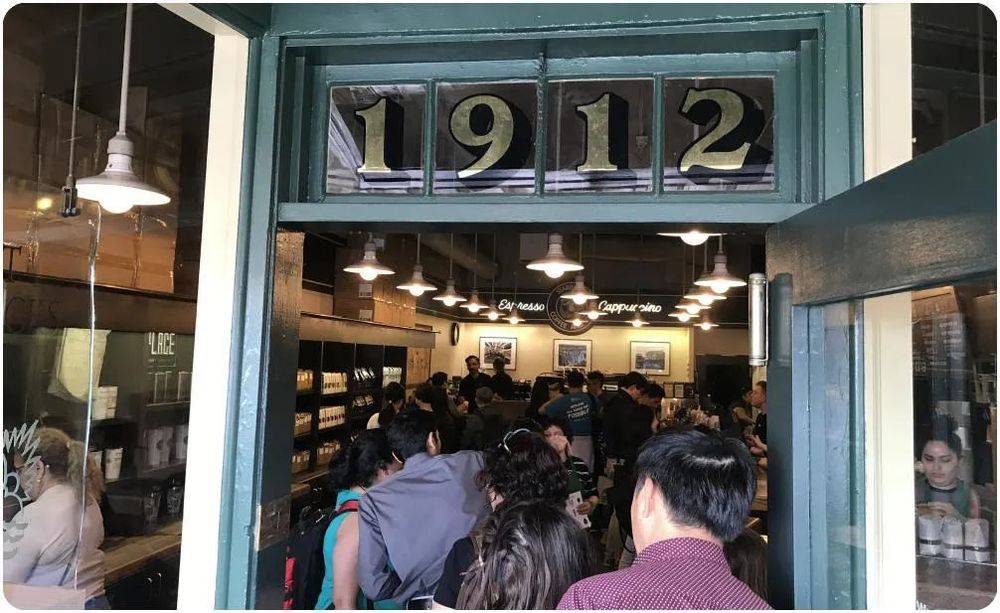

第一家星巴克,拍摄于西雅图派克市场,1912不是星巴克的年份,而是这栋建筑的建设年份

整体上,星巴克是一个传统行业,历史上的扩张相对比较稳,增速远没有互联网公司性感;但互联网有时候过于看重模式,不太在意本身作为一个生意需要健康、可持续的现金流保障,反正有的是投资人接盘续命。共享单车、当年的团购已经贡献了大量的失败案例。

对于瑞幸咖啡,该喝的人还会继续喝,好公司与好咖啡可能是两回事,国内市场人群足够庞大、多样。

还记得当年摩拜创始人在遇到现金流危机时说的吗?“失败了就当做公益了。”但是,怎么可能是公益呢?那都是银子啊。