扫码打开虎嗅APP

借助其独特商业模式,美团点评在过去十年打造了交易金额巨大的生活服务生态圈。公司正借助在行业的优势地位,逐步挤压其平台中的交易对手,得以大幅提升各项业务的变现率和毛利率,带来盈利能力大幅提升。对此,市场给予美团较高估值。其股价在2019年的逆袭或许暗示美团已进入收割期。

题图来自视觉中国,本文来自微信公众号:财经周末(ID:Financial_Weekend),作者:陈欣(上海交大上海高级金融学院教授)

2018年9月20日,美团点评(HK:03690)以534亿美元的估值在港上市,并筹资49亿美元。当日公司股价最高达到74港元,市值超过4000亿港元,可谓风光一时。但上市就是美团的短期峰顶,随后其股价一路跌至2019年1月3日的40.25港元,大幅低于其69港元的发行价。市场对于美团上市估值过高及核心业务的可持续性等问题产生了不少质疑和争议。

然而,2019年美团的股价又从1月初的低点逐步上扬至至2020年1月14日的最高价116港元,仅短短一年的时间上涨近200%,成功实现逆袭。即使是经历了新冠疫情和全球股市崩盘的冲击,美团的股价仍大幅高于上市发行价。

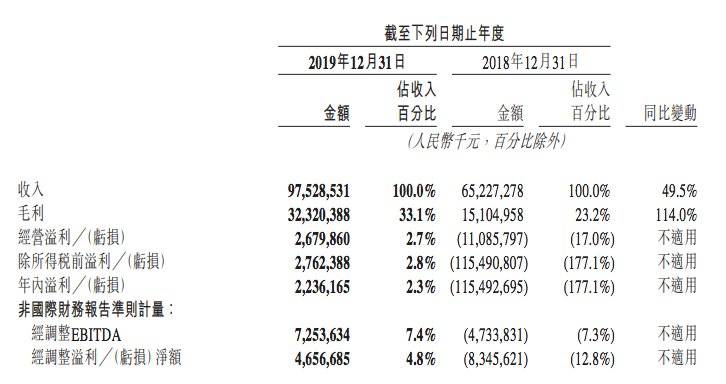

2020年3月30日晚,美团披露了2019年业绩,公司整体盈利大幅改善,由2017年的巨亏189亿元转变为首次盈利22亿元。次日市场报以积极反应,股价上涨6.42%达93.65港元,对应市值超过5400亿港元。

对比来看,同为2018年上市的小米集团(HK:01810)在31日报告经调整净利润达到115亿元,同比增长34.8%。31日小米收盘股价为10.44港元,对应市值不到2600亿港元,不足美团市值的一半。

2019年,美团的业绩有何亮点,能使其价值如此逆袭?

<表1:美团点评的经营数据>

美团的“羊毛出在猪身上”模式

互联网公司的商业模式往往都是“羊毛出在猪身上”。

美团点评采用“Food+Platform”战略,意在打造中国最大的生活服务平台,其模式中的“羊”主要就是餐饮外卖业务。

经过2018年和2019年分别高达65.3%和38.9%的高速增长,2019年美团餐饮外卖平台的交易金额已从2017年上市前的1711亿元增长至3927亿元。在“高频打低频”的策略下,“高频”的餐饮外卖并不盈利,其作用主要是为“低频”但高毛利的到店、酒店及旅游等业务提供低成本流量。

比如,2017年美团酒店预订业务中80%的新增用户就是源于餐饮业务交易客户的导流。也就是说,美团的到店、酒店及旅游业务就是那头“猪”,而“羊毛”就是其佣金和在线营销服务产生的盈利了。

2018年与2019年美团这项变现业务的增速分别为11.8%和25.6%,交易金额已从2017年的1581亿元增长至2019年的2221亿元。这就是美团构建生活服务生态圈的商业模式。

变现能力不断增强

2019年美团的整体毛利率高达32.1%,较2018年的23.2%增加了8.9%;毛利总额为323亿元,同比增幅为114%。

美团盈利能力的增强主要体现在到店、酒店及旅游业务变现能力的提升。首先,2017年至2019年该业务的变现率分别为6.9%、9%和10%,也就是说对于同样的平台交易金额美团确认的收入比例在上升,体现了公司谈判能力的增强。

同时,这三年期间该业务的毛利率相当稳定,分别是88.3%、89%和88.6%。而2015年,该项业务的变现率仅有3.5%,毛利率为80.4%。美团到店、酒店及旅游业务变现率的持续提升与其稳定的高毛利率叠加带来了极强的盈利能力。

2019年,该业务产生的佣金为117亿元,在线营销服务收入为105亿元,毛利总额增加至197亿元,较2017年的96亿元翻了一倍多。2019年该变现业务的毛利足以覆盖当年公司188亿元的整体销售及营销开支。

<表2:美团点评的分业务收入与毛利>

外卖平台业务盈利大幅改善

据 Trustdata 数据,美团外卖的市场份额已从2015 年的31.7%增至2019年第三季度的65.8%,大大超出主要竞争对手饿了么。

美团餐饮外卖业务的收入从2017年的210亿元增至2019年的548亿元,其中佣金约占91%。尽管美团的餐饮外卖业务定位本不是盈利,但得益于美团市场地位的加强和商家对其平台依赖的加深,该业务的盈利能力也得到大幅改善。一方面,2019年外卖平台交易的变现率为14%,较2017年的12.2%走高了1.8%。同时,2019年餐饮外卖骑士的配送网络效率得以提升。当年外卖业务的446亿元销售成本中最主要的是骑士成本410亿元,其34.5%的同比成本增长率大幅低于38.9%的平台交易金额增长率和43.8%的营收增长率。这导致外卖业务的毛利率大幅提高至18.7%,比2017年的毛利率8.1%上涨一倍多。这两方面的改善导致外卖业务的毛利从2017年的17亿元增加至2019年的102亿元。

小米变现“天花板”较低

小米将自身定义为以手机、智能硬件和IoT(物联网)平台为核心的互联网公司,采用“手机+AIoT”的双引擎战略。对于小米,其商业模式的“羊”就是智能手机和生活消费产品业务。该业务的目的同样不是直接盈利,而是利用硬件及物联网带来大量低成本互联网业务的获客,借以打造作为“猪”的小米生态圈。2019年12月,小米的MIUI月活跃用户超过3亿,同比增长27.9%,其中大陆地区超过1亿。

为此,小米于上市前通过董事会决议将整体硬件业务净利率的上限设为5%。2019年,小米IoT与生活消费产品分部同比增长41.7%,收入达621亿元;但其最重要的智能手机业务共卖出1.25亿部,实现收入1221亿元,同比仅增长7.3%;2019年,IoT与生活消费和手机分部的毛利率分别为11.2%和7.2%,扣除运营费用后其硬件业务处于综合净利率小于1%的微利状态。

目前,小米模式中的“羊毛”则是在其生态圈基础上开展以游戏和广告为主的互联网服务。2019年该业务收入达198亿元,同比增长24.4%。然而,2019年小米互联网服务的毛利率为64.7%,变现“天花板”较美团更低。

美团已至“收割期”?

2020年是美团和小米这两家“独角兽”创立的第十年,也是上市后的第二年。尽管处于不同领域,但两者生态圈的构建模式神似。上市前的2017年,两家公司的导流平台业务毛利率均达到8%-9%的区间,且高毛利的变现业务规模均达到100亿元左右,其时市场给予的估值也相差不大。2019年两家公司变现业务的收入规模都增长至200亿元附近,但美团变现业务的毛利已增至198亿元,而小米变现业务的毛利仅为128亿元,差距较大。

在增长空间方面,美团选择继续巩固其国内市场地位,下沉至三线及以下城市进行快速扩张;而小米面临国内智能手机市场竞争激烈等困境,则依赖于印度等海外市场的增长来扩充其平台规模。

在业务潜力方面,美团一方面通过美团打车和共享单车等高频业务继续加强其平台地位;另一方面介入B2B餐饮供应链服务、食杂零售的自营和平台服务等新的变现业务。而小米也在对生态链企业投资300亿元巩固其生态圈的同时,探索电商平台、金融科技和电视互联网等新业务方向。

随着时间的流逝,两种模式在增长空间和业务潜力上的差异逐渐显现。美团借助在行业的优势地位,逐步挤压其平台中的交易对手,得以提升各项业务的变现率和毛利率,带来盈利能力大幅提升。而小米面临国内智能手机市场的激烈竞争,则处于龙头效应不足、变现能力不强的境地。

2019年小米的整体业务毛利率为13.9%,较2018年上升1.2%,但幅度大大低于美团。尽管小米的盈利水平仍大于美团的两倍,但市场却给予美团超出两倍于小米的估值。这或许暗示美团已进入收割期。随着美团的平台变得更为强势,我们需要考虑的是其交易对手还有多大的利润空间可供挤压?

<表3:美团点评的盈利>

本文来自微信公众号:财经周末(ID:Financial_Weekend),作者陈欣为上海交大上海高级金融学院会计学教授、博士生导师。