扫码打开虎嗅APP

本文来自微信公众号:格隆汇APP(ID:hkguruclub),作者 :沽民,原文标题:《没有他,就没有今天的港股:改革者李小加》,数据支持 :勾股大数据,头图来自:文内视频截图

昨天午间港交所发布公告称,港交所现任执行总裁李小加先生将于明年10月合约到期后,不再续期。这意味着,这位执掌港交所10年之久的“掌门人”即将卸任。

作为一个在港股圈里沉浮多年的股民,一时间,我百感交集。李小加之于港交所,之于港股的功绩,虽不可为后无来者,但一定是前无古人的。

在李小加接掌港交所之前,港股还是一个带有浓郁殖民地气质的、傲慢的、落后的、盛名难副的市场。然而在他即将卸任的当下,港交所成为远东亚太第一的交易所、全球最大的IPO与集资中心、而香港也成为与纽约伦敦并立的全球三大金融中心之一。

此刻,李小加离任在即,谨以此文纪念这10年来港股发生的翻天覆地的变化,以及李小加为港交所、为港股注入的改革基因。

1. 历史的车轮

在加入港交所之前,李小加曾经牵头中海油、中国移动、中国电信等多家中国企业在香港以H股的形式上市。

1992年,时任联交所主席李业广向国务院和中国人民银行“上书”,提出“优质国企”来港上市的方案。这一建议获得时任国务院副总理朱镕基的支持。但是,由于当时中国的企业绝大多数都是国有(集体所有),因此上市之前需要在组织架构上进行调整(即“H股”与“红筹股”),使之符合国际标准。

这次事件史称“李业广上书”。它不仅改变了港股与港交所的命运,也改变了李小加的命运,更为李小加执掌港交所,埋下了草蛇灰线。

青岛啤酒H股上市。1993年7月,青岛啤酒作为第一家H股,在香港上市,图中前排左三(除最左背对镜头者)为李业广。图片来源:香港交易所

就在内地企业以红筹股与H股架构赴港上市的历史大幕拉开之际,李小加正值于哥大法律系毕业,成功进入华尔街最大的Davis Polk&Wardwell律师事务所,负责证券及兼并与收购。

刚刚步入职场的李小加,就参与了中国财政部首次面向海外发债的案子,发债的主承销商正是大名鼎鼎的美林集团合作。李小加的表现,得到了美林集团的赏识。

不久后,受美林的邀请,李小加转如投行。

这一年是1994年。

李小加祖籍东北,1961年生于北京,后父母赴甘肃支边,遂在甘肃长大。后在中海油的石油钻井工人。

70年代的时候,同龄的小伙伴在工作闲暇时间背毛选,而来自北京城南的少年李小加,却在背英语字典。

命运机遇,终究是眷顾有准备的人,正是有了做工人期间打发闲暇时间背单词书的英语底子,在恢复高考之后,李小加顺利被厦门大学录取,主修英国语言文学专业,毕业后进入中国日报,成为一名英语记者。

80年代,春风吹起,在这片古老的土地上,一切都萌发着新的生机。

英语记者的工作,使得李小加能够“开眼看世界”,恰逢彼时中国出国留学热潮正在悄然起,于是李小加便积极地申请美国大学。几经辗转周折,李小加被哥伦比亚大学录取为法律系博士,全额奖学金,另外还有一年15000美元的生活费。

“他真是我的恩师,在关键时刻给我机会,改变我的一生。要不我现在就在加州某地做移民律师,帮助中国餐馆的工人做绿卡申请了。”多年以后,功成名就的李小加回首往事时,如是说。

在美林工作的九年里,李小加牵头完成了中海油、中国移动、中国电信等多个国有企业,以及江西铜业、凤凰卫视等大型民营企业的IPO与债券融资项目。

显赫的业绩不仅使李小加在投行业内获得了声望与影响力,也为其后来的事业发展积累了坚实与深厚的人脉。

2003年,李小加决定加盟摩根大通,并担任其中国区主席兼法人总裁。他的加入使得摩根大通在中国市场异军突起。

据统计,在2006年的中国股票交易账簿管理人名单上,摩根大通的排名从11位跃升至第3,成功超越摩根士丹利和老东家美林证券。在中国IPO市场,让摩根大通从没有存在感到成为市场举足轻重的玩家,也只用了三年的时间。

建行全球发售。中国建设银行为首家全球通的H股IPO。图片来源:人民网

加入摩根大通后的第七年,2009年6月,李小加被任命为港交所CEO,转年1月,李小加走马上任。

当年推出内地企业“H股”与“红筹股”上市的港交所,给了李小加在投行成就自身价值的机会;这一次,轮到李小加带领港交所前进,实现更大的事业版图。

仿佛投桃报李,又像是一次轮回。

的确,李小加需要比单独一家投行大得多的舞台,去接受更大的挑战,实现更高的追求;而港交所同样需要李小加,因为当此之时,只有李小加能够最好地整合资源,帮助港交所在既有的基础上实现突破。

H股上市二十周年志庆。图中锣左方第四位手执红锤者为李小加。图片来源:香港交易所

就这样,从2010年起,在李小加的执掌之下,港交所的改革与创新在加速。

2. 十年磨一剑

李小加执掌港交所的十年,港交所从一个区域性交易所脱胎,成为全球最大的IPO与融资中心。

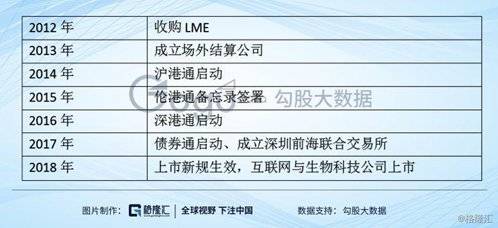

2010年李小加出任港交所CEO,在短暂的蛰伏之后,从2012年开始,几乎每年都有重大的制度改革与创新落地。

(1)收购LME,推出基于LME的金属小型期货,并在深圳前海成立前海商品交易所。

这几个战略动作组合,将此前割裂的中国商品期货市场与全球商品期货市场,史无前例地连接了起来。

(2)建立互联互通(2014年沪港通与2016年深港通),深远地改变了A股与港股的市场生态。

尽管2014年11月沪港通刚刚开通的时候一度出现成交清淡,然而随着后来深港通的开通以及税收政策的逐步落实,“互联互通”开始被中港两地的股民与机构“玩转”。

先是2017年港股大牛市之中南下资金的“买买买”。到了2018年,随着A股纳入MSCI指数,外资借道“北向通”持有A股,已经蔚然成风。

南下资金增加了港股市场的流通性,也提升了一部分股票乃至板块的估值;而北上资金成为A股的稳定持仓,在一定程度上改变了A股长期以来“散户市”的面貌。

互联互通统计。自2017年开始,南北双向资金平均每日成交金额都接近100亿(港元/人民币),而2018年平均每日北上资金成交额甚至超过200亿人民币,成为A股交易的重要影响因素之一。2018年南下资金每日平均成交也接近130亿港元。数据来源:香港交易所

2017年A股的白马蓝筹大牛市,以及当年关于A股投资风格大转变,价值投资时代的来临,很大一部分原因是北上资金的加入造成的。而2018年随着MSCI、FT Russels等指数将A股纳入,北上资金对A股的买买买更是加紧进行。2018平均每日北上资金成交额都超过200亿人民币。

(3)同股不同权等上市新规(2018年),吸引了一大批新经济公司赴港上市,一下子为这个因循保守的市场注入了新鲜的血液。

提到2014年阿里巴巴赴美上市,李小加总是充满惋惜。尽管他说丢掉一家公司对于港交所也许不是什么大事,但是如果因此而错过整整一代科技创新型公司以及新经济公司,那就是重大损失。

不接纳“同股不同权”的公司、以及“尚无盈利史”的公司上市,成为了阻挡在新经济公司赴港上市路上最大的绊脚石。但这两点来自港英时期陈腐老旧的规则,早已无法适应当今时代的最新变化。

2018年4月,港交所宣布了新的《上市规则》,允许同股不同权以及生物科技公司上市,为港股市场迅速带来了新鲜的血液。小米、美团、映客等新经济公司上市,掀起港股市场IPO的小高潮。

2018年7月12日,修葺一新的港交所上市仪式大厅里,屏幕下方摆了四面金色大锣——这一天,8家公司同时香港上市,八位负责人,每两人同敲一面锣。

小米IPO。小米集团是港交所实施上市新规以来首家上市的新经济公司。图片来源:香港交易所

这一波上市潮,将毫无疑问为港股市场积累下许多有潜力的公司,也将为更多公司赴港上市、来港二次上市、甚至“退美回港”做出示范。

“互联互通”与“同股不同权”这两项改革,无疑是李小加任内最大的成就,也是港股历史值得彪炳的制度创新。

除了股市方面的改革,最近10年之间,港交所在大宗商品与人民国际化等方面,也都做出了实质性的突破,收购LME、发行人民币衍生工具、建立离岸人民币利率定价系统、以及与内地债券市场启动互联互通。

李小加来到港交所之前,港股市场受制于僵化死板的港英体制,虽然名气很大,但极度保守落后、交易规则繁琐复杂,整个金融体系效率低下。

李小加执掌港交所这10年,港交所正在从一个单纯只有股票和少量股指期货的股票交易所,向着连接中国与世界的金融资产交易与定价中心发展。

3. 遗恨失吞“吴”

2019年9月11日,港交所公布对伦敦股票交易所提出了收购要约。两天后,伦交所就发表公告声拒绝,用语坚定,称没有进一步接触的必要。

伦交所拒信的主要拒绝理由,主要是“2+1”。其中的“2”,分别是对于收购方式不满意,以及对收购Refinitiv的坚持。而那个“+1”,更多的是关乎香港背后的中国政府的态度。

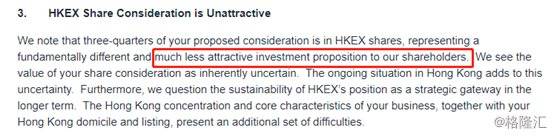

首先,港交所的收购方式是现金+换股,但是就是“换股”这一点上,伦交所的股东不能接受。伦交所在她的拒信中坦言港交所的股票“不吸引”。

伦交所拒信内容,资料来源:伦交所官网公布

事实上,尽管港交所的股价波动较大,经常暴涨暴跌,几个月内翻倍再腰斩的情况动辄出现,但是在港股市场是当之无愧的大蓝筹,派息稳定,有很多长期持有者。并且长期涨幅要超过伦交所。

港交所(黑色)与伦交所(粉色)股价走势(2004年1月1日至今)。可以看出,尽管累计涨幅上港交所比伦交所还要大,但伦交所的股价稳定性比港交所要高得多,图片来源:Wind

伦交所的股东大多是稳定的机构持仓者,所以他们不喜欢港交所的波动性,似乎也在情理之中。

伦交所主要股东(持股5%以上)列表,包括卡塔尔主权基金、巴克莱基金、美国Capital Group、以及英国Lindsell Train基金等,图片来源:Wind

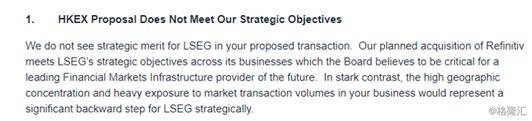

第二,伦交所称,董事会认为收购Refinitiv对于伦交所未来在金融市场基础设施方面的领先地位至关重要;相反,港交所在地理上高度集中、以及对成交量严重依赖,所以伦交所认为与港交所合并不符合其战略目标。

资料来源:伦交所官网公布

当然,伦交所的拒绝理由中,还包括了对于监管障碍的考虑。但这些在我看来属于附加性的,如果双方真的有意向合作,可以共同探讨如何在现有的条件下使交易符合监管。

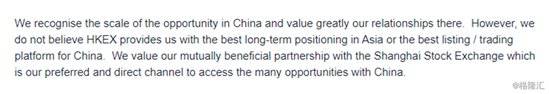

除了这两点明确的理由之外,伦交所还相当隐晦地表达了对于港交所地位的担忧。伦交所说,我们认可中国的市场规模与商机,但是我们把上交所作为合作的首选。(见下图)

资料来源:伦交所官网公布

尽管伦交所的一切说法都显得立论煌煌,言之凿凿,并且无可辩驳;但透过她的用词,我们感受到的是一种精致利己的平庸,以及故作姿态的傲慢。

精明如伦交所,站在目前的香港局势,在“一国两制”的大框架下,香港是中国的香港,港交所是中国的港交所;那么港交所来收购,一定要经过中国当局的认可,伦交所才敢进一步考虑这个问题。

说到根源,就是香港这个市场,毕竟太小了。伦交所犯不着为了港交所去得罪它背后的大国——中国。说到与中国的合作,伦交所表示,更倾向于上海。事实上沪伦通在2019年也已经有了第一单合作的业务——华泰证券GDR。

因此,此次收购最终难以实现的制约因素,对于李小加而言,是香港这个舞台的局限性。而以他的才华,的确需要一个更大的舞台了。

这个舞台会是哪里?用不了多久,也许到明年10月,就要揭晓了。

4. 数风流人物

纵观过去十年港交所的发展,李小加最大的贡献,可以说是为这个脱胎于港英制度下的交易所注入了“中国基因”以及“创新基因”。

在去年出版的新书《互联互通的金融大时代——小加随笔》中,李小加谈到了香港在未来的中国与世界关系中的定位,已经从过去几十年的帮助外资引进中国,转变为帮助中国居民的实现财富配置,以及帮助中国资金实现海外配置。

这既是香港的定位,也是港交所的历史机遇。而只有站在这样的高度和远见上,才能为港交所带来持续性的创新和改革。

交易大堂告别使用。2017年10月27日,拥有31年历史的港交所交易大堂正式关闭,这标志着承载一代证券人记忆的“红马甲”彻底成为历史。事实上,随着科技的兴起以及电子化交易的广泛普及,场内交易的数量已经非常稀少。2018年交易大堂用作展览馆重新开放。图片来源:香港交易所。

一个能够从石油工人做到全球数一数二的投行的高管,再转型成为全球排名第四的金融交易所的掌舵者,其自身的际遇与成就,已经足够解释港交所发生的这一切了:

洞悉大势,与时俱进,勇于尝试,不设限。

正如李小加自己说:

“变化,大概是这个世界唯一不变的趋势。与时俱进,我们就能立于不败之地;稍有疏忽,我们就可能被这个时代边缘化。对于香港金融市场来说,尤其如此。

“不是我不明白,这世界变得太快。”

——祝愿李小加先生在港交所以外,找到广阔的舞台与天地

——谨以此文献给投资港股、关注港股,关注港交所与李小加以及注视着香港前途的每个人

本文来自微信公众号:格隆汇APP(ID:hkguruclub),作者 :沽民,数据支持 :勾股大数据