扫码打开虎嗅APP

出品|虎嗅大商业组

作者|刘然

题图|IC photo

做着两三块钱一瓶饮用水的生意,农夫山泉终于打算上市了。

4月29日,“农夫山泉股份有限公司”在港交所官网披露了第一版招股书,中金和摩根士丹利为保荐人,预期集资最多10亿美元(约70.8亿元人民币)。

而还未上市的农夫山泉,“中国版可口可乐”“比茅台还会赚钱”的说法已经甚嚣尘上。目前,农夫山泉的估值已经在千亿港元,有更乐观者甚至喊出了1300亿港元的“叫价”。

是的,农夫山泉有着强盈利能力,招股书让外界知道,原来口口声声“不需要上市”的农夫山泉一直都在闷声发大财——

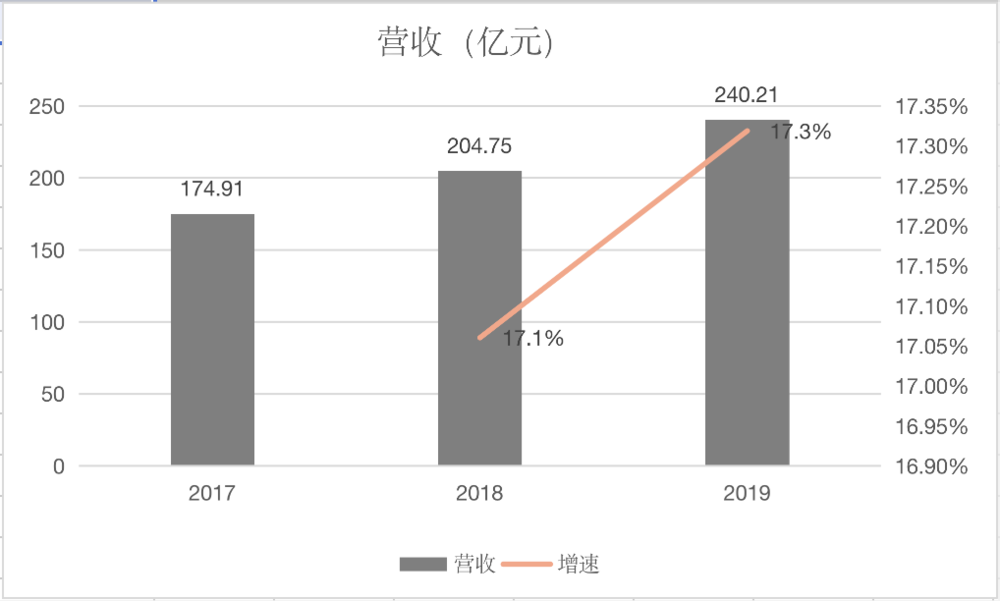

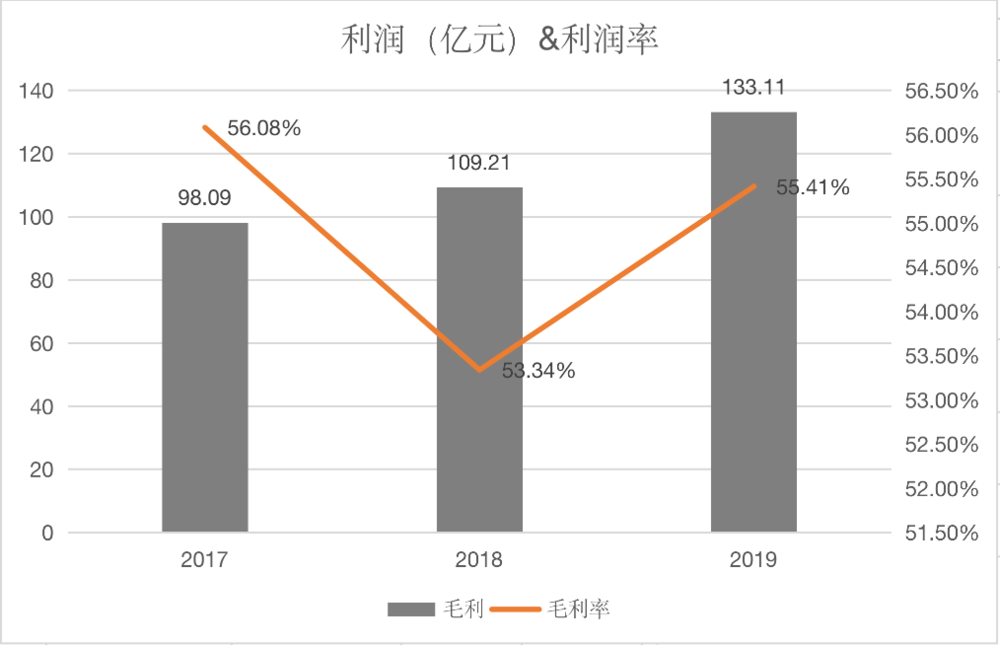

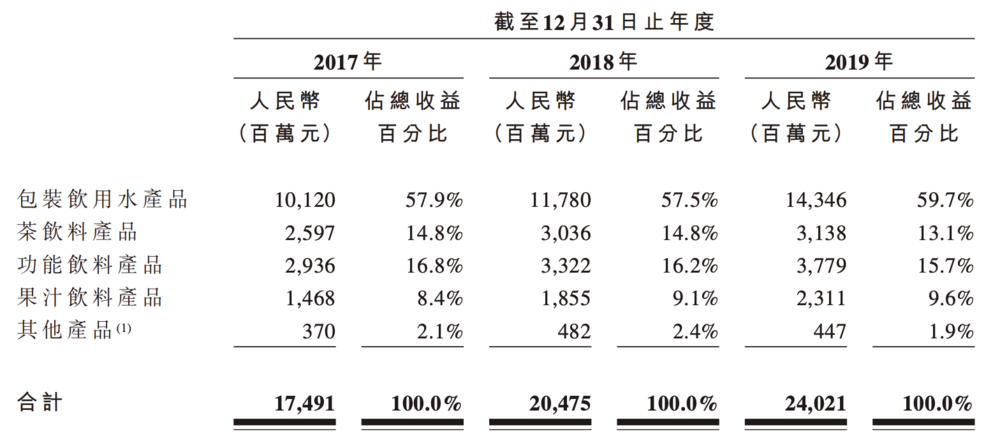

2017年~2019年, 农夫山泉分别实现销售收入174.91亿元、204.75亿元和240.21亿元,毛利分别为98.09亿元、109.21亿元和133.11亿元。2017年~2019年的毛利率分别为56.1%、53.3%和55.4%,其中包装饮用水在2019年的毛利率高达60.2%。

“这样优秀的公司没在A股上市,还挺可惜的。”有业内人士这样向虎嗅感慨道。那么,农夫山泉到底为什么这么赚钱?IPO只差临门一脚的农夫山泉,真有那么“甜”吗?

农夫山泉的毛利为什么高?

毫无疑问,农夫山泉是国内包装饮用水的头部企业。

1996年9月26日,海南养生堂有限公司(养生堂前身)和海南大门广告有限公司用2000万成立新安江养生堂饮用水公司,1997年4月14日,该公司更名为浙江千岛湖养生堂饮用水有限公司,“农夫山泉”品牌诞生,2001年6月公司改了股制。二十多年之后,创始人钟睒睒如今已是100多家公司的实控人,企业覆盖了饮用水、药品、保健品等多个领域,除农夫山泉以外,品牌中为人熟知的还有龟鳖丸、清嘴、成长快乐、母亲牌牛肉棒、朵而等等。

钟睒睒经历丰富,从泥瓦匠、记者到到哇哈哈代理商,再到经营农夫山泉,他的营销能力在这最后一次创业中发挥的淋漓尽致。钟睒睒亲定的一句“农夫山泉有点甜”,将农夫山泉送上了饮用水领域的重要席位,1999年,伴随着另一句“我们不生产水,我们只是大自然的搬运工”的广告语,农夫山泉宣布重点生产天然水。

不管是后续“买一瓶水,捐一分钱”的广告语,还是利用天然水这一概念主动挑起行业间“纷争”,农夫山泉的营销都为其占领市场起到了很大的作用。

根据招股书和中信证券《招股说明书数据详解》,以2019年零售额计算,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。其营收增速在2018及2019年的营收同比增长17.1%和17.3%,远高于同期中国软饮料行业5%和6.6%,以及全球软饮料行业的2.7%和3.4%的增速。

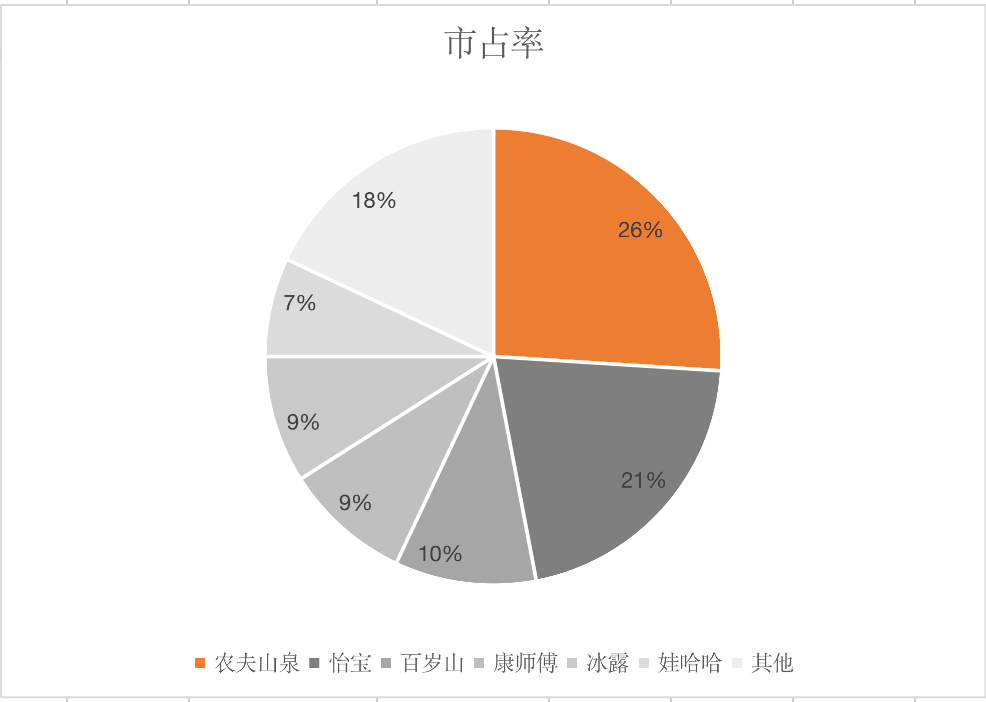

2012年到2019年八年里,农夫山泉都保持着国内包装饮用水市场占有率第一。青山资本的研究报告也显示,在瓶装水行业,农夫山泉拥有高达26%的市占率,其后是怡宝(21%)、百岁山(10%)、康师傅(9%)、冰露(9%)、娃哈哈(7%)。

怡宝的市占率虽然紧随其后,但利润却只是农夫山泉的五分之一:2018年,农夫山泉实现营收209亿元,净利润36亿元;华润怡宝在其披露的《社会责任报告2018》中显示,同期怡宝营收为104.35亿元,净利润为7.27亿元。

农夫山泉到底为什么如此赚钱?

首先,从行业来说,瓶装水已经被公认是“暴利”(高毛利)行业。中商产业研究院发布的《2015~2020年中国瓶装水市场调查及投资咨询报告》就有数据显示:瓶装水近年来在饮料行业中毛利率一直高于平均水平,2012年~2014年已经连续三年毛利率高于30%。

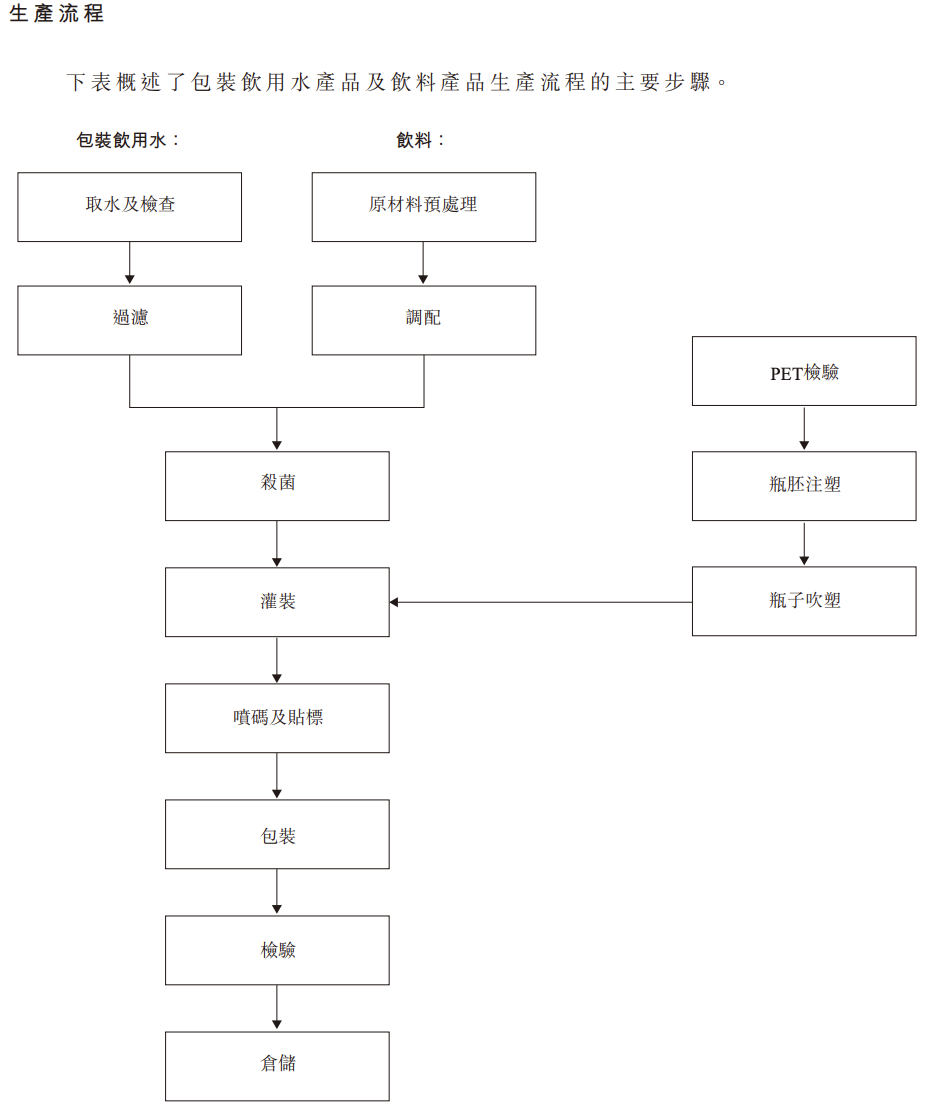

饮用水本身的成本不高。瓶装水的原料简单,不需要添加成分,也没有过于复杂的生产流程,另外公开资料显示,“2018年起,水资源费改为水资源税,成为营业税金及附加的一部分,不计入主营业务成本。”再加上水源地当地的政策支持,水源本身的花销有限。

一瓶水的大部分成本还是集中在了包装、运输和人力等。

如今的包装饮用水用的普遍都是PET瓶子或玻璃瓶身,与其说一瓶包装水卖的是水,倒不如说是瓶子,这在食品饮料行业并不是稀奇的事,有资料显示,六个核桃的易拉罐包装成本就占据了其总成本的50%以上;可口可乐也曾为了节省包装成本、增加净利而选择推出小瓶装可乐。

招股书显示,农夫山泉瓶身的主要原材料为生产瓶身的PET(石化产品),2017年、2018年及2019年,PET的成本分別为22.28亿元、30.44亿元和33.82亿元, 分别占销售成本总额的29%、31.9%和31.6%,占总营收的12.7%、14.9%和14.1%。

虽然包装成本高,但眼下却恰逢PET原材料,国际原油的价格处在低谷的时刻——国际原油价格自2020年2月以来大幅下跌,导致PET的价格一同下跌。“我们已抓住机会购买PET以减少原材料成本。”招股书中说。

至于农夫山泉的毛利为什么高出同行如此多,主要还是归功于水源。

“消费品的爆发,一向是厚积薄发的过程。”国金证券食品饮料行业研究员卢周伟向虎嗅表示。有了水源的提前布局、渠道的积累之后,农夫山泉才走到了如今“爆发”的阶段。

水源和渠道都不是简单的投入,在水源得以稳定开采、终端冰柜铺设开来之后,农夫山泉才能迎来收割与盈利。农夫山泉从成立就开始布局水源地,如今其是“10大水源地”已经成为其企业的招牌,包括4处山泉水,1处深层地下水,2处矿泉水,1处深层库水和2处深层湖水。

在招股书中,农夫山泉就将其水源地资源列为了自己得以节省成本的原因之一。从1996年成立至今,农夫山泉提前在中国十大水源地布局,并且在水源地周边都建立了包装引用水生产基地。“不仅能覆盖全国市场供应,并能有效缩短运输半径,有助于减少产品从生产线运送至货架的时间,控制物流开支,保障利润水平”。

目前来看,已经较早拥有水源地开发权的农夫山泉,确实利用这几大水源地在品牌营销以及产品定位占据了先发优势,并且围绕着水源进行了营销造势,拉开了和竞争对手之间的差距,同时,还带来了加工的便捷性。

就此,青桐资本投资副总裁李政云也向虎嗅分析认为,农夫山泉比其他饮用水企业的毛利率高不少的原因,正是加工工艺差异:从经济层面来说,农夫山泉是直接灌装地表水,广义地表水是指除地下水和大气层水蒸气之外的水,只需要将水用管道送到工厂里,加工工序非常简单。灌装的水需要签开采权,比如,20年或30年的开采权一次性签完,按照无形资产,摊销到每一瓶水上的成本微乎其微。

包装饮用水产品以及饮料产品生产流程的主要步骤,截图自农夫山泉招股书

渠道方面也一样,在分销渠道上,农夫山泉采取的是经销商密集分销与重点客户直营相结合的方式。

经过较早的终端冰柜布局和长达数年的密集渠道经营,农夫山泉如今有着4280名一级经销商、1.2万名销售人员,覆盖了全国237万多个终端零售网点已经成为其销售的主要力量:2018年及2019年,农夫山泉通过经销商分销的收益占总营收的95.0%、94.6%和94.2%。(此外,截至2019年12月31日,农夫山泉拥有约200名直营大客户,包括全国或区域性超市、连锁便利店、电商平台、餐厅、航空公司以及集团客户等。)

另外,农夫山泉不轻易退换货等强势的渠道控制,帮助其在一定程度上解决了库存问题,也在某种程度上保证了日常的现金流。

有着占绝对市场优势的核心业务、稳定的经销商体系以及强势的现金流周转能力,农夫山泉为什么还需要上市?

农夫山泉需迎“2.0”

提交招股书之前,本来不差钱的农夫山泉,账上的钱却不多了。

招股书显示,2017年和2018年,农夫山泉的分红金额都为3.67亿元,然而在2019年,其分红则突然猛增至之前的26倍,分出95.98亿元,2020年一季度公司再度派息9亿元。也就是说,2017年~2020年第一季度共分红了112亿,接近之前三年的利润总和。

激进分红的同时,农夫山泉又向银行两次借贷,来缓解紧张的现金流:招股书显示,“2019年取得计息借贷10亿元,导致计息借贷的利息开支增加”;截至2020年3月31日的3个月,农夫山泉又增加了银行贷款15.5亿元,之后农夫山泉的现金及现金等价物却仅为20.81亿元,也就是说彼时除贷款外,农夫山泉账上只剩了5亿多元。

业内多有分析称,是这样的资金状况促成了其上市,但其实,农夫山泉决定上市在前,大手笔分红在后,因此虎嗅认为,其为补充现金流动性选择上市的说法并不成立。

农夫山泉的上市其实并不突然:在2008年5月22日,农夫山泉就与中信证券签署了A股上市辅导协议;2017年3月和11月,也分别传来农夫山泉上市的消息,但是2018年12月29日,中信证券终止了对农夫山泉的上市辅导。种种迹象表明,农夫山泉或也曾准备过冲击A股。

如果是没有冲击成功,一定有藏在招股书背后的原因——或和其股权结构有关,或是和其未披露的2017年之前的业绩有关,只是对于一直以来的上市猜想,农夫山泉方面只是称“一直在接受上市辅导但一直没有上市计划”,钟睒睒也曾回应称:“农夫山泉没需求,因此不需要上市”。

如今,农夫山泉又选择赴港上市,虎嗅认为是因为其已经走到了不得不迭代的时刻。

农夫山泉占有饮用水市场第一份额许久,但它也有自己的瓶颈。披露的三年赚钱数据可观,但是营收增速一直保持在17%左右,毛利率每年也维持在55%上下,没有大的突破。在其他品牌也在不断推陈出新的过程中,农夫山泉的品牌未必不会老化,它需要新的社会资源和更广阔的市场来维系自己的增长。

李政云也向虎嗅分析认为,其最终选择上市的原因之一还是为了拓展海外市场:“目前农夫山泉在国内饮用水市场已经连续多年全国第一,行业内竞争也比较白热化,各大巨头间的竞争激烈,它在国内开拓空间是比较有限的。”

而之所以最终选择了香港,是为了资金掉配方便。“一方面,如果将近100亿的流动资金都是在国内的账户上,未来去国外并购、建厂,或是进行固定资产投资的话,需要将大体量资金从国内转移到海外,从目前的资本环境来看是一件比较困难的事情。从这个角度来说,去港股上市是一个很好的获取大体量海外资金路径。换句话说,将国内的现金先全部分给股东,这样国内账户就没有钱了,没有钱之后去港股募资就有一定的正当性。同时,在香港上市也有利于农夫山泉品牌的国际化。”李政云说。

另外,上市进程或会推动农夫山泉进行股权结构调整,从而为已经年近七旬的钟睒睒找到“接班人”。

目前,农夫山泉的股权大部分握在钟睒睒的手中,招股书显示,截至最后实际可行日期,钟睒睒共持有约87.4472%的权益,农夫山泉约87.4472%的权益,包括约17.8634%的直接权益,和通过其母公司养生堂持有的约69.5838%的间接权益(钟睒睒持有养生堂全部注册资本中100%的权益)。

然而农夫山泉还没有出现合适的接班人人选。据公开报道,农夫山泉虽然看起来还是“家族企业”,但钟睒睒之子Zhong Shu Zi 2014年加入集团,目前只担任养生堂品牌中心总经理。

“作为非执行董事,Zhong Shu Zi未曾且将不会参与我们的日常运营。作为董事会成员的Zhong Shu Zi先生仅通过出席董事会会议参与制订本公司的企业及业务策略以及重大事件的决策过程”。同时,也再无其他董事或高级管理人员在养生堂或其附属公司担任任何职位。

总之,不管是从市场增量,还是管理迭代方面看,农夫山泉需要尽快通过上市加快进入到自己的2.0模式。

门槛更低的港股已经成为农夫山泉暂时的“归宿”,农夫山泉看起来依旧很“甜”。但是,真的要拿农夫山泉和可口可乐、茅台的资本故事相比,恐怕造势的成分更多些。

别拿农夫山泉和可口可乐、茅台比了

2019年,农夫山泉净利率达到20.3%,毛利率高达55.4%。这些盈利指标使得农夫山泉在媒体的评价中,成为“国内经营效率最接近可口可乐的公司”——2020年3月27日之前十二个月,可口可乐的毛利率为60%,净利率为27.11%。同时,农夫山泉的净利超出国内同类竞争对手一大截,这一点又和茅台很像。

但其实,在虎嗅来看,对标茅台和可口可乐,农夫山泉还有着根本性的差距。

首先,茅台在某种程度上已经成为了一种具有奢侈品属性、有着投资价值的“硬通货”,但是农夫山泉不是、也很难达到这样的效果,可以说茅台和农夫山泉做的压根不是同一门生意。

茅台之所以能成为一个具有投资价值的奢侈品,是因为其有着其他品牌白酒所不能打破的“物理属性”:茅台镇特殊的自然环境和气候条件,比如遵义茅台镇赤水河谷是出产茅台酒的关键,这块地域是茅台占据的核心资源优势,是竞争对手不能轻易打破的坚固护城河。

而同为饮料的可口可乐,虽然还达不到“硬通货”的境界,但其独家配方和茅台的独家位置优势一样,使可口可乐具有了别家无法取代的、足够的“确定性”,它们可以有无数的竞争对手,但很难找到完全替代品,这属于强势的产品优势,也是资本为之倾情的最主要原因,相比之下,农夫山泉还做不到如此强势。

天然饮用水和矿泉水都十分依赖天然的水源地,但是水源地并不被任何一家饮用水企业独占。

农夫山泉的十大水源地,正在迎来新的开采者:娃哈哈从2018年开始小范围推出天然矿泉水产品;伊利也投资7.44亿元在吉林长白山地区建设天然矿泉水饮品项目,并推出中高端矿泉水产品。紧咬着农夫山泉的华润怡宝,则是收购了加林山,同样做起了矿泉水的生意(怡宝原来主营为纯净水)。

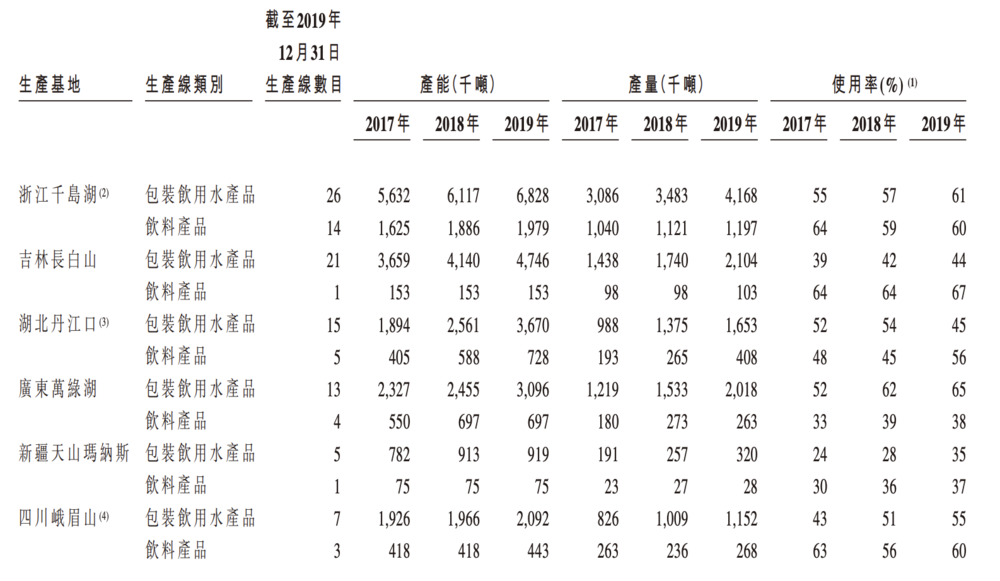

农夫山泉水源地的水暂时是够用的。从水源地的产能和产量来看,农夫山泉的水源主力依然是千岛湖、长白山和广东万绿湖和湖北丹江口四处水源,其中使用率最高的千岛湖,在饮用水生产上的使用率也只有61%,还远未饱和。

不过,水源未来可能出现的稀缺性和有限性,还需要饮用水企业未雨绸缪。水源是饮用水企业的要害,农夫山泉在品牌宣传上需要新水源,而未来的水源质量也都还属于不确定因素,一旦水源出现什么问题,将直接影响农夫山泉的核心业绩与口碑。“我们持续寻找新的优质水源,从而为未来的业务发展奠定基础。”招股书中说。

而即使源头问题再有保障,当茅台已经成为有收藏价值的千金难求的奢侈品,农夫山泉的饮用水却永远都是两元起步价、即买即得的消耗品,很难有过多的品牌价值的溢价,这是因为,除了口味和工艺的差异化,白酒品牌所包含的社交功能以及消费者忠诚度带来的不可替代性更强,相比之下,不同品牌饮用水之间的替代性,根本就承担不了更高的溢价能力。

茅台已经不像农夫山泉,还需要用不断的广告和营销来促进销量、更新人们对品牌的认知。即使是业务和营销需求更像的可口可乐,也早已成为全球化的典型,它在全球的分销渠道是他人所不能及,相比于可口可乐以省、市为单位布局的瓶装厂的密度,农夫山泉的水源地就还不算密集,其运输成本节省下来就十分有限。

要想望“股王”们的项背,农夫山泉还有很多方面需要升级与优化。

摆在眼前的挑战

要说农夫山泉和可口可乐、茅台之间还有一处相似的地方,可能就是品牌多元化了:它们都要在稳定住核心、暴利的主营业务之外,探寻更多的产品的可能性。

农夫山泉产品概览

如今,除了饮用水,农夫山泉饮品矩阵中国还有着茶π、东方树叶、尖叫等饮料品牌,还有一些新近推出的新品牌:17.5º橙汁、炭仌咖啡等饮品。尽管2017年、2018年和2019年,农夫山泉除饮料产品外的产品营收占比达到了40.0%、40.1%和38.4%,但农夫山泉的当家产品和优势依然来自于饮用水产品线,这难以满足上市后的未来发展要求。

农夫山泉产品收益占比

因此为了品牌年轻化和获得长期稳固的品牌资产,农夫山泉在招股书中也称要“加大以水果、茶、天然植物、咖啡、植物蛋白等天然原料为基础的产品开发,也将继续推进健康诉求的功能性饮料的研究与开发”。

李政云也认为,农夫山泉在国内的增长可能慢慢陷于停滞。其实无论是营收,还是净利润,基本上增长都不高,在现有水平上很难有一个比较明显的上升,但其未来要往海外发展还面临一个难点:海外市场是否会接受一个中国品牌的普通饮料?

对国内自然环境和水源安全的担忧会成为海外消费者购买决策的阻碍,“即使你把水源地建在海外,作为一个中国品牌能否被认知其实还是有难度的。最大的难度还是如何打开国外市场。”

接下来,农夫山泉的新零售终端布局,以及多产品线推动是否能成功是接下来的重任,也是资本玩家们考察其未来可能性的指标之一。总的来说,农夫山泉的当务之急,依然是稳定成本、提升品牌价值和新渠道的建设,它们对传统零售品牌的重要性,在上市后也不会发生改变。

如今,农夫山泉已经一只脚踏进了港交所,那么曾经同样说出“不会上市”的怡宝,会不会也跟着农夫山泉开启上市之路?虎嗅认为暂时不会,怡宝背后还有着“大树”华润,它暂时应该没有过于急迫的上市需求。

对于农夫山泉在香港上市可能的结果,业内也已经有了多种判断。有判断认为港股对饮用水公司其实并不友好,但也有分析认为,康师傅如今的市值已经在800亿港元左右,净利相对更高的农夫山泉可以获得一个较为可观的市值和股价表现。

总之,目前1300亿港元的估值其实较为高估,在成本低、利润高的巧妙时机上市,也并不代表着和足够大的优化空间和长远、稳定的利益回报。在资本市场中,这瓶水或许此时很甜,但还远远不如可口可乐、茅台令人上头。