扫码打开虎嗅APP

本文来自微信公众号:新金融洛书(ID:FintechBook),作者:雷慢

一

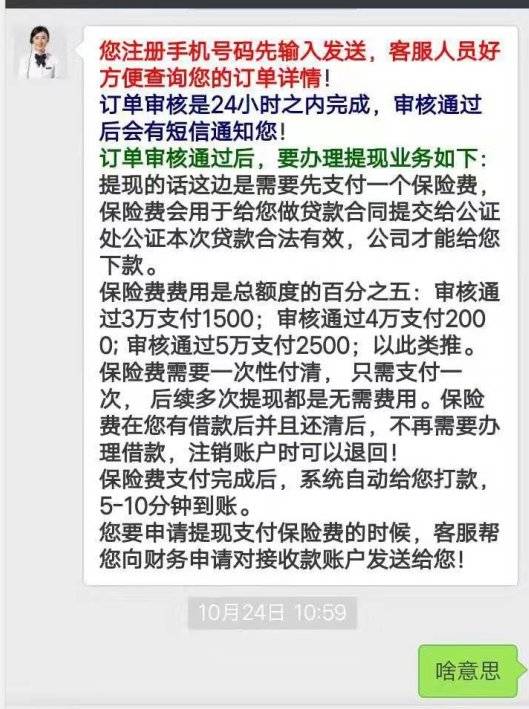

2020年,疫情凶猛。一夜之间,很多人突然遭遇了密集的贷款诈骗。有的是各种假冒知名贷款App的陷阱,有的是贷款前提各种名义的收费骗局。比如一些团伙假借保险金、解冻金、信用金等名义骗钱:

“贷款需要缴纳信用保证金20%,打钱!”

“贷款已被冻结须缴纳100%解冻金,打钱!”

一旦打钱,多数会发现骗子已不可寻,少部分要被骗2-3次才能醒悟。

这是发生在本世纪20年代中国的事。大家发现,科技真的发达了,足不出户就能被千里之外的陌生人骗得脑壳疼。

年初,国家互联网金融风险分析技术平台发布监测数据显示,截至2020年2月底,发现互联网金融仿冒网站4.81万个,受害用户达12万人次,互联网金融仿冒APP2801个,仿冒APP下载量3343.7万次。2020年新冠肺炎期间,各种贷款诈骗事件达到一个高峰。

此时,资金供给市场的骗局天平,已经向资金的卖方倾斜。

怎么理解呢?

2014年之后,信贷市场扩张,监管窗口期诞生的现金贷、P2P和消费金融野蛮生长,B端资金充足,撸口子大军一拥而上,信贷欺诈数不胜数,资金买方强势,用户成为贷款公司争抢的对象。

如今这一局面已经掉转过来。2019年以后,一方面经济下行的风险已经波及小微企业和个人信贷,资金吃紧;另一方面,线下贷款涌向线上,和那些薪资断更的借款人,催生了旺盛的贷款需求,但像借呗、微粒贷这样的贷款平台已经收紧了放钱的口袋。

于是,黑色产业的风险,从信贷欺诈,变成了贷款诈骗。以前骗贷款公司的钱,现在变身贷款公司骗个人的钱。

撸贷老哥掸了掸了身上的灰尘,转身做庄骗人去了。

真是撸、骗两开花。

二

对流量的渴望,几乎是各类黑产兴起的源头。

2010年前后,互联网流量的BAT格局形成,CPC(按点击收费的广告)和CPM(按展示收费的广告)价格逐年升高。

举个例子,2005年到2013年,国内主流渠道CPC价格——每一次点击从 0.6 元飙升到 了 2013 年最高的 9.5 元。同一时间段,CPM的价格从0.7元增长到17.2元。而同期黑市的价格都是二者的一半不到。

2013年-2018年阿里巴巴不平均获客成本;来源:中信建投证券研究发展部

再比如,阿里巴巴的获客成本从2013年8月的12.17元/人上升到了2018年12月的77.99元/人。

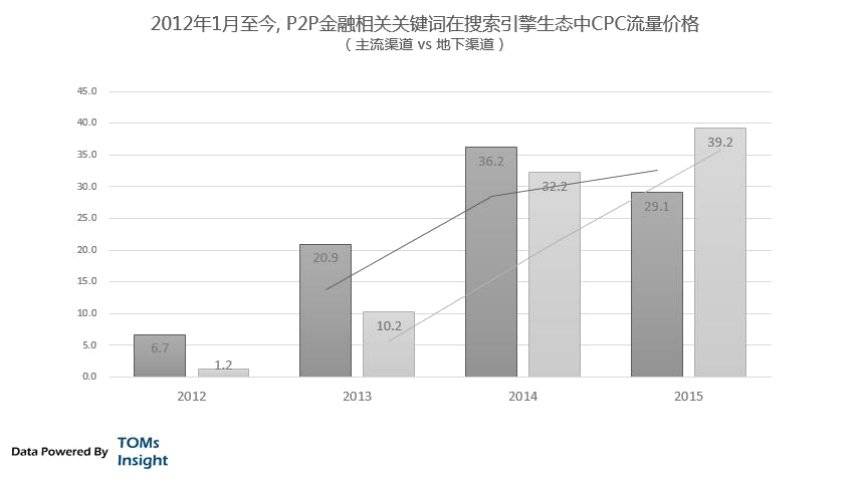

2015年P2P兴起时,对流量的渴求,催生黑市CPC价格暴涨达到39元左右,一度超过主流市场29元的价格一大截。

图:2012年-2015年P2P金融的主流渠道和地下渠道CPC价格;来源:TOMsInsight

黑市流量的通常的做法是黑帽 SEO ,手法包括关键字堆砌、地址重定向、域名轰炸、虚假关键字、 网页劫持、垃圾链接,以及最常见的挂黑链。和白帽SEO那种避免一切风险的操作大相径庭。

当时P2P自己也是野路子,玩出了白帽黑帽两道通吃。

互联网金融很大程度激发了上下游灰色产业/黑色产业的兴起。由黑市流量作为源头,围绕P2P、现金贷诞生的上下游产业包括第三方数据商、弹窗广告联盟、第三方催收,还有一拥而上的信贷欺诈、撸贷者、羊毛党。

当流量比金贵时,它必定是金融黑产的温床。

和信贷欺诈一样,贷款诈骗都是市场环境的产物。贷款诈骗所需要的个人信息在金融黑产行业早已形成完整的黑色产业链,据统计,个人信息前三大来源一般是银行、工商部门、房产中介、销售及物业公司。

这些信息怎么得来的我们不知道,反正不是啥正路子。

雷慢来分享一个来自裁判文书网的判决案例。

2017年,时年29岁的福建青年苏某,从上游一个供应商那制作了十数个假冒网站,通过百度推广至百度搜索第一位。吸引他人进入网站填写姓名、身份证号、电话、贷款金额、银行等信息后,苏某就从网站后台获取个人信息,再卖给下游。后苏某被判有期徒刑三年零一个月,罚金人民币三万元。

这大概是黑产里个人信息链条中典型的源头,用了广告、假冒网站开发、数据整理等手段,最后完成高价出手。

怎样把白菜卖到20元一斤?炒一下!就像怎样把流量变现?数据挖掘一下就行。

三

个人信息都卖给了谁?

贷款诈骗有一个完整的黑产链,在上游,有数据、个人信息供应商;在中游,有围绕诈骗活动的一系列网站和App开发、伪基站、VPN供应商、模拟器供应商等;在下游,有帮助洗钱的团伙。

为了规避风险,整个黑产市场,分工细化已经成了趋势,没有哪个黑产团伙再愿意大包大揽,风险利益一把抓。

比如,一家一定规模的数据盗窃团伙,如果已完成数据积累,有完整的社工库,是不会再去接一般的数据定制活的,而是只做变现更强、更快的金融诈骗。

黑产分工明确的一个明显的现象是风险分化,黑产很难越级找到上上家供应商。

再如,下游客户指定某一家银行的客户信息,找到中间商,中间商会找到银行内鬼买入个人信息,再倒手给买家,赚取差价或佣金。有时候,一单做下来,可能经手人很难弄清楚到底买家是谁了。

当苏某这样的上游黑产链将个人信息售卖后,接单的就是中游的诈骗团伙了。

雷慢再分享一个裁判文书网的一个已判决案例。

2018年,33岁的男青年芦某购买了假冒贷款网站及假冒“人人贷”APP等,从上游商处购买了个人信息数据,并租赁服务器、拉人维护网站。后来卢某通过冒充贷款机构工作人员拨打电话诱骗被害人添加微信、下载“人人贷”等假冒APP,以收取手续费、保证金、首期还款等理由共计骗取人民币22万余元。芦某后因诈骗罪被判处有期徒刑三年六个月,并处罚金人民币一万元。

图:各种名义的未贷先收费;来源:知乎@一杯清雨

这种诈骗行为中的中游软件开发商,已经形成了成熟的黑产SaaS体系,并不难找到。这些黑产软件开发者通常隐匿在社交群组、社区论坛组里“招标”,有人“中标”后,他们会将软件服务布控到云端,按照软件不同模块的使用量收费。

一个分工明细、结构完整且隐蔽的黑产市场,远远比那些高调地进行相互交易、交换数据、 且浮出水面的黑产团伙危害性来得猛烈。后者更像是一个恶制度,让人一旦想作恶,就有黑产为他效力。

真是好看的皮囊赏心悦目,败坏的灵魂万人遭殃。

四

当个人信息、数据到达诈骗团伙手中,整个中游黑产链运作起来。

黑产团伙先是通过电话、互联网、手机APP、短信等方式发布办理贷款广告信息,继而发送贷款短信或高仿App下载链接成为诈骗团伙的惯用伎俩。

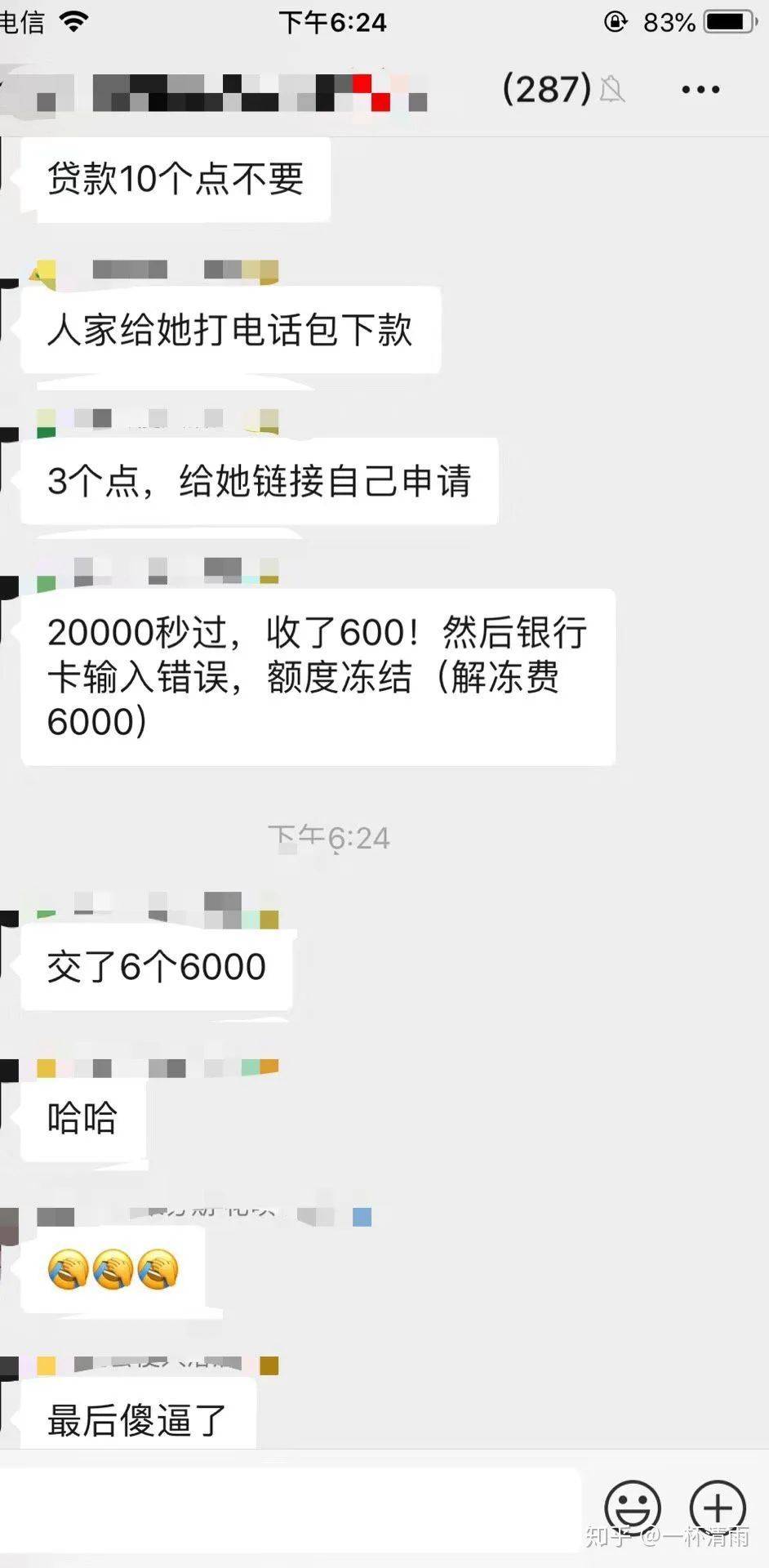

当借款人上钩后,黑产团伙通常以“注册会员需要钱”、“信息填错,激活需要钱”、“征信不足,要缴纳信用金”等名义再进行诈骗。一份调查报告显示,贷款诈骗的受害者被诈骗名义中,保证金、解冻费和工本费位列前三。

雷慢又举一个裁判文书网已判决案例。

2018年,30岁的青年男子王某,以冒充贷款公司放贷的方法实施电信网络诈骗,从网上购买、收受大量公民个人信息,还联系了负责洗钱的第三方平台。

王某先是拨打电话向被害人蒙某谎称可以提供贷款,骗取蒙某的信任。而后,王某以要验证还款能力为由,让蒙某向自己的银行卡内存储人民币3000元,并让蒙某向其提供自己的身份信息、银行卡号及银行验证码。他的一个同伙陈某将蒙某的信息及银行验证码提供给第三方平台,由第三方平台将蒙某银行卡内的人民币3000元划走。同日,王某又以需要缴纳保险为由,让蒙某向陈某持有的中国邮政储蓄银行卡内转账人民币700元。后来,王某再次以需要缴纳保证金等为由,让蒙某先后三次转账共计人民币3000元,蒙某总共被骗了6700元。

一种套路在一个人身上用三次,不知道他的良心会不会痛。

图:各种收费套路;来源:知乎@一杯清雨

360公司的一份报告数据显示,这种假冒贷款平台诈骗的现象,2020年1月该骗局较上月下降54.1%,但疫情暴发后,2月增长率则攀升至35%,受害者遭遇连续诈骗比重上升9%,并衍生出会员费、高级会员费等诈骗新托词。

贷款诈骗是信息黑产、数据黑产等上游的一个变现阶段,当变现完成后,在下游,诈骗得来的黑钱,需要通过各种渠道洗白,这样的渠道并不少见。

2019年全年反洗钱行政处罚共468笔,319家机构受到反洗钱行政处罚,其中银行203家、信用合作联社31家,保险46家,证券15家……这些机构被罚的原因大多在于客户身份识别、可疑交易报告报送、违反反洗钱规定。

这些都意味着洗钱产业链的可乘之机。

雷慢最后举一个例子。

2018年5月,28岁的卢某冒充“闪电速贷,随借随还”网络贷款公司的客服,向不同的客户拨打了1440个诈骗电话。之后,卢某见诈骗成功率不高,而提供二维码帮他人将他们诈骗赃款洗钱挣钱更快,于是开始提供收款码帮他人洗钱,从中提取10%的手续费,用自己的银行卡为诈骗所得赃款帮他人提现。

这种骚气蓬勃拿自己银行卡洗钱的操作,多少智商税恐怕都不够交的。

五

通常来看,灰色产业巨物的出现,会引来更加疯狂的黑色产业噬食。如果现金贷、P2P产业在2014年左右兴起后,监管空白期引发贷款欺诈、撸口子大军的蚕食。一个几年前流传很广的段子说,某男在50家平台欺诈贷款“撸“了一套房的钱,由于这些平台无牌照,无监管,他并不准备还钱。

中金公司的在2019年初的一份研究报告里称,彼时现金贷行业逾期率在4.1%左右,其中50%的逾期来源于有组织的欺诈申请。

互联网黑色产业发展至今日已经形成了完整的体系。在该体系的帮助下,一个毫无资源、毫无技术背景的诈骗者,就可以危害万千的大众。

这种恶环境下,秀儿也是能做暴君的。

互联网是个利益市场。因为商业的需求在, 针对反信贷欺诈、反羊毛党的风控引擎产品多如牛毛,都服务于B端大公司。但在贷款公司作恶施加于普通大众这一面,却一片空白,全靠大家知识免疫了。

整个2019年,全国破获的电信网络诈骗案件达到20万起、抓获犯罪嫌疑人16.3万人,同比分别上升52.7%、123.3%。

这种大幅的增长,并不是我们当中傻子变多了。而是技术进步且为骗子所用了,并且,当经济下行、失业率上升时,更多的人选择铤而走险……

一个被骗局蹂虐的受害人,本身是因为对网络认知水平的差距,贷款诈骗本身也是基于这种“认知差”阴谋挖的坑。而那些依附这个产业上的上下游数据商、软件商,也是打着信息差、技术水平差,侵权获利。

这意味着,一般人要想不交智商税,需要足够的智商或经验来找平认知差,保持足够的戒备心。大多贷款短信看看就行了,别太当真,刮奖刮出一个谢字就行了,不是非得把谢广坤几个字刮出来。

人家既然做了铡刀,我们就不要送人头了。

参考资料:

《中国互联网地下产业链分析白皮书》 TOMsInsight

《疫情期间假冒借贷APP电信诈骗分析报告》 360金融反欺诈实验室

本文来自微信公众号:新金融洛书(ID:FintechBook),作者:雷慢