扫码打开虎嗅APP

本文来自微信公众号:数字化工作(ID:workhacker),作者:DONG,编辑:XUGUOGUO,头图来自unsplash

上周,数字化工作领域中最有代表性的企业之一——Slack宣布了两个大消息,一是公布了2021财年第一季度业绩,二是宣布与亚马逊结盟。

在此之前,Slack因为要直面与微软Teams的竞争,其业绩和股价一直有多种不同意见。他和Zoom虽然都是数字化工作领域的代表企业,但今年以来的走势却并一样。如今财报发布前后,与微软在云计算领域激烈竞争的亚马逊也被拉入战局。

数字化工作领域的这场战事越发有意思了。

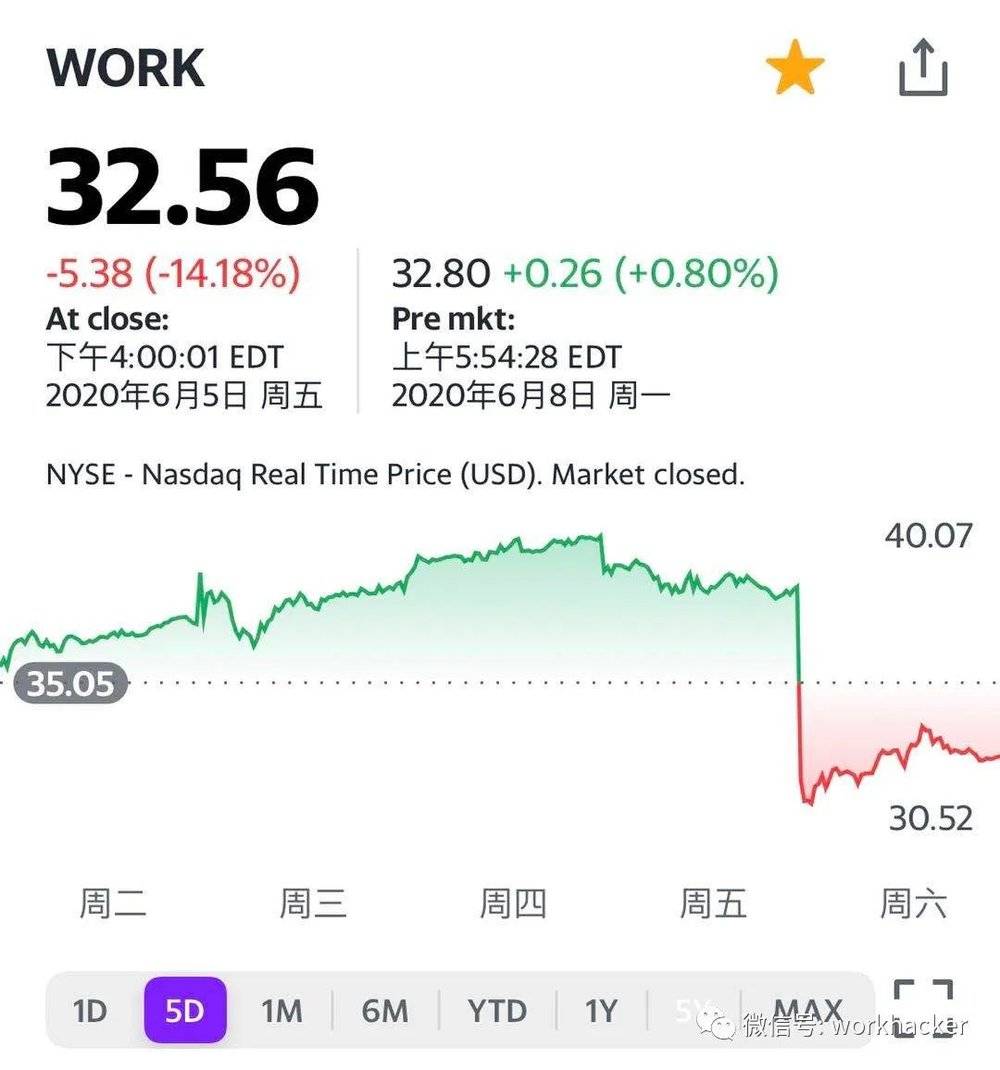

财报不错,但市场出现抛售

从数据上看,Slack的表现有喜有忧,主要如下:

财务摘要:

总收入为2.017亿美元,同比增长50%。

营业亏损为1,700万美元,营业利润率为负8%。

运营现金流为870万美元,占总收入的4%,自由现金流为370万美元,占总收入的2%;与2020财年第一季度(分别为负10%和负25%)相比,均由负转正。

研发费用为6100万美元,占收入的30%;销售和营销费用为9500万美元,占收入的47%;G&A支出为4000万美元,占收入的20%;基于股票的薪酬和相关的雇主薪金税为5800万美元,占收入的29%。

GAAP毛利润为1.760亿美元,或毛利率87.3%,而2020财年第一季度为1.162亿美元,或86.2%毛利率。

GAAP运营亏损为7,620万美元,占总收入的37.8%,相比之下,2020财年第一季度的亏损为3,840万美元,占总收入的28.5%。

2021财年第二季度预计总收入为2.06亿美元至2.09亿美元,同比增长42%至44%;整个2021财年,预计总收入为8.55亿美元至8.7亿美元,同比增长36%至38%。

业务亮点:

过去12个月的结算总金额为8.22亿美元,同比增长46%。剩余履约义务为3.79亿美元,环比增长16%,同比增长97%。

超过122,000名付费客户,同比增长28%。

净美元保留率132%。

963位付费客户的年度经常性收入超过100,000美元,同比增长49%。

超过31,000名使用共享频道(shared channels)的付费客户超过了42,000名。

超过660,000个组织采用了免费或付费订阅计划的组织超过750,000个。

就地域细分而言,总收入的38%来自美国以外的地区,高于去年第一季度的37%。

从财务角度看,Slack营收增长率不错,大客户增长、净美元保留率也不错,运营现金流和自由现金流均由负转正,但是利润率依然为负,运营亏损占比加大。

也正是基于这个整体表现,虽然Slack首席执行官Stewart Butterfield在财报会议上表示:“第一季度对Slack来说是一个了不起的季度”, 但之后发言的Slack首席财务官Allen Shim还是明确表态:“我们将审慎地管理业务,以期显示出稳定的运营杠杆和朝着使自由现金流为正的方向发展。”

在财报会议上,Butterfield也专门提到了疫情对公司运营的影响。

我们估计大约四分之一的业务来自员工人数少于100人的公司。这个SMB客户群基数虽然较低,但3月和4月的客户流失趋势依然要高于过去的历史数据。

事实上,相对于他对中小客户流失的担心,业界更担心的是来自微软的强力挤压。

在财报发布之后,Wedbush就对Slack发出警告,他们认为Slack的第一季度业绩表现不错,但不是没问题。比如客户增速其实是在下降。眼下微软的TEAMS增长非常迅猛,这将导致Slack在进一步渗透核心企业市场、抢夺微软用户时将面临巨大困难。基于对市场竞争的这一判断,他们进而认为,可能华尔街高估了该公司在21财年的增长,股价当然也可能高估了。

财报发布当日,Slack的股价下跌16%。

共享频道(shared channels)和异步视频

就像疫情给Zoom等公司带去的利好一样,也有大量的企业组织开始采用Slack的免费版本,新增客户数量和使用时长都创下公司新的发展记录。

——在本季度,Slack新增了90,000多个净新组织,比上一财政年度的总和还多。增加了12,000个净新付费客户,这比公司历史上的任何其他季度都多。

——付费用户每天活跃使用Slack的平均时间从第四季度末的不到90分钟增加到第一季度末的每天超过120分钟。连接到Slack的时间也增加了大约9个小时,每天超过10个小时。

对于Slack在数字化工作领域的地位,首席执行官Stewart Butterfield还是很愿意给自己赋予一个比较超然的地位。

——我们坚信COVID危机将对我们的工作方式产生永久性的影响……远程工作将在未来的工作世界中占更大的比例。要进行这种过渡,他们需要正确的使能技术。

——Slack作为基于频道(channels)的消息传递平台,与市场上的许多视频会议解决方案(例如Zoom,RingCentral,Google Meet,Microsoft Teams,Amazon Chime和BlueJeans)不同,我们不是现场会议的数字替代者。相反,Slack的行为更像数字办公室,是用户连接和查找信息的永久场所。无论工作在哪里,Slack都会使用户的生产力及其软件价值成倍增长。

在产品层面,Slack的创新点还在不断涌现。本季度主要有两个亮点。

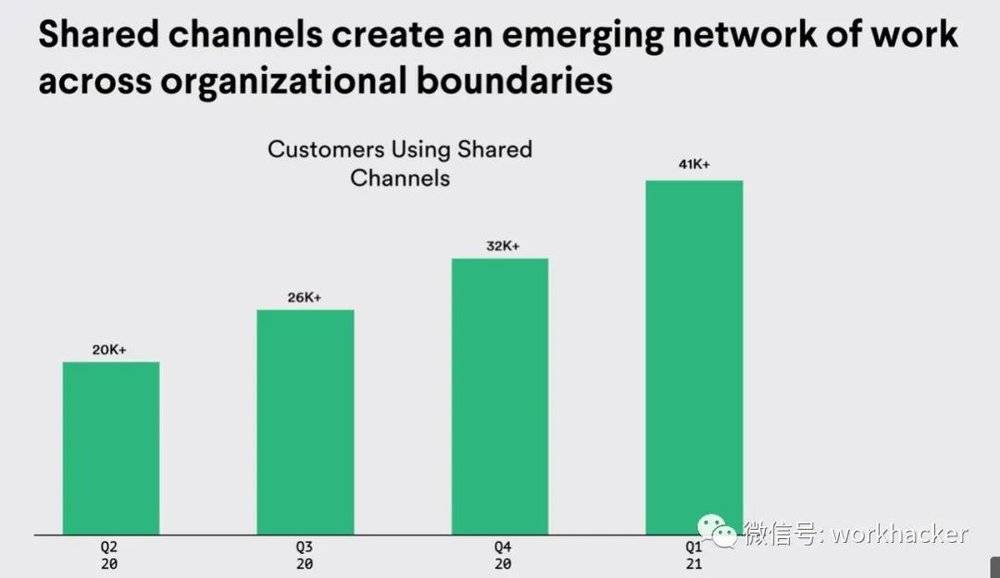

其一是共享频道(shared channels)。

共享频道不是一个新功能,但在本财年,Slack内部给予这一功能非常高的优先级。

——在本财年中,我们的首要任务是共享频道,这为我们的客户提供了跨组织边界进行交流的安全生产环境。

共享渠道被认为是Slack的独家产品功能,此前共享频道可以实现在两个协作组织之间的一对一连接,而现在则变为可以支持多达20个不同组织安全的一起工作。

在我们看来,Slack推出这一功能的确很有独到之处,他在产品和营销两个层面都有很好的提升。

在产品层面,Slack借助这个功能帮助很多公司解决了组织外协作的问题。过去,很多人使用电子邮件列表,但内容多了之后就过于混乱,无法进行有意义的对话。如果单纯的使用IM工具(比如钉钉或微信),则会牺牲安全性或合规性。

在营销层面,这种涉及双方和多方的应用,本身就具备很强的网络效应。在这一点上,Zoom的崛起就是一个充分的证明。在线会议既有组织内部也包含了组织之间。而不管哪一种,都需要多端一起调用该应用,正是这个过程,迅速提升了其用户规模。

同样,在Slack这里也是如此。只不过过去他的应用更多聚焦于组织内部,有裂变但也有限,现在则相当于通过共享频道将这种网络效应和用户裂变推广到了组织外部。

这无疑是一个用户拉新的超级撒手锏!真正实现了基于产品的用户增长(PLG)。

从数据上看,Slack共享频道的采用在最近一个季度得到得到了加速,目前有超过41,000个付费客户使用,而第四季度末刚刚达到32,000个。

——新兴的网络效应推动本季度互联终端的增长超过25万,同比增长三位数。目前我们用户中的大多数人(即我们100,000多个客户中的90%)已经在使用共享频道。

比如最近,Adobe发布了一个更新的Creative Cloud集成。该集成就允许用户通过共享频道共享Creative Cloud内的创意资产,获取通知并在共享频道中保持有关设计项目的最新信息。这对于营销活动中涉及的多方角色无疑是有了很大的便利性。

就连Slack自己,也是通过这一功能与其他合作伙伴更紧密的联系在了一起。

——我个人也与包括Shopify,Twilio,Splunk,Atlassian和Okta在内的其他15家SaaS公司的首席执行官建立的多组织共享频道。

不仅如此,Slack还在逐步优化邀请和加入共享频道的用户体验。而这也再次让我们想起了Zoom极简的参会邀请链接。

其二,在共享频道之外,Slack还在尝试推出一种异步视频产品。

——我们绝对对视频感兴趣。我们确实有一些内置的呼叫功能,但是有些不同。这是为了在Slack组织内部而不是外部进行调用。这与会议室集成或日历无关。我们特别感兴趣的是一种更轻量级的异步视频,以及不在会议室使用的视频通信。

在Slack的表述中,这种异步视频通信可以与其他应用无缝集成,甚至包括与Zoom、Cisco集成。Slack看似无意再向市场推出一个通常所见的视频会议产品服务。

——不得不说这是一个新产品品类。我们不希望让客户再次作出选择,也没打算在现有的视频会议市场进行竞争,而是考虑未来!……包含语音和视频对话的统一通信已经有20年的历史。我们正在努力建立并朝着未来的方向发展。

——Slack成为数字办公室不仅仅意味着将人们聚集在一起,还包括将所有这些应用程序聚集在一起,其中包括语音和视频。好消息是,我们确实有一个视频产品可供SMB客户充分利用。我们也看到这一产品服务的激增。

在财报会议讨论到这一点时,首席执行官斯图尔特·巴特菲尔德也不忘了再怼一下微软:

——微软Teams不断在加强对语音的强调、对视频通话功能的强调,将人们从Skype转移到商业领域。(这不正从另一个方向说明了)Teams这款产品本身并非真正具有竞争力吗?

与亚马逊结盟很好,然后呢?

与财报相比,给业界带来更多想象的是Slack与亚马逊的结盟之举。

根据双方协议,Slack将利用AWS的全球基础架构来支撑全球业务,Slack会将AWS作为其首选云服务商,并将使用一系列AWS服务(包括存储,计算,数据库,安全性,分析和机器学习)来开发新的协作功能。此外,AWS也成为Slack的用户,使用Slack简化AWS团队的沟通和协作方式。

除了互为客户之外,Slack和AWS还将在产品层面进一步合作,扩展产品集成并加深互操作性,以帮助开发人员团队基于Slack的消息频道和亚马逊的 Chime通话功能进行更多开发。这些集成包括:

亚马逊Chime嵌入到Slack之中:Chime SDK(软件开发套件)将很快在本地Slack Call中提供音频,视频和屏幕共享功能。以后Slack可能会默认用户在后台调用Chime来支持其实时通信。

安全方面,Slack企业密钥管理(EKM)和AWS Key Management Service的集成:Slack利用AWS成熟的安全服务,包括AWS Key Management Service来分发和控制加密密钥,专为追求安全性或受监管的企业客户而设计。他们希望在Slack中提高可视性并对其数据进行控制,现在已有90多家公司使用该解决方案来管理自己的加密密钥。

AWS Chatbot与Slack的集成:Chatbot本身是供用户管理AWS云计算业务的一个工具,已经被全球成千上万的团队使用。两者整合之后,用户可能只需要在Slack内,即可启用AWS Chatbot来管理其云计算相关的事务。

总起来说,Slack与AWS结盟之后,可以借此机会与大量AWS服务之间实现一揽子的强大集成,其中包括AWS Chatbot,AWS Chime,AWS SandStorm,AWS CloudFormation和AWS密钥管理服务。

“企业软件的未来将由云服务和工作流协作工具的组合所驱动,” 斯图尔特·巴特菲尔德说,“通过与AWS进行战略合作,两家公司都可以扩展以满足需求,并为我们的客户提供企业级产品。”

Slack与亚马逊的结盟之所以值得关注,是因为在市场上他正在遭遇来自微软的强力挤压。

应该看到,疫情期间,不管是Zoom、Slack还是谷歌、微软,其用户数都在增长。谷歌的Meets平台的使用量已“增长了30倍”,微软在四月份的一天中,Teams一度拥有过“超过2亿名会议参与者”,他在一周内新增的用户数就与Slack总用户数相同。

眼下,微软已经在针对Zoom和Slack进行特别有针对性的营销。尤其对于Slack来说,他们两者的用户重合度更高,与Teams之间绝对是一种有你无我、你死我活的竞争关系。

虽然Slack在产品形象上更为年轻、更具创新性,但在客群规模等硬指标上已经被全面超越。

一项针对双方重叠用户的调查显示,Teams依然取得了更优于Slack的地位。

自2018年7月以来,同时安装过微软Teams和Slack两项应用的巨型公共和私人客户数量增长了68%。

在典型的应用场景之中,很多大型组织在过去三年中一直使用微软的Azure 云服务和Office 365,这种情况下,除非Slack在价格和性能上能比微软Teams高出很多,才有可能让用户从给微软转投过来。

正是在这种竞争态势之下,Slack过去一段时间里,一直面临一个终极追问——到底该如何应对微软的争夺?

现在看来,Slack与亚马逊之间的结盟可以算得上一个不错的答案。这两家公司其实是互相需要。

亚马逊在整体云计算市场上占有优势,但身后微软已经追的很紧;在生产力软件方面,微软长期都是一家独大,连谷歌都无法撼动,至于亚马逊则一直没有太多积累,如果有Slack这样的强援到手,的确可以充实一下自己的武器库。

对于Slack而言,让他以一己之力与微软相抗衡,本来就是一场不平等的战事。而与亚马逊结盟之后再去面对微软,才算是有机会真正一战。

但展望未来,我们的问题是——结盟固然是好,那么,如果在亚马逊和Slack之间出现一次并购,是否会更好呢?

本文来自微信公众号:数字化工作(ID:workhacker),作者:DONG