扫码打开虎嗅APP

本文来自微信公众号:每日经济新闻(ID:nbdnews),编辑:卢祥勇、杜恒峰,题图来自:视觉中国

银行理财,长久以来被认为是低风险理财产品,但近期一些银行理财产品的表现,可能要让不少人改变观念了。

据统计,今年以来已有多家银行理财的净值一度跌破本金,包括工商银行(工银理财)、招商银行(招银理财)、建信理财、中信理财等机构的20余只银行理财产品的最新份额净值低于1,绝大多数为刚成立不久的固收类理财。

投资者纳闷了,说好的“稳稳的幸福”呢?

银行理财也亏损

6月9日,招商银行App信息显示,其平台上发售的“代销季季开1号”近1月年化为-4.42%。

从相关公告看,“季季开”是招行App上的系列产品。App上另一只“季季开2号”成立以来年化-0.63%,也是浮亏状态。

“季季开1号”成立日是2020年4月17日,产品投资管理人为招银理财有限责任公司,即招行的理财子公司。

产品说明书显示,该理财计划自成立日起每3个月为一个投资周期。

产品运作方式为定期开放式,每个投资周期(三个月)结束日前的第2个交易日(含)至该投资周期结束日(含),是该理财计划的开放期,投资者可以安排申赎。而截至6月3日的最新净值日期显示,该产品第一个投资周期运作已过半,产品累计收益为-0.12%,已经跌破面值。

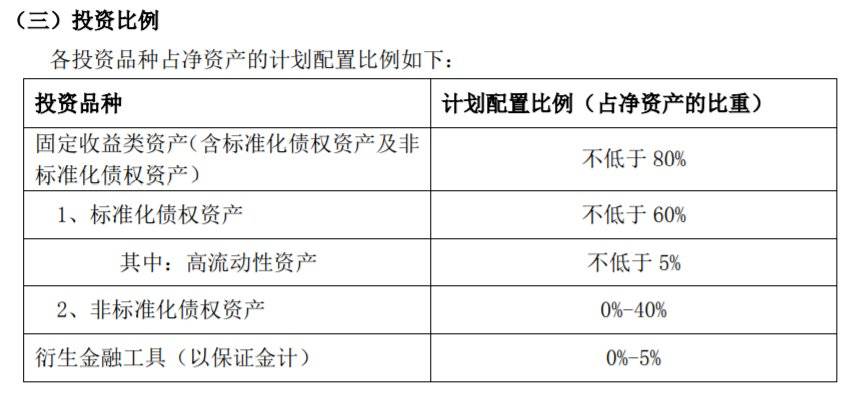

据产品页面信息介绍,该产品投资策略稳健,保有少许进攻特点。具体来说,100%主投固收类资产,不参与股市,通过票息收益积累,根据市场变化择机进行交易。

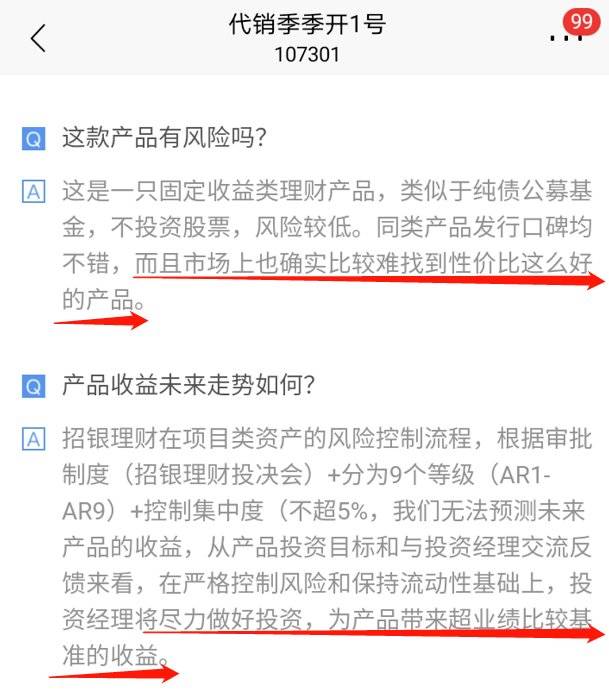

在回答“这款产品有风险吗?”的提问时,App上的官方回答是,这是一只固定收益类理财产品,类似于纯债公募基金,不投资股票,风险较低。同类产品发行口碑均不错,而且市场上也确实比较难找到性价比这么好的产品。

实际上,除了上述理财产品,今年以来已有多家银行理财的净值一度跌破本金。

6月10日,据21世纪经济报道,包括工商银行(工银理财)、招商银行(招银理财)、建信理财、中信理财等机构的20余只银行理财产品的最新份额净值低于1,绝大多数为刚成立不久的固收类理财。

工商银行代销工银理财的产品也有数只净值跌破1。

例如,“工银理财·全球轮动固定收益类封闭净值型产品”中的“19GS8113”“19GS8114”,至6月8日份额净值分别为0.9772、0.9594。“工银理财·鑫得利固定收益类926天封闭净值型理财产品(GS19086)”成立于2019年1月23日,投资标的为恒逸石化增发股份,占投资组合的比例为98.43%,今年3月10日以来份额净值低于1,至6月2日为0.9156。

建设银行代销建信理财有超过10只理财产品净值跌破1。例如,“建信理财睿鑫最低持有90天开放第2期”理财产品于今年5月14日成立,最新净值是0.998669;另一款代销“建信理财睿鑫最低持有60天开放第2期”最新净值0.998348。

股份制银行所属的理财子公司中,中信银行代销“中信理财之慧赢成长同行两年开1号净值型人民币理财产品”,成立于今年4月2日,至5月29日净值是0.9988。

低风险稳收益,这次为何失效了

多位业内人士认为,银行理财近期出现净值浮亏,是由于4月以来债券市场大幅震荡所致。

上述招商银行“季季开1号”成立时间也是4月,可谓是生不逢时。

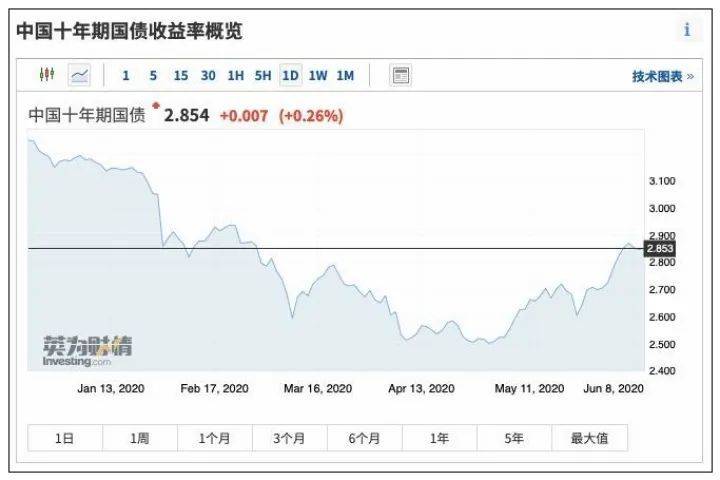

一家大型银行理财子公司固收投资部门负责人表示,银行理财出现回撤比较明显的是纯债类产品,主要是由于近期债市调整,1年期、3年期债券收益率上涨了100BP,5年收益率、10年期收益率也分别上涨了50BP、20BP。

他表示,纯债类理财产品的收益包括两部分——票息收益、资本利得收益。此次债市调整影响比较大的多是4月发行的产品,发行时间只有1个多月,债市震荡导致资本利得收益减少,票息的弥补还暂未赶上资本利得的损失,所以出现较大波动。

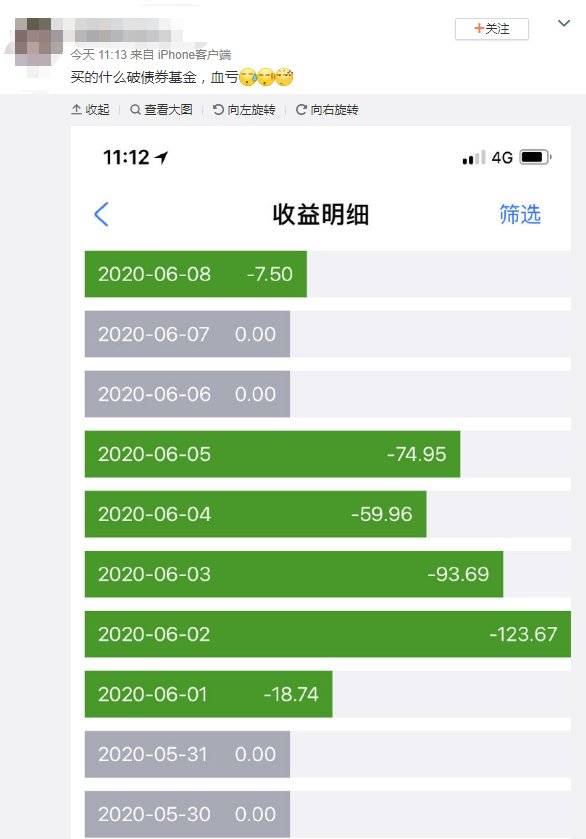

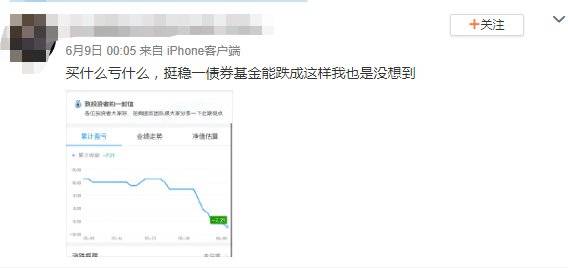

受此影响,同期,债券型基金也出现浮亏,抱着稳健预期入场的投资者们几乎天天在亏钱。

在部分投资者看来,债券基金是货币基金的替代品,是只涨不跌的,翻看过去几年的走势,也是完美的一条收益曲线。尤其是当前货币基金收益率持续下行,一些投资者把钱挪了个窝,本想稳稳地赚点零花钱,没想到遭遇了超过一个月的下跌。

杭州一位债券基金投资者表示,年初,他买了一家老牌公募基金发行的中长期纯债基金。“一开始挺稳的,每天涨几十块钱,但是到了5月份,几乎每天都是绿的。最夸张的是6月2日,一天时间亏了80多块钱。”

统计数据更加直观,根据Wind数据,5月份超8成债券型基金收益为负。6月前几个交易日跌势仍然持续,仅6月3日一天,全市场就有2545只债券基金净值下跌,占比达到95%。截止到6月7日,近一个月负收益的比例高达92%。

从类型上来看,无论是中长期纯债型基金还是短期纯债型基金,都出现了大面积亏损的情况。1982只数据可查的中长期纯债基金中,仅有171只近一个月回报为正收益或0,303只短期纯债基金仅有18只近一个月回报为正收益或0,亏损幅度在-2%到-3%。

抄底还是离场?

不少购买纯债类理财产品的投资者风险承受能力比较小,当看到净值持续回撤,心里不免打起了退堂鼓。“割肉离场”还是“咬牙坚持”?未来还有投资价值吗?

对于债市震荡的原因,光大证券固定收益首席分析师张旭认为,近期债券收益率的波动,更多源于市场对货币政策预期的改变,而不是受到基本面和货币政策本身的驱动。

他表示,4月以来货币政策取向一直是“稳健的货币政策要更加灵活适度”,并没有发生实质性的转变,期间部分投资者对于政策“先是过松后是过紧”的预期都是不太理性的。

图片来源:摄图网

“不要用买股票的心态来投资债基。考虑到未来利率依旧是下行趋势,债券基金仍然有投资价值,对于有一定风险承受能力的投资者,也可以适当配置一些股票基金。”有银行人士表示。

上述银行理财子公司固收人士也表示,债市“牛市”已接近2年,今年以来经过两轮调整,一是4月底到5月中旬,随着地方债扩容,对经济好转的预期升温,3~5年期债券品种利率上升30-50BP;二是5月中旬至今,5月重启7天期逆回购后,债市估值重定价,1~3年的利率债、信用债再次调整70BP,10年期国债、国开债调整40BP,回到了疫情前的水平。

他认为,债市已经调整到位,对后市持谨慎乐观态度,债市牛市不会那么快终结。债券类理财目前是有配置价值的。

本文来自微信公众号:每日经济新闻(ID:nbdnews),编辑:卢祥勇、杜恒峰