扫码打开虎嗅APP

出品丨虎嗅科技组

作者丨石晗旭

题图丨视觉中国

提起民营医院,大部分人脑海中可能浮现的第一个关联词就是莆田系,听起来完全不靠谱。如果再加上肿瘤这个关键词,不信任感会不会更强烈?

毕竟,与医美、齿科、眼科、体检等高度市场化的专科连锁比起来,肿瘤作为重症,性命攸关,患者对医疗安全有更高的要求。

然而就在这样的质疑中,聚焦肿瘤专科的民营医疗集团海吉亚医疗即将于6月29日在香港上市。最新消息显示,其IPO价格定在每股18.5港元,为发行区间上限,将发行1.2亿股股票,筹资2.86亿美元。

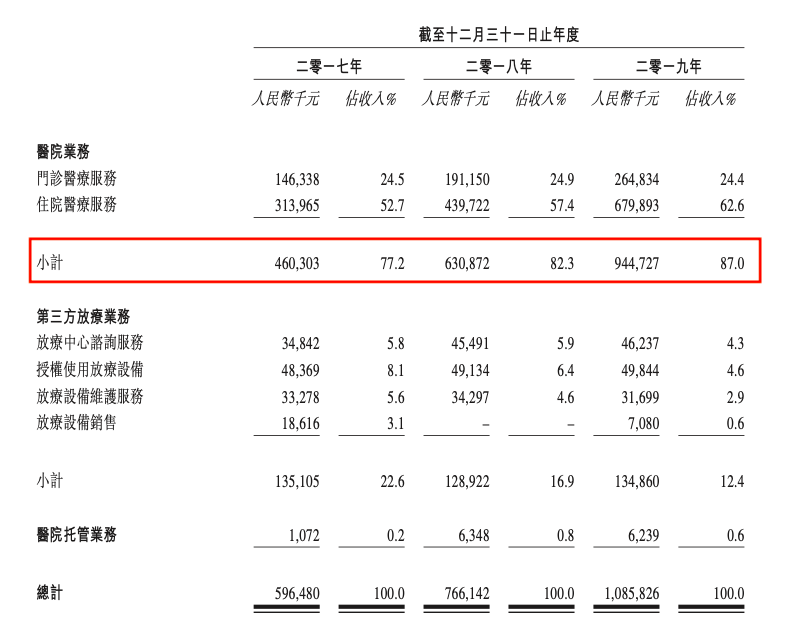

招股书显示,海吉亚医疗是一家中美合资的企业,主营业务包括自营肿瘤医院、第三方(民营医院为主)放疗中心服务和医院托管,这些业务去年全年共贡献营收10.85亿元,同比增长41.6%。

其主要收入来自自有医院业务,占比87%。旗下医院(自营+托管)全年接诊共计94.7万人次,同比增长24.4%;住院就诊患者5.9万人次,同比增长40.8%。

重庆海吉亚肿瘤医院

同时,海吉亚拥有一支可谓豪华的保荐人和投资人团队:保荐人之一为摩根士丹利,一级市场的四轮融资中可见华平投资、中信资本、华盖资本等VC及药明康德这样的产业投资者,基石投资者中也不乏高瓴资本等一线机构。

至于这家公司到底算不算莆田系?有业内人士告诉虎嗅,从海吉亚拥有的伽马刀技术专利和设备来看,莆田系很少做这样的“高科技”,追求利润的莆系医院也很难“舍得”在设备上投入这么大的价钱(一台伽马刀设备市场价在大几百万元)。

即便如此,在莆田系阴影笼罩下,民营医院的崛起一直并不容易。那么,海吉亚医疗是怎么生存并成长的?此前名不见经传的这家公司又凭什么吸引一众顶级投资机构、撑起眼下估值?

机会:公立医院床位挤爆也还是不够

如果我们将视线拉远,其实并不难看到民营肿瘤医疗服务的机会。

一方面,癌症的高发让这一市场的规模不断增大。如今,较差的生活和饮食习惯、老龄化等问题给人类健康带来的极大威胁之一就是肿瘤。

2018年,我国年癌症新发病例数达到429万。这意味着几乎每分钟都有8个中国人正在罹患癌症。有业内人士告诉虎嗅,中国癌症患者的存量大概有2000万人左右。

在药品之外,这些患者还需要住院、放化疗、手术等医治手段。根据Frost&Sullivan,2018年,这些治疗需求撑起了我国肿瘤医疗服务市场3323亿元的规模,预计2019年~2024年将以11.9%的年复合增长率继续增长。

然而另一方面,当下医疗资源的不足与不均,让大多数癌症患者的治疗需求难以得到满足。

“公立医院的肿瘤床位,可能就只能满足10%~20%的市场需求。”华盖资本医疗基金主管合伙人曾志强推测。

这也意味着,有十分庞大的群体是无法就医的。“像在国内知名的一些肿瘤医院,一个床位可能都要动用不少资源”,前述业内人士介绍。

这也是我国癌症患者五年生存率低的原因之一。目前,国内癌症患者的五年生存率为40.5%,较美国的66.9%仍有很大差距。

2009年,海吉亚董事长、创始人朱义文离开医院创业的起点是收购伽马星科技,后者从事肿瘤放疗设备伽马刀的研发,手中有技术、有专利、有设备,是中国伽马刀引进者、旋转式伽马刀发明者,被称为“中国伽马刀之父”的宋世鹏打造的公司。

海吉亚的放疗设备

这其实已经决定了海吉亚不会有莆系的影子。采购一台伽马刀设备动辄要花大几百万元,“莆田系医院买几台可能都舍不得,何况自己做”,一位医疗器械行业从业者表示。

而之所以选择从放疗切入肿瘤医疗,是因为朱义文看到了国内放疗渗透率低的事实。实际上,这项技术经过了100余年的进化, 可用于治疗多种肿瘤(鼻咽癌、淋巴癌等)和白血病,在肿瘤的局部控制方面十分有效。但直到2018年,中国每百万人口拥有的放疗设备数仅有2.5,作为参考,美国和日本分别为14.2、8.7。

正因如此,在向各地医院提供放疗设备的过程中,积累的资金、专家和病人资源也为海吉亚2012年起着手创办及收购肿瘤医院奠定了基础。

更重要的是,即便有了莆田系给民营医院声誉造成的影响,但过去几年间如爱尔眼科、锦欣生殖、康宁医院等不同专科的上市连锁医院集团以完全不同于“骗子”的打法逐渐为民营医院正名。

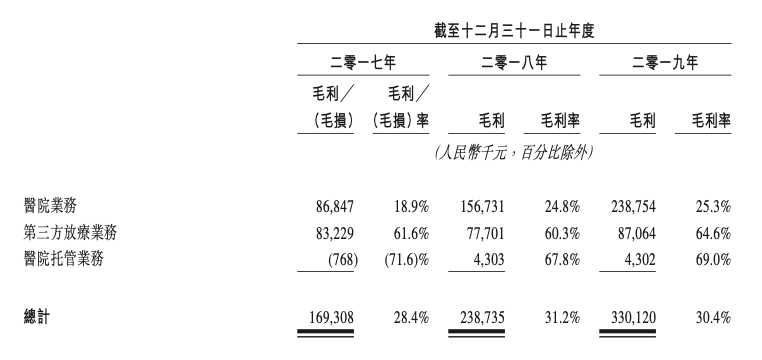

而在医疗基金眼中,医疗服务赛道的玩家虽然很容易被重资产所累,回报来得慢些,但专科医院的盈利能力也十分诱人,如去年上市医疗服务集团老前辈爱尔眼科、通策医疗(口腔)的毛利率就分别达到了49.3%、46.1%。

且一旦形成了标准化的体系,无论是通过自建还是并购的方式,成熟专科医院的扩张速度将十分亮眼。

目前来看,海吉亚已经走过了标准化的第一阶段。

招股书显示,截至披露日(2月20日),海吉亚共向位于全国9个省的14家医院的放疗中心提供放疗设备及维护等服务,旗下共有自营医院7家、托管医院3家,分布在福建龙岩、山东菏泽、河北邯郸、云南开远地区。此外,已有23家医院的放疗中心与海吉亚达成了合作。

下沉 :放化疗大多还要回老家做

可以看到,海吉亚当下的布局大多在国内一些三四线城市,与2009年就在纽交所上市的老前辈泰和诚首先进入上海、北京、广州等一线的战略完全不同,与湖南珂信健康产业集团这样开办区域性连锁肿瘤医院的企业也完全不同。

海吉亚的做法并不好理解。一般来讲,医疗存在较强的地域性特征,全国连锁的专科医院是否成功的一大要素便是拿下当地优质的医生资源,以及拿下当地较好的医保条件,区域性连锁医院显然在这方面更有“地头蛇”优势。同一线城市相比,三四线城市医疗资源相对较差,患者支付的费用也不可同日而语。

如果在一线城市,民营医院则将与顶尖公立医院直接竞争,日子并不好过。

不过,在曾志强看来,海吉亚“农村包围城市”的做法是十分聪明的。

三四线城市的人即便有相关资源赴北、上、广、深就医,但随后漫长的放化疗、定期检查等,无论是考虑性价比还是便利性,大多数患者仍要回归当地医院。而地方公立医院的医疗资源、床位不足等情况,就给了民营医院生存的空间。

值得注意的是,三线及其他城市癌症新发病例远高于一二线城市。

从收入结构上来看,海吉亚似乎证明了下沉的有效性。招股书数据显示,2017年~2019年,海吉亚主要收入来源于医院业务,且收入占比逐年增加。其中,2018年、2019年该部分营收分别增长37.1%、49.7%。

根据Frost&Sullivan分析,中国肿瘤医院产生的医疗服务总收入在2014年~2018年间的年复合增长率为13%,其中民营肿瘤医院医疗服务收入年复合增长率为24.6%。从增长速度来看,海吉亚也跑赢了平均水准。

具体拆解来看,2018年、2019年海吉亚住院就诊人次分别提升4.9%、40.8%,住院次均收费分别提升33.5%、9.8%,可见营收提升并非完全由服务定价提升所致,医院扩张所带来的效益也十分明显。

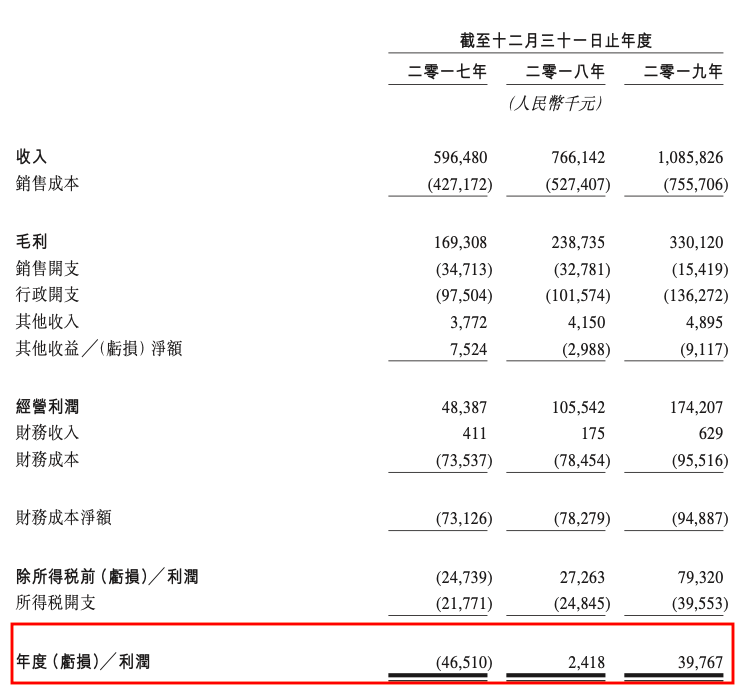

在加速扩张后,2018年也成为了海吉亚扭亏为盈的一年。2017年,海吉亚净亏损4651万元,到2018年、2019年净利润分别为241.8万元、3976.7万元。

华盖资本在2017年对海吉亚做尽调时就看好公司的盈利能力。“当时在山东的一个县级市(单县)做了一个三级医院,大概不到一年的时间就做到了单体盈亏平衡。”

“(海吉亚)运营比较好的医院基本上净利润率能超过20%,一般的民营专科医院做到10%就已经非常不错了。”曾志强告诉虎嗅。

当然,海吉亚的战略并非在每个地方都见效。从其自有医院入住率来看,高如山东单县近三年入住率均超过200%,低如山东安丘去年入住率只有17.9%。

自营&托管医院基本情况

不过目前看来,海吉亚的“农村”策略进行得还算如意,对“城市”的进攻也已经开始。重庆是海吉亚在“城市”的第一个落点,其自建的重庆海吉亚医院于2018年4月正式营业,当年年底床位入住率为50.4%,去年全年做到123.9%,且已经开始盈利。

据曾志强透露,海吉亚在上海等一线城市的医院也已经在筹划中。至于到时是否能够成功复制重庆的经验,仍需观望。

扩张与声誉能否兼得?

在医院业务之外,第三方放疗业务也是海吉亚的增长点之一。

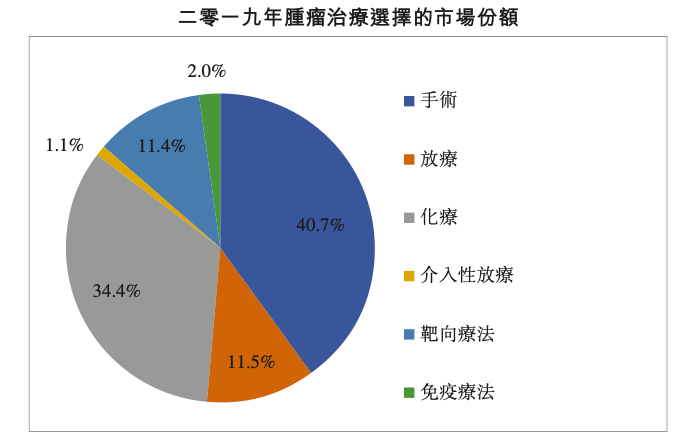

目前来看,肿瘤的治疗方案主要包括手术、放疗、化疗、靶向疗法及免疫疗法。海吉亚招股书显示,手术是肿瘤治疗中的常用临床选择,市场份额在40.7%,每次手术费用在1万~5万元;化疗份额仅次于手术,为34.4%。

反而被认为是鼻咽癌及淋巴瘤等多种局部肿瘤基础治疗选择、作为手术及化疗前后重要保守辅助治疗手段的放疗,市场份额却只占11.5%。从渗透率上来看,2015年,中国仅有23%的肿瘤患者接受放疗,而美国则为60%。如前文所述,出现这一现象的主要原因是我国的放疗设备保有量低。

目前,国内外常用的放疗设备包括赛博刀等直线加速器、伽马刀等立体定向放疗设备及质子和重离子放疗设备。其中,伽马刀给患者带来的脱发等影响最小,且可适用于精度较高的部位,性价比相对较高。

然而,由于伽马刀刀头需要多颗钴-60放射源来释放射线,政府对于其数量监管严格。有业内人士告诉虎嗅,国内投入市场使用的伽马刀一共也就大概300台。

这样来看,海吉亚手握42台专利伽马刀设备的数量算得上可观。招股书显示,目前其中6台安装于自有医院,3台装在托管医院,13台已经或即将安装在第三方放疗中心,其余20台授权给了不具名的一个独立第三方客户。

可以想见,这些伽马刀设备不仅将成为海吉亚建医院的底气,还能为其从其他合作医院处拿到较为可观的现金流和利润——相比于医院业务,第三方放疗业务的毛利率更为可观。

不难预料,本次上市募资后,乘着国家鼓励民营医院发展系列政策的东风,海吉亚的这两大主要业务仍将处于快速发展期。

不过无论对于公立医院还是民营医院来说,医患纠纷都是一个棘手的问题。一旦发生,对民营医院的声誉影响无疑更为致命。

而海吉亚专注的肿瘤医疗服务又属于重症医疗,难免在治疗过程中出现患者死亡等后果,负面消息随时可能爆发。从招股书来看,海吉亚旗下医院目前已经有三起医患纠纷进入法律程序。这也是其将一直面临的最大的潜在风险。

除此之外,我们都知道医疗行业受政策影响极大。未来可能出现的政策变动位置,尤其是当政府着手管控民营医院定价时,比如医保介入后要求按病种打包定价(DRGs),这将对海吉亚旗下医院的收入和利润率造成一定打击。

同时,医院业务一旦进入快速扩张阶段,显然将对海吉亚的运营管理能力提出更高的要求,医疗人才资源的掌握、服务体系标准化以及寻找有效的获客方式等各方面的挑战并不小。海吉亚是否具备规模化的能力,仍然需要观望。

毕竟,民营医院都想成为爱尔眼科,但到现在爱尔眼科仍然只有一个。

我是本文作者石晗旭,关于医疗我都想了解,欢迎行业人士爆料,微信:handadiya(加微信备注姓名公司职位)