扫码打开虎嗅APP

本文来自微信公众号:苏宁金融研究院(ID:SIF-2015),作者:刘师雨,题图来自:视觉中国

在经历了三月的连续四次暴跌熔断之后,美股投资者们惴惴不安地观察着事态的发展:在美国,新冠肺炎的感染人数每日以万递增,上市公司一季度普遍亏损,失业人数居高不下,黑人男子惨死街头引发全美范围内的骚乱,再加上,总统先生认真地建议民众注射消毒液来杀死病毒。

现实看起来离奇而惨淡。

更加离奇的是,在这样的背景下,一度暴跌超过三成的美股竟在短短两个多月里完成绝地反弹。以纳斯达克指数为例,在经历了三月超过32%的暴跌之后,其随着疫情的发展一路高歌猛进,并于6月10日历史性的触及10086点的新高度。

面对这样狂热的市场,我们不禁还是要问一问:美股凭什么能这么涨?

美联储政策

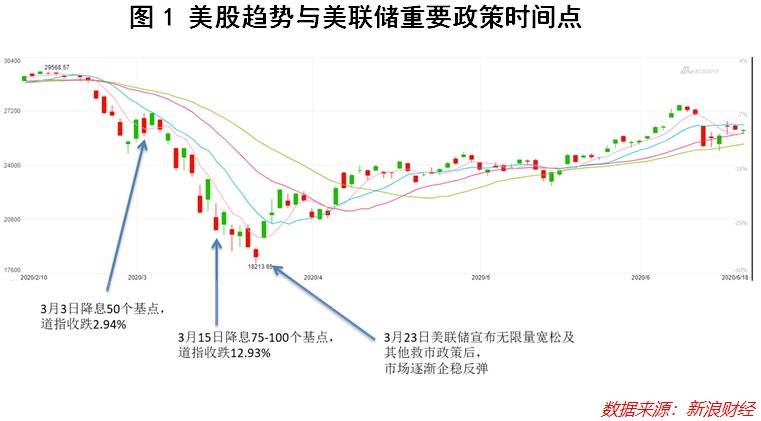

提到这一轮美股上涨行情,无法避开的话题就是美联储不遗余力的政策支持。在疫情开始之初,美股还未开始暴跌的时候,美联储就已经祭出了非常激进的救市政策保障市场流动性。虽然在最开始的大幅降息政策出台时,其一度把市场吓到熔断,但随着3月23日无限量宽松政策的出台,市场逐渐企稳并开始反弹。

在此之后,美联储主要采用了如下政策工具:

扩大一级和二级市场企业信贷融资和定期资产支持证券贷款融资的规模和范围;

美联储将开始买入部分垃圾债,美联储企业债便利工具将纳入BB级债券;

市政流动性融资机制:将通过直接从各州、郡和城市购买短期票据;

启动“薪资保护计划”流动性融资:通过以小企业PPP贷款为后盾的定期融资向参与的金融机构提供流动性。

总结来说,这些政策一方面用充足的流动性滋润市场,预防流动性风险,另一方面则是为经营可能出现问题的企业兜底,给市场以“出了事情我兜着”的暗示,并喊出“无限量QE”这样的口号,从而进一步增强市场的信心。

在上图里,美联储本轮政策的激进程度可见一斑,其资产规模已经由2月末的4.2万亿美元激增至6月中旬的7.1万亿美元,三个多月的增幅达到了惊人的69%。市场很自然地读出了美联储决心,于是也顺理成章地把股价推至高位。

美元霸权

但如此天量的放水就真的毫无问题么?对于大多数经济体来说,这样激进的货币政策极有可能带来恶性通货膨胀等一系列经济问题,为什么美联储就可以这样有恃无恐呢?

问题的根本在于美元在当今世界经济中独一无二的霸权地位。

自二战之后,布雷顿森林体系在美国的主导下建立以来,凭借美国在战后的经济实力与声望,创立了美元与黄金挂钩,其他各国货币与美元挂钩的国际汇市准则。美元在世界范围内的霸权从此时开始就已经逐渐形成。

在1971年布雷顿森林体系解体之后,由于前期贸易惯性已经形成,美元实质上成为了世界贸易的硬通货。加之其长期以来币值相对稳定,又有极强的主权信用,所以被世界各国作为主要的外汇进行储备并且作为大多数国际贸易的结算货币。

据SWIFT(环球同业银行金融电讯协会)发布的信息,截止2019年底,美元在国际支付结算中所占的比例高达42.2%,而作为世界第二大经济体法定货币的人民币的相应占比仅有1.89%。如此一来,即便美国政府不断扩大赤字规模、美联储大规模放水,其超发形成的货币会通过购买别国的产品、服务乃至资产,最终会被世界其他经济体消化——换言之,整个世界都在为美联储的印钞买单。

另一方面,随着美联储大规模放水,美元指数反而迎来一波强势上涨,预示着全球资本回流美国。这其中,一方面因素可能在于流动性紧张的前提下,美国的海外资金紧急回国救险,另一方面因素则体现全球其他主要流通货币的疲软,市场仍然认为美元才是避险资产。

在全球主要的可自由流通的包括欧元、英镑、日元等(人民币暂不满足自由流通条件)在内的货币,其相对应的经济体都长期以来处在衰退或衰退的边缘,利率水平也都接近于0甚至处在负利率区间内。

两相比较,美元反而拥有更好的实体经济支持,美国的预期经济恢复速度也快于欧洲与日本。于是,这些资本又回流美国并且进一步推高美元资产的价格,顺便给美股提供了又一个上涨的理由。

散户入场

资产价格的变化是伴随着自我强化的。当因疫情而赋闲在家的民众收到1200美元的支票却又无处消费时,面对一路上涨的股票市场,用政府补贴来进行投机似乎也成了美国韭菜们一个非常不错的选择。

互联网证券交易平台Robinhood在报告中指出,其一季度每日交易量比去年同期高出了300%,金融服务商schwab也在其季报中披露,仅2020年前三个月就有六十多万人选择在其平台新开设交易账户。

数据公司Envestne Yodlee在对接收财政补贴的账户进行追踪后发现,在收入3.5万~7.5万美元的人群中,相比于没有获得补贴的账户,获得补贴的账户中股票交易量平均上涨90%。而收入偏高的10万~15万美元的人群中,交易量也上涨了82%。而他们的交易形式主要包括通过银行账户直接买卖股票、买卖ETF或给401k养老金账户打款等。

如此一来,股市的价格就被这一批增量用户的增量资金进一步推高。在这样一轮上涨超过20%的技术性牛市中,自然有投资人或者投机者赚的盆满钵满,于是他们开始嘲笑早在5月就宣布清仓航空股并亏损500亿美元的股神巴菲特。

比较典型的案例是美国体育论坛Barstool Sports的创始人兼网红Dave Portnoy,他原本与金融市场并没有太大的联系,但因为最近在市场中重仓被巴菲特所抛弃的航空股而名声大噪,其在自己的推特上这样表示:

“我确信巴菲特是个厉害的家伙,但是他在股票市场里已经过时了。我才是现在的(股票)大佬。”

Dave Portnoy的例子虽然比较极端,但绝不是个例。受疫情影响的美国租车公司Hertz资不抵债提交破产申请保护,其破产申请之后的股价却在超过10万散户的炒作下从0.56美元/股上涨至5.53美元/股,上涨幅度达到1000%。

而另几家近期申请破产保护的公司如JC Penny、Chesapeake等股价也在近几周迎来上涨。

在如此狂热的情绪带动之下,极度危险的破产公司尚能实现股票价格大幅增长,美股整体的上涨也就不足为奇了。

盛宴何时终结

瑞·达利欧在文章《疫情战争来临时,经济的运行机制》中指出,疫情时期的市场与战争时期的市场类似,人们其实是在为未来下注。美股上涨的部分根本原因也许正源于此——人们相信疫情总会过去,生活总会回归正常,消灭的财富总会被重新创造,世界总会重新变好。这样的乐观着实令人钦佩和感动。

乐观固然重要,但回到市场的范畴里,理性也同样可贵。秉持着理性的精神,我们也必须意识到,在当下,我们所面对的现状与前景并不比半年之前甚至一年之前更好。如果那时的股价是经济情况的真实反映,那现在我们所面对的则很可能是整体股价的高估。

这一轮美股的上涨是美联储金融维稳的需要,是国际资本规避风险的选择,是投资或投机者顺势而为的潮涌。而潮水总有退去的那一天。在那一天到来的时候,谁还能保持着与此刻同样的乐观、理性与谨慎,谁才可能成为真正的胜利者!

本文来自微信公众号:苏宁金融研究院(ID:SIF-2015),作者:刘师雨