扫码打开虎嗅APP

本文来自微信公众号:国泰君安证券研究(ID:gtjaresearch),作者:国泰君安石化团队,头图来自:视觉中国

时隔国家管网成立半年,第一批资产终于尘埃落定。

7月23日夜间,三桶油相继发布公告,宣布将此前所持有的主要油气管道、部分储气库、LNG接收站以及铺底油气等相关资产,注入国家管网细节。

据了解,中石油转让的资产账面价值约2228.8亿,为国家管网第一大股东,中石化出售资产总价格为1226.55亿元,为第二大股东。

交易完成后,国家管网集团注册资本从目前的200亿提升为5000亿元,至此,这家巨无霸的轮廓日益清晰。

国泰君安石化团队发布报告认为——

“管网公司方案落地,有望催化管道资产重估、带来上游气源商及下游城市燃气公司议价能力的增强、推动管线资本开支的重启。”

一、5000亿资产大挪移

2020年7月23日,中石油及中石化发布公告——

国家管网公司将接收三桶油近5000亿资产,预计9月30日完成交割。

其中,

中国石油出售:

1. 中油管道等12家合资公司股权

2. 管道分公司等8家直属独立核算分支机构资产

3. 铺底油气资产

资产评估报告显示,中国石油上述资产的净资产账面价值约2228.8亿元,以此获得国家管网集团29.9%的股权,及相应现金对价。

中石油获得管网公司29.9%股权及相应现金对价 数据来源:中国石油管网

中石化出售:

1. 子公司冠德持有的渝济线

2. 中国石化相关管网资产

3. 中石化天然气公司管网资产

4. 销售公司成品油管道

此次中国石化出售资产的总价格为1226.55亿元,中石化和全资子公司中石化天然气合计获得国家管网公司14%的股权及相应对价现金527亿。

中石化和中石化天然气合计获得国家管网14%股权及现金对价 数据来源:中国石化公告,国泰君安证券研究

本次交易完成后,中石油获得管网公司29.9%股权,中石化和全资子公司中石化天然气合计占有国家管网公司14%的股权,中海油气电集团持股2.9%。

国家管网公司注册资本为5000亿元,其中社保基金占比10%。

三桶油直接持有国家管网集团股权 数据来源:中国石油公告,中国石化公告,国泰君安证券研究

二、“X+1+X”油气市场体系

近年来,随着油气管道的增多和互联互通,我国开始提出“全国一张网”的说法。

在此口号下,国家管网公司应运而生。

管网公司成立的初衷非常明确——形成“X+1+X”的上中下游格局。

即通过中游一张网、一个公司,把上游的油气开采,和下游的油气输出割裂开来,推动形成上游油气资源多主体多渠道供应、中间统一管网高效集输、下游销售市场充分竞争的“X+1+X”油气市场体系。

上游X:形成多主体进入的多元竞争模式,而不是单靠一家或者几家。

中游1:通过国家管网统一建设管理。

下游X:下游有民企、国企,城燃公司,但受制于上游垄断,很多下游企业没有竞争优势。

在国家管网公司成立前,中游的长输管线主要由“三桶油”运营,其中中石油资产占比7成以上。

过去长输管线主要由“三桶油”运营 数据来源:中国石油经济技术研究院,国泰君安证券研究

中石油:

运营西气东输管道系统、陕京管道系统、涩宁兰、长吉线等长输管道,天然气管道长度约5.33万公里,约占全国天然气长输管道的71%。

中石化:

运营川气东送、榆济输气、山东管网、珠海横滨等输气管道,总长度4546公里,约占全国天然气长输管道的6%。

中海油:

支干线管道总长4163公里,约占全国天然气长输管道的5%。

管网公司独立后,有望促进中游管道对于不同气源生产商的公平接入,打破产业链垄断,提高下游终端售气价的市场化程度。

但国家管网公司自宣布成立,一直存在拖延的情况——从有传言到正式挂牌,拖了一年左右,最终国家管网公司于2019年12月9号成立。

但成立之后,资产划转又成为一个难题。

此次三桶油和国家管网的资产划分,对加快“X+1+X”油气市场体系进度,无疑起到了关键性作用。

三、天然气管网建设空间有多大

对比美国,美国天然气长输管道里程大概50万公里,我国7万多公里,仍然存在相当的差距。

2000年左右,我国管网建设曾经历了建设的高峰期,西气东输、陕京管道等主力管道基本都在那时建设成功。

2014~2019年,由于国际能源价格的大幅波动,中石油、中石化等以油气资源为主要盈利的企业对天然气长输管线的投资意愿不强,管网的资本开支被压制,管道建设有所放缓。

天然气管网资本开支2014年以来被压制 数据来源:中国石油年报,国泰君安证券研究

在中国管网成立之前,中国石油是天然气管网建设的主力。

2014~2019年中石油在天然气板块的年均资本开支253亿元,基本为2010~2013年平均值的1/3。

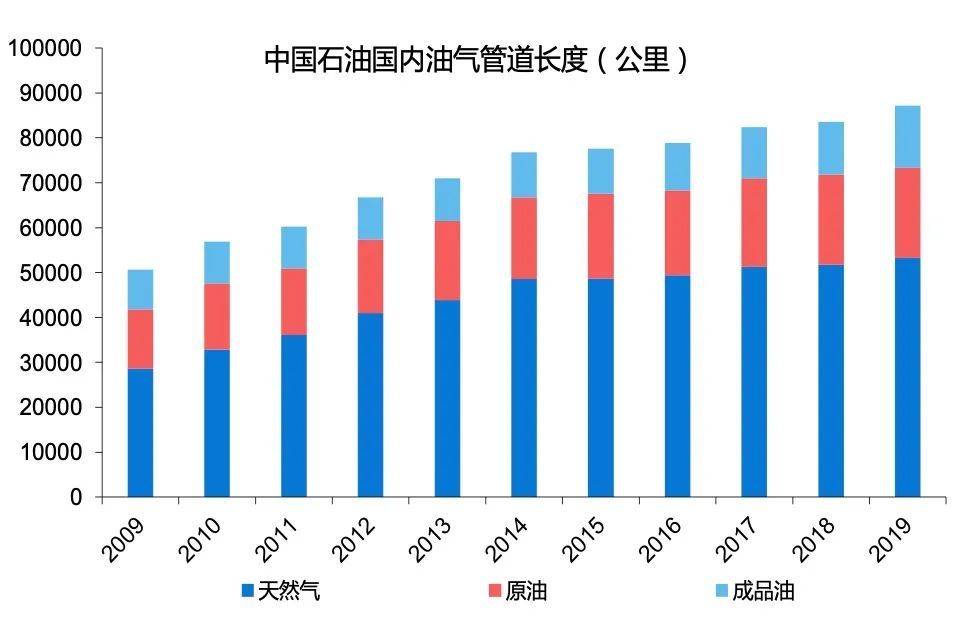

近五年中国石油国内油气管道长度缓慢增长 数据来源:Wind,国泰君安证券研究

而近五年,中国石油年均新增油气管道长度仅2000公里左右。

近五年中国石油年均新增油气管道长度2000公里左右 数据来源:Wind,国泰君安证券研究

截止2019年底,中国石油油气管道长度8.71万公里,其中天然气管道长度5.33万公里,原油管道长度2.0万公里,成品油管道长度1.38万公里。

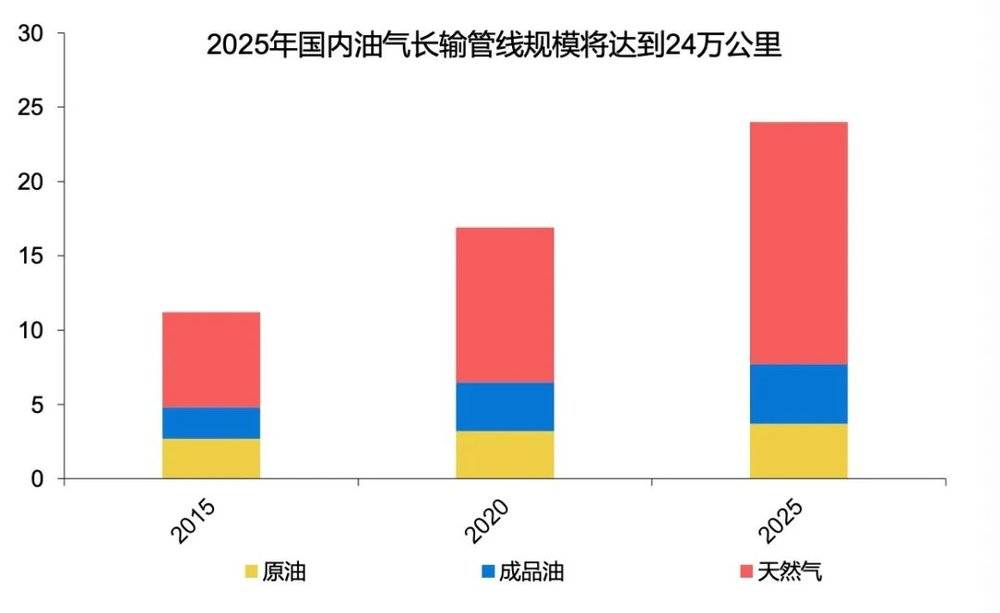

国家管网成立后,预计国家管网建设将加速,我们预计,2018年~2020年管网里程复合增速12%以上。

根据《中长期油气管网规划》,到2020年需建成我国天然气管道里程达到10.4万公里,较2017年底的7.4万公里增长41%,较2015年底的6.4万公里增长63%。

2025年原油管道,成品油输油管道及天然气管道里程目标建成24万公里。

随着全国一张网的形成,国家管网公司能够从全局来优化管道,首先是管网的互联互通,再进一步把空白的地方管道建设完成。

未来管网投资将持续增长 数据来源:国家发展改革委,国泰君安证券研究

四、对市场的影响

1. 有利于管道资产重估

本次榆济线出售资产对应的PB为1.4倍,PE为1.9倍,显著好于此前市场比较悲观的预期。

如果仅仅考虑管道本身,本次出售价格是高于成本的。

拟交易管道资产评估增值 数据来源:中国石油公告,中国石化公告,国泰君安证券研究

本次管网方案落地——

中石油出售资产整体估值为1.21倍PB,增值率为20.56%;

中国石化相关管网资产整体估值为1.76倍PB,增值率为76.27%;

中石化天然气相关管网资产整体估值为1.21倍PB,增值率为21.40%;

中石化控股子公司冠德持有的渝济线整体估值为1.43倍PB,增值率为42.84%;

中石化销售公司管道整体估值1.32倍PB,增值率为32.48%。

综上来看,管网公司资产收购估值均超过1.2倍PB,好于市场预期。

但是管道诞生是气源与市场结合产生的,比如西气东输管道建设的投资为1200亿,但是为了管道,整个上游和下游的投资在3000亿左右。

因此,如果加上配套工程的价值,后续的管道出售价格还是会高于管道本身的价值。

2. 管道资产出售增加当期效益,优化资产负债结构,提升公司价值。

本次交易完成后——

中国石油取得约1192.05亿元现金对价,预计可增加税前利润约458.24亿元;

中国石化天然气公司、销售公司和冠德公司合计获得现金对价约526.55亿元,预计可增加中国石化税前利润约365.94亿元。

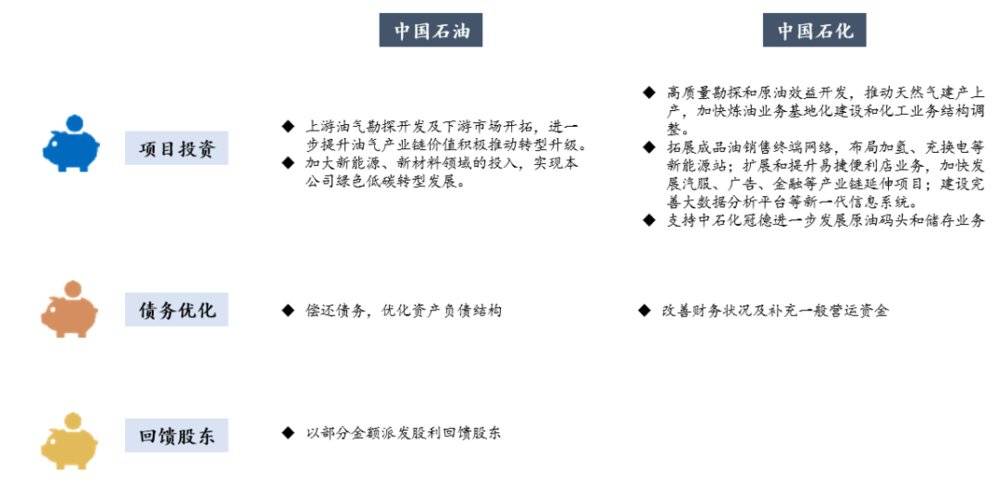

交易完成后,两桶油可将交易资金用于偿还高成本债务,优化资产负债结构。

3. 降低未来资本开支,聚焦主业转型发展。

中国石油近二十年平均每年用于新建、改建、维护油气管道资产和附属设施的资本支出接近200~300亿,中国石化近五年平均每年资本开支约170亿元,管道资产资本开支资金占用时间长。

本次交易完成后将减少两桶油在该领域的资本开支,更加聚焦主业,加大对上游油气勘探开发及下游市场开拓的投资,加快炼油业务基地化建设和化工业务结构调整。

交易资金将用于项目投资、债务优化、回馈股东等方面 数据来源:中国石油公告,中国石化公告,国泰君安证券研究

4. 中长期协同发展,助力拓展市场空间

未来国家管网集团将对管道资产进行集约化管理,提升全国管网的运营效率和保障能力。

中国石油、中国石化等公司与国家管网集团在管网规划、使用、运营等方面形成战略协同,能够充分利用好新增管网资源,提升上游自产油气实现价格。

同时,随着国家管网新建管道的投运,中国石油、中国石化等公司作为股东可获得来自国家管网集团的中长期投资收益。

未来将与国家管网集团协同发展 数据来源:中国石油公告,中国石化公告,国泰君安证券研究

5. 管网独立有望促进中游管道对于不同气源的公平接入,同时上游气源商议价能力增强。

在国内天然气消费高速增长和供需缺口大的背景下,对于下游城燃公司来说,气源的选择范围有望显著拓宽、多元化,对于稳定气源、降低成本将起到重要作用,城燃公司显著受益。

另一方面,长输管道与气源的捆绑得以解除,上游气源商的议价能力有望大幅提升。

管网公司独立后对管道资产进行独立运营 数据来源:Wind,国泰君安证券研究

同时,在符合国家管网公司规划和投资要求的情况下,城燃企业有机会向国家管网公司申请新建长输管道或者参股国家管网公司。

管网公司独立后天然气产业链重塑 数据来源:刘剑文,杨建红,王超《管网独立后的中国天然气发展格局》

以上内容节选自国泰君安证券已经发布的研究报告《石化:天然气改革拉开划时代序幕,管网出让落地奠定里程碑》及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

本文来自微信公众号:国泰君安证券研究(ID:gtjaresearch),作者:国泰君安石化团队