扫码打开虎嗅APP

大家好,欢迎来到金融评书“白话金融危机史”。

最近一段时间,国际国内金融市场上发生了很多的变化,美元在走弱,黄金在突破;美股继续疫情中梦幻般的牛市,中国也假装经历了一个牛市;曾经的市场宠儿乐视和瑞幸退市了,曾经的市场弃儿柯达居然一飞冲天了;特斯拉已经连续四季度盈利轻轻敲响了标普500股指的大门,蚂蚁金服高调官宣上市又一批亿万富豪即将闪亮登场。

在这个本该属于乐队的夏天,那些绚丽的野风映着月光,那些嚣张的火热就着冰凉。

在大家热议蚂蚁金服造富神话的时候,我想和大家分享一个很多人可能没有注意到的一个新闻。美国的数字支付平台Square获得了美国联邦存款保险公司(FDIC)的批准,将会华丽丽的转身成为一个银行。

大家可能还不太熟悉Square。简单的说,Square和蚂蚁金服一样都可以称为是一类新型的金融科技创新公司,叫做ChallengerBank,也就是挑战者银行。这些公司很多原本并不是银行,但通过创新的产品和服务,携“新技术,低收费”一招鲜吃遍天,从云端里和触屏中伸出了一只只小铲子挖到了传统银行地主老财的墙角。

在中国,马老板2008年的宣言12年过后音犹在耳,“如果银行不改变,我们就改变银行”。当年的狂言妄语如今已是绿树成荫。从支付宝余额宝到借呗花呗,从微信红包到京东白条,再没有传统银行大咖敢小觑这些从无到有又迎风长大的挑战者们。马云颠覆银行的誓言不仅被时间所证明,而且中国的移动支付类消费金融甚至可以说是独步天下。

中国的故事已经为大家所熟知,美国这边的情况却有点尴尬。虽然美国很早就有Paypal这样的金融创新,现在大多数的商家也接受ApplePay和GooglePay,但是美国的手机支付并不流行,搞得很多国内来的朋友非常不适应。很多人都试图解释过这里面的原因,其中很重要的一个原因就是路径依赖。在信用卡并不普及的中国,10年前的大多数支付仰赖的还是携带不便的现金,手机的支付形式带来了巨大的便利。而作为起源地的美国,信用卡从20世纪50年代初Dinner Club的会员卡雏形开始已经深耕了近70年几代人的时间,早已深入人心。从刷卡到掏出手机点开App扫二维码的便利升级并不明显,很大程度上制约了手机支付在美国的发展。

虽然手机支付并没有能够击中美国消费者的痛点,但不代表这里没有痛点。恰恰相反,在传统银行根深蒂固的美国市场,其实还有很多没有被悉心照顾到的隐秘的角落。我们今天的主角Square就发现了一个这样的角落。刷卡只是个非常简单的动作,但传统上只有比较有规模的商家才会接受信用卡,而且要借助于体积比较大动辄上百美元的Pos机。大多数的小微企业或者个体户还是只能依赖现金或支票来进行支付,很不方便。

哪里有痛点,哪里就有商机。前面提到信用卡的雏形是DinnerClub的会员卡。在那之前美国也是要现金或者支票支付的。1949年的一天,商人FrankMcNamara在纽约高级餐厅请客却没发现钱包在另一身西服上,结果就尴尬了,不得已夫人带着现金赶来救场。大为不满的Frank于是痛定思痛,连同律师朋友在1950年毅然创立了Dinner Club的会员卡,持卡人可以先用会员卡结账,到月底再集中支付,此后又有美国银行进一步创新允许延迟支付,从而开创了信用卡的时代。

Square也开始于一个非常类似的故事。创始人JackDorsey是大名鼎鼎的Twitter的联合创始人。他有一个好朋友JimMcKelvey平时给IBM工作,业余爱好自己吹制玻璃器皿。2009年的某一天,有人来要花2000美元买Jim做的手工,但是Jim却没办法接受信用卡,于是就尴尬了,只能眼睁睁看着买家跑了。痛定思痛后,Jack和Jim两个人创建了Square,名字就是他们发明的那个可以插在 iPhone 耳机孔里的正正方方的迷你读卡器。

所以往手机上插个东西就能刷卡,就是从Square开始的。Square做出了不到10美元,甚至免费赠送的轻巧又迷你的读卡器,只要插在手机或iPad上就可以直接使用。买家只需轻轻一刷,卖家的移动端上就完成了交易,收据就是电子邮件。这样的读卡器对小商家而言,门槛极低,费用也低。Square刷卡的交易费为每笔交易额的2.75%,低于一般信用卡的3%的手续费。从2009年成立以来,Square迅速占领市场,并于2015年11月在纽约证交所上市,并且在股价上表现还算优异。

说的这么开心,那这么牛的公司,怎么突然想变成银行了呢?这就要说到,Square的盈利模式了。Square做的本质上还只是一个渠道,无论消费者是在精巧的迷你刷卡器上还是在传统傻大憨粗的Pos机上刷卡,都离不开信用卡和信用卡背后的银行,大部分的手续费也都交给了银行。和余额宝或者微信红包想做的一样,Square希望客户的钱能沉淀在自己的账号上。有了沉淀下来的钱,Square就不只是仰人鼻息的渠道,而更像是一个能吸储放贷的银行了。

Square可不是拍脑袋突然想做一个银行的。早在2010年11月,Square就上线了非常像微信支付或者支付宝钱包一样的Square Wallet,也是绑定银行卡,转账,然后二维码支付,企图绕过信用卡公司,挑战银行。想法虽好,产品也没问题,甚至2012年还拉来了星巴克的CEO进入董事会站台并和星巴克深入合作,怎奈地利人和都抵不过天时不济,Square钱包在2014年不得不全面下线,关门大吉。没有说服消费者绕过信用卡绑定银行卡的Square,在关闭Square钱包后,很快和支付宝一起惊愕的看到了微信抢红包的玩法,可惜为时已晚,而且红包这么本土化的玩法恐怕也无法移植。

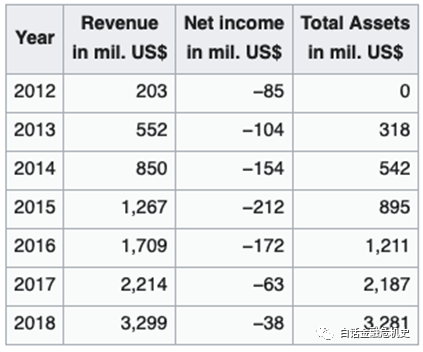

Square此外还开展了类似支付宝C2C直接支付的Square Cash,帮中小企业发放工资的SquarePayroll等一系列产品,甚至利用和Twitter的共同创始人的便利优势把Square嵌入了Twitter,也和Facebook和Apple深入合作。但是一直以来的困惑还是缺乏一个稳定丰厚的盈利模式,虽然流水很大,但是2019年以前其实一直是在赔本赚吆喝。

Square其实代表了挑战者银行共同面对的一个巨大挑战,用融资来的钱挖了地主老财家的墙角,但是为了实现盈利,却开始想把自己变成一个银行。为了成为一个银行好能够吸收存款,总部位于旧金山的Square在2017年9月就向监管机构和美国联邦存款保险公司(FDIC)申请了银行牌照,但是争议太大,又不得不在2018年撤回了申请。

2020年疫情直接威胁了小微企业的支付量,为Square的发展带来了大量的不确定性,第一季度的财报大幅度低于预期,所以这次卷土重来拿到银行牌照Square是志在必得。通过拿到的IndustrialLoan Charter,也就是产业贷款执照,Square将会以类似商业银行的模式运营,今后可以向消费者提供信用卡和贷款等传统银行的金融服务。Square拿到的是FDIC十多年来的第一个点头,13年前曾经有过一个同样奋勇闯关却惨痛失败的勇士名字叫做沃尔玛。按照FDIC的要求,必须在拿到执照后12个月内成立银行,而Square还有最后一关要闯,那就是犹他州的金融监管机构的审批。一旦成行,我们将会见到第一家挑战者银行自己变成了银行。这会是又一个打到恶龙后,自己变成了恶龙的故事吗,让我们拭目以待。

我们今天聊的Square还只是挑战者银行的一个代表,而挑战者银行也还只是金融科技的一个代表。我最近一直在关注金融科技,这里面风起云涌,注定会有元气满满的明日之子。如果大家感兴趣,我们就一一道来。

最后多说一句闲话,如果有朋友喜欢看美剧Billions,在亿万最新的一季里,在富可敌国后,市场上呼风唤雨的对冲基金大佬BobbyAxelrod也正在挖空心思的想把自己变成一个银行,连起来看这是不是就更有趣了。。。

祝大家一切安好,欢迎关注公众号“白话金融危机史”,咱们下回书再接着聊。