扫码打开虎嗅APP

作者|Eastland,虎嗅研究总监

头图|何小鹏朋友圈

2020年7月30日,理想汽车在纳斯达克上市。按8月12日收盘价,理想、蔚来市值分别为131亿美元和158亿美元。

8月8日,小鹏汽车正式向美SEC递交招股文件(F-1表格)。

特朗普扬言要对中概股下死手,阿里、京东、百度、携程们已经或正在打算把香港开辟为第二上市地,以应对不测。求生欲超强的理想、小鹏却“逆流而上”。除了筹集“救命钱”,造车新势力“三强”扎堆上市也是为了给股东一个交待。

8月11日,蔚来披露的2020年Q2未经审计财报显示毛利润率首次转正。

王兴预言造车新势力中只有理想、蔚来、小鹏可以活下去,参加与合资企业、民企的角逐。如今三家企业即将齐聚美国资本市场。有媒体迫不及待地讨论“谁能正面PK特斯拉”。想多了,还是考虑怎么活下去要紧。

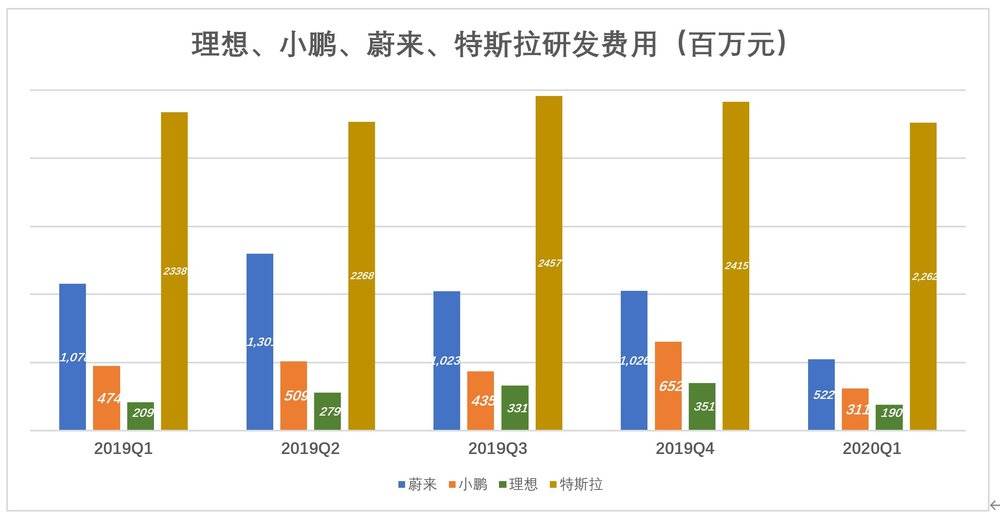

别的不说,只看研发投入。2019年小鹏研发投入20亿,特斯拉研发投入折合人民币93亿,比亚迪研发投入84.2亿(主要投向新能源车),华为研发费用1317亿……牛X的技术不是吹牛吹出来的。

2020年Q1,特斯拉研发费用折合人民币22.6亿。蔚来、小鹏、理想季度研发费用依次为5.2亿、3.1亿和1.9亿,合计10.2亿,仅为特斯拉的45%,拿什么“正面PK”特斯拉?

“新势力”研发投入不足,显然因为缺钱。但消费者不管你缺不缺钱,也不看你成立了几年,人家买的是技术。大佬站台、媒体造势、朋友圈集赞,没有真金白银的技术投入都是一场空。

销量:蔚来领跑、小鹏掉队

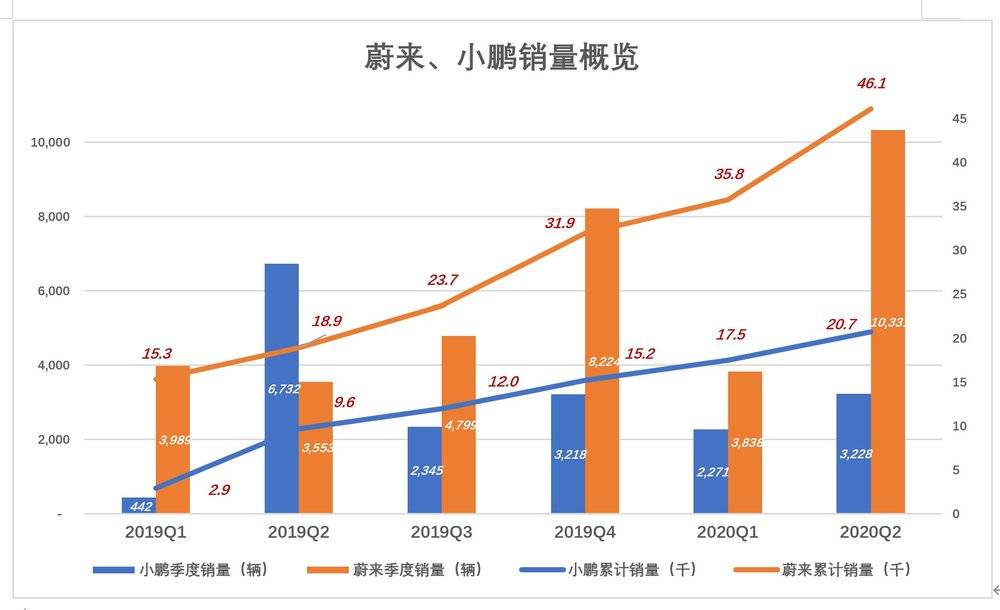

2020年Q2,蔚来ES8、ES6交付分别为2263辆、8063辆,季度交付首次突破1万辆。截至2020年6月末,蔚来旗下品牌累计交付逾4.6万辆(两款车型销量各占50%),累计销量领跑造车新势力。

ES6除尺寸比ES8略小,在续航、操控等方面毫不逊色,售价还低十几万。当ES8潜在买家被收割殆尽,ES6及时补位,从2019年Q3开始成为主力车型。

2019年Q2,小鹏销量一度是蔚来的189%,那时理想还没有开始交付。但G3是SUV、P7是轿车,初创公司一下搞定两类车型难度大、分散了宝贵的资金和研发资源。

2020年Q2,小鹏G3、P7交付分别为2903辆、325辆。G3交付数同比下降56.8%,以致季度交付数同比下降52%。P7却没能像蔚来ES6那样接替ES8撑起门面。

被寄予厚望的P7,对标的是特斯拉Model 3和比亚迪汉。Model3补贴后售价27万,P7入门款23万元,小鹏在品牌、技术方方面面与特斯拉的差异巨大,4万块钱不足以让潜在消费者弃特斯拉买小鹏。

P7售价与比亚迪汉相同,但在续航里程(售价同为23万,比亚迪汉工信部纯电续航里程为605公里,小鹏P7为586公里)、车身尺寸方面P7稍逊一筹(P7长度短100毫米,宽度、高度与汉基本相同)。更重要的是,比亚迪好歹造了400多万辆车(燃油车+电动车),在产品设计、生产工艺、可靠性等方面比初出茅庐的小鹏强了不是一星半点(小鹏PR认为这样说没有充分理论依据),而且汉的整车质保期是六年或15万公里,P7是五年或12万公里。售价相同,弃比亚迪买小鹏只能说是“情怀”了。

在Model 3和比亚迪汉两面夹击之下,小鹏P7难有作为。

新势力赚钱是不可能赚钱的,唯有拿交付数让投资人意淫。

好在小鹏累计交付数突破2万辆,在造车新势力中位居第三(第二名是累计销售3万辆的威马)。

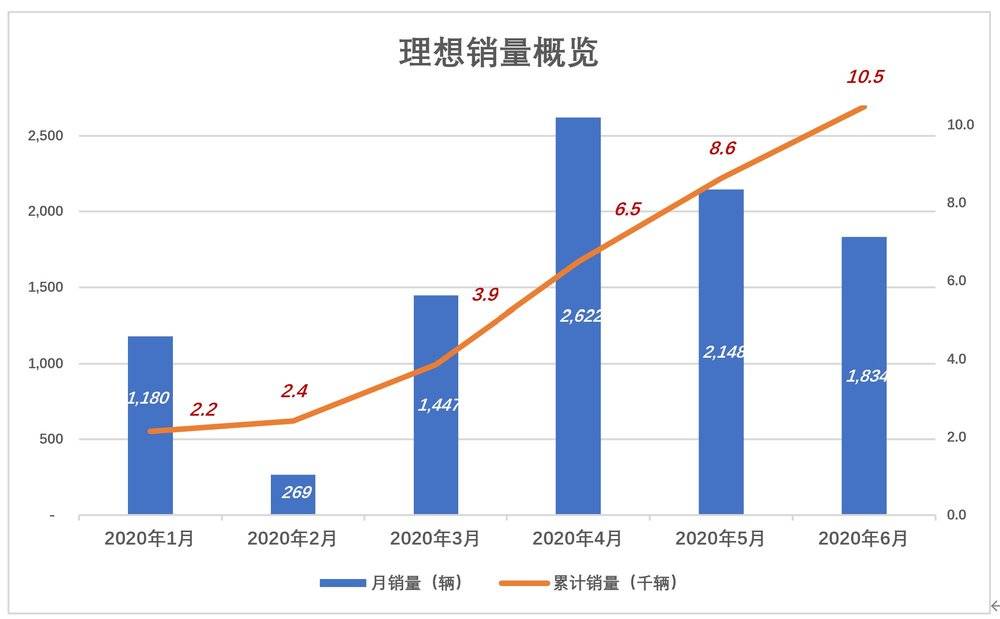

理想汽车从2019年12月交付973辆,到2020年6月交付1834辆,累计交付10473辆,在新势力中居第四位。

2020年H1(上半年),蔚来、理想、小鹏分别交付1.03万辆、9500辆和5499辆。理想交付量相当于蔚来的92%,小鹏分别是蔚来53.2%、理想的57.9%。

成本控制:理想“近妖”

1)单车成本、售价

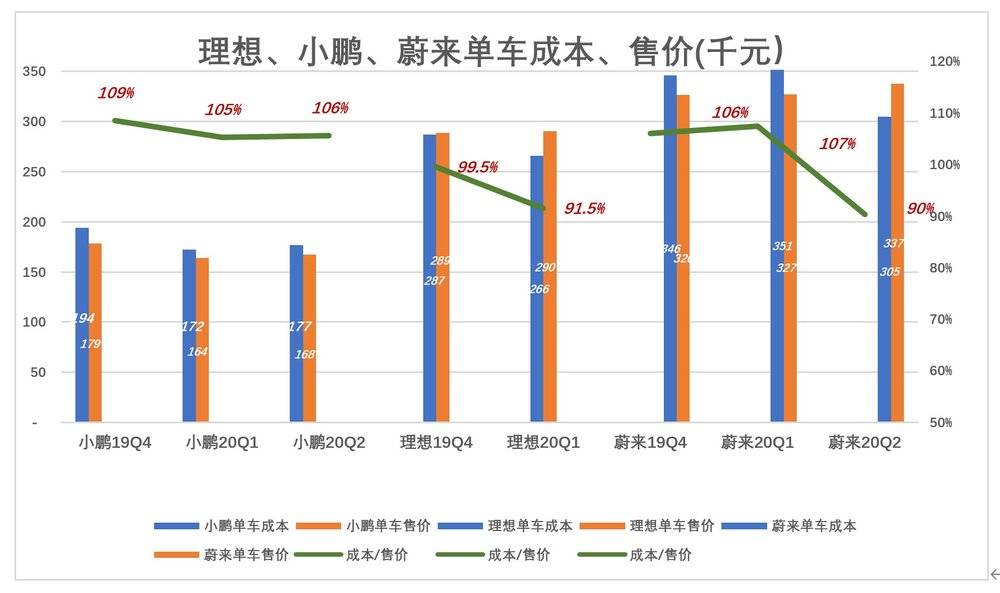

三家当中,小鹏成本、售价均为最低。2019年Q4单车成本19.4万(全部为G3车型),2020年Q1降至17.2万(全部为G3车型),Q2微微反弹到17.7万(90%为G3车型、10%为P7车型),可以推知P7成本为21.7万/辆。

最近三个季度,小鹏单车售价“先抑后扬”,2019年Q4为17.9万、2020年Q1跌到16.4万,2020年Q2回升到16.8万。可以推算出P7单车售价为20.1万元。

粗略推算,每辆G3毛亏损8000元,亏损率4.9%;每辆P7毛亏损1.6万,亏损率8%。

在三家当中,只有理想能够赚到毛利润。2020年Q1,单车成本、单车售价分别为26.6万和29万,每卖一辆赚2.46万、毛利润率8.5%。

“亏损能力”最强的是蔚来,2020年Q1单车成本、单车售价分别为35.1万和32.7万,每辆亏2.43万,亏损率7.4%。由于ES8在Q1交付量中占比仅为5%,可近似地认为,蔚来每卖一辆ES6亏损2.4万。

最新披露的2020Q2财报显示,单车成本、单车售价分别为30.5万和33.7万。单车平均售价上升1万元是因为售价更高的ES8出货2263辆,在交付数中的占比从Q1的5%增至Q2的22%。而单车成本剧降4.7万,降幅达13.3%,季报没有说明原因。

2014年~2019年间,特斯拉毛利润率在16.6%至27.6%之间。2020年Q1,特斯拉交付10.3万辆,毛利润率24.4%,理想交付不到2900辆,几乎比特斯拉少10万辆,居然有8.5%的毛利润率,难以置信。

2)理想费用率降得诡异

蔚来费用一向高得离谱。2019年Q1、Q2总费用率分别为147%、180%,Q3开始过紧日子,总费用率降至119%。2019年Q4,市场/行政费用、研发费用分别为15.5亿、10.3亿,总费用率90.3%。该季度交付8224辆,每辆车毛亏损2万元!

受疫情影响,2020年Q1交付数只有3838辆,环比降幅达53.3%,但总费用率还是被控制在100%以内。Q2交付数大增至1万辆以上,总费用率降到40%以下。主要原因是市场/行政费用从10亿元一线降到5亿多。

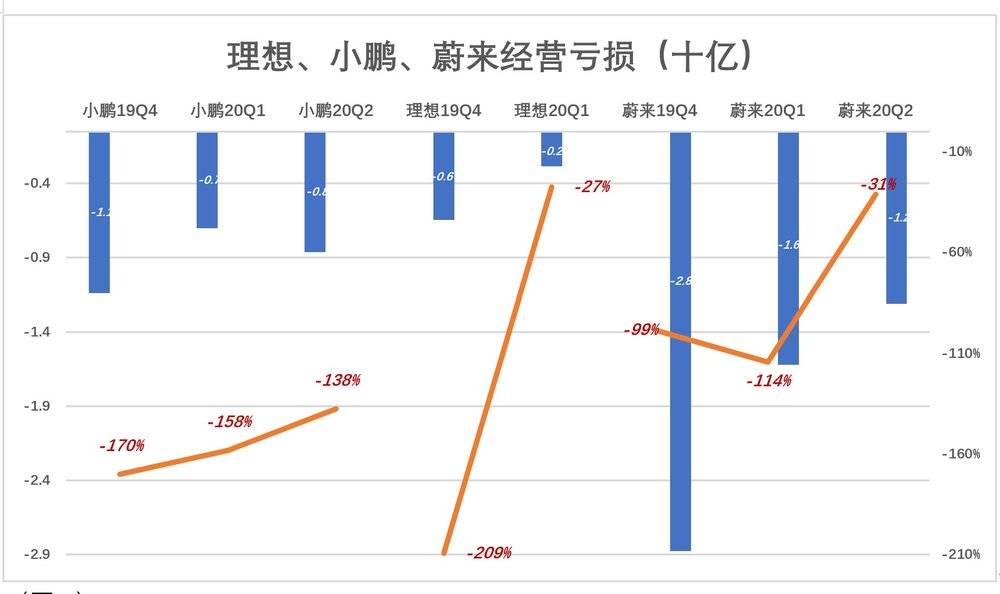

理想费用率戏剧性降低有些不合逻辑,毕竟2019年12月才开始交付,统共只交付973辆。该季度市场/行政费用、研发费用分别为3.5亿、2.45亿,总费用率高达209%。

2020年Q1交付2896辆,环比增长198%,总费用率降至38%。

汽车工业最重规模经济,年产超过20万辆才能渐入佳境,理想月销量不到1000辆,毛利润率超过8%、总费用率只有36%。鲁迅点评《三国演义》说:“刘备之长厚近似伪,状诸葛亮多智而近妖。”理想对成本、费用的控制能力“近妖”,希望能保持下去。

小鹏费用率虽呈明显下降,但2020年Q2总费用率仍高达135%。销量惨淡、毛利润率为负(2020年Q2为负5.6%)、费用率超过130%。

3)蔚来“亏损能力”惊人

2019年Q4,蔚来经营亏损达28.3亿,亏损率达99%,每交付一辆亏损34.4万。

受疫情影响,2020年Q1蔚来交付数大幅下降,单车经营亏损达到创纪录的40.9万。每辆车出厂价不到33万、亏损近41万。

2020年Q2毛利润率回正,费用率大幅下降,经营亏损率骤然降至31%,每卖一辆车毛亏损11.4万,还要摊9.1万市场/行政费用(2019年Q4要18.8万元)。除此之外,蔚来还承诺终身免费维修、终身免费换电,车主最担心的是企业做不下去。

小鹏的亏损能力也不弱。2020年Q2交付3228辆,经营亏损8.1亿,摊到每台车是25.2万,远高于出厂价。

理想再次让人感到诡异,2020年Q1经营亏损率骤降至27%,比小鹏低100多个百分点。但愿经得起浑水们“鸡蛋里挑骨头”。

资金:蔚来“警报”未解除

1)净流动资产

流动资产减去流动负债即为净流动资本。意即现金及一年内可以变现的资产(应收账款、短期投资等)减去一年内必须支付款项(应付账款、短期借贷等)后的余额。如果净流动资产为负,说明存在资金缺口。通俗地说就是:一年内将发生资金链断裂,除非筹到足够资金。

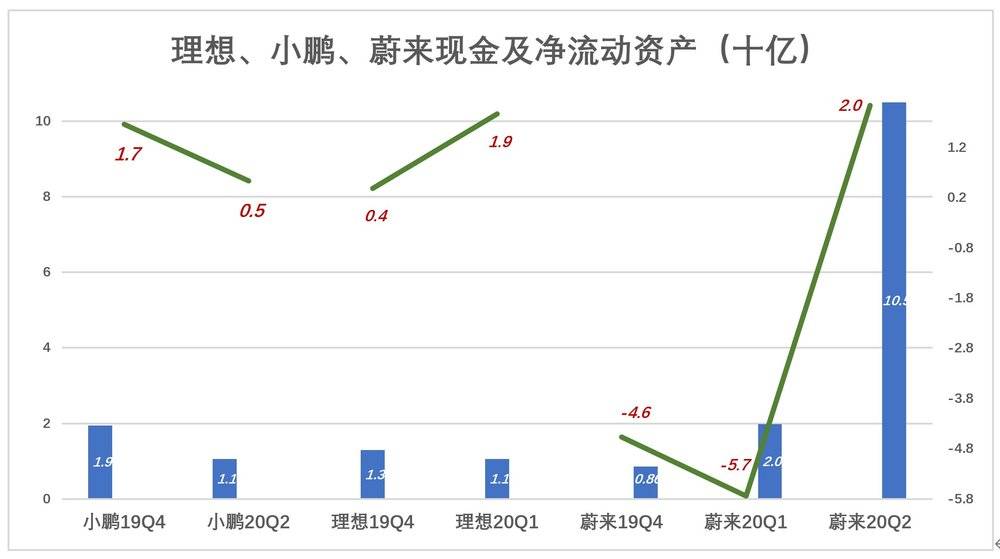

2019年3月末,蔚来尚有37.7亿净流动资产;6月末为负2.5亿,9月末、12月末分别为负19.5亿和负45.7亿;2020年3月末扩大到负57.5亿。

理想、小鹏账面现金及等价物均是十亿出头的水平。小鹏净流动资产从2019年末的16.6亿跌到2020年6月末的5.3亿,理想净流动资产则从2019年末的3.9亿劲增2020年6月末的18.7亿。IPO募集资金的到位,会使两家资金状况有所改善。

2020年6月末,蔚来净流动资产一举达到20亿。截至6月末,账面现金达105亿,较3月末增加85.2亿,其中包括2020年6月20日发行8280万新股募集的4.93亿美元。

2)蔚来资金警报没有解除

2020年4月20日,与安徽合肥城建投资公司牵头的投资财团(简称“战略投资方”)签署合资协议。

根据协议,战略投资方向合资公司——蔚来安徽(NIO Anhui)注入70亿现金,上市公司(NIO Inc.)注入核心资产(研发、供应链、销售服务网络)及42.6亿现金。战略投资方、上市公司持有蔚来安徽的股权分别为24.1%、75.9%。

根据协议,112.6亿注资分五次完成,其中2020年6月30号前的两次合共注入75.6亿,战略投资方、上市公司分别注入50亿、25.6亿(Q2财报披露,蔚来已履行注资承诺)。随后每季度将进行一次注资,截至2021年3月末,战略投资方、上市公司还须分别注入20亿、17亿。

安徽国有资本注资70亿的对象是蔚来在合肥的子公司,地方政府“守土有责”,对资金的管控不会有丝毫懈怠。

至于六家金融机构的百亿授信额度,也不是让合资公司替母公司填补资金缺口的。地方政府引进项目后,会出面协议本地金融机构给予授信额度。金融机构“不见兔子不撒鹰”。通常要等项目建设大半,甚至完全建成、只差些许流动资金启动生产,金融机构才会放款。若非如此,金融机构风险太大。#出现坏账,相关人员是要终身追责的#

蔚来安徽的设立不仅不能缓解资金压力,反而加重上市公司负担。6月末净流动资产只有20亿,还要再向合肥子公司的注资17亿。

从2019年数据看,蔚来经营活动现金净流出87.2亿,相当于每卖一辆车现金净流出42.4万!假如2020年下半年交付2万辆,每辆现金净流出20万,到2020年末净流动资产又将达到负40亿这个水平。

所以,蔚来资金警报远未解除,融资不能停。