扫码打开虎嗅APP

本文来自微信公众号:如是金融研究院(ID:RuShiYanJiu),作者:管清友,头图来自:视觉中国

2020新基建系列研究:新基建,新动能,新征程

1993年,美国开始推行如今看来意义深远、效果卓著的《国家信息基础设施工程计划》,该计划投资2000~4000亿美元,目标是“为了使美国再度繁荣,就要建设21世纪的‘道路’,它将使美国人得到就业机会,将使美国经济高速增长。”据2013年统计,信息服务业在美国所创造的价值,已远超美国汽车工业百年发展所创造的价值,令美国企业的劳动生产率普遍提高20%~40%。

更重要的是,该计划极大推动了信息制造业、信息服务业的发展,从而长期提供大量的高收入就业机会,让美国科技与经济持续保持了繁荣与领先地位。

该计划不仅让IBM、HP、Intel、微软、Oracle、TI、思科等老牌ICT企业焕发了新的生机,增强了美国半导体材料、芯片、计算机系统、通讯设备等IT基础架构的全面领先能力,并且间接刺激了中国第一批ICT企业,比如联想、华为、浪潮、用友等的快速发展;更因该计划的直接刺激,催生了雅虎、谷歌、亚马逊、eBay、PayPal、Mirabilis等明星企业,这也间接催生了中国的新浪、百度、阿里和腾讯等一批现在的互联网巨头。更为深远的意义是,当互联网基础设施得到全面普及后,随着第一代PC互联网原住民的成长,硅谷还陆续诞生了Facebook、Twitter、YouTube、WhatsApp和Instagram,并让苹果抓住移动互联网的时代契机推出了iPhone,一举成为十多年来全球最具价值的科技公司。

因此,2020年作为中国新基建元年,特别是在国内国际双循环格局下,新基建作为引领经济转型升级的重要动力和新一代中国版信息高速公路的重要引擎,对国家经济和科技产业的重要性和长期价值不言而喻。

未来十年是中美竞赛的最后一个弯道,以新基建为基础的数字经济是换道超车的绝佳武器,也是未来经济发展的新动能。当然,这离不开以“China Built”为代表的中国新基建企业的助力。

这场没有硝烟的数字革命,对于所有参与者都是新征程。无论是对华为这样近乎全能的英雄企业,还是对赛道升维的老牌强者比如联想,或是已经在单一赛道上取得优势地位的隐形冠军,如四维图新和科大讯飞,他们的优质资产都亟待价值重估——因为我们不难发现,“人们总是对于短期的趋势过于乐观,对于长期的趋势过于悲观。”

一、新基建:新一代中国版信息高速公路的重要引擎

在以国内为主体的双循环新格局下,基础设施的升维迫在眉睫。今年《政府工作报告》首次提出“两重一新”,新基建作为结构调整、扩大内需、科技创新和产业链提升的重要驱动力,正在如火如荼地推进,新一代中国版信息高速公路建设已经开启。

1. 我国发展战略发生重大转变,双循环新格局确立

改革开放以来,尤其是加入WTO后,中国基本遵循的是加入国际大循环发展的策略,积极融入国际市场。但是现在世界面临着百年未有之大变局,逆全球化盛行,中美冲突持续升级。同时国内经济面临着多重挑战,高新技术被遏制打压,传统制造被转移追赶,企业生存空间被进一步压缩,遭遇三面夹击,传统的凯恩斯政策框架逐步失灵。国内国际双循环特别强调以国内大循环为主体,这种新提法与以前有很大的不同,标志着中国未来发展格局将发生明显变化。

2. 数字经济是双循环的主要着力点,赋能产业转型升级

2020年是中国经济转型的关键之年,当前最紧迫的任务,也是双循环的战略重点——结构调整、扩大内需、科技创新和产业链提升,都离不开基础设施的升维。其实过去的每一轮发展都是这样,基础设施从公路到高铁再到信息化建设,对应经济从世界工厂到高铁经济再到数字经济,每一次基础设施的升维,都会催生新业态、新模式、新经济,为经济注入新动能。

3. 新基建是数字经济的重要载体,乘数效应可期

不管是从主观的政策支持力度还是客观的资金支持力度上看,今年都是当之无愧的基建大年。但地产调控趋严,制造业有顺周期效应,传统基建接近饱和,数字经济的基础新基建成为重要着力点,风口已至。每一块钱的新基建投入产生五块钱的拉动作用,乘数效应可期。

二、新动能:从China Made到China Built,换道超车

未来十年是中美G2竞赛的最后一个弯道,谁能抓住数字经济的先机,就能掌握话语权,这也是美国一直强力遏制打压中国高新技术发展的主要原因,所以中国必须把握数字经济新机遇,从China Made到China Built,换道超车。

1. 透视中国新基建七大产业链全景图

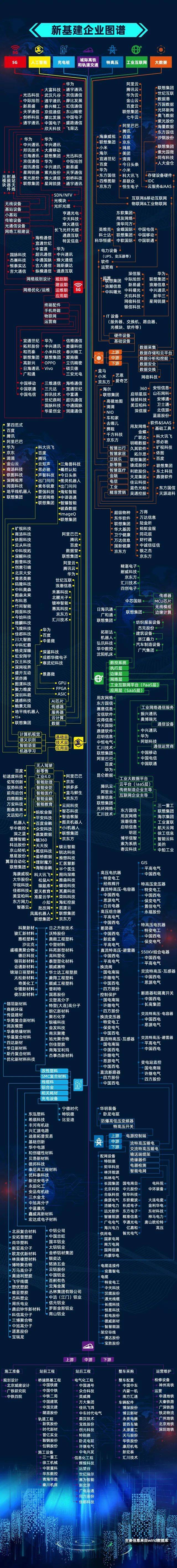

新基建包含5G基站建设、新能源汽车充电桩、大数据中心、人工智能、工业互联网、特高压、城际高铁以及轨道交通七大产业链。分布在产业链中的各个企业,是新基建技术创新、产业创新的主体。

以下梳理了各大产业链的细分领域和对应的约500家公司的参与情况,希望帮助大家对中国新基建有相对清晰的认识。

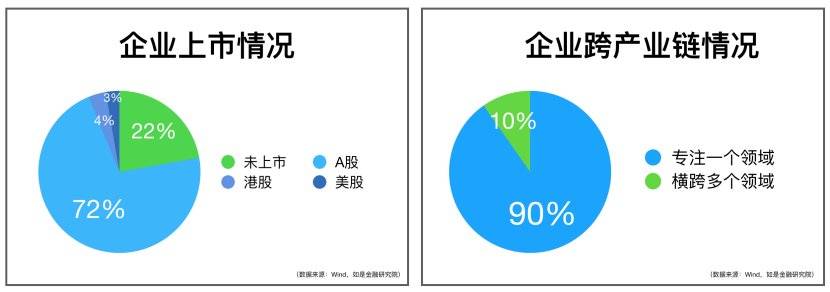

这批新基建企业中,上市企业占78%,A股上市企业占72%。90%的企业专注深耕一个产业链,10%的企业横跨多个产业链。已上市企业总市值约26万亿元,其中有38家企业市值超过1000亿元;企业2019年总营收约12万亿元,占到2019年中国GDP的13%。

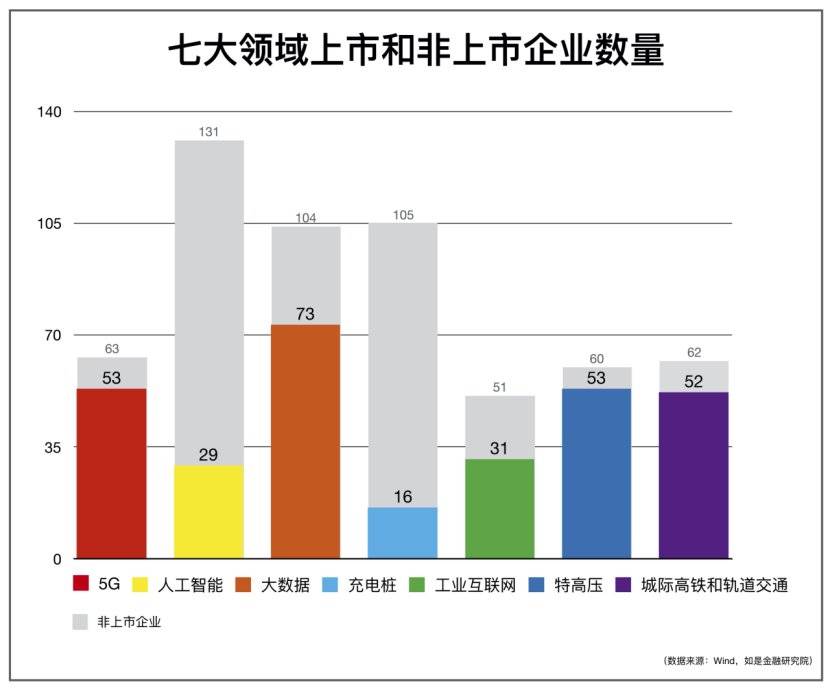

从上述企业所涉及的产业链来看,参与人工智能、充电桩和大数据产业链的企业数量最多,都超过了100家。大数据领域的上市企业最多,达到73家,5G、特高压、城际高铁与轨道交通领域上市企业占比较大。

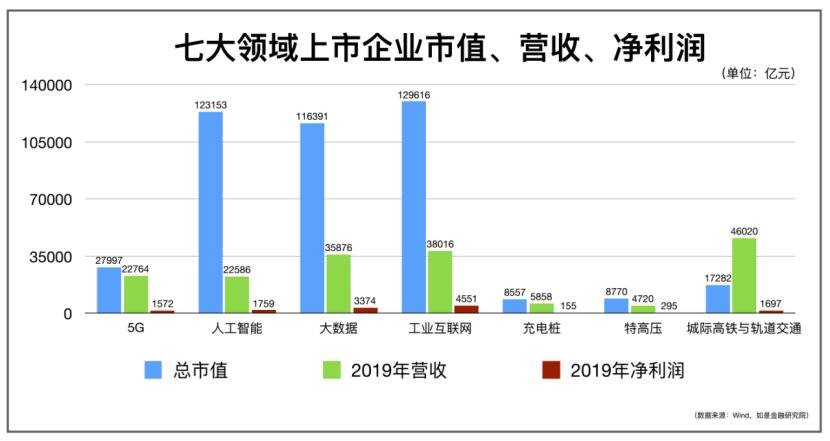

七大领域当中,企业总市值最高的是工业互联网,其次是人工智能和大数据;但在营收方面,城际高铁与轨道交通领域的企业创造了更高的营收;净利润方面,工业互联网、大数据、人工智能领域的企业有更好的表现。

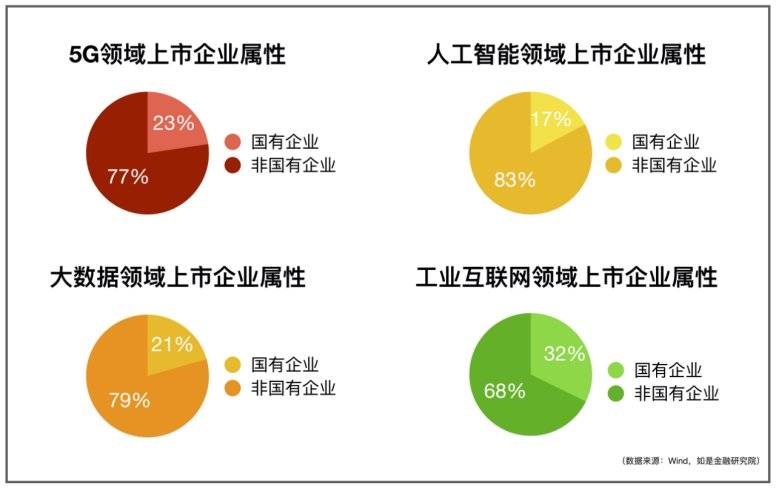

2. 七大产业链民营企业参与度分析

5G、人工智能、大数据、工业互联网、特高压、城际高铁和轨道交通,这七种新型基础设施及其对应的七大新基建产业,可以分为两种类型——

第一类是特高压、充电桩、城际高铁和轨道交通。这三者并非“新”在数字化创新,而是借助新技术对传统基础设施网络进行升级。对应的三大产业都属于资本密集型产业,需要大量资本投入,且成本回收周期较长,同时又具有一定的社会公益性,享受大量的政府财政补贴。

其中,城际高铁和轨道交通产业,项目前期投入巨大,且长期运营成本高,依赖政府补贴,因此主要由大型国有企业唱主角,包括中国建筑、中国中车、中国中铁、中国铁建等。在前述该产业53家上市企业当中,国有企业占据29席,占比56%;该领域市值排名前十的上市企业当中,有7家为国有企业,占据10家企业总市值的72%。

特高压同样属于大型基建,虽然也不乏民营企业参与,但大型国有企业明显更有优势。市值排名前十的企业当中,国有企业和民营企业各占半壁江山,但国企的市值占了总市值的70%,2019年营收占了总营收的60%。

第二类是5G、人工智能、大数据和工业互联网。这些属于数字经济基础设施,更强调企业在数字化方向上进行技术创新及产业融合。对应的四大产业都属于知识密集型产业,技术密集程度较高,更新换代迅速,企业研发和应用先进技术成果的能力决定了其在市场上的竞争力。在这四大领域,社会资本明显更为活跃,民营企业参与得也比较深。

比如5G领域,前述53家上市企业中,非国有企业有41家,占比达到77%;人工智能领域,29家上市企业中,非国有企业占据24席,占比达83%;大数据和工业互联网两个产业,非国有企业占比分别达到79%和68%。

总的来说,5G、人工智能、大数据和工业互联网,是真正意义上的数字经济时代新基建,也为民营企业提供了更大的施展空间。大批拥有突出技术研发实力和产业应用能力的民营企业,在这四大产业中发光发热,为推动生产力的发展进步和新基建的落地实施做出了巨大的贡献。

3. China Built:中国新基建十大核心代表企业

我们有必要从上面约500家新基建优质企业中,选出兼具实力和代表性的一批企业,它们是研究新基建发展情况的绝佳案例,也是推动新基建的市场化力量代表。

目前,在新基建赛道上表现优异的企业,主要可以分为3种类型——

第一类是实力雄厚的综合巨头,它们掌握最先进的技术和资源,全面布局5G、云计算、人工智能、大数据等新基建核心领域,并有着丰富的应用场景,充分发挥先发优势。

第二类是赛道升维的老牌强者,基于比较深的护城河,持续深耕核心技术创新,不断提升自主创新能力,会因新基建技术的加持而出现赛道升维,在新的赛道上实现新的跨越。

第三类是快速抢跑的垂直新锐,从新基建关键细分领域快速切入、做大做强后,积极向产业链上下游延伸,不断丰富内涵,绽放新光彩。

从以上三个方向出发,如是金融研究院综合营收、利润、研发投入、专利数、技术密集度(新基建核心技术的创新能力)、技术多样性(新基建创新技术带来的业务与模式创新)、应用成熟度(新基建创新业务的落地应用方案和典型案例)等因素,全面评估企业经营能力、研发实力、市场潜力、技术优势等。

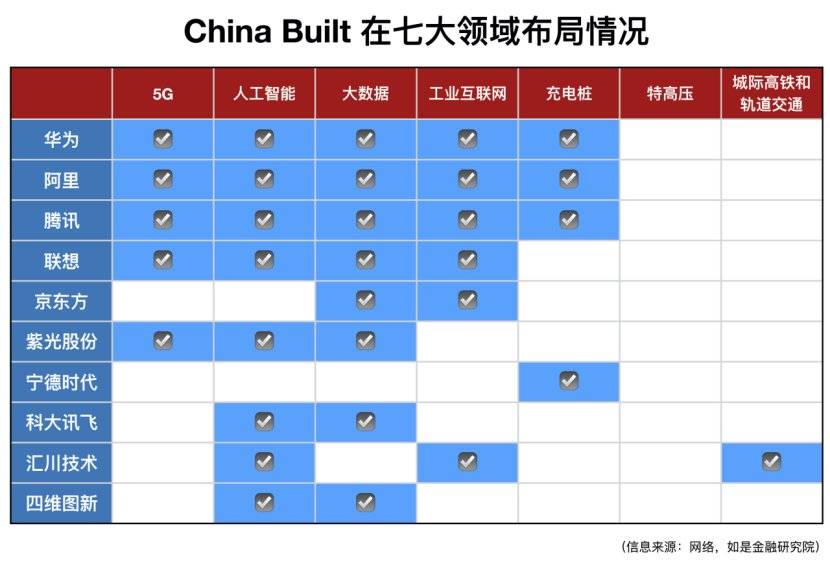

最终,我们筛选出3家综合巨头、3家老牌强者和4家垂直新锐,作为中国新基建十大核心代表企业。这10家企业分别是——

综合巨头:华为(Huawei)、阿里巴巴(Alibaba)、腾讯(Tencent)

老牌强者:联想(Lenovo)、京东方(BOE)、紫光股份(Unis)

垂直新锐:宁德时代(CATL)、科大讯飞(Iflytek)、汇川技术(Inovance)、四维图新(Navinfo)

取10家企业英文名称首字母,共同组成“China Built”,代表推动新基建落地的企业力量。

这10家企业中,有6家在A股上市,2家在港股上市,1家同时在美股和港股上市(阿里),1家未上市(华为)。以下是10家企业数据:

从上表可以看出,9家上市企业市值总和达到10.1万亿元。假如华为上市且市值不低于2.3万亿元,那么10家公司的总市值将超过12.4万亿元。这一数值,相当于2019年北上广深四个城市GDP的总和,占到2019年中国GDP的12.5%。

从营收来看,10家企业2019年总营收达到了23347亿元,比2019年整个云南省的GDP(23224亿元)还要高出1000万元。其中,年营收在1000亿元以上的企业有5家,分别为华为、阿里、腾讯、联想、京东方。

10家企业中,华为、阿里、腾讯同时在5G、人工智能、大数据、工业互联网和充电桩5大领域均有布局;其次为联想,布局了5G、人工智能、大数据、工业互联网4个领域。其它企业,除宁德时代以外,都在七大领域中的2-3个领域有所布局。

下面逐一分析这10家企业。

(1)3家综合巨头:华为、阿里、腾讯

华为、阿里、腾讯都是大家耳熟能详的中国科技巨头,创新能力处于领先地位,并积极布局新基建的信息基础设施建设,基本实现全覆盖,掌握了关键核心技术创新能力,是中国新基建发展的引领者。

华为(Huawei):新基建的领跑者,5G技术全球领先

公司简介:创立于1987年,100%员工持股,是全球领先的ICT(信息与通信)基础设施和智能终端提供商,业务遍及170多个国家和地区、700多个城市、服务30多亿人口,助力数字化转型,构建万物互联的智能世界。2019年总营收8588亿元,是唯一超过千亿美元的中国科技巨头,接近微软;净利润627亿元,五年复合增长率分别为21%和14%。

研发实力:中国研发实力最强和研发投入最大的企业,2019年以4510件新增授权专利位居第一,全球累计有效授权专利85000多件,研发人员9.6万多名,占比高达49%,研发费用支出多达1317亿元,15%以上的销售收入用于研究与开发,近十年投入研发费用总计超过6000亿元。

从技术密集度来看,在新基建的战略布局十分广泛,覆盖5G、云、AI、工业互联网、数据中心、智能终端等领域,重心是商用5G 、华为云、计算业务,已形成“一云两翼、双引擎”的产业格局。一云是华为云,是一种混合云,可提供普惠算力;两翼是智能计算和智能数据与存储,可提供多样性算力;双引擎是基于“鲲鹏”与“昇腾”的计算架构。

从技术多样性来看,作为新基建的领跑者,在数字化基础设施和数字化产业生态都有战略布局。不仅有最核心和领先的5G,还有云、AI等数字化设施的坚实基础,还通过无处不在的联接+数字平台+无所不及的智能,在智慧城市、智慧园区、金融、能源、交通、制造、互联网、教育、医疗、零售等产业生态有着丰富的应用。

从应用成熟度来看,基于5G,推动人工智能、云计算、区块链、数据中心、超级计算中心等技术与众多产业智能融合,助力产业升级,推动政府和企业数字化转型。华为5G从标准专利、硬件设置、基带芯片到终端都是全球领先,贡献5G专利占比超过20%,建立的5G基站市场全球占比接近3/2,探索超过300个5G垂直行业应用,引领全球5G商用。算力产业也取得了快速突破,鲲鹏主板全面开放后,提供笼罩“端—边—云”的全场景开发框架,已有160个行业完成商用,致力于打造全球最强算力。智能计算已在政府、金融、互联网等行业进行商用部署,已经与深圳龙岗、益阳、高青、兰州新区、天津滨海新区等90多个城市展开智慧城市建设,与18家主流车企和集成商在自动驾驶等领域展开深入合作。

阿里巴巴(Alibaba):中国云计算的开拓者,亚太市场第一,全球第三

公司简介:创立于1999年,2014年9月在美股上市,2019年11月回港上市。全球盈利能力最强的电商巨头,主要业务包括核心商业、云计算、数字文娱和创新业务。2019年营收3768亿元,其中以淘宝电商为主的核心商业收入占比高达85.6%,净利润为802亿元,近五年复合增长率高达48%和28%。

研发实力:研发支出在国内上市公司中连续三年第一,高达249亿元,研发投入占销售收入比重为15.5%,研发强度全球第一,51%的员工是研发人员。特别是2017年成立达摩院后,主攻基础科学和技术创新研究,三年内研发投入1000亿元,已在人机交互、视觉计算、芯片技术、量子计算等领域取得了显著成果。未来几年,阿里巴巴还会再投入2000亿元加码新基建。

从技术密集度来看,由于未来阿里巴巴100%业务都将在公共云上,所以高度重视云计算,但未来还会重点布局5G、芯片、云操作系统、服务器、网络、数据中心等核心技术,实现技术联动。达摩院已正式成立XG实验室,聚焦于5G和智能的技术融合,并成立“平头哥”半导体公司,投资国内知名企业,自主研发芯片,为企业提供普惠算力。

从技术多样性来看,阿里巴巴基于公有云、电子商务平台和技术开发,已构建了包含商业、服务、娱乐和互联网基础设施四大模块的综合数字经济体,渗透到生活的方方面面。商业平台既有以淘宝为代表的传统电子商务平台,还有以盒马鲜生为代表的新零售平台。服务平台主要是一些线上服务交易平台,像饿了么、飞猪等。娱乐平台主要是一系列互联网文化娱乐平台,有优酷土豆、阿里影业等。互联网基础设施是一系列互联网金融、物流、技术系统设计和企业数字化管理平台,蚂蚁金服、菜鸟、阿里云、钉钉等。

从应用成熟度来看,最成熟的是具有明显先发优势的阿里云,已在全球22个地域部署了上百个数据中心,服务器总规模接近200万台,在国内公有云中市占率高达41.9%,位居第一,是第二名腾讯云的近四倍;亚太市场份额为28%,也是排名第一,接近亚马逊和微软总和;全球市场份额9.1%,排名第三。一些核心自研技术如服务全球的超大规模通用计算“飞天”云操作系统、AI推理第一的“含光800”芯片、打破物理性能神话的“神龙”服务器、把服务器“泡在水里”的液冷服务器集群、全球最快的400G光模块以及自研网络交换机、自研巴拿马电源等都已大规模应用于超级数据中心。

腾讯(Tencent):社交巨头All in 新基建,加速数字化转型

公司简介:成立于1998年11月,2004年6月在港交所上市,通过技术丰富互联网用户的生活,凭借QQ和微信成为了中国社交软件市场当之无愧的巨头。同时大量投入转型数字经济,助力企业数字化升级。2019年营收3773亿元,以网络游戏和社交网络为主的增值服务贡献了57%的营收,净利润943亿元,近五年复合增长率高达37%和32%。

研发实力:2019年研发人员占比高达66%,研究支出为304亿元,占销售收入比重为8%,如果加上内容成本,占比高达12%。新增研发项目超过3500个,其中To B项目同比增长77%,对B端研发的重视度明显提升。2020年已宣布5年投入5000亿元加码新基建,相当于将未来5年的净利润全部投入,All in 新基建。

从技术密集度来看,这次大力度投入涵盖的投资的领域十分广泛,包括云计算、人工智能、区块链、服务器、大型数据中心、超算中心、物联网操作系统、5G网络、音视频通讯、网络安全、量子计算等,全面升级“云基础设施”、“技术实力”和“科研能力”。

从技术多样性来看,在5G方面,成立了未来网络实验室,专注于5G技术和应用研究,并与英特尔联合成立了5G联合实验室。在物联网方面,推出了实时终端操作系统和一站式物联网开发平台。在工业互联网方面,推出了适合于工业数字化的工业互联网助力平台,发布了首款拥有完全自主知识产权的服务器产品。在元计算方面,成立了专注于服务器硬件研发的星星海实验室,已有自研产品大规模投入使用。在人工智能方面,建立了优图实验室、AI Lab、微信人工智能实验室等多个AI实验室,拥有全球最为完整的人工智能产品矩阵。

从应用成熟度来看,已将基于云计算、人工智能、物联网、工业互联网、数据中心等为基础的技术矩阵,为用户提供即时通信、社交平台和多种工具性软件,并已用于金融、教育、医疗、零售、工业、交通、能源、广电等领域,还参与智慧城市、社区和园区建设。在游戏类公有云、视频云、资讯社交、交通出行等垂直领域市占率第一。特别是腾讯云,是全球五家服务器数量过百万的公司之一,也是国内首家服务器总量超过百万的公司,国内的市场份额18%,增速持续领先。

(2)3家老牌强者:联想、京东方、紫光股份

联想、京东方、紫光大家也不会陌生。联想是全球PC第一,京东方是世界级显示屏龙头,紫光是国内ICT领头羊,它们在保持传统优势的同时,积极探索转型升级,并且卓有成效。联想从传统的硬件提供商转型为技术提供者;京东方从显示器件生产商转向智能物联服务商,向新基建进军;紫光从“业务能力平台”演进为“云与智能平台”。

联想(Lenovo):全球PC市场龙头全面构建新基建矩阵,超算蝉联世界第一

公司简介:成立于1984年,1994在香港上市,是一家在信息产业内多元化发展的大型企业。2019年营收3531亿元,净利润46.3亿元,最突出的IT业务营收为3140亿元,占比接近90%。全球PC市场占有率为24.8%,稳居行业龙头。

研发实力:1999年成立联想研究院,大力研发人工智能、企业云计算、5G、设备创新、智能生活方式创新与孵化、区块链等,在北京、上海、深圳、日本、美国都有研发中心。研发人员1万多人,占比约16%左右,2019年研发投入92亿元,在营收中占比为3%,在全球拥有专利及专利申请超过29000余件。

从技术密集度来看,已构建了贯穿信息基础设施和融合基础设施的新基建矩阵,覆盖5G、云计算、人工智能、工业互联网、大数据、区块链等多个领域。在5G方面,深耕5G O-RAN(开放无线架构)、NFV(网络功能虚拟化)以及边缘云等领域。在云计算和人工智能方面,为公有云客户提供超大规模数据中心,并为科学计算和人工智能的应用提供高性能计算(即超算),在全球超算中蝉联世界第一。在工业互联网方面,实现了工业互联网软硬件方案的完全自主可控。

从技术多样性来看,在智能物联网(Smart IoT)、智能基础架构(Smart Infrastructure)和行业智能(Smart Vertical)三个领域,已具备全线技术、产品和解决方案能力,是新基建的引领者与核心供应商。比如联想云网融合技术,能够将传统封闭、专有的电信设备变革为开放的架构,基于通用服务器、虚拟化云平台和软件实现网络通信,打破运营商被传统封闭方案的绑定,从而降低运营商推广5G的费用,加速中国5G的落地速度。联想集团还通过联想创投构建了广泛的创新生态圈,在联想创投已投的上百家企业中,仅在AI领域就有寒武纪科技、思必驰、旷视科技、蔚来汽车、银河水滴科技、中科慧眼等20多家知名公司,并与这些企业实现了协同创新。同时母公司联想控股旗下多个投资机构也在ICT产业上有巨量投入,在多个新基建领域和联想集团产生联动效应。

从应用成熟度来看,在工业互联网、智慧交通、智慧医疗、智能制造、智能教育、智能能源等行业已经有一系列成熟的解决方案和落地案例。例如,联想在工业互联网上布局足够早,构建了支撑全球业务的工业互联网平台。该平台已接入全球31家工厂、2000余家零部件供应商、280万家分销商和渠道商、超过2亿台联想设备,每天汇集并处理150亿条数据、15000余种工况,实现了全面的智能化生产、个性化定制、网络化协同、服务化延伸的能力,并已将这些能力对外成功复制。联想已经为北汽、东风、潍柴、中石化、长飞光纤、国电等100多家中国骨干企业提供了工业互联网产品及解决方案,建设了基于自主可控软件技术的工业互联网平台及千余个工业App,在企业智能生产、远程运维、供应链优化、个性化柔性定制、节能降耗等方面形成突破。联想武汉工厂和国轩高科工厂已部署了由联想5G O-RAN云基站和轻量化核心网组成的5G专网,实现了生产设备的无线化连接和业务操作,为智能制造提供了高性能、可靠、安全的网络支撑。

京东方(BOE):全球LCD面板龙头,坚定智能物联转型

公司简介:创立于1993年,2001年在中小板上市,是全球领先的半导体显示技术、产品与服务提供商,主要业务包括端口器件、智慧物联、智慧医工三部分。2019年营收1161亿元,近五年复合增长率为26%。

研发实力:从行业追赶者到领导者的身份转变离不开超大力度的研发投入和支持。2019年研发支出高达87亿元,在电子通讯A股上市公司中排第三,占销售收入比重为8%,研发人数接近2万人,占比30%,且还在持续加码。新增专利申请量9657件,其中超90%是发明专利,累计可使用专利超7万件,在全球半导体技术企业中排名第三。

从技术密集度来看,公司业务已经从面板显示转向物联网全方位发展,端口器件广泛应用于手机、平板电脑、笔记本电脑、显示器、电视、车载、可穿戴设备等领域,是新基建的必备基础;智慧物联已应用于新零售、交通、金融、教育、艺术、医疗等领域、智慧医工助力移动健康管理平台和数字化建设,都属于新基建融合创新方向。

从技术多样性来看,已拥有覆盖设、供、产、销全价值链的完备工业互联体系,可提供全方位、一站式、智能化的工业互联解决方案,实现了智能化生产、数字化运维、精益化管理。

从应用成熟度来看,显示面板全球出货量第一,智能手机、平板电脑、笔记本电脑、显示器、电脑五大主流产品显示屏市占率稳居全球第一,是华为Mate 40标准版on-cell OLED面板的独家供应商。2019年智能医疗、智能车载、智慧交通等12个物联网创新应用板块同比增长超100%,其中智慧交通覆盖了全国80%以上的高铁线路。

紫光股份(Unis):国内ICT领域龙头,“从芯到云”全产业链布局

公司简介:前身是1988年成立的清华大学科技开发总公司,1993年改组为清华紫光,是清华大学为加速科技成果产业化成立的全校第一家综合性校办企业,1999年11月在中小板上市,是ICT基础设施硬件+软件+解决方案的核心资产厂商。2019年营收541亿元,半数以上是数字化基础设施及服务收入,净利润18亿元,都在四年内成功翻倍。

研发实力:2019年研发人员6611人,占总员工比重为46%,研发投入39亿元,在营收中占比为7%。集团在全球有61个研发中心,136个运营支持中心及分支机构,共有30000多件专利,其中90%是发明专利,获得国家科技进步奖及技术发明奖10次,其中国家科技进步特等奖1次,一等奖3次。

从技术密集度来看,聚焦于IT服务领域,着力打造“云—网—端”产业链,向云计算、移动互联网和大数据处理等行业应用全面深入,不仅具备 ICT 基础设施产品,还拥有全方位、数字化解决方案。近期通过定增,加大面向行业智能应用的云计算核心技术研发与应用、5G 网络应用关键芯片及设备研发、新一代 ICT 产品智能工厂建设等方面投入,致力于为信息化需求提供完整的IT服务,全面提升公司核心竞争力。

从技术多样性来看,有新华三、紫光软件、紫光数码、紫光西数等子公司,新华三贡献主要利润。新华三硬件、操作系统、应用、服务全覆盖,是一站式云计算软硬件解决方案提供商。紫光软件业务涵盖软件与技术开发、数字化战略咨询与顶层设计、数字化平台集成与运营,是领先的云计算解决方案提供商,和新华三形成优势互补。紫光数码主要做IT分销,紫光西数是与西部数据的合资企业,主要做存储等IT产品研发销售。

从应用成熟度来看,新华三自主研发的核心网络处理器的商用芯片研制成功,将于年内投产,自研核心网络处理器的高端路由器产品也将发布,在运营商和企业网高端路由器领域持续领先。高端路由器和高端交换机、服务器、分布式块存储、高端硬件防火墙等集采项目中大份额中标,是中国移动、中国电信、中国联通等运营商核心网络的主流供应商,为5G 商用提供优质的网络支撑。

(3)4家垂直新锐:宁德时代、科大讯飞、汇川技术、四维图新

宁德时代、科大讯飞、汇川技术、四维图新大家应该有所耳闻,都是垂直领域的佼佼者,关键是它们的垂直领域都是新基建不可或缺的关键一环。四家垂直新锐在夯实细分领域地位后,大力向产业链延伸,抢占新基建战略新高地。宁德时代凭借新能源车核心部件锂电池,积极布局上游电池原材料和下游充电桩,强化在新能源领域地位;科大讯飞以智能语音切入,全面打造人工智能生态圈;汇川技术基于工控优势,构建工业互联网平台,赋能中国制造;四维图新立足车载导航切入,打造五位一体“智能汽车大脑”,助力智能交通。

宁德时代(CATL):全球领先的动力电池系统提供商,全面布局新能源

公司简介:成立于2011年12月,2018年6月在创业板上市,致力于为全球新能源应用提供一流解决方案,专注于动力电池、锂电池材料、储能系统的研发、生产和销售。得益于新能源市场的高速发展和核心技术优势,迅速成长为电池行业龙头,国内市占率51.8%。2019年营收458亿元,净利润46亿元,近5年复合增长率分别为168%和49%。

研发实力:坚持自主研发,高层均为技术出身,对技术研发有较强的把控力,并拥有国际一流的研发团队,2019年基层研发人员5364名,占比高达20%,近40%研发人员拥有硕博高学历。研发投入超过30亿元,占营业收入比例超过7%,为研发提供充足的资金支持。目前共拥有2369项境内专利及115项境外专利,正在申请的境内和境外专利合计2913项。

从技术密集度来看,主要集中在电池、充电桩、储能等新能源领域,相对聚焦和精准。但根据《巴黎协定》的规定,2020年可再生能源的比例是24%,到2050年需要增长到86%,可见新能源是大势所趋,重要性不言而喻,也是智慧能源的应有之义,空间十分巨大。

从技术多样性来看,新能源的发展高度依赖技术创新,宁德时代在福建宁德投资33亿元设立21C创新实验室立足中国,并在德国设立海外生产研发基地布局全球,研发实力强劲。已实现从材料、工艺与设备、电池模组、电池包管理及电池开发的全产业链技术自主研发,推出CTP的结构改性方案以及快充、长寿命、自加热等方案,在行业内遥遥领先。

从应用成熟度来看,针对新能源乘用车、新能源商用车、储能等不同的应用终端开发的锂电池,已经与特斯拉、宝马、大众、日产、通用、本田和戴姆勒等全球主流车企达成稳定合作,装机量连续3年全球第一,占全球近1/3的市场份额。截至2020年6月,规划产能344GWh(亿瓦时),领先于LG化学的 167GWh、松下的123GWh、三星SDI的48.4GWh,规模优势明显,全球龙头地位进一步强化;全固态锂电池、锂金属空气电池、氢燃料电池等下一代电池的开发也处于全球领先地位,但还在基础和应用研究阶段。充电桩布局已经通过与百城新能源联合成立新公司快卜新能源实现,其中宁德时代持股49%。储能领域已与国家电网、中信银行、中设集团、双一力、江西长运等达成战略合作,重点推进电化学储能建设,助力新基建。

科大讯飞(Iflytek):国内智能语音龙头,打造人工智能生态圈

公司简介:成立于1999年,2008年在中小板上市,是一家致力于智能语音及语言技术研究的科技型公司。2019年营收突破100亿元,上市以来复合增速高达38%。

研发实力:作为首批国家新一代人工智能开放创新平台,科大讯飞高度重视技术研发,语音合成核心技术已达到全球最好水平,并拥有自主知识产权。2019年研发费用支出为21亿元,在营收中占比21%,拥有6404名研发人员,占比高达61 %,一直处于高位。

从技术密集度来看,主攻的人工智能是新基建重要的信息基础设施,在之前的人工智能1.0阶段,主要是优化智能语音技术,并探索人工智能应用,现已进入人工智能2.0阶段,大力推动AI应用规模化落地,红利兑现可期。

从技术多样性来看,逐步形成了“数据-算法-产品”的产业闭环,推进基于场景化的差异化竞争。To B业务主要是教育、政法、医疗、智慧城市等商业化应用落地,To C业务主要是聚焦沟通和办公场景,以翻译机切入,形成办公全系列产品。To G业务主要是智慧司法、智慧警务、智慧检务等智能化赋能。

从应用成熟度来看,在智能语音领域,科大讯飞国内市占率第一,为11.9%,全球第五,为4.2%。按照“平台+赛道”战略,讯飞开放平台的开发者达到112万,参股了优必选、商汤科技、寒武纪等独角兽企业,还培育了淘云科技、云迹科技等创新企业。赛道上发展最快的是教育和智慧城市,贡献了近一半的营收。教育赛道下的智学网围绕个性化学习场景,已覆盖全国32个省级行政区、超过16000所学校。

汇川技术(Inovance):工控自动化龙头,构建工业互联网平台,为制造赋能

公司简介:成立于2003年,2010年在创业板上市,专注于工业自动化控制产品的中高端设备制造商。2019年营收74亿元,净利润9.5亿元,近五年复合增长率分别为27%和8%,2020年上半年同比增速都在50%以上。

研发实力:工业自动化技术具有自主知识产权,专门从事研究开发的人员有2512人,占比为22.40%,研发投入9亿元,在营收中占比为12%,远高于国内同类企业,其他都不到3亿元。已获得的专利及软件著作权1800项,其中超过70%是发明专利和实用新型专利。创始团队多来自于华为电气产品部门,被称为工控界的“小华为”。

从技术密集度来看,主营业务包括智能装备、机器人、新能源汽车、轨道交通、工业互联网、电梯电气配套等,涉及新基建中的工业互联网、新能源汽车和轨道交通等多个关键领域。

从技术多样性来看,公司战略是以技术和市场平台为延伸,具体表现为:一是从零部件到整机,从工业机器人机械模具的精密滚珠丝杠和电动滑台,到新能源汽车动力总成,再到电梯一体机和机器人整机;二是以市场为平台延伸,主要是伺服、PLC、触摸屏、运动控制、工业互联网等标准工业自动化产品;三是以技术为平台延伸,如电梯一体机、轨交牵引系统、轨交控制系统、新能源电控等。

从应用成熟度来看,在工业自动化方面,变频器、伺服系统市占位居内资品牌第一名,广泛应用于电梯、起重、机床、金属制品、电线电缆、塑胶、印刷包装、纺织化纤、建材、冶金、煤矿、市政等;在电梯行业,已成为业内领先的电梯一体化控制器供应商;在新能源汽车领域,是电机控制器的领军企业,定点超过8家主机厂,独家供应宇通客车的电控系统,主供3家造车新势力,并进入广汽、长城等一线车企供应体系。

四维图新(Navinfo):车载导航龙头,打造五位一体“ 智能汽车大脑”

公司简介:成立于2002年,2010年在中小板上市,是中国导航地图的开拓者。目前拥有自动驾驶地图、高精度定位、云服务平台、以及应用于ADAS和自动驾驶的车规级芯片等核心业务,赋能智慧出行,是中国市场乃至全球更值得客户信赖的智能出行科技公司。

研发实力:作为拥有甲级导航电子地图制作资质的21家厂商之一,在保持传统导航优势的同时,高度重视智能出行新技术,2019年研发支出占比高达57%,研发人员占比高达58%,加大技术研发投入力度,积极迎接汽车“新四化”时代。

从技术密集度来看,主营业务除了传统的导航业务外,还有高精度地图、高精度定位、自动驾驶、汽车芯片、位置大数据、车联网等新业务,定向为自动驾驶时代提供“数据+云+AI+芯片+软硬一体化”的综合解决方案,是智能交通、智能汽车的核心供应商。

从技术多样性来看,业务模块和应用场景不断丰富,已形成导航、车联网、芯片、位置大数据服务、高级辅助驾驶及自动驾驶五大模块,五位一体打造“智能汽车大脑”,推动自动驾驶一体化。导航、车联网、芯片三者已相对成熟,贡献了84%的营收和89%的毛利润,位置大数据服务、高级辅助驾驶及自动驾驶快速追赶,营收增速分别为37%和96%。

从应用成熟度来看,导航业务市占率在40%左右,稳居龙头地位,与高德软件和易图通形成了寡头垄断,合计占比接近90%。车联网业务已经与互联网公司、传统车企和车厂一级供应商达成合作,包括华为、腾讯、滴滴、奔驰、宝马、大众等。自主设计研发的汽车芯片已打破国外垄断,开始量产。自动驾驶深耕高精度地图,已实现全国主干网络数百万公里覆盖,与多个主流车厂合作的量产车型陆续上市。

三、新征程:老牌强者赛道升维,优质资产价值重估

据估算,2020~2025年新基建能带动11万亿元投资,平均增速10%,符合产业转型升级和高质量发展方向的新一代信息技术及其应用是未来经济的主要增长点。对于“China Built”十大新基建核心代表企业,新征程已经开启,未来已来。特别是对于第二类老牌强者是赛道升维再出发,需要用全新的视角重新看待。

1. 老牌强者:底蕴深厚,行业龙头地位本就难以撼动

新基建中的老牌强者——联想、紫光、京东方,都是84派和92派创业的典型代表,联想是1984年创始人柳传志先生从中科院辞职创业成立的,紫光是1993年清华改组的第一家综合性校办企业,京东方是1993年北京电子管厂员工自筹改制而来的,本就有着深厚的底蕴,再经历了30年左右的风雨洗礼,全部成长为大家耳熟能详的行业龙头,有着坚实的基础支撑。

2. 赛道升维:再上风口,新基建助力加速转型

虽然这些老牌强者在各自的传统领域都已经具备绝对优势,但没有停止创新进步的步伐,加快关键核心技术攻关,并取得了很多突破性创新,抢占发展制高点。联想已掌握人工智能、企业云计算、5G、设备创新、智能生活方式创新与孵化、区块链等领域的核心技术,驱动联智能变革,逐渐从传统的硬件提供商转型为技术提供者。紫光自主研发的核心网络处理器商用芯片已经量产,高端路由器即将发布,在未来5G商业应用网络建设中具有突出贡献优势,从原先的“业务能力平台”演进为“云与智能平台”。京东方OLED面板已经量产供货、 QLED显示技术取得了重大突破,并积极进军芯片行业,大力布局物联网,从显示器件生产商向智能物联服务商转型。在新的赛道,会有新的风采、新的成就、新的辉煌。

3. 价值重估:前景可期,动态调整平衡估值溢价

“China Built”十大企业中,除了华为是100%员工持股外,其他都已经上市,遍布A股、港股和美股。无论在哪个市场,二级市场的逻辑都是一样的,先看行业、再看公司。行业景气度向上、具备核心竞争力、长期业绩确定性高的公司会被给予更高的估值,行业分化越来越明显,龙头科技股不断创新高,而没有太多前景的传统板块大部分趴在地上。

随着新基建的崛起,第一类综合巨头和第三类垂直新锐受到高度关注,在二级市场备受追捧。但第二类老牌强者却有些尴尬,按理说它们不仅有传统业务作为坚实的护城河,还有赛道升维带来的增量机会,未来想象空间巨大,但后一部分之前没有被充分认识到,亟待重新审视、价值重估。

本文来自微信公众号:如是金融研究院(ID:RuShiYanJiu),作者:管清友