扫码打开虎嗅APP

本文来自微信公众号:财经夜班车(ID:goldnews),作者:金十小金,题图来自:视觉中国

人称亚洲巴菲特的狠人—孙正义在过去20年里,几乎踩准了时代的每一个风口:80年代进军软件销售产业,90年代投资互联网和电子商务,21世纪的前十年布局移动互联网……这期间更是投出雅虎、 阿里等科技巨头。

风投上精准出手,让他曾经短暂问鼎世界首富 ,长期更霸榜日本首富的位置。

然鹅,自2019年下半年开始,孙正义就开始频繁水逆,他的软银投资帝国接连爆雷。先是投资的全球最牛“二房东”WeWork上市失败估值暴跌;2020年2月,美版“拼多多”Brandless宣告倒闭。最近还传出了被华尔街围猎的大新闻!

这背后是时不我待,还是英雄末路?今天我们来看看狠人孙正义的翻车简史?

故事分为3个部分:

狠人漫天撒巨网,神兽助力登宝座。

激情借钱投资失利,断臂求生变卖家产。

华尔街猎杀东方之狼,英雄运去不自由。

投机狠人孙正义

孙正义的发家离不开“互联网泡沫”这5个字,我们便从这五个字开讲。这里有个很重要的时代背景一定要先交代一下:

90年代的美国,随着推信息高速公路建设,硅谷起来了一大批互联网公司。当时,美国在资本市场出现了一个新的情况,这就是大规模的亏损公司也可以上市IPO。

当时市场出现了一家叫网景公司,它开发的浏览器产品一度占据了70%的浏览器市场份额。尽管此时它的盈利模式并不清晰,但是架不住市场对于它的浏览器故事充满狂热 。1995 年 8 月,网景上市首日涨幅高达86%,而当天最高价涨幅达 154%。这也是华尔街的资本第一次一次意识到:大家其实不需要靠开公司赚钱,还可以靠卖公司赚钱,谁的故事讲的好,就能卖的好。

网景公司创造的惊人回报率,让美国纳斯达克(NASDAQ)市场掀起了 一股波澜壮阔的投资热潮,风险资本纷纷进入硅谷的互联网初创公司里面,希望能够捕捉第2个网景。

美国风险投资金额 数据源中证金融研究所

美国风险投资金额 数据源中证金融研究所

孙正义就是这一时期的绝对枭雄。孙正义自己创立的公司在日本股市上市,他拿着开公司赚的钱,快速的加入华尔街的风投资本里面捞金。

那个时候,骨骼清奇、悟性极佳的孙正义已经参透买卖公司的秘诀。那就是:漫天撒网。巅峰时期他曾一度投资了超过800家创业公司。这样的手法让他收获也不错。

风投圈有这么一句话:十个项目八个亏,一个不赔不赚,还有一个狂赚。这话应验在孙正义身上非常的精准。

1995年,孙正义向雅虎注资1亿美元,并获得了雅虎30%多的股份。这笔投资为孙正义带来了巨额利润。2000年互联网科技泡沫破裂前夕,雅虎市值一度高达千亿美元,持股33%的软银在这笔投资中获得了300倍收益,这让孙正义还做了3天的世界首富。

只是很快没想到,孙正义迎来了人生的第一次水逆,随着2000年科网股的泡沫破裂,股市暴跌。孙正义投资大部分公司在互联网泡沫中灰飞烟灭。孙正义旗下的上市公司软银股价一度跌到只剩最高值的1%,孙正义的财富脚踝斩了。

但是狠人孙正义很快就爬起来了,这一次他瞄上了移动互联网这个赛道。

2000年孙正义第一次投资阿里,2014年阿里巴巴在纽交所上市,软银通过十几年前那笔2000万美元换回的是这家互联网巨头29.5%的股份,单笔投资回报率超过1700倍。他意识到时代变了,要找到下一个阿里巴巴得用一些其他方法。

这一时期的孙正义转变了投资策略:除了投资新经济新技术企业,还通过大手笔资金扶持这些些企业不惜成本地扩大它们的市场份额,迅速蜕变成行业巨无霸,然后再通过上市为自己赢得巨额回报。

我们拿个例子来说明一下。

2018年当孙正义有意投资滴滴时,当时的滴滴并不缺钱,程维一度拒绝软银资金。孙正义的回复是:要么接受投资,要么软银把资金投给滴滴的竞争对手——这逼得程维服软,接受孙正义的投资。然后软银再扶持滴滴,通过补贴和烧钱迅速的占领用户,用资本抢滩市场规模,占领市场后进行垄断性经营。以漂亮的数据换取市场估值。

这种游戏规则曾经造就了无数巨头,也引领了一股风潮。京东、滴滴、O2O、共享单车等互联网繁荣,基本上都依托这样的投资思路得以蓬勃生长。我这样羊毛党也得以有薅过一阵子的“资本主义羊毛,最后还把自己的押金给薅没了。

这套投资打法在互联网红利早期是非常有效的,因为互联网红利早期有巨大增长空间,只要赛道选对、头部公司显现,资本便可成为这些公司的战略支点。但到了互联网下半场,市场进入“L型增长”,剩下的都是难啃的商业模式,这个时期的互联网公司能否赚快钱、干净钱,甚至是能不能赚钱都是要打个问号的。

为什么要强调这一点,因为这是孙老板日后路上的很大的一个雷。

软银的困局

一度登顶世界首富的孙老板在高光时刻说过这么一句话,他的成功可以复制——最重要的是命中趋势,然后找到符合引领这一趋势的头部公司,坚定的All in。

但是,All in是需要海量的资金的。

2017年孙正义说服家财万贯的沙特阿拉伯王子,创建了千亿美金的愿景基金,以求打造一款风投战斗机(基)。让孙正义万万没想到的是,愿景基金会是他给日后的自己挖的一个深坑。

时间来到2020年4月, 软银发布全年财务业绩预测。其中,经营业绩的巨额亏损震惊四座。

其中,2019财年软银的亏损绝大部分依然来自愿景基金。2019财年愿景基金的投资亏损为1.8万亿日元(约165亿美金)。

软银解释亏损的原因,一是Uber、WeWork的公允价值大幅下降;二是在新冠病毒爆发后,其他投资组合公司的估值在最近一个季度也出现了急剧的下降。

财报显示2019财年愿景基金的投资损失构成为:Uber损失52亿美元,WeWork损失46亿美元,其他投资损失75亿美元。软银硬的愿景基金的投资组合里,有近10家公司受到疫情的直接打击。

愿景基金投资分布 | 图源雅虎财经

总来来说,在风投界所向披靡的孙总投资翻车了!

我们用人话说说软银面临的问题,近几年软银投资的企业估值都偏高(价格比较贵),少有财团能接得了软银的盘,所以通过IPO进行二级市场募资,让股民和各种基金一起为梦想窒息,是软银最想走的路。

万万没想到撞上了疫情,软银手上这些项目又多是短期内难以靠盈利支撑能大笔分红的类型。乱世之中,名贵的资产掉价最快,因为难出手。软银手上的这些高估值的标的纷纷躺枪掉价了。

大型互联网科技IPO时的盈利能力 图源Equityzen

由图可以看出大批互联网科技公司是没有盈利能力的。

然而,前方有个更深的雷还在等着软银。

在资本市场上,有句名言:“新手死于追高,老手死于抄底,高手死于杠杆。”哪怕是人精成猴的孙老板也没逃过这个定律。

还记得我们前面提到号称是千亿(970亿)VC基金—愿景基金嘛,这里面的钱大部分是孙老板找江湖朋友借来的,每年要还利息的那种(7%)。

愿景基金的资本结构是60%的债务和40%的股权的形式,也就是一大半都是债。那么,借钱给孙正义的又都是哪些朋友呢?是沙特和阿联酋的主权财富基金、苹果、富士康、夏普等企业。光光是还这些大哥们利息,愿景基金每年就要掏出28亿美金。

事实上孙正义的翻车是有信号的。

优衣库创始人柳井正和孙正义的多年的好友,早在2001年,他就应邀任软银的外部董事,但是柳井正选择在2019年的最后一天卸任软银的外部董事,和孙正义分道扬镳。紧接着,孙正义的的好朋友马云在2020年5月也退出了软银的懂事会,愿景基金一期的大部分金主早已表示不再为二期注资,目前整个项目已经冻结。

当然孙老板现在面临更大的问题是财务上的,自疫情暴发以来,软银的股价是跌跌不休。过去一年软银集团的市值又缩水了三分之二,在今年3月的最低点时仅800亿美元左右。另一方面,根据递交监管文件分析发现, 孙正义在今年3月份向多家银行质押多达60%的软银股份,现金流紧张的问题已经昭然若揭。

但是别忘了孙正义可是在资本市场冲浪达人,危机之下他祭出了两招。

一是:卖资产还债,安抚兄弟们的心。

二是:拿一部分钱加杠杆炒股,以求逆天改命。

我们先看第一招:

看看孙老板时怎么卖资产的。日前,软银集团发出一份声明,表示将出售或变现高达4.5万亿日元(约合410亿美元)的资产,用来股票回购,以及偿还债务和回购债券。

在软银“待售资产”名单中,阿里巴巴的股份排在了首位。在对外公布的这项货币计划中,软银希望出售价值约140亿美元左右阿里巴巴的股份。也就是首先拿占了孙老板整个投资生涯盈利80%的阿里股票下刀。十多年来,孙正义仍然多次强调不会出售阿里股票。不过终于是形势比人强,这刀不得不砍下去。

除此之外,孙正义还拿出了压箱底的宝贝——英国芯片设计公司Arm,要知道它对孙正义的意义堪比阿里。Arm是一家软银历史上最大的一笔收购交易,孙正义在2016年把它买回来花了320亿美元, Arm的表现也相当稳,如今全球95%以上的智能手机和平板电脑都采用的ARM架构。

华尔街围猎炒股新手孙正义

正如我们前面所说,孙老板还有一招后手,打算通过加杠杆炒美股,以求逆天改命。

今年疫情之后,尽管美国经济并未从新冠疫情的影响中完全复苏。市场上一批敏锐的人已经看到,联储印钱的无底线和特朗普在大选前托住美国金融市场的决心。经济是什么样不重要,重要的是只要不断放水,有资金进入股市,短期内美股就可以一直上涨。一批大户、散户都冲进美股,强烈看多美国,用期权豪赌代表美国核心资产的科技股。

说到赌,怎么少的了孙老板。今年8月11日,孙正义宣布:软银成立一家投资上市公司股票的资产管理公司,资本大约100亿美元,他们希望能够通过这个新部门打一场翻身仗。(人话就是:通过炒股来翻身)。

至此,孙正义旗下的这家资产管理公司开始在美股大举扫货。

媒体传消息称,软银在一季度买入了将近40亿美元的亚马逊、特斯拉、微软等蓝筹科技股,还同时斥资约40亿美元,买入这些已有持仓的科技股以及其他科技股的看涨期权。

那孙老板为啥要期权和正股一起买呢?下面这段涉及到金融行业的常识,下面这段解释比较绕,大家可以直接跳过,后文有解释。

要知道通过大量购买看涨期权和正股,软银可以短时间内最高效率地推动了标的公司股价上升,更大限度的获利。一般来说,资金买入正股会推高股价。同时资金又去买期权,这让卖期权的做市商就不得不大量买入正股以对冲风险,这又进一步地促进了股价上涨。在股价上涨到一定程度时,资本可以将价格早已飙升的期权与股票脱手。这样一来,软银就可以从正股上涨和加杠杆期权中同时锁定获利。

剧情到这里都很完美,从媒体的报导来看,软银似乎在这笔交易中爆赚了40亿美金。

但是再一个万万没想到啊:孙老板进场带的钱太多,巨大的交易量把亚马逊、Facebook和谷歌等公司的看涨期权交易量拉升了几个档次。引发了市场的抢筹。随着股价上涨,孙正义对手盘—做市商不得不买入更多正股,这引起了他们的关注。

我们把上面这个剧情简单化,让大家更好的理解:赌场的某张桌子专门用来赌大小,最近这桌子比较邪门一直都开大。很快孙老板进来了,他把带的钱一把全倒这张邪门的桌子上,要压大。作为赌场的老板,不管是客户压大压小,你筹码得备着,坐在赌桌边陪客户把这个游戏玩下去是不是。问题是,桌子边的散户一看这阵势,纷纷跟大。赌场老板几乎成了所有人的对赌盘。

所以这个剧本里唯一受伤的就是赌场的小老板,而这批老板就在现实中华尔街的做市商们。

到这一步,孙正义相当于反过来割华尔街做市商的韭菜。由于赌场规则的一些漏洞,确实存在这种套利的可能。如果资金少,动静小。人家就当你是羊毛党了,问题是孙老板一出手就是40亿美金啊,来几只羊也不够薅啊!

美股的期权交易量在8月(孙正义宣布炒股)达到高峰。

美国单一名称工具股票期权日均交易量 数据源Cboe

华尔街的做市商们很快就发现在期权市场存在这样一个大鳄,大手笔买入单只科技股的看涨期权,大家断定这个买家肯定是大型金融机构。华尔街的犹太人的地盘,而犹太人是出了名的团结。大家很快就一致对外,先是通过媒体新闻放出消息来:孙正义这头华尔街巨鲸推高了股市的泡沫,可能引发市场崩溃。

图源网络截图

紧接着开始出货砸盘,也就是强行通过一些手法,让桌子上开出来是“小”。所以我么看到美股在9月4日大跌的剧情,特别是孙正义旗下资产管理公司的重仓股;苹果和特斯拉都以以暴跌致敬这场猎杀。

近期五大科技股行情走势 图源雅虎财经

故事到这里,目前网上盛传软银在新闻发布会里已经宣布已经关掉了大部分的仓位,相当于离场走人了。市场在传出孙正义被华尔街暴打之后,软银的股票也在两个交易日暴跌7%。

虽然孙老板的自救结果目前是看不出输赢,但是这次逆天改命的炒股算是输了。

果然,运去英雄不自由!

总结

其实看完孙老板的故事,很轻易地就能看出“豪赌”这两个字是贯穿他投资生涯的两个关键字,其实赌也没什么,关键是在什么时候赌。

还是那句话,一个人的成功,当然要看自己努力,但也要考虑历史进程啊。

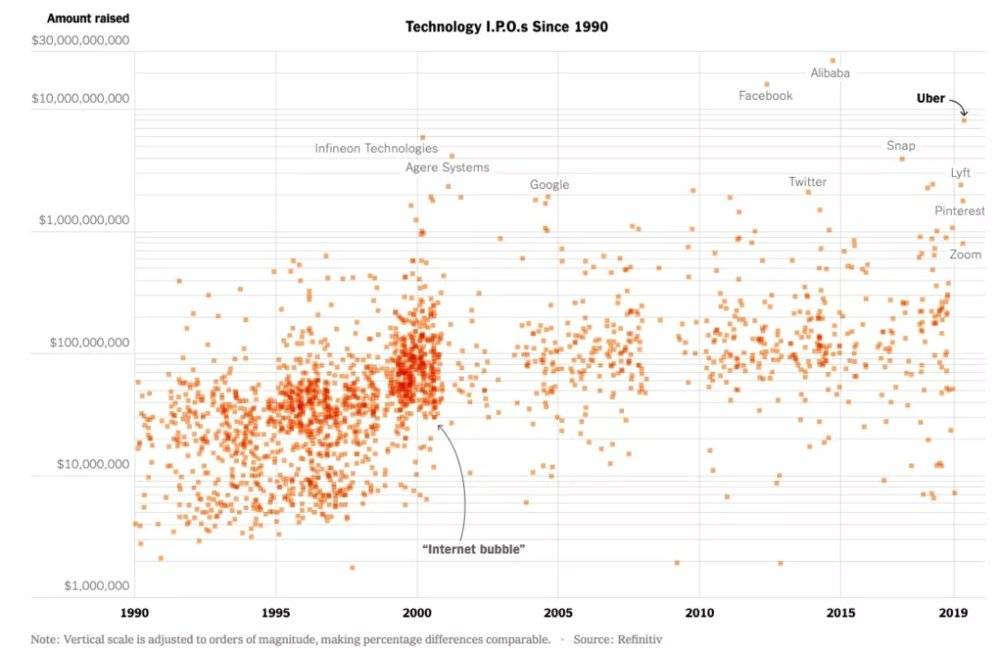

孙老板的历史进程又是什么呢?是下面这张图。这面这张图是1990年~2000年科技公司每一年IPO数量的散点图,它的背后是:信息革命的周期红利。我们知道孙老板是做IPO生意的,通过倒手来赚差价能看到1990年以来,漫天都是机会。2000年以来行情差了点,但也不差机会,2015年之后这种机会渐渐减少。

1990年以来科技股IPO规模 数据源Refinitiv

更重要的历史进程是,1990年以来,全球的经济周期一直还是体现出向上的趋势。而日本从1989年经济泡沫破裂后,采取了长时间的货币宽松政策,这也是孙老板早期为什么能从日本轻易借到相当便宜的钱去经济活跃度最高的美国豪赌套利。

然而,三十年河东,三十年河西。谁曾想到,当日成就你了东西,假以时日又来毁灭你。随着经济周期接近尾声,互联网的红利也接近尾声,2015年之后,市场上IPO数量开始减少,资本市场投资逻辑也在转变。

孙老板发际于互联网泡沫,眼下又困于互联网泡沫之中。

这才是真正的投资,有盈有亏,世事无常,纵使你神机妙算,但也抵挡不住的时代的滚滚洪流。

本文来自微信公众号:财经夜班车(ID:goldnews),作者:金十小金