扫码打开虎嗅APP

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:见智投研,题图来自:视觉中国

翻开蚂蚁金服的招股书,每一行核心运营数据,几乎都可以让同行“羡慕嫉妒恨”:

1. 支付宝APP年活用户10亿、月活7亿+——国内拥有用户数量级的APP一只手就能数得过来,同行如微信支付即使用户庞大,但也没坐拥7亿+用户的独立APP;

2. 今年6月底支付宝APP月活商户8000万+——个体工商户作为国内经济市场主体,2019年也就不到8500万;

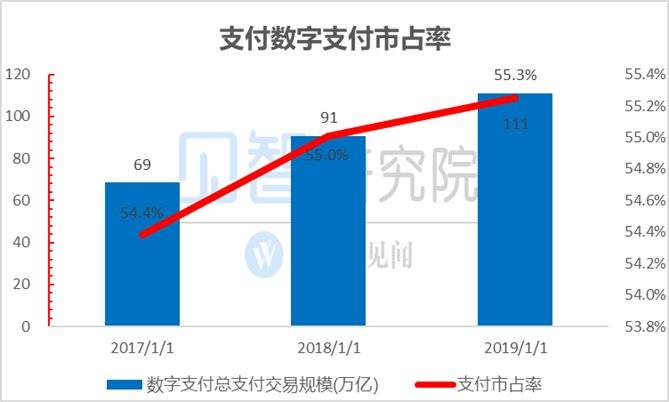

3. 去年一年,支付宝含商业、理财、个人的支付交易总额高达111万亿,而同期社零总规模也才43万亿,2019年中国GDP 99万亿。

支付宝代表的支付业务,作为帝国起点,蚂蚁正是凭借支付的流量,逐步衍生出了助贷、理财、保险等业务,它同样也是2018年蚂蚁利润大跌的核心因素。

研究支付宝业务,对于理解蚂蚁帝国基石的牢固程度、判断蚂蚁的增长驱动力与利润想象空间,至关重要。

见智结合IPO与问询资料、支付宝发展史,行业竞争态势,判断中期来看,支付即使持续做大,大概率也是一个盈亏平衡线上徘徊的业务,难以撑起独立的估值。

以下是详细分析:

一、支付宝源头:从解决信任到消灭现金

支付宝作为第三方支付的鼻祖,2004年左右之时,是作为电商交易的附带产品,由于线上交易不是线下的现货交易,买卖双方的信任度很低,商家不愿意等到用户收到货了再收款,用户不愿意收不到货就把钱付出去。

支付宝的出现,相当于用户先把资金寄存于一个双方都愿意相信的第三方账户中,等用户确认收货后,货款再转移至卖家账号中,而这个支付宝的这个创新性做法就是现在再普通不过的担保交易。

而当这种因为线上交易场景出来的创新支付——第三方担保交易支付方式,带着巨大用户池来反攻线下时,担保性质变淡,支付方式创新带来的支付便利站上上风。

不妨回想一下没有微信支付宝时候的消费支付场景:

“排着长队,等终于等到付钱的时候,从口袋里拿出一个塞满各种购物卡、储蓄卡、信用卡、钞票和硬币的钱包,结账时候还有可能粗心大意忘了密码,或者找零时候稍不留神拿到了假钞。”

而现在的支付,大街小巷都是码商,手机取代钱包,支付宝微信扫码走天下。

而C端用户的消费支付行为正是支付宝的核心战场。

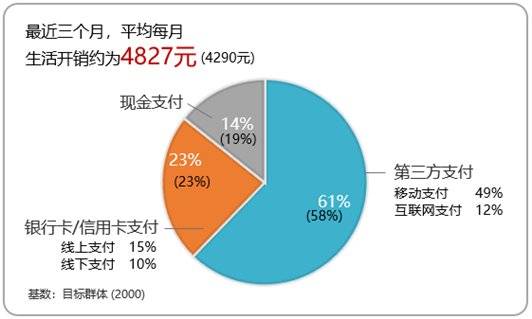

根据益普索一项调查,2019年三季度在C端用户的消费支付行为中,支付宝、微信支付等代表的第三方支付在整个C端支付的占比已超过了60%。

而支付宝的成长过程,就是第三方支付从无到有,再到不断侵蚀银行卡/信用卡与现金支付的过程。

数据来源:益普索,3Q19

二、第三方支付:巨额资金流的小额过路费生意

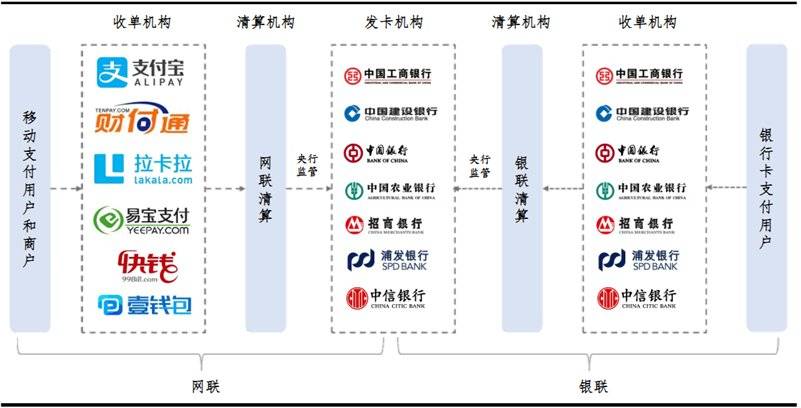

用户用微信、支付宝一键支付背后,是一条多方参与的资金流动链条:用户通过支付宝(绑定银行卡、信用卡或钱包余额)付钱,会统一由网联对接与背后的银行机构清算,这个过程中:

1. 支付宝会向商户收取支付通道费,大约为0.6%作为技术服务收入;该部分的费率,不同于海外的市场化定价方式,国内虽说支付机构有一定的定价自主权,但是大行业费率受到官方指导价的监管。

2. 支付使用后端的网联清算与银行通道也完成支付服务,是支付宝获取支付收入需要付出的成本——银行通常会按照交易额和交易笔数收费,通常是千分之二到千分之六不等的额度,一些银行机构可能以资源置换的方式,而不收钱。

3. 网联作为清算机构,主要第三方支付机构是其股东。根据媒体报道,目前向支付机构要的费率非常低。

此外,由于经手资金量较大,支付宝与微信支付每天都会产生中间结转状态的资金(应付商户资金),又称客户“备付金”,尤其是线上购物的支付行为属于担保付款,只有用户确认收货之后,资金才会付给商户,中间状态停留的时间更长,形成大额的利息收入。

三、支付的核心:商户 vs 用户,哪个更重要?

第三方支付平台作为资金流转链条中最前端的一环,通过场景的广覆盖,一面连接用户,一面连接商户。任何一个平台,两端的连接能力都是公司研究的重点考察对象:

从支付宝来看,无论是同行还是跨行业对比,它的月活商户量均显著超过互联网同行。

数据来源:公司财报、Wind,见智整理

但不同于电商平台,除了用户流量之外,商户与物流同样构成核心竞争壁垒,见智认为支付平台作为工具型应用,其核心竞争力更多在于流量与场景。

用户对支付的使用没有基于商家类型的心智定位,譬如购买餐饮服务使用专注餐饮的支付平台,作为普适性工具应用,应该追求的是场景的全覆盖,来满足用户各种场景下的支付需求。

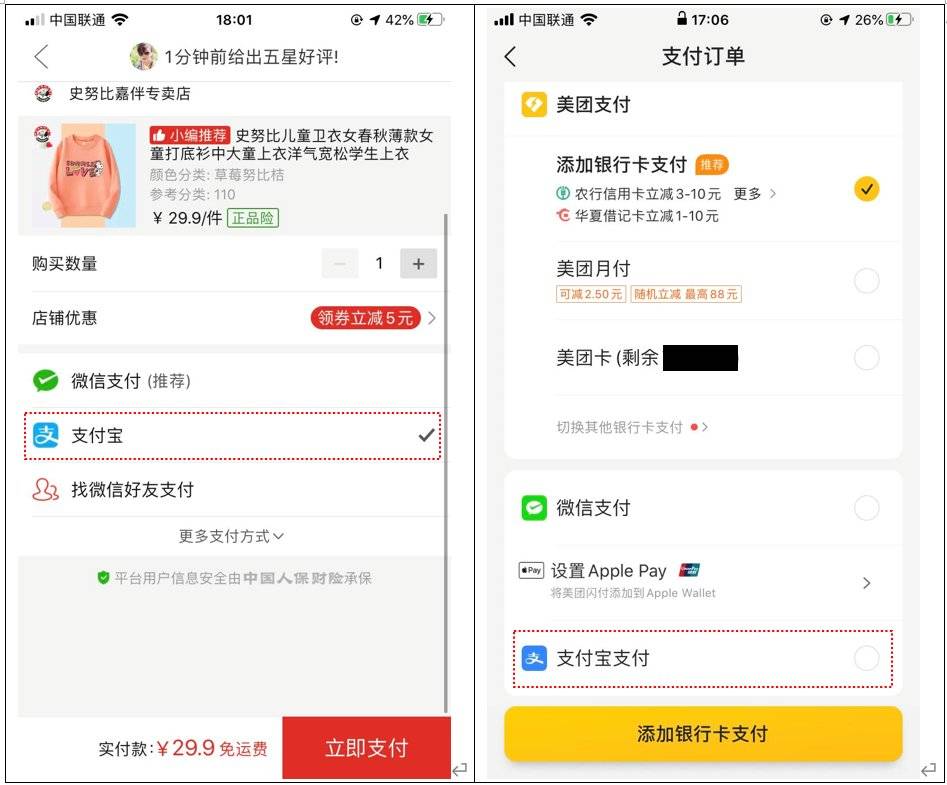

而支付平台一旦对用户的使用习惯形成垄断,商家必须把这种工具提供到用户。作为具备独立决策能力的商家,没有人希望在交易即将达成之时,卡在支付工具这一环上,即使部分商家有很明显的站队倾向和意愿。

来源:拼多多、美团APP截图

四、支付宝: 龙头的软肋

从竞争的核心——流量和场景来看,相对主要竞争对手微信支付(财付通),支付宝虽有开创者的优势,但目前竞争明显占在下风:

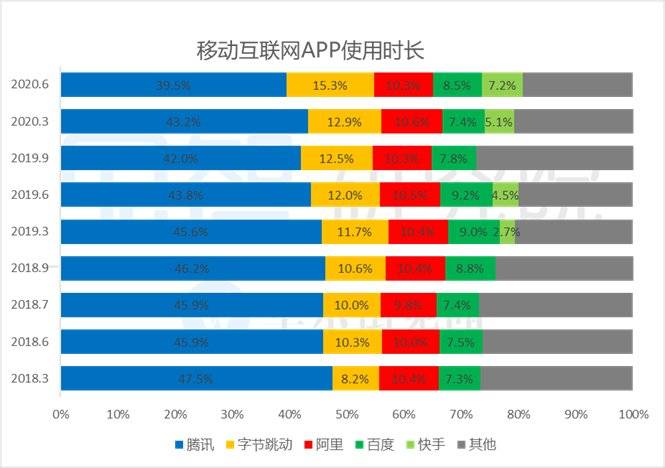

1. 微信作为社交APP,无论用户数还是用户时长全网独占鳌头,且远超支付宝,形成腾讯在支付领域的天然优势。

数据来源:公司财报,IPO资料、见智整理

数据来源:QuestMobile,见智整理

2. 微信每天处理的支付笔数是支付宝的两倍还多

见智根据两家平台每年公布的交易类客户投诉笔数与占比重推算:最近两年支付宝与财付通的日均交付笔数稳定在3:7左右,补贴过后支付宝有小幅下滑的态势。

微信支付在支付笔数上的压倒性优势正是微信用户粘性与腾讯投资生态体系共振的结果。

数据来源:公司网站、见智估算

3. 巨量支付交易额背后的含金量问题

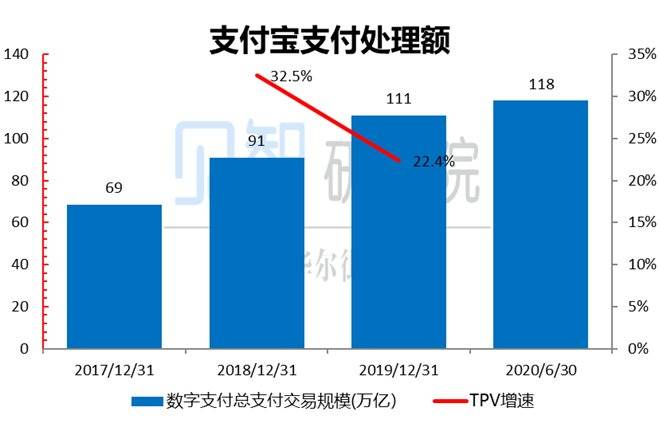

支付宝在去年全年支付处理额111万亿的情况下,截止今年上半年的年交易处理额在疫情之下达到了118亿。

数据来源:蚂蚁招股书

不过,见智认为,不同于普通商业交易平台交易额与收入之间的稳定对等关系,这里的处理额仅可作为参考指标。

这主要是因支付宝的支付交易额除了含金量比较高的商业场景支付(购物/服务)(通道费0.6%左右),还有通道费率较低的个人支付(个人账户转账、提现、信用卡还款)与理财、保险等金融性支付(综合同行来看,支付费率0~0.2%)。

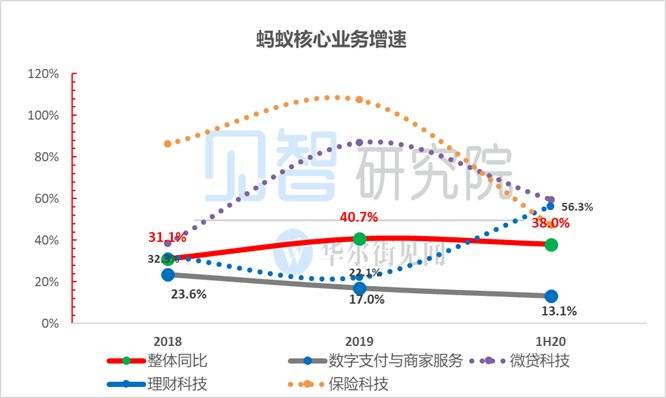

而基于蚂蚁的业务收入增速来判断,截至上半年年交易的正增长,主要源于理财科技的推动。靠商业支付来支撑的支付业务增速在疫情影响应是下降的。

数据来源:蚂蚁招股书

4. 硬核对比:支付到底谁更强?

根据第三方数据来看,由于涵盖了金融支付,支付宝在中国数字支付的市场市占率超过55%。作为行业最初的拓荒者,又拥有如此高的市占率,市场会自然而然地认为支付宝是第三方支付行业当之无愧的龙头。

来源:艾瑞,蚂蚁IPO资料

但见智上文提到,支付业务更具意义的核心在于高价值领地——商业支付的市场占领,体现在结果上是支付的创收能力。

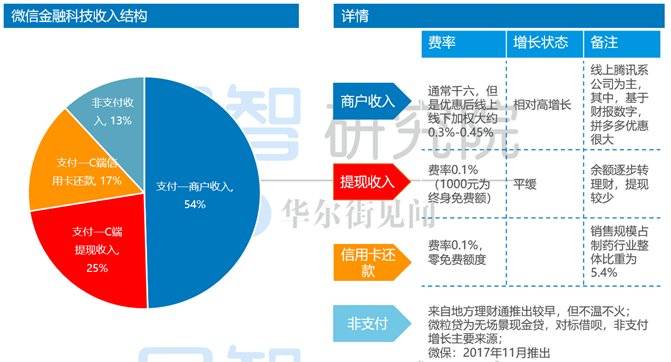

对比支付业务的创收能力,见智基于腾讯财报数据、专家访谈信息与获取的外行资料,细拆了微信金融科技的收入构成,并将其与支付宝对比:

数据来源:腾讯财报、见智估算与预测、外资投行数据

数据来源:IPO资料、见智预测

可以看到,即使2018年支付宝大放血全球撒红包,也未能影响微信支付的创收能力,当年财付通的收入规模首超支付宝。

2019年,微信金融科技业务844亿,其中80%以上为支付业务贡献,也就是说支付业务收入超700亿。同期蚂蚁的支付收入519亿, 在收入绝对值上,双方支付收入已经来开距离。

见智判断这背后的核心原因如下:

(1)核心客户费率低:

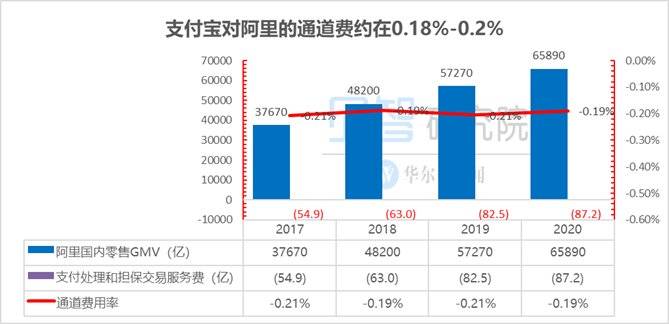

基于阿里财报数据,作为支付宝线上毫无悬念的最大客户,阿里2020财年零售体系交易额6.6亿(全球GMV 7万亿),其中70%通过支付宝交易(换句话说,其余30%为未成交的水分GMV),同财年阿里向蚂蚁缴纳的支付费用为87亿。

可以算出,蚂蚁对阿里零售收取的支付费用率约为0.19%,低于通常0.6%费用率,以及见智调研的强议价力大电商客户0.3%的费用率。

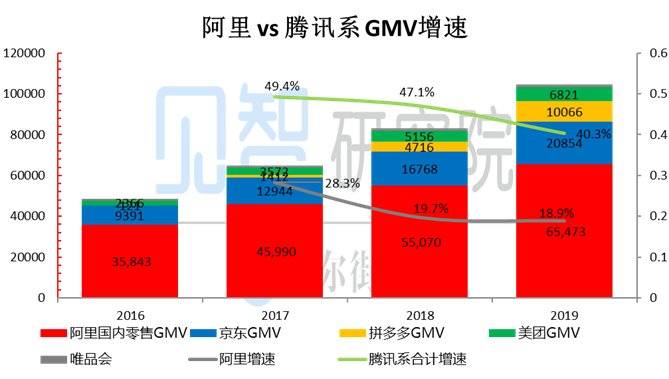

(2)腾讯系线上大客户增速更高:

线上支付来看,在电商购物场景中,虽然支付宝由于阿里电商盘子大,所以处理交易额有优势,但从增速上来看,腾讯系电商GMV增速更高,这也对应着财付通线上更快的支付收入增长。

(3)支付宝在线下场景优惠力度较大:

譬如支付宝线下收钱码借记免费,个人支付有更大的免费额度,而且通过积分等不同渠道还可以兑换额度,因此个人支付部分支付宝收入较低。

低通道费用及高红包补贴背后的很大原因都是在于微信的高用户数和高使用时长为微信支付带来的天然的场景优势与用户粘性优势。

来源:微信支付、支付宝官网、见智整理

五、腾讯支付 vs 支付宝:席卷各路诸侯的全面战争

从第三方支付的历史来看,从微信支付2014年用红包游戏对支付宝“偷袭珍珠港”、2015年O2O大战过嗨时喊出“无现金社会”、到2016年支付宝做往来与校园日记的败笔……

整个支付商业格局的演进路径是资金开路的用户补贴战、与资本开路的场景争夺战。

资料来源:公开信息、见智整理

从结果上来看,微信凭借巨大的用户基数和高互动性用户时长,用资本链接场景阵营,在支付业务上突破了支付宝的先发优势,在阿里系之外的支付市场(包括线上线下)上获得了更大的话语权。

而如果看接下来的竞争,需要回答两个问题:

1. 新玩家有颠覆市场格局的可能吗?

回答这个问题,通过简单复盘第三方支付的商业竞争过程,可以看到,用户对第三方支付的“聚合”支付+便捷要求意味着:

(1)没有C端流量场景加持的支付厂商(银联闪付、汇付天下、卡拉卡)难撼动行业格局;

(2)流量基数不够大、用户时长较短的C端巨头(京东支付2012年推出,度小满2014年4月15日推出)较难突围;

(3)先发优势、高用户基数、高互动性用户时长、高用户粘性(支付宝、微信支付)的C端流量平台才有支付市场雄霸一方的真正可能。

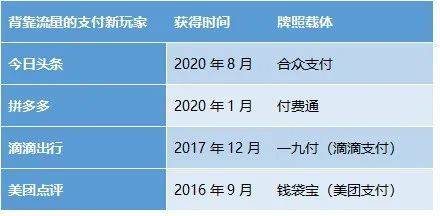

除去只有传言没有兑现的快手支付,目前真正的新玩家只有今年新并购获得支付牌照的今日头条和拼多多:

资料来源:公开信息、见智整理

没有先发优势的新玩家,目前来看具备高用户数基数+高互动性用户时长,且具有雄厚资金实力只有刚刚拿到支付牌照的今日头条。

数据来源:QuestMobile,见智整理

从业务切入的路径来推测,不排除获取牌照后的字节采用类似“视频式”升级的社交红包玩法,结合补贴来轰开支付用户基数。

但从运营的角度,后续用户习惯的养成、用户支付的活跃度可能是一个需要持续解决的问题。但整体而言,并不排除字节为打开金融业务线的局面,而去尝试掀起行业补贴的可能性。

2. 双寡头时代的竞争演绎:支付携生态而战,迭代向商户奋进

从目前来看,双方商户量都在接近中国8500万的个体工商主体的情况下,场景覆盖竞争基本结束。

而在支付用户渗透率上,疫情进一步拔高了支付渗透率,考虑到与身份证挂钩,多账户情况相对较少,支付账户的纯度更高,在支付的用户渗透空间也越来越小。

数据来源:中国互联网信息中心,见智整理

而且,在用户使用习惯逐步成型的情况下,补贴效果已不明显:

从2018年红包补贴效果来看,虽然当年获得了超一个亿的新增用户,但从当年以及次年收入效果来看,新增用户后续粘性并不理想。

数据来源:蚂蚁招股书

可以看到,2018年到2019年,支付业务收入增长持续稳中趋缓,2018年的新增用户并未反映到2019年以及2020年的支付收入增长中。

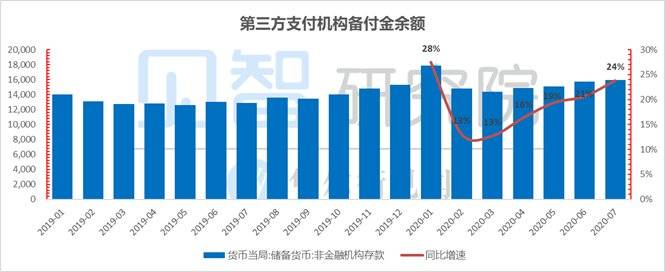

而且,从行业增速指标上,见智选取央行资产负债表上的“非金融机构存款”来对比,今年上半年支付宝收入增速似乎也跑输了行业增速。

见智以100%集中缴存起点开始,用该余额来代替支付行业交易额增长,可以看到,今年上半年的同比增长大约在18%,高于支付宝支付收入13%的增长速度。

资料来源:央行,见智整理

背景介绍:央行曾要求2019年1月14日第三方支付机构需要将客户备付金100%集中上缴,第三方机构结束躺赚时代,这部分备付金在央行资产负债表上记为“非金融机构存款”。

2020年1月8日,人民银行决定将第三方支付机构的备付金以0.35%的年利率按季结息,并从中计提10%作为非银行支付行业保障基金。

因此,见智判断,如非新进者如字节等主动挑起热战,用户渗透、场景覆盖到顶、使用习惯逐步形成后,两巨头的支付补贴时代已经落幕。

未来支付竞争更多是双方依赖支付前卒的生态之战,譬如美团 vs 阿里本地生活,京东&拼多多 vs 淘系。

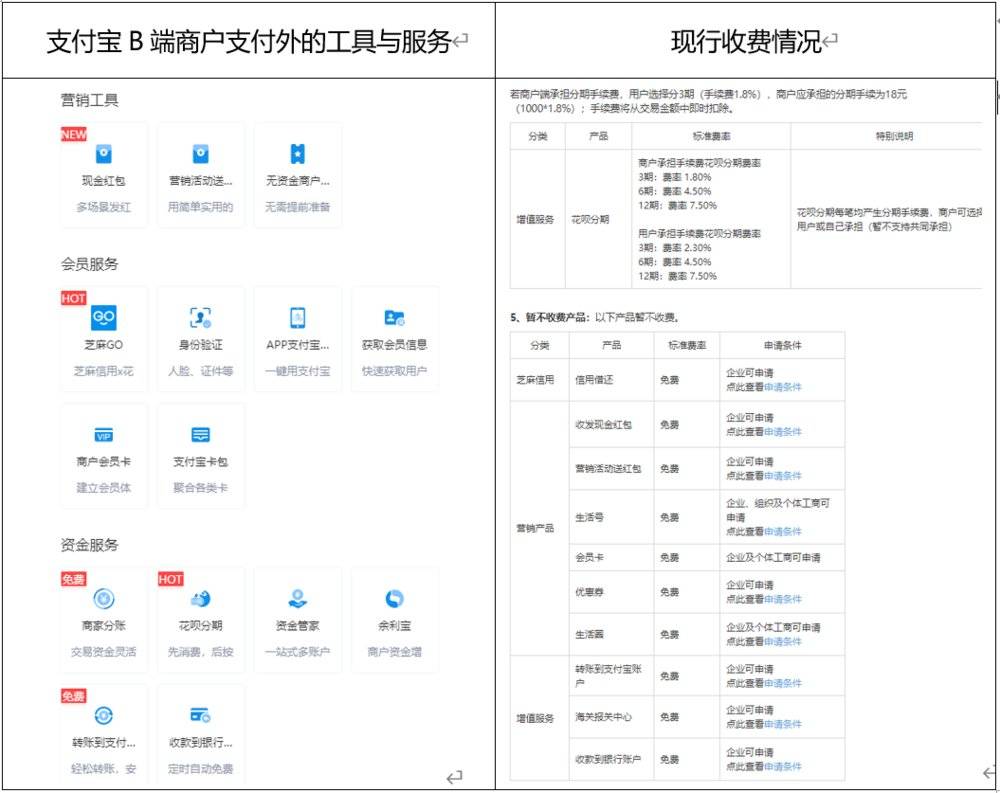

与之并行的是,从支付衍生出来的商户赋能竞争:为后端商户在支付之外提供更多工具赋能,譬如会员管理、营销工具,本质上是基于C端的支付竞争转到基于商户服务的B端竞争,逐步在商户中提高支付宝的变现能力。

而这种变现模式才刚刚起步,与商户数字化同进度,估计见效还需要漫长的投入和等待。

资料来源:支付宝官网

六、支付业务定位与估值价值

场景与生态上的相对弱势,导致支付宝的盈利能力并不高。根据蚂蚁招股书,支付宝中国作为蚂蚁支付业务的承载主体,全资子公司的利润仅仅是个位数。

而且根据前述分析,在当前的支付竞争格局下,在商户服务业务没有明显规模化变现之前,蚂蚁支付业务大幅提高盈利能力的可能性并不高。

见智认为,它的存在更多意义在于为多场景的信贷与保险业务保驾护航,通过金融科技业务来实现其盈利价值,当前不具备对标国际同行如Paybal、Square等做独立估值的合理性。

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:见智投研