扫码打开虎嗅APP

完美日记,一名优秀的流量型选手。作为新国货美妆黑马,三年估值40亿美元,背后逸仙电商也迅速登陆美股。上一个快速上市、受资本热捧,且营销打法、烧钱模式差不多的消费品牌,是瑞幸咖啡。新国货美妆内卷,完美日记还能完美多久?本文来自微信公众号:豹变(ID:baobiannews),作者:李卓

2016年,南国广州,中山大学毕业的黄锦峰、陈宇文和吕建华以母校命名了自己的初创企业。

三位男生选择了一条彩妆赛道。刚创业的两三年,他们每天都要亲自带妆,在手臂上试色,涂掉再上,再涂掉,再上。

他们创立的公司,叫广州逸仙电子商务有限公司。中山大学的英文名是Sun Yat-Sen University,Sun Yat-Sen是“孙逸仙”粤语发音的英文拼法。

2017年,逸仙电商的第一个彩妆品牌“完美日记”诞生。完美日记成为新国货彩妆的黑马,三年后估值40亿美元,逸仙电商也迅速登陆美股。

上一个快速上市的是咖啡品牌瑞幸,从品牌创立到上市只用了18个月。而完美日记成立后即受资本热捧,营销打法、烧钱模式与瑞幸如出一辙,也有业内人士将完美日记与瑞幸类比。

完美日记究竟如何快速成长,又面临什么困境,招股书里给出一些答案。

不过,“完美日记”只是逸仙电商旗下三个品牌之一,文中统一以传播度更广的主品牌名完美日记来替代逸仙电商。

超大号“微商”

完美日记仅仅用了3年时间就创造了超30亿人民币的年销售额。

完美日记的天猫店2017年开始营业,起初销量并不好,直到在小红书开启种草之路。招股书里,完美日记把自己描述成“中国在线零售价值最高的彩妆品牌”。

2018年至2019年期间,完美日记销售额同比大幅增长373.4%,2020年前三季度净收入为32.7亿元人民币,较去年同期增长73.2%。

完美日记完成如此高的GMV,竞争力主要在性价比。大部分商品在49元~129元之间,如果考虑到各种折扣优惠的话,单品几乎都在100元内。

即使被视为“价格屠夫”,完美日记的毛利率仍然惊人,在2018年、2019年和2020年前三季度,毛利率分别为63.5%、63.6%和63.1%。

背后的杀手锏就是去渠道化,“没有中间商赚差价”,把DTC模式用到了极致。

所谓DTC(Direct To Consumer),就是指品牌商销售产品不通过分销商,直接销售给终端消费者。

在2019年和截至2020年9月30日的9个月,完美日记分别有87.4%和85.6%的销售额来自于天猫、公司微信渠道和体验店等DTC渠道。

DTC≠电商。完美日记剩下的非DTC渠道也是来自于唯品会和京东等电商平台,但这两家电商在法律意义上承担了经销商的角色。

DTC模式在电商崛起前并不是一个主流方式,完美日记的创始团队曾长期在宝洁供职。宝洁就是典型的通过大量总代、分销商来把产品送达到消费者的品牌。

当电商购物成为一定规模消费者首选的购物方式后,DTC的优势就显示出来了。

原本传统的分销商还承担了营销执行的落地。在DTC模式中,这种营销执行和品牌传播的重任交给了KOL。

Z世代消费者们买东西,会受到微信、抖音、快手、B站和小红书等内容平台的KOL影响。移动互联网时代的博主成千上万,粉丝数量虽然比不上明星,但粘性很高,非常适合带货。上万个博主叠加,这本身就是一个巨大的品牌喇叭,要比传统的媒介更为有效和直接。

完美日记“完美地”抓住了这种媒介变迁的红利。

彩妆品牌创业者李昂告诉豹变,完美日记早期起家靠的是公众号和小红书,在2017年粉丝粘性稍微高一点的公号几乎都接到了完美日记的高频投放。2018年抖音开始日活上亿,完美日记又及时抓住了这个平台的红利,投放给抖音的KOL。短视频要比图文更为直接,彩妆天然又重视觉效果,要比其他品类更容易转化。

在招股书中,完美日记公布了合作的KOL数量高达15000人。

除了这些外部KOL以外,完美日记也在自制内容。

招股书中,完美日记宣称截至2020年3月30日,在各种社交平台上拥有超过4800万粉丝。

豹变查阅了完美日记官方微博粉丝数量是57万,天猫粉丝数量是1549万,京东粉丝数量是256.3万,唯品会粉丝是89.5万,快手粉丝数是564万,抖音是347万,小红书是195万,B站只有7万,加总起来大概是3000万。那这少的1800万在哪里呢?

答案可能是完美日记的微信公号矩阵。

豹变检索了“完美日记”,发现完美日记官方运营的公号近70个(大部分均有微信官方标注的“商标保护”),完美日记颜究所、完美日记实验室等等,这些公号都有微商城的功能,关注即可在微信里完成交易。这种策略也是“大力出奇迹”思想的践行,密集无死角,全方位曝光曝光曝光。

完美日记同时也是微信关系链红利的受益者。只要购买过完美日记产品的消费者都会被拉到微信群里,几百个微信群里都会有昵称为“小完子”的官方个人号发产品链接来拉拢用户进行复购。

某种意义上,完美日记是一个超大号的“微商”。

一些消费者告诉豹变,这些群并不活跃,可以说是一种僵尸群,没有互动。

完美日记很懂营销显然是公认事实。在招股书中,完美日记披露了自己的人员结构,其中市场人员有249人,线下美妆顾问有1196人,线上销售和客服有1056人,这些都可以被算作营销人员,共占总人数的75%。

而与之相对应的是研发、产品和供应链,加起来才113人,占比只有3.4%。而豹变对比,A股珀莱雅、上海家化2019年研发人员分别为172人、234人,研发人员占比6.05%,6.89%,对应营业收入31亿、76亿。

2019年,完美日记研发费用投入2318万人民币,在营收中占比0.8%,雅诗兰黛2020年财年研发费用投入2.3亿美元,在营收中占比1.6%左右。

完美日记确实是把大部分心思都花在营销上。

烧钱能烧出个品牌来吗?

规模之下,亦有隐忧。

完美日记在2020年前三季度调整后的净亏损为5亿元,运营支出快速攀升,几乎与净收入持平。

烧钱能否烧出个品牌,烧钱能否烧出未来?

在原有的流量红利时代,完美日记的获客方法堪称完美,先图文后短视频,先公号后小红书、B站、抖音多管齐下,再佐以私域流量进行复购引导,可以说是最懂互联网流量的消费品了。

但是目前线上流量价格高企,已至瓶颈。完美日记显然也意识到线上流量的见顶,于是在线下大规模铺设门店,而门店的增设费用也在营销费用之列。2019年年底,完美日记只有36家门店,到2020年9月已经拥有了200家门店。

招股书显示,2019年的营销费用是12.5亿元,营销占比是41%;2020年前9个月的营销费用是20.3亿元,营销占比提高至了62%。营销费用增加了不少,但效果很一般,DTC覆盖客群仅从2019年的2340万人,增长至2020年的2350万人。

静态来看,营销费用增加了近8亿元,却只新增了10万的新客。

从复购率来看,实际上隐忧不小。

2017年第三季度首次购买完美日记用户在2018年第二季度前的复购率是8.1%,2019年和2020年这个数据提高到了38.9%和41.5%。

复购率的提高和完美日记快速出新有关。招股书中显示完美日记的SKU是1363个,其中大部分是眼影盘和口红,2019年和2020年前三季度,眼妆占完美日记GMV的31.3%和35.5%。

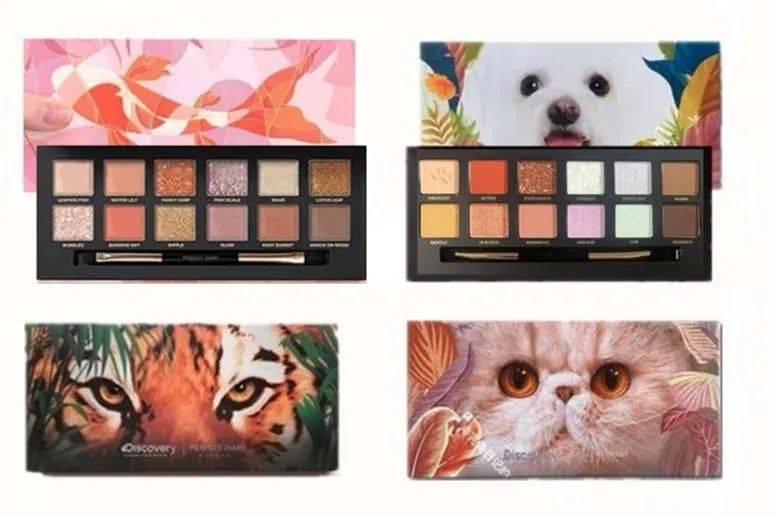

推“联名”款是新国货美妆的通用招数,完美日记和大都会、Discovery开发过联名产品,甚至李佳琦直播间常常出镜的宠物狗Never也成了联名的素材。

联名这个策略让消费者的功能性需求变成了集邮式需求、打卡式消费。

但是口红和眼影并非高频消费,买一只口红需要1~2年才能消耗掉。这种低频消费导致完美日记必须采取不断营销、不断去寻找新的KOL合作,不断开发新的SKU,让用户持续种草持续尝鲜。

很多受访的女性消费者表示,虽然自己没有用完过一根口红,但仍然会继续购买。这种消费习惯更常见于年轻的消费者群体。

不断出新,不断让自己的用户去“尝鲜”,这就意味着,完美日记可能得继续烧钱。

在以粉底为主的高频需求彩妆品类上,欧美大牌仍然占据主导地位。

低频产品非常依赖营销,需要不断提醒消费者得买新的SKU,因为不是刚需所以需要硬推,需要安利,需要种草。而高频产品因为刚需反而并不需要在营销上搞饱和式投放。

在招股书中,完美日记阐述了自己的野心:“正在打造领先的下一代美妆平台”。

这同时也是对上述问题的答案。

完美日记一直声称要对标欧莱雅,这种“美妆平台”的说法也证实了这种野心。

所谓的平台策略是指提取完美日记成功的要素,复制孵化新美妆品牌。这是一个资本故事,告诉股民有了底层架构和基础设施,新品牌的成功概率就会大很多。

在招股书中,完美日记宣称正在逐渐把这种野心落地。第二个品牌Little Ondine(小奥汀)和第三个品牌Abby 's Choice(完子心选),都借助这一套通用的方法论和策略很快实现了快速的销售额增长。

招股书并没有提及说三个品牌是否共享了一套营销系统和研发系统,是否摊低了营销费用和研发费用。不过,这似乎是目前获客成本和营销费用不断高企情形下的最优解。

既然获客成本越来越高,那就得增加复购率,提高用户的LTV(即Life Time Value,用户生命周期价值)。单一SKU不行,那就增加SKU,用户如果腻了单一品类,那就拓品类,连品牌都腻了,那就再创一个新品牌。如果自创不容易,那就并购。

但这个“平台”的说法其实大可不必重视,有媒体称完美日记像互联网企业而不像消费品。

但其实所有的护肤美妆巨头都是类似的操作手法,几乎都是多品牌打法,覆盖所有年龄段和所有价格段。以欧莱雅为例,仅仅是彩妆品类就有植村秀、美宝莲、YSL等子品牌。

2020年10月,完美日记还从法国制药和皮肤化妆品集团Pierre Fabre收购了标志性的高级护肤品牌Galénic。这个品牌是法国的药妆品牌,在淘宝上一款30ML抗皱精华代购价格上350元。

这个品牌小众到只有代购,并没有在国内开拓市场。有美誉度但没有知名度,刚好被完美日记用来检测自己这套平台打法的可行性。

即使Z时代年轻人对国货没有什么偏见,但在主流产品上国产品牌的功能性仍然不能与欧美品牌对抗。欧美品牌深耕多年,在消费者心智中占领了牢固地位,很难撼动。

完美日记主打的眼影是一个国际大牌忽视的边缘品类,消费者对这类产品愿意尝试。以小品类聚流量,再挟流量造品牌,再以这个品牌推出其他主流品类。

要做全品类的帝国,这是完美日记这样流量型选手的理想归宿。

但这并不容易。

国货美妆们也内卷?

2020年双十一预售启动的节点,完美日记官宣了其首位全球代言人——周迅。

完美日记把不甘心做平替,要提升品牌形象摆在了明面上。

聘请周迅作为代言人之前,完美日记产品代言人均是一些新兴的年轻流量,朱正廷、李子璇、许佳琪、王路平、刘承羽均是具有带货能力的爱豆,但并非广为人知的国民偶像。作为一个成立四年的新兴品牌,完美日记想逐渐撕掉“网红”标签。

但是这与其KOL打法有矛盾。完美日记有15000名大中小KOL,这些KOL均具有带货能力,但却具备不同的气质。他们共同在试图搭建完美日记的品牌形象和书写统一的品牌故事,显然这个作业难度很大。

招股书里,完美日记称,“我们经常和Austin Jiaqi Li一起工作,他是一名拥有超过3400万粉丝的美容产品直播KOL,我们也与更多的KOL合作,以推动品牌和产品更有效、更有针对性到达客户群体。”

Austin Jiaqi LI就是大众所熟知的口红一哥——李佳琦。国货美妆的快速崛起离不开李佳琦,国产美妆另一个崛起的品牌——花西子可以说几乎是靠李佳琦完成出圈的。

与完美日记相比,花西子主打“东方美学”牌,产品和调性更为明确。想要快速获取消费者认可,需要走差异化路线。完美日记走的是低价,花西子走的是品牌形象。

除了花西子,完美日记还面临不少新进对手竞争。

橘朵、稚优泉、滋色这些国货同样是DTC模式兴起的受益者,他们也模仿了完美日记的打法,通过KOL去传播,找头部主播去带货。用一个流行的说法,就是在国货彩妆这条赛道上,已经越来越内卷了。

由于都是采用OEM、ODM的代工生产模式,新国货在品控和研发上已经趋于同质化,唯一的区别就只有营销投入。

一位不愿意具名的消费品投资机构投资经理表示,完美日记之所以在销量上遥遥领先,其原因是采用饱和式投放,不在乎营销投放的ROI,投入营销费用1块钱只能产生0.8元的销售额。

花西子同样是一个营销高手。有美妆行业人士透露给豹变,花西子最早让李佳琦带货,货品全部收入都归李佳琦。

先快速增长然后再改善用户心智,是完美日记作为国货美妆品牌的策略。从眼影到彩妆,再到护肤全品类。但这个逻辑的起点首先是在用户心智中,完美日记的产品是“完美的”,是独特的,在品牌形象上拥有更为鲜明的特点,能够在价格上涨后仍拥有号召力。

毕竟只靠动物眼影盘和联名款是无法成为欧莱雅的。

(应受访者要求,文中李昂为化名)

本文来自微信公众号:豹变(ID:baobiannews),作者:李卓