扫码打开虎嗅APP

本文作者:Xiao,编辑:Lu,原文标题:《要顶替软银成为阿联酋金主香饽饽的银湖是什么来头?》,题图来自:视觉中国

今年9月30日,银湖资本宣布接受穆巴达拉投资公司(Mubadala Investment),来自阿布扎比酋长国主权基金旗下20亿美元的注资,双方在现有合作关系上,建立长达25年、独特的长期投资战略关系。此外,还从银湖资本股东Dyal Capital手中收购银湖约5%的股份。

要知道,穆巴达拉资本此前可是软银集团愿景基金第一期的第二大金主。在930亿愿景基金注资150亿美元,仅次于沙特公共投资基金的450亿美元。莫非穆巴达拉抛弃软银有了新欢?

其实,无论是沙特公投基金还是穆巴达拉,此前已传出有意继续注资愿景基金二期,但今年2月路透社最新消息传出,两位大金主拒绝往二期基金注资,双方尽管还有持续保持沟通。

穆巴达拉为什么此时选择跟银湖投资合作?而且按照双方声明,将建立长期的投资策略,银湖投资用什么成功吸引了主权财富基金的眼光?

银湖:专注被低估的成熟科技公司

我们不妨先从银湖资本说起。

Silver Lake(银湖投资)成立于1999年,总部位于VC云集的硅谷沙丘路上。从成立之初,银湖就确定目的是向成熟科技公司进行私募股权投资(PE),但令当时创投圈耳目一新的是,银湖希望做杠杆收购(LBO,即Leveraged Buyout),瞄准的对象是:被低估的、成熟的科技公司。

简单说,杠杆收购是由于并购出价中绝大部分由债务融资组成,剩余的少量资金由PE提供,只要收购方能保证稳步发展,且能偿还债务,一定时间内就可以赚取巨额利润。(想象一下,贷款买房再高价卖房……)因为PE投资偏后期、资金量又大,所以传统上并不太采用这样的做法。

尽管如此,银湖资本首期23亿认购资金很快完成了,而且资金来自一众科技大佬比如比尔·盖茨、甲骨文创始人拉里·埃里森、通用汽车创始人以及加州职工退休养老金等机构。

事实上,能说服这些大佬们用杠杆收购,而不是传统较为稳健的方式进行,离不开背后创始团队的实力游说。

银湖资本的创始人有四位,Jim Davidsion是在投行负责科技业务的董事总经理、Davind Roux曾担任甲骨文执行副总裁,黑石集团的Glenn Hutchins,还曾在克林顿政府担任经济和医疗政策特别顾问,以及曾就职于混合投资基金ICP,投资老手Roger McNamee。

说到McNamee,他是扎克伯格的早期导师,但后面写文章批评小扎最厉害的,也包括他。他本人还专门写了一本书《Zucked: Waking Up to the Facebook Catastrophe》(《“扎”心了:警惕脸书灾难》),让用户警惕社交网络。

图片来源:CNBC

至于McNamee后来离开银湖另创基金,那就是后话了。

如今,银湖资本两位联席CEO为Egon Durban和Greg Mondre,两人皆在成立之初就加入银湖。

两位联席CEO早在2007年时,就上榜了Dealmakers 40 under 40榜单,当时Egon 32岁,而Mondre 31岁。这不得不提一句银湖资本创立时的人才管理战略:不设中层,直接让年轻员工跟投资合伙人学习,直到他们业务成熟,担当起大任。

图片来源:Fortune

投资风格大胆,投资数量稳健

正如银湖资本初创时的目标就是私募股权+杠杆,专注的几乎都是科技头部企业。作为1999年成立的资本,银湖资本投资动作并不频繁。Pitchbook数据显示,成立21年来,银湖资本共投资380起,退出146起。银湖资本官网则显示当前portfolio有59家公司。

从2016年至2019年Pitchbook评选的最积极私募基金投资榜单上,都没有出现银湖资本的身影,但并不妨碍银湖资本因投资事件在业内逐渐声名鹊起。

不妨先从银湖早年一场经典投资案例谈起——2015年对摩托罗拉的投资。从中可一窥银湖资本的投资逻辑。

2015年,摩托罗拉获得银湖资本10亿美元投资。但银湖采用PIPE形式(Private Investment in Public Euquity),更准确说是银湖以2%的利率向摩托罗拉提供10亿美元、期限为五年贷款。而且,银湖资本还有权以每股68.50美元的价格将其债务转换为股票。主导这场交易的是Greg Mondre。

图片来源:Govtech

“嫁女”Skype:18个月持有资金增长2倍

另一场关于Skype的收购及出售也是一场漂亮仗,更让银湖的重要参与者Egon Durban成名。

2009年,Durban牵头,与A16z、加拿大退休金计划等组成投资集团,以19亿美元现金从eBay手中收购Skype,买方控制约65%股份,eBay持有剩下的35%。

图片来源:Wired

当时,Skype正经历跟知识产权诉讼和用户增长放缓的困扰,时任eBayCEO John Donahoe已开始为剥离Skype,以及eBay上市做准备。

交易完成后,Egon迅速帮助解决了Skype与两位创始人的法律诉讼,并将资金投入到研发,在硅谷成立了研发中心。

从2009年到2010年新任CEO到位的两年中,Egon一半的工作时间用于考虑Skype市场战略,以及为Skype组建新管理层。2010年思科高级副总裁Tony Bates担任CEO之前,整个高管团队30人中被换掉了29位。

2011年,Skype以85亿美元的现金被微软收购,Egon戏称好比自己“嫁女”。接近交易的知情人士曾表示,银湖资本靠这一战在18个月内将其持有资金增长了两倍。

图片来源:Fourth Source

到了2016年,戴尔宣布以约670亿美元收购美国数据存储公司EMC,从而成为全球科技市场最大规模的并购交易。当时,和戴尔一起策划这笔巨额收购的就是银湖资本。这一交易额是2016年完成的任何其他科技类收购总额的四倍还多。

2020疫情期间:投资推特,布局印度

2020年,新冠疫情成为了黑天鹅事件,但银湖资本一点也没有闲着。

根据Crunchbase数据显示,2020年前三季度,银湖共投资14起,除了Movable(C轮)不是领投之外,其余13起为领投。其中包括像Expedia(Post-IPO)、Airbnb(债券融资)、Twitter以及Waymo等知名科技公司,这也非常符合银湖对出手科技企业的特征:被低估的、成熟的。

今年2月,银湖对Twitter进行了10亿美元的投资,不仅如此,还帮助CEO Jack Dorsey抵制了激进投资者对冲基金Elliott Management发动的“政变”,Elliott经常有寻求影响公司管理层的动作。

图片来源:TechCrunch

除了上述巨头之外,银湖资本也对印度科技公司频频出手:包括印度电商巨头Reliance Retail、估值超过千亿美元的印度教育巨头BYJU’S,以及印度最大电信运营商Reliance Jio。

可以说,印度是继美国后,银湖资本今年投资的第二大目的地。

图片来源:The Economic Times

但银湖投资团队在全球业务都设有相关投资负责人,Egon曾派驻伦敦办公室,而另一管理合伙人Kenneth Hao则负责亚太区,曾在香港派驻,银湖参与阿里巴巴PE阶段的融资就是Hao负责的。

事实上,投资件数的增加也跟银湖资本不断发起新的基金,以及新基金数量愈发巨额相关。

过去21年,银湖资本一共完成五期基金,旗下管理资金从230亿美元增加到如今600亿美元以上。

其中,2017年第五期基金规模为150亿美元。第四期基金于2013年完成,规模为103亿美元;第三期基金于2008年完成,规模为93亿美元;第二期在2004年完成,规模为36亿美元,首期基金融资额为23亿美元。

此前,已有媒体透露银湖资本正在筹备第六期基金,2020年第二季度完成,总额筹集180亿~200亿美元。

投资展望:从早期到后期都有可能

此次,穆巴达拉给银湖资本注资20亿美元以及收购部分银湖的股份,并非双方首次合作。从合作声明来看,两家公司此前已在Waymo、印度的Jio Platforms等投资领域进行合作。

图片来源:The National

那么,这项长达25年投资周期的新策略会给银湖资本带来什么变化?

银湖资本联合首席执行官Egon Durban和Greg Mondre表示,这一创造性结构将带来更大的灵活性,使其可以利用各种投资机会,包括那些超出现有资金授权范围的投资机会。

具体到投资内容上看,银湖资本表示将在投资结构、地域和行业之间更灵活地进行,并在整个资本结构中以及从早期到后期的各种机会中进行投资。这跟此前银湖几乎不投资早期来说,无疑大有不同。

事实上,银湖资本的投资组合里,去年已出现了城市足球集团(CFG),它的旗下拥有英超冠军曼城足球俱乐部等多个足球俱乐部。此前,CFG的唯一股东是阿布扎比财团,而阿布扎比财团是跟穆巴达拉同属于阿布扎比酋长国主权投资基金旗下的。

图片来源:Prnewswire

愿景基金挑战者?

这次跟穆巴达拉基金的合作,是否会影响穆巴达拉跟软银接下来的合作?银湖会成为下一个远景基金吗?

首先,不可否认的是,愿景基金投资表现不尽人意,影响了二期基金的进展。

上一财年,软银公布愿景基金亏损达到1.9万亿日元(约177亿美元)。据其年报透露,其中Uber 51.79亿美元亏损,WeWork 45.82亿美元亏损,其他投资公司共计75.02亿美元亏损。

图片来源:Business Insider

今年4月,孙正义本人也公开披露,愿景基金已投88个项目有15个可能走向破产。因此,即使穆巴达拉不跟软银“续约”,也情有可原,但并不妨碍此前穆巴达拉在软银注资了150亿。

相较之下,愿景基金灵活性、投资策略更广泛。如今随着资本、投资周期增多,银湖的投资范围也开始更为灵活。

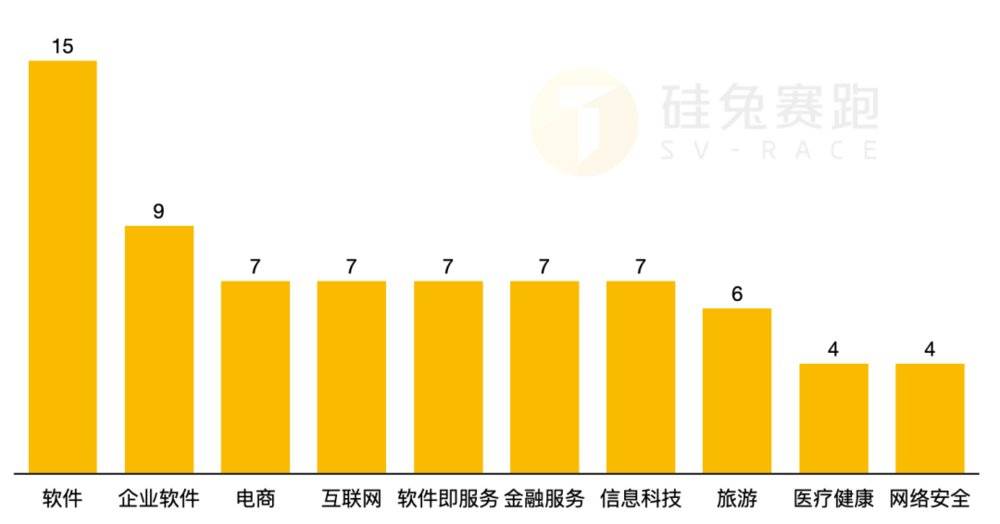

从投资内容上来看,银湖资本有所侧重,例如偏重于企业软件(enterpsise software)投资,愿景基金投资内容则更为广泛,像共享经济Wework、Uber、OYO等频频压下重注,还有人工智能等领域。

数据来源:Crunchbase

但一个有意思的细节是,愿景基金中国办事处是在前银湖投资董事总经理Eric Chen的领导下开设的。路透社采访消息人士还称,Eric Chen已缩减了正在寻找投资交易的规模,重点将放在约5000万美元的投资,而不是2亿至3亿美元的投资。

从投资周期来看,或者对整个PE圈乃至VC而言,25年都是一个罕见的周期,也超过典型的行业时间周期(五到七年)。正如Egon Durban和Greg Mondre表示,这次跟穆巴达拉主权基金的合作符合银湖“长期投资者”的定位。

回到融资规模上来看,即使银湖资本完成新一期200亿美元基金,也难以跟愿景基近千亿相比。但银湖新一期基金今年8月向SEC提交的数据显示,180亿美元的数额已经成为有史以来规模最大的专注于技术的私募股权基金。

因此,业界认为银湖资本的竞争者是融资规模相似、投资方向相似的基金,例如Vista Equity、Thoma Bravo等,Vista在2019年完成了160亿美元的基金。

至于愿景基金,唯一的对手或竞争者或许只能是它自己,而银湖投资只需要做好它自己,继续用良好业绩吸引主权财富基金们的眼球就行了。

参考资料:

https://www.businesswire.com/news/home/20200930005365/en/Silver-Lake-and-Mubadala-Partner-to-Establish-Unique-Long-term-Investment-Strategy

https://www.buyoutsinsider.com/silver-lake-with-new-leadership-slate-could-raise-18bn-for-next-flagship-fund/

https://pitchbook.com/news/articles/investor-spotlight-how-silver-lakes-four-amigos-built-a-tech-buyout-behemoth

https://pitchbook.com/profiles/investor/10278-19#overview