扫码打开虎嗅APP

本文来自微信公众号:远川科技评论(ID:kechuangych),作者:张假假/安琪,支持:远川研究所制造组,题图来自视觉中国

特斯拉真是个磨人的小妖精。美国股民买特斯拉股票,大赚。中国股民买特斯拉产业链股票,大赚。但车主买了特斯拉汽车,却:血亏。车价连续下降,一年前买个宝马5系,一年后就成本田雅阁了。等等党们想抄底,也落在半山腰。

推动特斯拉连续降价的原因,自然离不开其背后的中国供应链。从2019年特斯拉上海临港工厂动工开始,特斯拉国产化率就持续上升,从0上升到了70%。而在这其中,供应链也演化出了两种发展模式:“宁德现象”和“拓普现象”。

这是未来供应链分野的方向,也是产业链投资必须跨过的两道认知门槛。

宁德现象

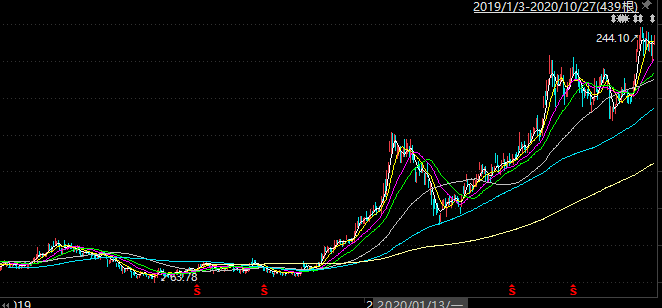

说起国产产业链,首先绕不过去的就是国内新能源动力电池一哥宁德时代(下简称“宁德”),6000亿龙头,从2020年年初到现在涨幅超过100%,喜提“电茅”美誉。

宁德时代的崛起有几个典型特征:聚焦优质赛道、技术领先、多客户横向延伸的专一型公司。

宁德的起点很高,脱胎于3C消费锂离子电池领域颇有名气的ATL。ATL创立于1999年,随后便迎来了电脑、手机爆发的黄金期,2007年还成为苹果供应商。2011年,ATL动力电池部门独立成立CATL即宁德。而宁德的三位核心高层,董事长曾毓群、副董黄世霖,副总经理吴凯此前均在ATL研发部门担任要职。

随后宁德时代便在技术领域,一路攻坚,率先实现了811电芯的量产,能量密度优于其他三元厂商。PK松下、LG,跻身全球动力电池第一梯队。在2019年行业会议上,一位ATL工程师被人连口称赞,你们宁德时代太牛了。青出于蓝而胜于蓝,宁德时代上演了楷模范本。

宁德时代的技术拓荒也不是一日炼成的。在“起家-成长-崛起”的发展史上,电池始终是其核心业务,并通过与整车厂的合作,不断迭代技术开发和生产制造能力。

2012年华晨宝马提交了一份800多页的电池需求规格书,宁德接受挑战最终成功完成开发,成为当时唯一一家进入跨国企业动力电池供应链的中企。

出身好,技术强,成本低,抓住动力电池黄金赛道后,宁德跨入了“技术强-客户多-技术更强-客户更多”的正向循环:2013年成为宇通客车供应商,2018年拿下大众MEB。2020年7月起,特斯拉磷酸铁锂版本国产Model3将由宁德供货。此外,国内造车新势力基本上也是标配宁德811电芯。

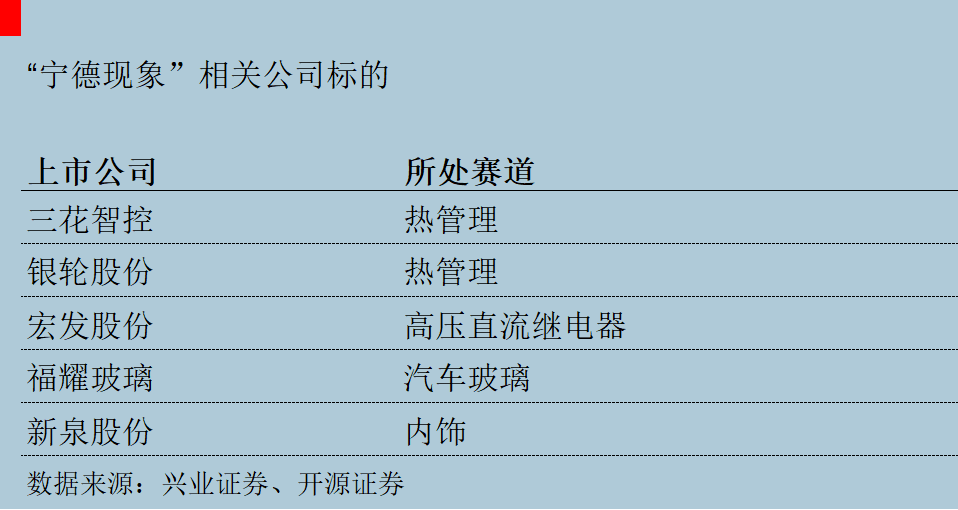

“宁德现象”并非一花独放,其他领域也相继涌现了细分、专注、技术垂直化战略的龙头。比如做热管理的三花智控、高压直流继电器领域的宏发股份等等。三花专注热管理二十多年,聚焦空调用和车用电子膨胀阀领域。

此类相关的公司还有:银轮股份、新泉股份、福耀玻璃,以及潜在可能进入中控领域及域控制器领域的德赛西威,潜在可能进入空悬领域的中鼎股份[1]。总之,在细分领域深扎根的公司,值得看一看。

拓普现象

除了宁德现象,特斯拉产业链上还出现了一种“拓普现象”。2020年上半年拓普集团涨幅也超过100%,更被不少券商认为是未来具有集成供应能力的Tier0.5级别供应商。

拓普集团成立于1983年,做NVH(即减震降噪和舒适性控制)起家,现在逐步拓展到汽车电子和智能驾驶领域,从单类零部件供应商进化为多业务协同的平台型公司。

NVH是拓普起家的基石业务,主要分为减震和降噪产品两大类,NVH业务的一大特点就是在整车中广泛分布,合作方众多,比如减震产品大量适用于动力总成、车身、底盘等领域。同时公司早早围绕轻量化、智能驾驶等领域多点布局。

2002年开始向底盘轻量化领域拓展。2015年量产了锻铝控制臂,2017年底收购福多纳(浙江一汽零厂商)等[2]。目前,拓普已经成功拓展了5条产品线:减震、汽饰、底盘、电子产品、轻量化,总计5000多个产品,2016年时,终于进入特斯拉供应链。

拓普现象类似的公司还有:均胜电子、华域汽车、旭升股份等。旭升的起家业务是压铸件(如清洗机配件等),发展过程中逐步开发出适用于新能源车的各类压铸件,把压铸件品类做大做强的同时,还把业务拓展到变速箱体,悬挂件、电传动系统、电机壳体等。

从产业策略上来区分,宁德现象和拓普现象,就好比:一个是养好鱼,一鱼多吃;一个是养很多鱼,广撒网,海王各有不同。

那产业链上催生的这两种现象为什么会出现,究竟是昙花一现还是会长盛不衰,未来能持续多久,这就需要回溯特斯拉“偷师”的对象——苹果产业链当年在华演绎的历史过程。

特斯拉产业链的苹果投射

宁德现象和拓普现象,都可以在苹果产业链上都能找到原型。比如拓普集团的发展路径非常类似当年的立讯精密。这俩公司的特性都是纵向深挖客户需求,横向拓展业务边界,打造优质平台。

而宁德现象也有对照,比如当年苹果产业链上光学赛道欧菲光、大立光。大立光2007年起为第一代iPhone提供镜头,然后凭借持续领先的技术实力,一直迭代满足苹果迭代需求,客户也延伸到了其他手机厂商,成为全球手机镜头龙头,2019年全年毛利率69%,比台积电还高,号称台湾股王。

单一技术纵深为王和横向多业务为王,这两个现象在苹果和特斯拉产业链上前后出现,背后有一定的产业内在规律可以遵循。

首先,单一技术纵深为王的赛道,核心技术有一定的继承性和延展性,这意味着后来者想要突破,必须先经过漫长的学习曲线,新技术研发也需要日积月累,不太可能上演横空出世,一招鲜,吃遍天的惊天大逆转。比如手机镜头背后的技术迭代,动力电池技术路径的演化,都呈现出了一个渐进式创新的迭代之路。

大立光从1991年就开始埋头研究塑料镜头,宁德的电池研发在ATL基础上也有20年历史了。具有先发技术优势的企业,如果配上优秀的管理层肯持久投研发,就有机会在细分黄金赛道孕育出不少小华为们。

2020年,同为福建老乡的美团创始人王兴公开表态,宁德的曾毓群日后是肩比任正非的企业家。

其次,横向多业务的赛道,能够形成平台化也要具备如下前提:所处的赛道上,工艺要具有普适性,产品具有延展性,便于横向延展。同时赛道空间广阔,可挖掘,可延展。此外,需要具备优秀的管理机制,比如管理层是否有能力管理多项业务,整合并购等。

比如立讯精密的起家业务,连接器的生产工艺SMT(表面组装技术)就具有一定的普适性。同时收购操作也是业内的教科书,号称“收购一家公司,进入一个行业”,并购整合几乎0失误。

需要指出的是,这两类公司并非严格泾渭分明具有排他性,现阶段的演化更多是发展阶段的侧重点不同,尚未最终定型。比如拓普横向多业务布局的同时,围绕铝压铸和底盘领域也在持续垂直做深。

特斯拉产业链处于什么阶段?

内在规律 make sense 后,接下来就需要看产业链演化的长度周期。

特斯拉在商业模式上学了苹果的软硬件结合,在供应链上学习了苹果的“自主设计+垂直采购体系”,大规模启用国内供应商,这让我们可以通过苹果产业链走势大致预测特斯拉,兴业证券戴畅团队研究发现:自2009年以来,A股苹果产业链的行情演绎一共经历了三轮大周期[1]。

第一波:2009~2012年,产业链先涨估值。

第二波:2013~2017年,产业链大规模崛起,业绩+创新双驱动。

第三波:2018~2019年,产业链出现新赛道,催生新行情。

苹果产业链三轮行情,来源:兴业证券

2007年iPhone发布后,苹果开创性的产品带来高销量预期,产业链标的先涨估值。早期各公司业绩增长相对平缓,切入苹果产业链后,由于苹果迅速成为爆款,资本市场给予苹果产业链高估值。

一般来说大部分新兴产业,第一阶段估值都有一个提前兑现的过程,这也符合客观规律。

2013年9月iPhone5发布,同时国内智能手机销量进入黄金期。这段时间苹果的核心特征是大规模放量+不断技术创新。随着销量兑现并超预期,带动了产业链大规模崛起。自2012年以来,苹果的中国供应商增加了1倍多。到2018年,766家全球供应商中,仅来自大陆地区的已经升至346家。

2016年后,中国智能手机市场达到历史顶点后开始下滑,市场进入存量搏杀阶段。苹果围绕智能生态开始发力,比如AirPods的推出给供应链带来了新增长点。

对照下来,目前特斯拉产业链还处在早期第一阶段,供应链以估值驱动为主。迄今为止,特斯拉历史累计销量100万辆左右,这个数字刚刚达到丰田过去一年销量的10%,谁是大哥,谁是小弟,一目了然。

两条金线能否继续,要看龙头特斯拉后续表现。二级市场对特斯拉未来销量比较乐观,并做了一个预判:2025年有望超过200万辆。未来特斯拉销量上涨有几个驱动因素,降本、货多、钱多。

首先国产化Model3依然有降价空间,磷酸铁锂版本低价放量。明年SUV车型ModelY要上市,市场空间广阔,加上特斯拉还在谋划一款比Model3价格更低的新产品。此外连续5个季度实现盈利,良好的运营管理状态更利于稳定的研发投入,持续改善产品力。

历史发展阶段不同,导致龙头企业和供应链的博弈关系相应调整,这也是我们投资时的重要参考。

供应链求生姿势:拥抱慈母,迎接严父

相较于苹果对国产供应链的“严父”角色,刚刚入华的特斯拉算得上是一个“慈母”。

苹果对零部件的性能要求一直以来都非常严苛,并常派工程师到元器件厂商共同开发。而特斯拉往往集中精力在核心环节,对于非核心零部件虽然会提出一系列要求,但也会给予供应商一定的自主权。

再从供应商数量来看,苹果相较于特斯拉有更多“备胎”。苹果在某一零部件上采用多供应商的策略,而特斯拉在单一零部件供应上采取某单一供应商独供或某一供应商主供的形式。

之所以会存在这种差异,一是因为特斯拉目前议价能力不强,引入二供意义有限。二是因为与其引入二供,还不如去改进工艺来节约成本。

相比于特斯拉,苹果产业链中非核心、且技术壁垒不高的零部件供应商生存环境着实令人堪忧。早期他们能通过满足苹果的需求而获得较高毛利率,但苹果逐步引入更多供应商后,利润空间被压缩。

这方面,特斯拉早期相对仁慈,入华后特斯拉对部分供应商实行“三年锁价期”政策,锁价期过后再进行价格调整。比如旭升股份,旭升2013年7月和特斯拉签订10年的供货协议,协议中规定前三年价格比较稳定,后续再商量具体价格。

反映到旭升业绩上,2013~2016年旭升股份供应特斯拉的零部件品类不断扩充,得益于锁价,期间内公司汽车业务毛利率持续增长,2016年毛利率高达57.2%。锁价期结束实行年降政策后,加上承接的低毛利率的Model 3 零部件订单的释放,2017~2019年旭升股份汽车业务毛利率显著下降[2]。

三年锁价与旭升的毛利变化,来源:开源证券

但特斯拉也想在中国赚钱,后续肯定会通过压榨供应商获取盈利空间,并且中国区采购领导多来自传统车企,后续的供应商管理会更多向传统车企的年降策略靠拢。这种锁价政策的美差后续很难再有了。

慈母终会退去,严父正在路上。

天马行空的乔布斯让苹果横空出世,稳重内敛的接班人库克则加固了苹果帝国,当然他在供应链上还有一个恶名:“库存克星”。马斯克带着特斯拉一炮而红,后续应该也会有这样一位职业经理人坐镇汽车供应链。

相比于手机,汽车具有更长的产业链、更大的市场空间。国内企业应该抓住现在的早期机“三步走”:抓紧上车;坐稳车,争取不被甩下车;坐好车,再争取跑进头等车厢,毕竟供应链大佬先吃上肥肉,消费者才能喝上肉汤。

参考资料:

[1] 戴畅等,兴业证券:黄金十年苹果链条,赤金时代特斯拉——从苹果链机会演变看特斯拉链后续机会

[2] 刘强等,开源证券:特斯拉系列专题报告(四):复盘苹果供应链发展历程,探寻特斯拉供应链长期成长标

[3] 刘伟浩,广证恒生,汽车行业2019年中期策略

[4] 新时代证券,拓普集团,汽车NVH 行业龙头企业,新兴业务打开中长期成长空间

本文来自微信公众号:远川科技评论(ID:kechuangych),作者:张假假/安琪,支持:远川研究所制造组,题图来自视觉中国