扫码打开虎嗅APP

虎嗅机动资讯组作品

作者|杨群

题图|视觉中国

“79元一年,200万保障,不限年龄、不限职业、不限健康状况”。当这些话术聚集在同一款保险产品身上时,很多人会不由得好奇“京惠保”到底是什么?

这是一款由北京市推出的专属北京医保参保人的普惠型商业补充医疗保险,也是全国第59款惠民保产品。据官方平台透露,京惠保上线不足一个月,参保人数就接近90万人。

与最近几年爆火的“百万医疗险”不同,“惠民保”凭借超低的价格和投保门槛,成为今年保险行业最大的爆款产品。不仅各大险企跑马圈地,第三方互联网平台争相入场,地方政府也十分支持,使得惠民保市场一片火热。

然而,惠民保火爆的背后,不由让人产生疑问:地方政府为什么要力推这款普惠型医疗险?以及我们是否需要这款“低保费高保额”的保险?

攻城略地的惠民保

2020年初,先是成都、厦门、哈尔滨等城市相继推出城市定制保险。接着,10月15日,北京市推出“京惠保”;10月29日,天津市紧随其后推出“津惠保”;11月10日,2021版“广州惠民保”再次上线……

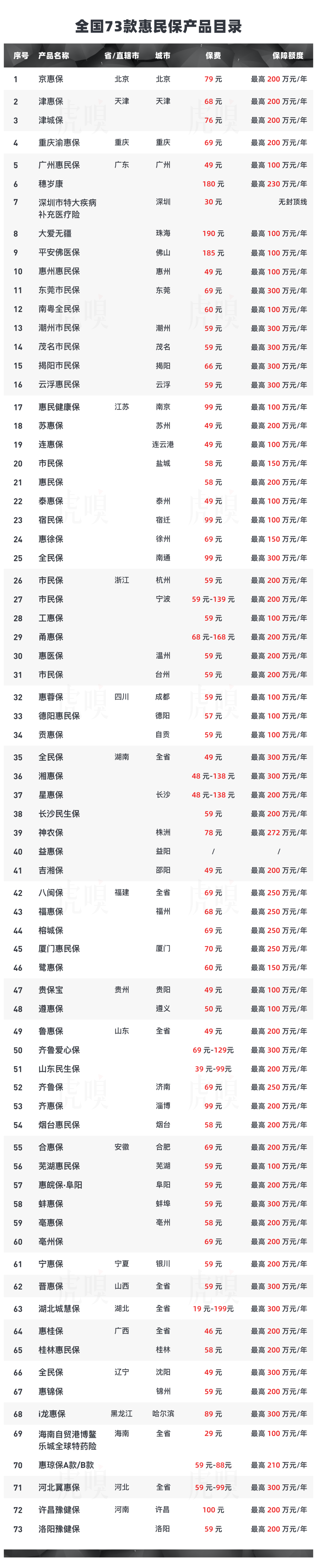

而且,在各地医保局等部门推动下,惠民保落地的城市还在不断增加。据虎嗅不完全统计,截至11月16日,全国已有19个省、59个地区、134个城市落地,共推出73款“惠民保”产品,如下图所示。

图片数据:来自公开信息,虎嗅制作

截至目前,惠民保覆盖人群超过2000万人,累计保费超10亿元。因此,保险业内专家将2020年称为“城市定制险元年”。这不禁让人好奇——惠民保究竟是一款什么保险产品,竟然得到这么多城市的青睐?

所谓“惠民保”,即是普惠型商业补充医疗保险的简称。事实上,它并非今年才出现的新鲜事物,最早可追溯至2015年深圳市医保局推出来的“深圳市重特大疾病补充医疗险”,由平安养老保险深圳分公司承保。

这款保险是深圳市政府推出的一项民生政策,旨在有效减轻重特大疾病患者医疗费用负担。每人每年仅需29元,现在上升至30元,可以采用“团体、医保个人账户划扣、个人自费”三种方式自愿参保。

按照试行办法,这款保险报销分为两部分,一部分是参保人住院费用,属于医保目录范围内、且应由其本人自付的部分累计超过1万元的,报销70%,不限额度;另一部分是参保人药费,属于医保目录范围内的,同样报销70%,支付金额最高不超过15万元。

刚推出来时,深圳惠民保市场反响平平,随着市政府的大力推动,参保人数才开始激增。从2015年到2019年五年时间,参保人数从486万人上升到750万人,参保率占到深圳社保覆盖人群的50.4%。

而在深圳之后,南京是第二个尝试惠民保的城市。2018年,南京市推出49元版的“惠民健康保”,由平安健康保险江苏分公司承保。

与深圳惠民保相比,南京“惠民健康保”做了几个政策调整:一是价格更贵一些,每人每年提高到49元;二是免赔额度从1万元增加到2万元;三是医保范围内的住院费用从报销70%提高到100%,但上限额度为100万元;三是只要参保人数达到260万人,便可以保既往病症。

不过,南京“惠民健康保”参保人数远远没有达到260万人预期。根据官方公开数据,截至2019年12月末,参保人数只有39.4万人,赔付单数超过700多人,总的理赔金额大约600多万元,最高理赔个案是11.84万元。

可以说,作为基础社保和商业保险之间的补充,惠民保当时参保和理赔人群都极其有限。那么,其为何会在2020年突然爆发?

在360保险创始人唐紫春看来,政府的政策推动才是最大动力。2020年1月3日,银保监会联合13个部委联合发布《关于促进社会服务领域商业保险发展的意见》;3月,国务院发布了《关于深化医疗保障制度改革的意见》,成为商业健康险在今年爆发的重要政策推手。

此外,唐紫春认为,2020年的新冠疫情也是一个重要动力。新冠疫情下,无论是政府还是个人,在医疗方面的支出压力都特别大。“长期来看,各地医保账户存在着亏空压力。政府希望商业保险可以帮他们分担一部分医疗支出的压力,所以这次很多地方政府的医保局、民政局等部门都非常支持这件事情。”

对于保险公司来说,更多则是出于低成本获客考虑。唐紫春表示,目前参与惠民保的保险公司分为两类,一是地方型保险公司;二是全国型保险公司。以人保为例,过去在大病医疗保险,人保积累了非常多的经验和数据,可以在保证不太亏钱的情况下,通过惠民保带来大量的新增用户,这对于很多保险公司来说都是可以接受的。

今年以来,除了大型保险公司,一些地方中小型保险公司也纷纷积极响应,还有一些第三方互联网保险平台,如360保险、腾讯微保,更是雄心勃勃地推出了全国版惠民保。

按照唐紫春预计,或许只要到明年底,“惠民保”将覆盖全国全部31个省市,成为医疗保障体系的重要一环。

相互宝的对手来了?

其实,惠民保不是一个具体产品的名字,而是一系列产品的统称。

据虎嗅观察,全国各地目前推出的73款惠民保产品,总体呈现南多北少、东多西少的格局,这也与中国区域经济发展状况较为吻合。

唐紫春对虎嗅说,惠民保的推进与地方政府的开放、重视程度息息相关。一般而言,不同保险企业会跟地方政府的医保局、民政局或者金融局对接,这也导致一个城市可能出现几款惠民保产品相互竞争,例如长沙、宁波等地即是如此。

对于为何惠民保产品大多数以城市为单位、较少以省为单位推出?唐紫春认为,最重要的原因其实还是前期几个城市需要与医保账户进行打通,国内目前医保账户大多以城市和省份为单位互通开放,这也导致惠民保产品大部分都是城市定制保险。

下一步是否可以向全国开放?唐紫春对此持乐观态度。”保险产品是否可以进行向全国统一推广,关键在于盘子要足够大,投保人群比较符合整体自然人群结构,基本上就没有太大问题。”

尤其最近几年,百万医疗险成为健康险中的网红产品,很多人可能已经购买了这类保险。不过,让人不解的是,各级政府缘何再次力推一款商业保险?

实际上,惠民保可以作为商业保险的补充。我们可以将惠民保简单理解成——低配版百万医疗险,只是免赔额度更高、报销比例更低、报销范围更小而已。

图片数据:来自公开信息,虎嗅制作

可以看出,相比百万医疗险,惠民保具有两个十分突出的优势,一是投保门槛低,不限年龄、不限职业、不限健康情况;二是保费价格很低,大部分惠民保只需要100元以下,而且不同年龄的保费都一样。

这意味着大部分惠民保,只要有社保的人都可以购买,并且可以带病投保,这对于一些身患疾病无法购买百万医疗险,或者年龄很大购买百万医疗险很贵的人群,具有莫大的吸引力。

以杭州市民保为例,2020年7月1日推出,上线仅仅4天时间,参保人群就突破20万人。其中,有18.2%的人群是60岁以上的老年人,最大年龄高达90岁。

图片数据:来自公开信息,虎嗅制作

同样,通过对比上图5个重点城市惠民保产品不难发现,大部分惠民保产品免赔额度在2万元左右,报销分为住院报销和特药报销,报销比例大致在70%-100%之间,保险上线一般为100万元,保费价格也在100元以下,可谓十分亲民。

那么,这是否等于惠民保可以取代百万医疗险?其实未然。

惠民保虽好,但存在几个严重缺陷:一是推出时间尚短,是否可以持续投保存在疑问。虽然百万医疗险也大多是每年续签,但很多产品也可以保证续保6-20年;二是免赔额度、报销范围和报销额度相比百万医疗险还是有差距。

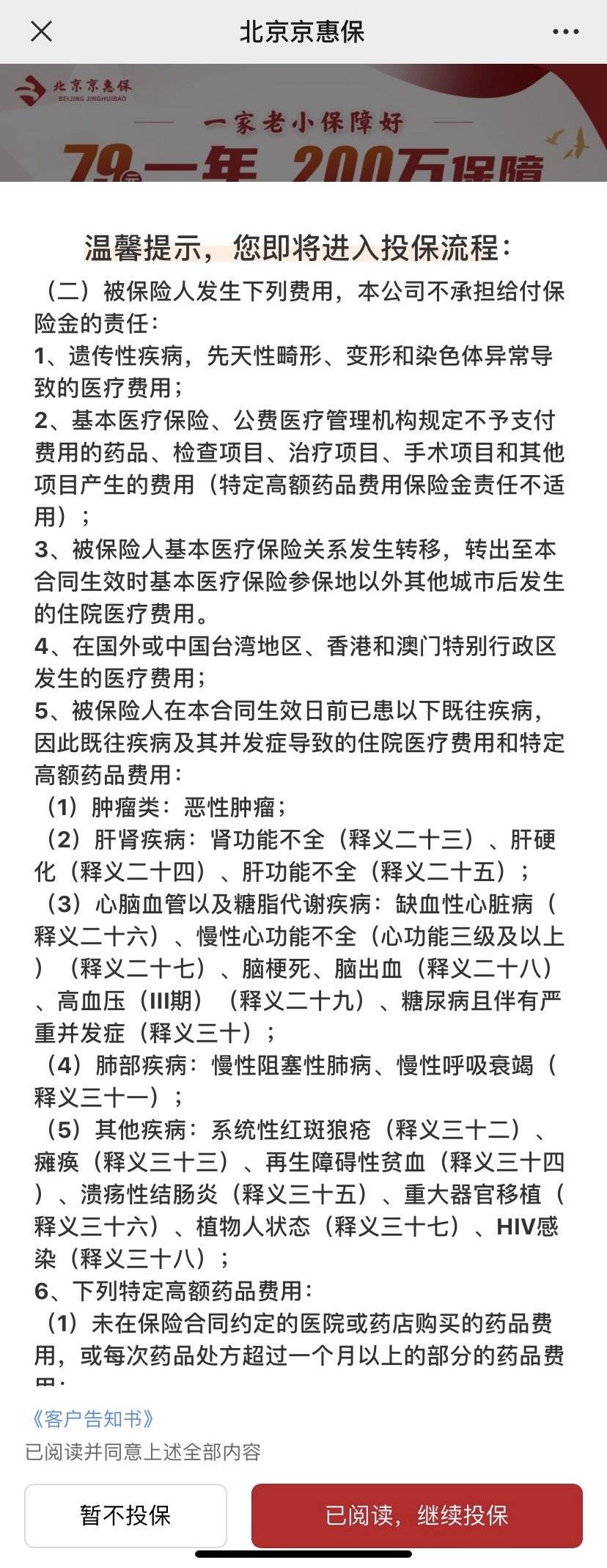

此外,很多惠民保产品号称可以带病投保,但是有些既往病症并不属于报销范围,以及有些重大疾病不在保障范围。

京惠保列出不报销的既往疾病,图片来源:京惠保官方微信

在唐紫春看来,惠民保对百万医疗险冲击并不大,但对于互联网平台的网络互助产品会有较大影响。

惠民保与网络互助产品最大区别在于是否属于保险产品。唐紫春表示,网络互助属于一种互助公约,谁生病就拿钱给这个人治病,没有非常强的监管和长期的第三方监督机构。但惠民保属于正式的保险产品,在风险、稳定性及政府背书上会做的更好。

而且,保险公司在投标政府惠民保项目时,都被严格限制盈利水平。唐紫春认为,保险公司通过精算和产品设计可以做到更好地运行下去,但很多互联网平台却可能因为找不到盈利模式,最终放弃经营。“从整体的运行机制来看,惠民保跟网络互助的成本结构已经十分类似。”

目前市面上流行的网络互助产品,大多数由各大互联网科技公司推出,例如相互宝、美团相互、水滴互助、360互助、轻松互助等。其中,蚂蚁集团旗下的相互宝规模最大,大约有1个多亿用户,或将面临最大的冲击。

不过,大多数网络互助产品属于给付型,而惠民保属于报销型,这意味着两者还有着共存空间。现在也有一些网络互助产品转型成报销型,与惠民保同质化更加严重,有可能面临被”吞噬“的风险。

所以各大互联网保险平台,都在纷纷加码惠民保布局。

如何破解看病难?

一直以来,“看病难、看病贵”是中国医疗体系的顽疾。如何构建一个普惠的社会医疗保障体系,更是一个世界性难题。

图片来源:财新周刊

根据财新整理的世界卫生组织的数据,美国商业保险比重较大,公共医疗体系比较发达的德国和英国的商业保险比较则很小,而中国的个人支出占比过大,商业保险过小。

十八大以后,国家对于基础医保定位在“广覆盖、保基本”上,进一步提出“保障适度”原则。这意味着基础医保不会做到全保、在基础医保报销范围之外的医疗支出,理应由商业保险补位。但是,目前商业医疗险渗透过低,因病返贫的现象依然不断出现。

最近几年,网络互助、互联网筹款、百万医疗险的流行恰恰切中了这一需求。相互宝、水滴筹、轻松筹等互联网平台相继崛起,虽然它们引发了一些争议话题,但确实地解决了很大一批人群没钱治病的难题。

但这并非长久之计,互联网筹款已经出现一些变形迹象。此前,水滴筹和轻松筹为了相互竞争,在线下医院疯狂扫楼、拉人去网上筹款,一些不需要筹款的人也堂而皇之地骗取信任,甚至淘宝上还出现了各种教人如何撰写催泪文案的店铺,以博取公众同情。

以我的朋友圈为例,一位23岁武汉大学研究生临近毕业得了结缔组织病,她的未婚夫在筹款文案中这样描述:2020年10月17日,感冒发烧、肠胃炎、高烧、肺部感染、肺部全白。19日转入ICU,心脏复苏抢救、上机ECMO、重度呼吸衰竭、脓毒血症、ARDS、重症肺炎、结缔组织病、感染、发烧……

短短几日,这位女生在武汉中南医院就产生了87.9万元的医疗费用。其中,扣除医保报销部分,还需要自费44.9万元,已经缴纳25.2万元,欠款19万元。

按照每天近5万元的治疗费用,未来治疗可能总共需要150万元。最终接近4.7万人为她捐款,不到一个月筹集了150万元。

为保护隐私,隐去个人信息,图片来源:轻松筹

我将这个案例告诉一位网络大病筹款平台的工作人员,她分析认为,这个案例十分特殊,如此强大的筹款能力说明这个女生和她的未婚夫人脉关系不错。“现在大众对于网络筹款已经视觉疲劳,除了极个别特殊筹款案例外,最终筹款能力还是依赖身边人际关系。”

所以,互联网筹款只是迫不得已之计,最可靠的还是国家医疗保障体系。

根据国务院《关于深化医疗保障制度改革的意见》要求,到2030年底,全国将建成以基本医疗保险为主体,医疗救助为托底,补充医疗保险、商业健康保险、慈善捐赠、医疗互助共同发展的医疗保障制度体系。

由此,惠民保作为补充医疗保险的重要一环,才得到政府这么大的重视。

写在后面

说了这么多,京惠保是否值得购买呢?

其实从决策成本考虑,一年79元的保费完全谈不上贵,如果没有购买百万医疗险和重疾险的商业保险组合,至少应该去了解一下,试试看。毕竟,从五险一金到车险、人身意外险等,保险早已与我们的生活密不可分。

当然,这也引发了更大的一个思考,我们应该如何选购适合自己的保险?

适合自己的保险,一定是符合个人及家庭的需求。以普通的三口之家为例,保险必然是优先保障家庭经济支柱,其次才是保障孩子。中国城市大部分都是双职工家庭,意味着夫妻双方可能都需要购买商业医疗险作为补充。其中,百万医疗险可以覆盖医保不能报销的自费部分,给付型重疾险用来承担治病休养期间的生活开支。

不过,相比于6亿人每月人均工资才1000元的基本国情,很多普通家庭连生存都困难,更何谈有余力去购买商业保险。而普通家庭因为一场疾病返贫的案例,比比皆是。

此时,这么一款价格低廉、保障大病的补充商业保险适时出现,恐怕再合适不过。