扫码打开虎嗅APP

本文来自:深燃(shenrancaijing),作者:金玙璠,编辑:魏佳

我们很难再经历一次像2020年这么不平凡的手机市场,此消彼长的态势在一年之内体现得淋漓尽致。在正常的市场因素下,即便是4G到5G重划市场格局的阶段,也几乎不可能发生如此大的变化。

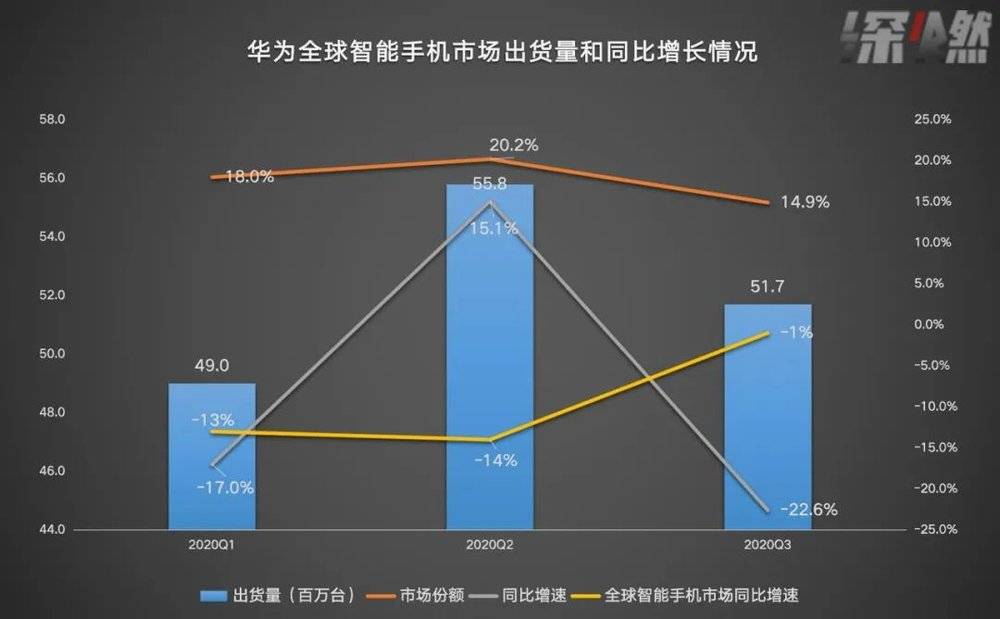

华为手机在全球市场、中国市场的出货量情况(数据来源 / Canalys,制图 / 深燃)

质变先后发生在第二、第三季度的欧洲市场和中国市场。

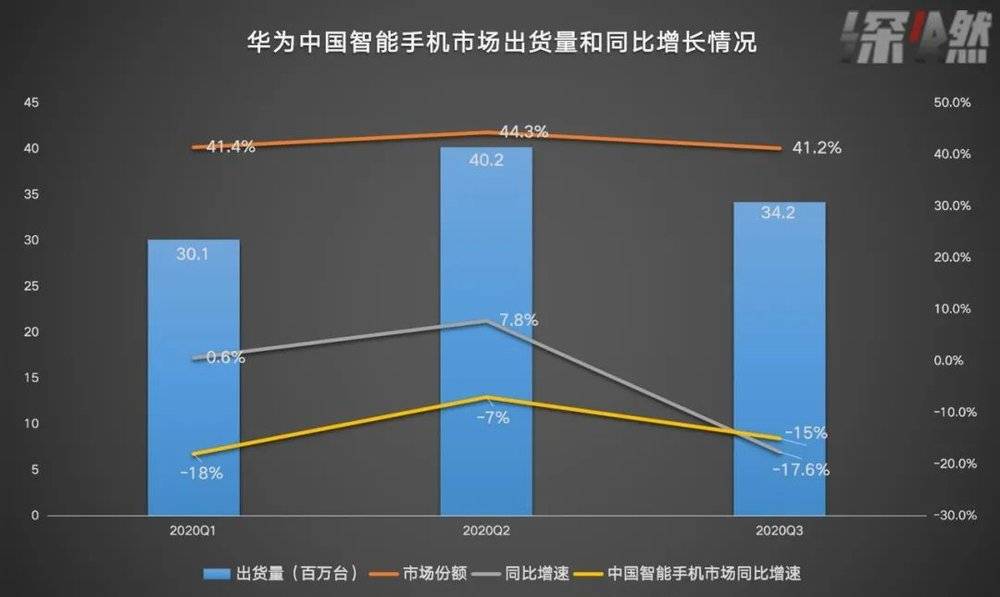

研究机构Canalys的数据显示,2020年第二季度,华为手机在全球市场上首次夺冠,但在欧洲市场,自去年谷歌在中国以外的市场给华为断供,华为便被迫失去了离不开谷歌全家桶的国外用户。第二、第三季度小米出货量接连同比暴增65%、91%,把华为“挤”出了三甲之列,OPPO在三季度也以接近396%的同比涨幅一跃闯进前五。

2020年Q2、Q3欧洲手机市场变化情况(来源 / Canalys)

从二季度开始,华为只好将手机业务收缩回国内,成为中国市场的主导者,但到三季度,华为手机所需的芯片、面板等持续被断供,在国内也无法施展拳脚。

华为的出货量前三个季度同比增速分别为1%、8%和-18%,出现了2014年以来的首次下跌,而且是大幅下滑,相比之下,小米成为国内唯一增长的厂商,凭借19%的增幅,缩小了与前三名的差距。

来源 / Canalys

当然,三星比任何其他同行都受益,三季度,华为把全球手机第一的宝座还给三星,小米因为欧洲市场的迅猛增长,拿下全球第三的位置。

今年前三个季度是华为海外市场收缩、国内市场先胀后缩的过程,但断供Android系统、断供元件,这两个因素都可能持续很长一段时间。不止一位受访者对深燃分析,华为的出货量情况将在下个季度出现断崖式暴跌,甚至可以用“雪崩”来形容。

华为失利,让对手开始恢复对中国市场增长的期待乃至征战欧洲市场的决心,并找到了三个共同的方向:线下、欧洲,以及冲击高端芯片。当华为缺货,所有品牌的线下网络都在变得更密;当印度、东南亚、非洲市场杀成红海,它们顺势将中场战事迁移到华为暂时离开的欧洲市场;而在卡脖子的芯片方面,小米OV打的是双份算盘,以“抱大腿”为主,当然也要靠自己。

Canalys分析师贾沫表示,小米凭借激进的打法从华为手中夺取了市场,包括在各地区大量投入熟悉本地市场运营的专业人才,以赢得分销商和运营商的信任。而第三季度的出货也存在一定对称性,小米出货增加1450万,华为则损失了1510万台。在双方的关键战场欧洲,华为的出货量下降了25%,而小米的出货量增长了88%。

你可以说中国手机厂商正在合谋一起瓜分战,但不可否认,这也是一场心有戚戚的势力分割,而目前一切都处于变化之中。

线下渠道战:开店开店开店

“谁能啃下华为失去的市场,谁就是中国老大。”贾沫表示。是的,一场大戏首先在线下渠道上演。

每天早上10:08,华为商城开始放货,但永远是无货无货无货,有货的机型是老款或是性价比不高的款式。

目前华为在市场上没有1000元以下的机型,价位基本集中在1000-2500元,但这些机型在华为大部分门店也是处于缺货状态,网上也没有货;中端机nova系列,部分机型无货;华为的主战场也就是高端系列,目前只剩P40系列全系有货,这也是华为主要机型中唯一一个能拿得出货的手机,Mate 40系列就惨了,全系无货,抢都抢不到。

资深产品经理判官透露,最新的Mate 40系列,华为经销商都是按台分的,经常是一批货到了,一家店只分一台。

缺货,等于变相“赶”经销商走。林芝透露,华为也在开更多的非手机给渠道商,维持与渠道商的合作关系。

一位广东湛江地区的华为经销商告诉深燃,最近半年的销售情况和往年大不相同,手机供不应求,部分人只能转变方向,往智能家居产品走。但手机毕竟是智能家居的附属品,且对于经销商而言,扩展种类意味着压货和占用资金的风险。

另一位山东地区的华为经销商则表示,手机渠道商靠“囤货倒卖”华为赚钱的时代已经过去了,生意很差,华为手机基本拿不到平台的货,而是批发市场的货,价格直追网上零售价,自己可能过不了半年就会“跑路”。

他从同行嘴里听说,小米是今年线下发力最激进的一家,但他并没有考虑要投靠,“因为小米的中低端机型没有利润空间,担心小米不会大方跟渠道分享利润”。

不过从小米的动作看,是要借着今年把线下梦圆了。

互联网手机起家的小米从2015年将第一家商城店开在北京当代商城,雷军就表态,三到四年开到1000家店。但直到2019年底,小米之家在全国范围内才开到630家,线下门店数量不过6000家。

以最新消息即第1000家小米之家于12月2日在成都开店计算,小米用一年时间增加了将近400家小米之家。

今年一年,抵过去至少四年。雷军说过,他憋了五年的事,卢伟冰来了一年,一个疗程就见效了。卢伟冰被网友评为“反黑组组长”,他的前东家金立是曾经的“渠道之王”,到任一年,“大卢治海”的战斗力开始显现,疯狂开小米之家和线下店。他明年的计划是把小米之家开到中国所有的县城,中国有两千多个县级行政区,那小米要拿出5倍速度才能完成KPI。

Wit Display首席分析师林芝提到,华为渠道商蠢蠢欲动,不少想叛逃至OV门下,但是OV渠道相对稳固,不容易进入,而荣耀出售之后,华为原有部分渠道商接下来可以投靠荣耀。

因为荣耀脱离华为后的第一要务是,抢占线下地盘,打造自己的线下零售网络体系,不过对于荣耀而言,无需担心渠道关系,股东中不少是线下渠道商。

被OPPO收回作子品牌的一加手机,过去主攻欧美和印度的线上市场,现在也想在中国市场破圈。比如用国内最热的方式,找罗永浩直播带货。

一位河北石家庄的渠道商最近也和一加线下的人对接上了,他回忆,以前线下3000-5000元的价位,很多人点名要华为,现在也会考虑一加。资深手机经销商赵阳也已经开始上一加手机,做批发,以前因为太小众不愿意卖,最近发现市场开始接受了。

如今,手机行业普遍认为,产品力、渠道能力和品牌能力是手机公司成功的三大要素。文渊智库创始人王超认为,一加过去的优势是产品力,现在回到国内增长了渠道力,可以用OPPO现成的渠道,也可以用自己的渠道了,唯一差的是品牌强度。

OPPO和vivo也在增加线下门店,保持过去几年的传统打法,夺回被华为抢占的线下市场份额。

不止一位手机渠道商透露,过去半年,这两家在加速开店,不断给渠道补贴,派人员支持,给一定的房租补贴。“不管是品牌专卖店还是商场柜台,都是挨着开,有OPPO肯定就有vivo。”赵阳表示。

OV的线下能力有目共睹,有深入中国腹地、毛细血管一样的线下销售网络,哪怕是偏远的六线村镇都可以看到这两家的身影。小米的门店目标以千为单位,OPPO、vivo的线下零售门店是以十万家计算。

再加上去年线下销售渠道达到顶峰的华为,这三家是中国手机的线下三杰,但今年下半年以来,除了华为,所有品牌的线下网络都在变得更密。

山东地区的华为经销商告诉深燃,他计划坚持到明年上半年。这是一种风险投资。“从感情上来说,你从华为身上挣到过钱,那要不要和华为一起共度时艰,如果你跑路了,日后华为起来了,可能就不跟你合作了。但经销商也是要吃饭的,支持半年一年,如果持续挣不到钱,你还要不要咬牙坚持。”王超表示。

寻找下一个出货粮仓

在巩固着中国市场85%以上份额的基础上,中国手机厂商开始征战海外,用十多年时间接连瓜分了印度、东南亚、非洲市场。2020年的海外市场发生了两个变化,一是在中国以外的市场,华为承受着谷歌禁令和断供双重打击,与供货充足与否无关,二是中国手机品牌的新中场战事发生在欧洲市场。

被认为是征战海外市场急先锋的小米,与OPPO、vivo、一加都于2014年前后进军印度市场,也把中国手机厂商的战火烧到了这块土地上。

最新一季的2020年三季度,据Canalys统计,小米仍然是市场领头羊,增长9%,三星从vivo手中夺回亚军,增长7%,vivo以及OPPO+Realme分别获得了16.0%和27.6%的份额。

数据来源 / Canalys(OPPO含Realme),制图 / 深燃

中国手机厂商瓜分了印度大半市场,从去年至今年,仅小米、vivo、OPPO+Realme,在印度手机市场拿到的市场份额便从60%扩展到75%,而印度本土巨头厂商Mircomax、Intex早已沦为others。

其实东南亚是中国手机厂商更早找到的未完全开发的市场,这里相对分散,一个新品牌相对更易进入。

小米的性价比,OPPO、vivo铺天盖地的广告、补贴线下店铺的成熟打法,在这个分散的市场上一样行之有效,本土品牌萎缩趋势明显,尤其在泰国、越南、菲律宾、马来西亚和印度尼西亚五个国家,OPPO、vivo、小米的低端手机统治力量强大,但三星同样是中国手机厂商的最难撼的对手。

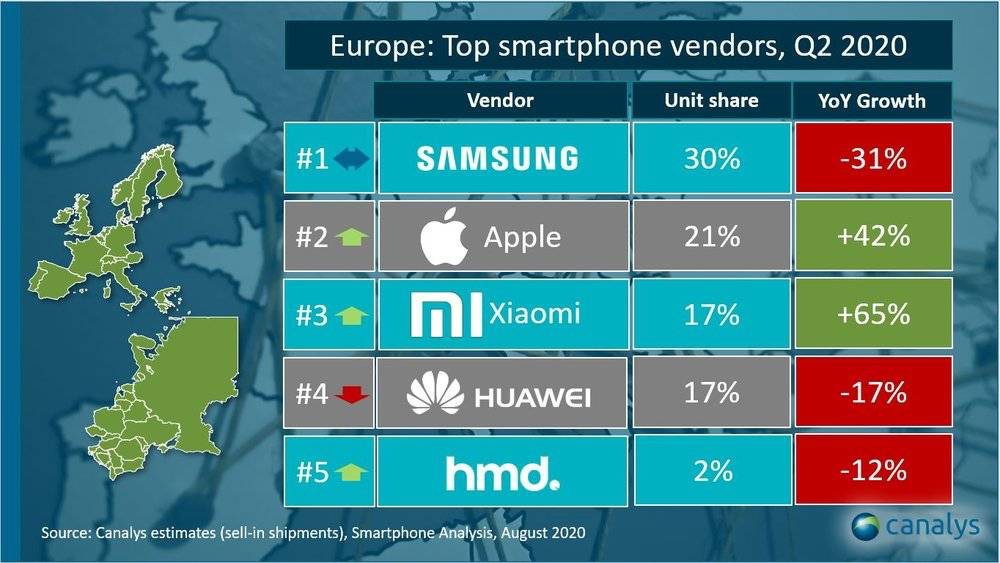

2020年Q2东南亚智能手机市场份额(来源 / Canalys)

Canalys2020年二季度的统计显示,中国手机厂商OPPO、vivo、Realme、小米占据了东南亚智能手机市场当季出货量的61%。

把眼光放到非洲市场,会发现这份外战名单上又多了一家中国手机厂商传音。

IDC统计数据显示,在中东及非洲地区的智能手机市场,80%的需求来自200美元以下的机型,但对于小米、OPPO、vivo而言,千元档手机的毛利率较低。而早在2008年进入非洲市场的传音,用四卡四待手机、深肤色美肌的拍照模式以及刷墙占领乡村市场,用低端货一点点抢走了三星的份额。

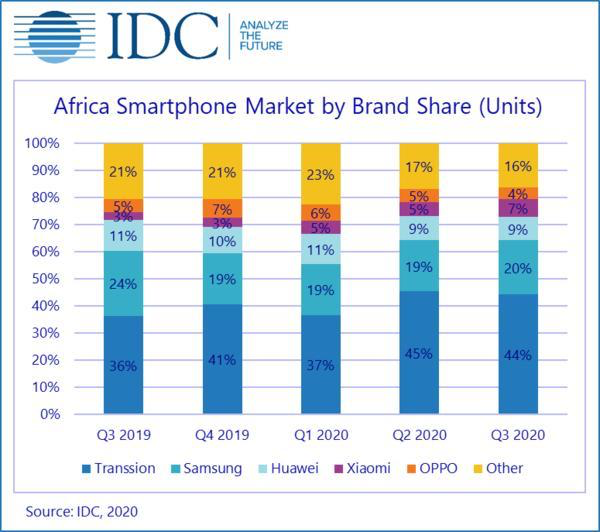

非洲手机市场各厂商情况(来源 / IDC)

2016年,传音占非洲手机市场总份额的7%,三星为31%,至2019年底,传音掌握着非洲52%的市场份额,华为、小米、OPPO分别排名第三到第五位。IDC最新数据显示,2020第二、三季度,中国四大手机厂商在非洲市场都拿下了64%的市场份额。

当一个个蓝海市场变成红海,中国手机厂商需要寻找下一个出货粮仓。

华为选择去利润丰厚、消费水平高的欧洲市场,因为在那里有深厚的运营商背景,交换设备的思科、阿尔斯通的老家就在西欧,从2014年开始,旗舰机型往往以欧洲时间为准,在法国、德国、西班牙首发。

小米OV在欧洲市场也早埋有暗线,小米此前在西班牙和意大利开设小米之家,OV则是体育营销开路,OPPO子品牌一加从设立之初就以海外市场为生,主要攻占欧洲、北美、印度各大市场。

如资深产品经理判官所说,欧洲市场整体比较成熟,线下经销商网络比较规范,属于你做多少工作,就有多少回报的市场,且手机市场无法像互联网行业可以短时间爆发,现在看到的爆发,一定是几年前就做了很多工作。

但一个最为致命的变量出现了,自2019年5月20日起,因为美国禁令的原因,谷歌暂停与华为的业务合作,无法使用谷歌GMS的华为吐出了不少市场份额。2020年三季度,华为在欧洲的市场份额仅为14%,去年同期的数字是22.22%,一个华为给欧洲手机市场释放了420万台的空间,小米在这一市场的份额从去年的6%提升到今年三季度的19%。

贾沫分析称,今年第三季度的出货存在一定对称性,小米出货增加1450万,华为则损失了1510万台。在双方的关键战场欧洲,华为的出货量下降了25%,而小米的出货量增长了88%,进入当地前三。

“各家在欧洲市场争的还是华为留下来的空缺,并不是抢占苹果或三星的市场。”王超也表示,华为在欧洲市场一时难以恢复,因此小米们暂时是安全的,各家的动作密集了起来,目标也变得激进。

今年5月,OPPO宣布与欧洲最大的移动运营商沃达丰达成合作伙伴关系。日前,小米CEO雷军先是放话,“目标是在未来几年在欧洲排到第1名”。五天后,vivo宣布进一步拓展欧洲市场,正式进入法国、德国、意大利、波兰、西班牙和英国, 并与欧足联合作,OPPO副总裁兼全球销售总监吴强表示,OPPO到2021年至少要掌握欧洲5%的市场份额,同时在未来3年内成为欧洲市场的领跑者。

某手机厂商驻海外的相关负责人表示,尤其今年以来,出差去欧洲国家的频率大大增加了。小米海外分为三个地区,第一是东南亚市场;第二是进入五年之久的印度市场;第三是正式进入一年多的欧洲地区。

但总得来说,多位受访者提到,小米们做欧洲市场,还是要学习华为,拼渠道,下慢功夫,更加重视、深耕这个市场。

芯片抱大腿,也要靠自己

“从持续的华为禁令中,三星比任何其他同业都受益。”大信证券分析师李素斌表示。

今年三季度,三星手机重新拿回了全球智能手机的龙头地位,并与华为的市场占有率差距拉大至约8%左右。根据三星电子发布的2020年第三季度的临时数据,手机业务的销售额占总销售额的30%左右,营业利润4万亿韩元(接近240亿人民币),是第二季度的两倍多。

有分析机构预测,这种带动作用很可能会延续到明年。对此,三星也预计将在竞争对手华为面临美国严格监管的情况下增加销量,2021年的智能手机出货量将增至3亿部。

2018年罗永浩曾说:“华为的高端机,吃掉的都是三星的用户。”而如今,三星也有实力瓜分华为被迫离开的一部分高端旗舰手机市场。

华为不具备高端芯片设计之外的制造芯片的能力,此前高制程芯片交由台积电代工,部分中端芯片由中芯国际生产。

而三星同时拥有芯片设计研发和制造能力,虽然相比较,台积电在芯片工艺上更成熟,推出时间更早,比如5nm工艺制程,台积电在今年8月实现大规模生产,三星则晚了将近3个月,带来了5nm旗舰芯片Exynos 1080。

甚至有声音认为,三星高端手机有可能借机在中国市场复苏。而中国本土的手机厂商需要更努力才行。从近来的动作看,小米OV们打的是双份算盘,以“抱大腿”为主,当然也要靠自己。

12月1日,高通发布了骁龙888处理器,国内众多手机厂商第一时间都宣布很快会推出搭载这款处理器的手机,不过小米用词是“首发”,其他许多厂商用词是“首批”,小米中国区总裁卢伟冰特意强调,首发和首批是有差距的。

vivo则选择了三星,三星Exynos 1080芯片是与vivo联合研发,也将由vivo新机率先首发。另有媒体报道称,明年三星还计划将旗下Exynos芯片供应给小米、OPPO等其他中国手机厂商。

在判官看来,只靠压缩利润来降价,是很难维持价格竞争力和出货稳定性的,真正的竞争力是需要供应链支撑的,而手机供应链内化做到极致,就是元器件自研。

国内手机厂商中,华为以外,小米、OPPO也已公开芯片研发项目。但到目前为止,只有华为开发并成功地商业化了自家芯片。

2017年,小米发布首款自研手机芯片澎湃S1并将其应用在小米5C手机上,此后,小米的大部分机型仍然搭载高通芯片。虽然雷军于今年表态并未放弃自研澎湃芯片,项目仍在进行,但距离第一代发布已经三年多了,这期间关于澎湃S2的消息就是流片、失败、放弃来回循环。

对此,判官表示,自研芯片六年一直不能产品化,与其说是技术和资金问题,不如说是魄力和路线问题。

继小米之后,OPPO也踏上了自研芯片的道路,2019年开始广纳高通、联发科、展讯的工程师人才,并成立了技术委员会,今年2月,OPPO内部文章公开了自研芯片计划“马里亚纳计划”,今年12月,OPPO创始人、CEO陈明永宣布,未来三年,将投入500亿元进行技术研发,一部分针对5G。

以世界最深海沟来命名的自研芯片计划,难度可想而知。“做自研芯片前期投入非常大,就像是无底洞,且风险极大。”判官这样比喻,相当于手机厂商有勇气用几代产品的市场份额去砸,养它(芯片)好多年,要承担产品不成熟带来的各种质量和交货问题。王超也表示,“现在卖高通的芯片,既简单,又能往外去吹,大家也认。但有一定抱负的手机厂商是肯定要做自研芯片的”。

“说到底,谁的产品能顶替华为的Mate系列、P系列,那这个市场就是你的。但现在市场上,还没看到替代品。”王超预判,明年各家都会针对华为6000元以上的空缺市场,推出更高端的手机,打一场“翻身仗”。