扫码打开虎嗅APP

本文来自微信公众号:练吧(ID:lianbafitness),作者:贾斯汀,原文标题:《恭喜舒华上市,但我不会买》,题图来自:视觉中国

2020年末,健身行业还是传来了一些好消息,比如健身器材品牌舒华体育获批登陆A股。

最新消息,舒华体育(代码:605299)于2020年12月15日在上海证券交易所上市,发行价格:7.27元/股。公开资料显示,公司首次公开发行的A股不超过 5000万股,占发行后总股本的12.15%。

众所周知,相比其他同为体育文化产品概念的上市公司,英派斯和舒华体育与健身行业的关系更为密切,在各大健身展上都能遇到。

但英派斯上的是中小板,而舒华体育“60”开头,属于堂堂正正的主板上市公司,股市上的“主菜”,分量更重,因此他们的成功上市也受到了更多健身行业内人士的关注。

一

作为前财经记者,我个人非常希望健身行业能出更多的上市公司。

首先上市公司是一个行业的脸面,上市公司多了代表这个产业链上的玩家实力增强了,比如手机和新能源汽车行业,苹果、特斯拉、小米、蔚来、理想……这样的品牌不光自己是资本市场的宠儿,供应链里还能孵化出很多个上市公司。

从这个角度来说,舒华体育的确为中国健身行业带来了更多的曝光度。

其次,上市之后信息披露的更加规范和频繁,更方便我们去评判一家公司到底好不好。

如果一家公司不上市,就没有义务披露自己的财务报表,外界也没法得知他们真实的经营情况。

比如很多连锁健身品牌都说自己是行业老大,但因为都是私人企业,账目不需要公开。现在有几百家门店,今年又赚了几个亿,全凭他们一张嘴去报,信不信由你。

而且赚的钱,到底是营业额,是利润,还是负债,也是一团乱麻。

但你如果上市了,每年就得硬性公开财务报表,还要经过第三方和监管部门的审计和监督,谁的实力更强,谁才是行业老大,一目了然。

行业喊了几十年的规范化经营,才有可能实现。

最后,我知道健身行业很多人也炒股(如果去年底没开新店而是把钱投资股市的朋友今年应该还是过的挺开心的),如果有本行业的上市公司,业内知根知底,投资起来也会更加踏实。

当然,谁家的钱都不是大风刮来的,既然要投资就得讲回报率。

那么问题来了,舒华股票上市流通之后,作为一个投资标的,值不值得入手呢?

对不起,我的答案是NO。

二

通常一只股票要不要买进,很多人会告诉你一些诀窍,什么k线、内部消息、题材炒作等等,但大多属于玄学,甚至你要当真听了就容易被当成绿油油的韭菜。

我们今天就从最简单也最不容易出错的角度,来简单评判下舒华体育作为一只股票的前景,那就是俗称的基本面分析,高大上一点就叫价值投资。

看基本面,通常看以下几个方面:所属板块行业的发展前景、公司财务状况、盈利水平、市场竞争、经营思路、人才创新等。

公开资料显示,舒华体育成立于1996年,总部位于福建省泉州市晋江市,是一家专业、科学的运动健康解决方案供应商,主营业务为健身器材和展示架产品的研发、生产和销售,其中健身器材包括室内健身器材、室外路径产品。

增强人民体质,推广全民健身。体育健身毫无疑问是朝阳行业,也是国家大力推动的产业,舒华目前的主营业务都是围绕全民健身展开,乍看前景一片光明。

不过在招股书上,舒华标示了一些潜在的经营风险,比如经销模式占比较高、产品质量问题、客户集中度高等,但这些坦率来说都属于场面话,每个公司的招股书都必须要讲这些东西。

但真正的风险在哪里?

三

按照发行价来计算,本次舒华上市能募集到3.1亿左右的资金,倒推来看,舒华公司整体市值还不到30亿,是一个相当小的盘子。

根据过往的经验,小盘股票有时候很容易被庄家控盘或者游资炒作,急涨急跌形成“妖股”作风,小散根本无法控制自己的命运。

如果有人喜欢这种搏命的玩法,那倒是可以期待一下。

不过依靠随着监管的加强以及公司高层的自律,这样的情况也许不会发生。

舒华以家用健身器械及运动品牌展示架业务发家,但商用领域一直是他们期待的业绩突破口。

而这一两年健身场馆的现状,作为行内人大家也心知肚明,所以短时间内奢望舒华的业务有极大的增长,似乎不太可能。

再说健身器械行业的竞争异常激烈,外有泰诺健、力健等一干国际品牌,内有大胡子、嘉沃、迈宝赫等国产同行,甚至现在因为大量场馆倒闭,导致市面上一堆二手器械流通,这都是舒华业绩增长的拦路虎。

舒华财务报表上的数据也印证了这一点。

2016年~2019年,公司分别实现营业收入10.63亿元、11.32亿元、11.82亿元、13.34亿元。截止2020年9月30日,舒华的营业收入达到9.69亿元,似乎看起来还行,但如果看净利润就会发现问题。

与往年相比,今年的营收增加了,但同比利润率却下降了0.445%。而回顾2017年、2018年,他们净利润也同比分别下滑4.87%、7.55%,因此这个利润的负增长一直存在。

以及还有诸如资产负债率偏高、每股收益低、无形资产比例低等,这些财务数据都无法让人特别满意。

但这还不是我最担心的。

四

很多人都知道在挑选股票的时候要看一个数据:ROE净资产收益率。

ROE是一个会计学的概念,是公司税后利润除以净资产所得的百分比。该指标反映了反映了自有资本获得净收益的能力,用于衡量公司利用自有资金的效率,指标值越高,投资回报越高。

舒华怎么样呢?2016、2017、2018、2019年1月~6月,他们的加权平均净资产收益率分别是23.23%、17.87%、15.76%、7.9%(扣除非经常性损益后会更低)。

一般来说,净资产收益率能保持在15%以上就算是不错的公司,所以舒华看起来还行。但如果纵向看,他们的收益率呈逐年递减趋势,疑似他们的赚钱能力在逐年减弱(2020年1月~9月的最新数据是8.35%),这绝对不是一个好兆头。

并且在上市后,舒华的总资产还会增加,还会进一步摊薄他们的净资产收益率。

作为股东(几百块买股票的也算啊),你会投资给一个赚钱能力不断下降的公司吗?

当然,有人也许会讲,这次疫情之后群众健身的意愿会更强烈,并且家用市场的需求增强,舒华会迎来一轮新的增长。

没错,但机会面前人人均等,得有实力才能抢到更多的肉。

如今的家用市场,拼的是智能技术和内容场景的结合。截止目前,疫情都快过去了,我也没有看到舒华展示出任何有说服力的竞争优势。

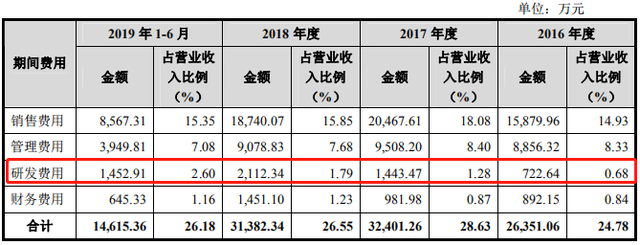

以研发投入为例,在2017年、2018年和2019年上半年,舒华体育研发费用占各期营收的比重分别仅为1.28%、1.79%和2.65%,比整体实力略逊一筹的英派斯还低,后者研发费用占各期营收的比重至少也有4.53%、3.99%、6.29%。

另有媒体披露,舒华体育目前仍然不是高新技术企业,截至去年6月30日,其拥有的各项专利为134项,其中发明专利仅有两项。

遗憾的是,舒华的上市公告称,募集的资金将用于二期生产基地建设、研发中心建设、信息化建设、补充流动资金等项目。

相比做强,他们更倾向于做大。在我看来,在目前的市场态势下,这不是一个很聪明的打法。

五

最后,咱们健身行业都崇尚专业,我们判断一家上市公司的投资价值,还可以跟随专家的选择。

当你拿不准的时候,去看看机构投资者的选择,比如基金,基金经理都要对自己的业绩负责,而且他们还是比你更懂市场的专家。

我查了一下,国内有关体育产业的基金并不多。可以理解,毕竟相对“喝酒吃药”、“科技新能源”来说属于冷门产业,即便如此,很多基金的持仓也大多是打着体育文化旗号,重仓的却是医药、传媒、游戏相关的股票。

如果他们都看不上的,至少不会有很大的投资价值。

当然这一点不能怪舒华,因为整个体育产业的股票看起来都处于舅舅不疼姥姥不爱的尴尬境地。

因此,如果有人深爱舒华这家公司,或者是他们品牌的忠诚客户,想买上几手以示支持,我不拦着。

但建议先去看看英派斯的走势(至今仍在发行价下游徘徊),权当做个参考,稳妥起见,开盘如果急涨赶紧见好就收,不要恋战。

六

总结一下,从基本面上判断,舒华体育这只股票作为一个投资标的,并没有体现出太多的投资价值。

反正是我肯定不买,别人买我也不推荐。

大家都是卑微小散,想踏踏实实赚点收益,买点白酒基金它不香吗?

话说回来,本文并非想对舒华这个公司全盘否定,毕竟能成为上市公司,实现了很多健身同行梦寐以求的目标,让我们有机会去研究他们的经营情况,也非常值得尊重。

上市这个行为本身,还可以作为舒华公司销售及市场合作中的谈资,去叩开用户的合作之门。

但与其削尖脑袋去敲钟,不如大家都能踏踏实实先把产品和服务做好,提升品牌资产价值和盈利水平,才能得到市场的认可。

否则即便上市了,业绩表现平平,甚至沦为垃圾股的风险,也不是什么好事。

因此,对于舒华在内的所有企业来说,上市并不是终点,而是一轮新考验的开始。

欢迎舒华体育用实际业绩和股价表现来打我脸。

本文来自微信公众号:练吧(ID:lianbafitness),作者:贾斯汀