扫码打开虎嗅APP

本文来自微信公众号:时代数据(ID:datagoo),作者:郑艺阳,设计:梁海虹,原文标题:《负债者联盟:人均负债30万,近4成负债者以贷养贷》,头图来自:视觉中国

如果说还有什么比打开当代青年的体检报告更紧张刺激?也许是打开他们的负债账单。

数据显示,全国有1.75亿90后,其中只有13.4%的年轻人没有负债,而86.6%的90后都接触过信贷产品。

当消费贷和现金贷产品越来越多,消费变得越来越容易,陷入“借贷”深渊的人也越来越多。中国人民银行的数据显示,截止2020年6月30日,全国信用卡逾期半年未偿信贷总额高达854亿,是10年前的10倍多。逾期的借款人中,90后几乎占了一半。

在豆瓣,“负债者联盟”小组成立仅一年就吸引了34574名成员加入。无数身背数十万贷款的年轻人们在组中发帖讲述自己的负债之路:深陷杀猪盘、创业失败、赌博、家人重病、超前消费……也有即将脱离巨额债务的网友们在这分享自己的艰难“上岸”之路。

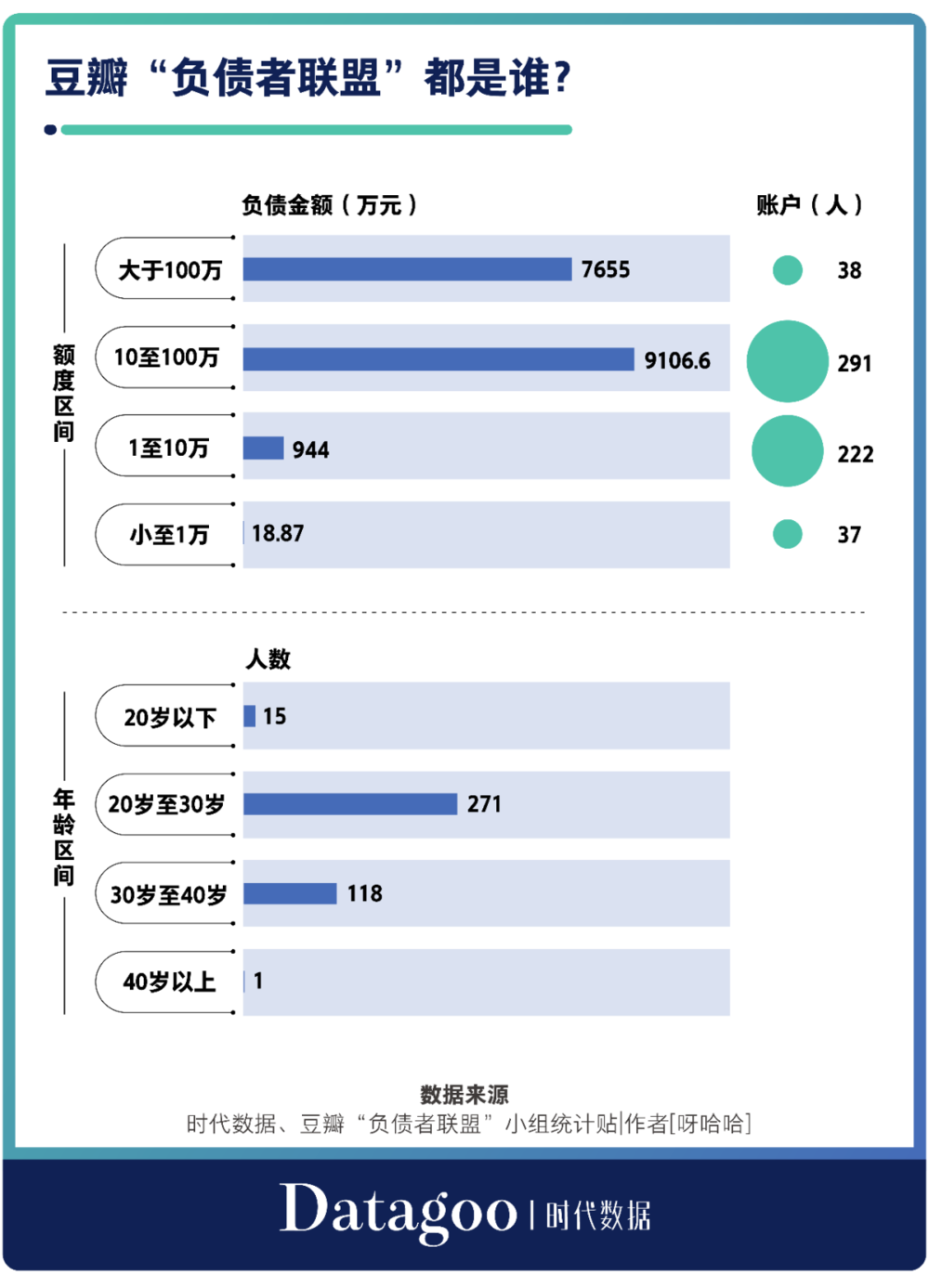

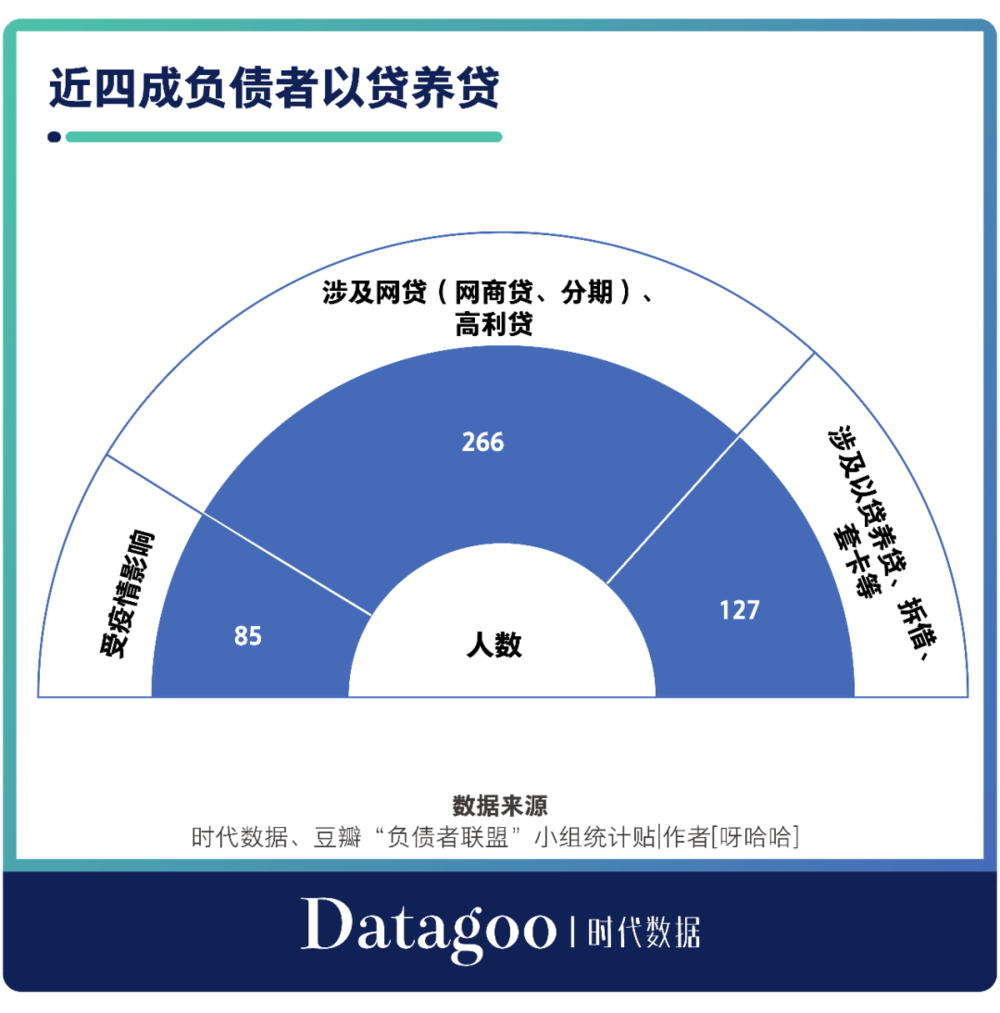

据“负债者联盟”小组成员“呀哈哈”的统计,在2020年10月30日至11月30日期间,有844个账号在组内发帖,总负债额达到了1亿7千万,人均负债30万。

而在公布年龄的405位成员中,20至30岁负债者共271人,占到了总人数的67%,其中负债金额超过100万的人数达到11;30至40岁负债者共118人,占到了总人数的30%,共有18个人负债金额超过100万。

面对触目惊心的数据,人们难免想要追问:为什么年轻人会背上巨额贷款?

一、勤俭节约开始退场

近年来,整天哭穷的年轻人们贡献出来的消费力不可谓不惊人。

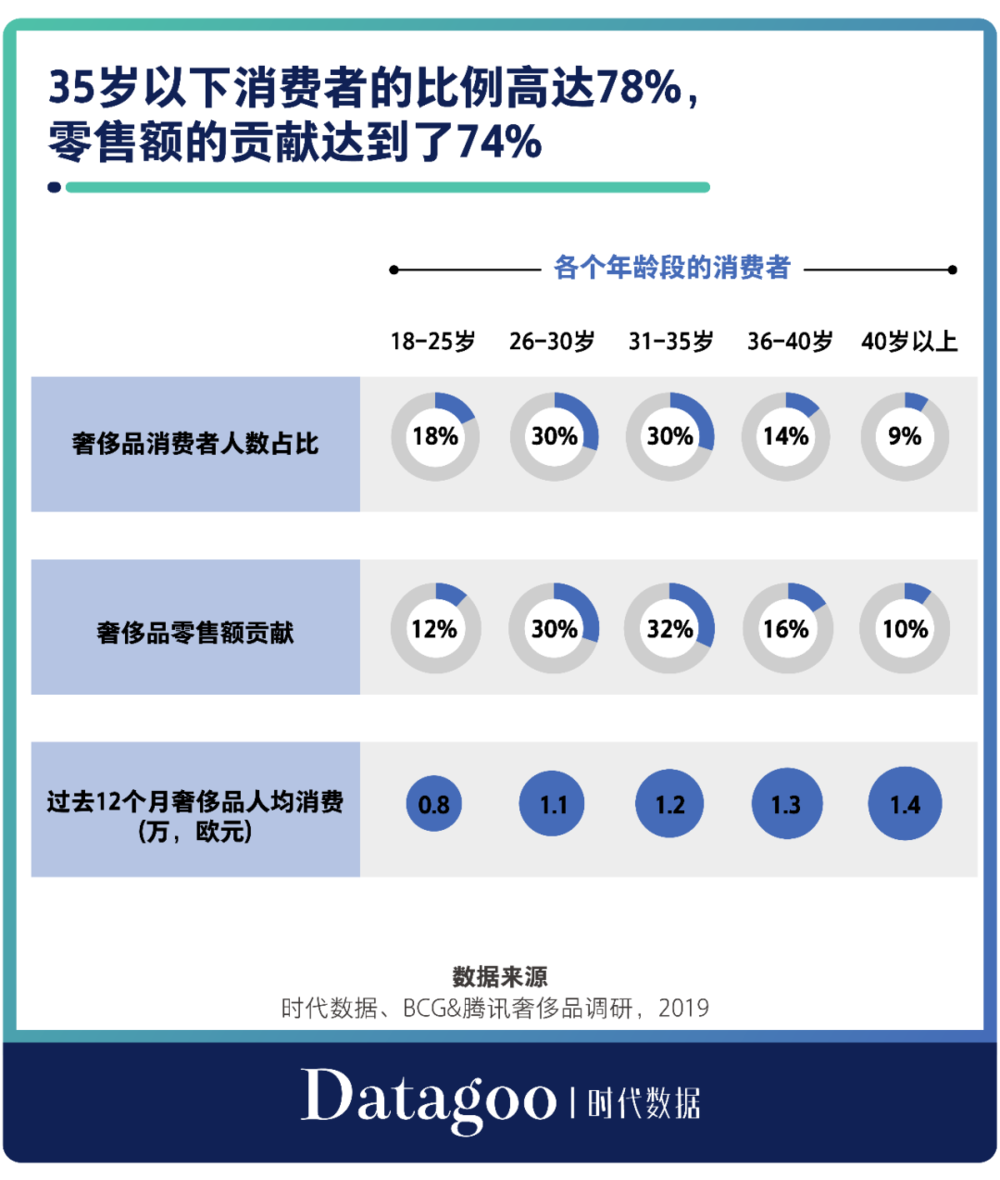

例如在高端奢侈品领域,作为全球消费市场中的主要增长动力,中国市场个人奢侈品消费占全球的比例从2012年的12%上升至2020年的33%左右。而深入到消费者群体,我们可以发现,年轻人贡献了大部分。《中国奢侈品消费者数字行为洞察报告》显示2018年中国高端奢侈品市场中35岁以下消费者的比例高达78%,零售额的贡献率达到74%。

而到了2020年,30岁以下的消费人群占比首次过半,支出贡献从2018年的42%上升至47%。麦肯锡曾在《2019年中国奢侈品报告》直言“得中国者得奢侈品天下”。

而具体到消费者群体,我们也许可以说谁能赢得年轻消费者的心,谁就赢得中国市场。

新世代在中国改革开放和经济高速中成长,随着家庭财富的增长,他们有着比上一代更强的消费欲望,同时更高的教育水平和更开阔的眼界让他们对生活品质有着更高的要求,如今他们几乎成为了各个领域的消费主力。

早在2017年波士顿咨询公司和阿里研究院联合发布的《中国消费新趋势》报告中就指出随着中国人口结构的成熟,出生于1980年以后的年轻消费者成为中国消费经济增长的极大潜力股。相对于生于50、60、70年代的“上一代”,生于80、90、00年代的中国人往往被称为“新世代”。根据波士顿咨询公司的测算,在2021年中国成熟的新世代消费者(18~35岁)在中国城镇15~70岁人口中比例将超过46%,在城市消费额上激增至2.6万亿,超过上一代0.2万亿。在2016~2021年间,新时代消费力的同比复合增长率为11%,是上一代增长率的两倍有余。

可让人困惑的是:年轻人的钱究竟从哪里来?

二、超前消费成为最主要的欠债原因

消费金融的出现填补了年轻人们消费能力与消费欲望之间的鸿沟。

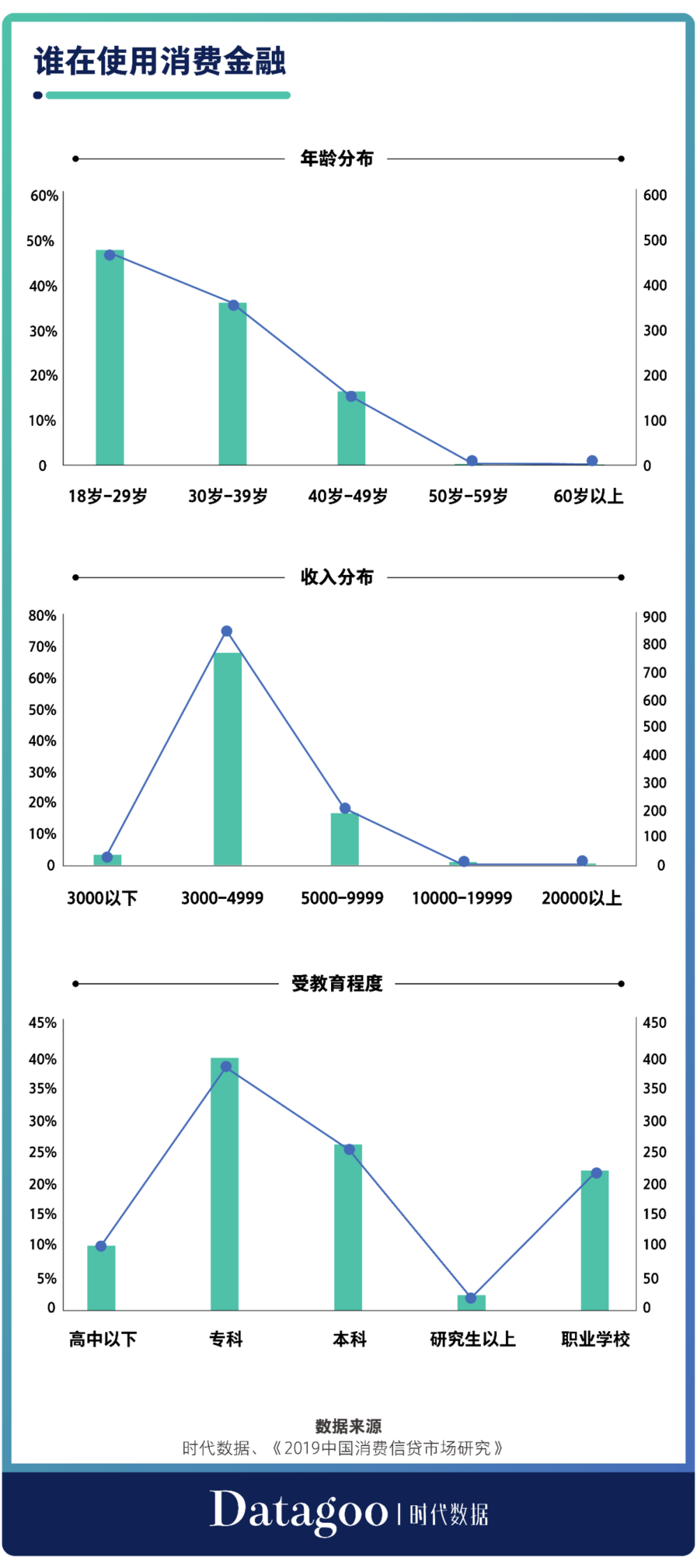

清华大学中国与世界经济研究中心发布的《2019中国消费信贷市场研究》指出,整体上看消费信贷的客户呈现出年轻化趋势,18到29岁占到总样本数将近50%。收入分布上,月收入3000元到4999元占到总样本数的76.01%,其次是5000元到9999元这一范围。从受教育程度来看,专科、本科和职业学校学生占比较大。原因在于高学历、高收入群体倾向于全款消费,而学历和收入更低的群体,偿还能力弱、信息获取渠道少,也不会选择消费金融。

过去人们最为熟悉的个人消费信贷产品是信用卡,而从2014年京东推出首个依托电商场景的互联网金融产品“京东白条”起,消费信贷开始加速发展。各互联网巨头纷纷布局,极大地扩大了消费借贷的覆盖面和发展速度。到今天,五花八门的,各大互联网巨头旗下的“超低利率”“0门槛申请”“全民都可借”的线上现金贷产品几乎涉及了每一个线上细分场景。只要你打开手机,无论是线上购物、直播打赏、观看视频、玩游戏、点外卖都可以借钱消费。

小额的消费借贷未必是件坏事。它增加了人们在经济上的自由度。这对每个人来说都很重要,尤其是对收入不高,消费欲望强烈的年轻人来说更是如此。他们可以在某个时期获取小额贷款来应对紧急情况,或者能够购买一些很需要但暂时无法负担的东西,再通过定期还款来完成这次消费,而不需要再向父母要钱。

但是当人们过度透支“明天的钱”来填补无底的欲望时,它也会制造噩梦。

不同于传统银行对信用卡的严格审批流程,往往要求持卡人具备稳定的工作、良好的征信与具备还款能力的收入情况,互联网消费金融产品,尤其是巨头的产品创造了一个“万物皆可贷”的消费环境的同时更是极大地简化了人们借钱消费的过程,把消费信贷的审核门槛降低到年满18周岁、通过实名验证即可。年轻人们只需要简单的几步操作:输入密码、录入指纹、人脸识别,即可在短短几秒钟花别人的钱,满足自己的消费欲望。当钱花的太过于容易时,你甚至可能是在不知不觉中产生的巨额消费和背负了巨额债务。

在北京日报在微博发起的提问“消费信贷给你的生活带来了什么影响?”中,4.3万的人选择了“便于消费,解决燃眉之需”,而有6万人选择了超前消费,加重生活负担。

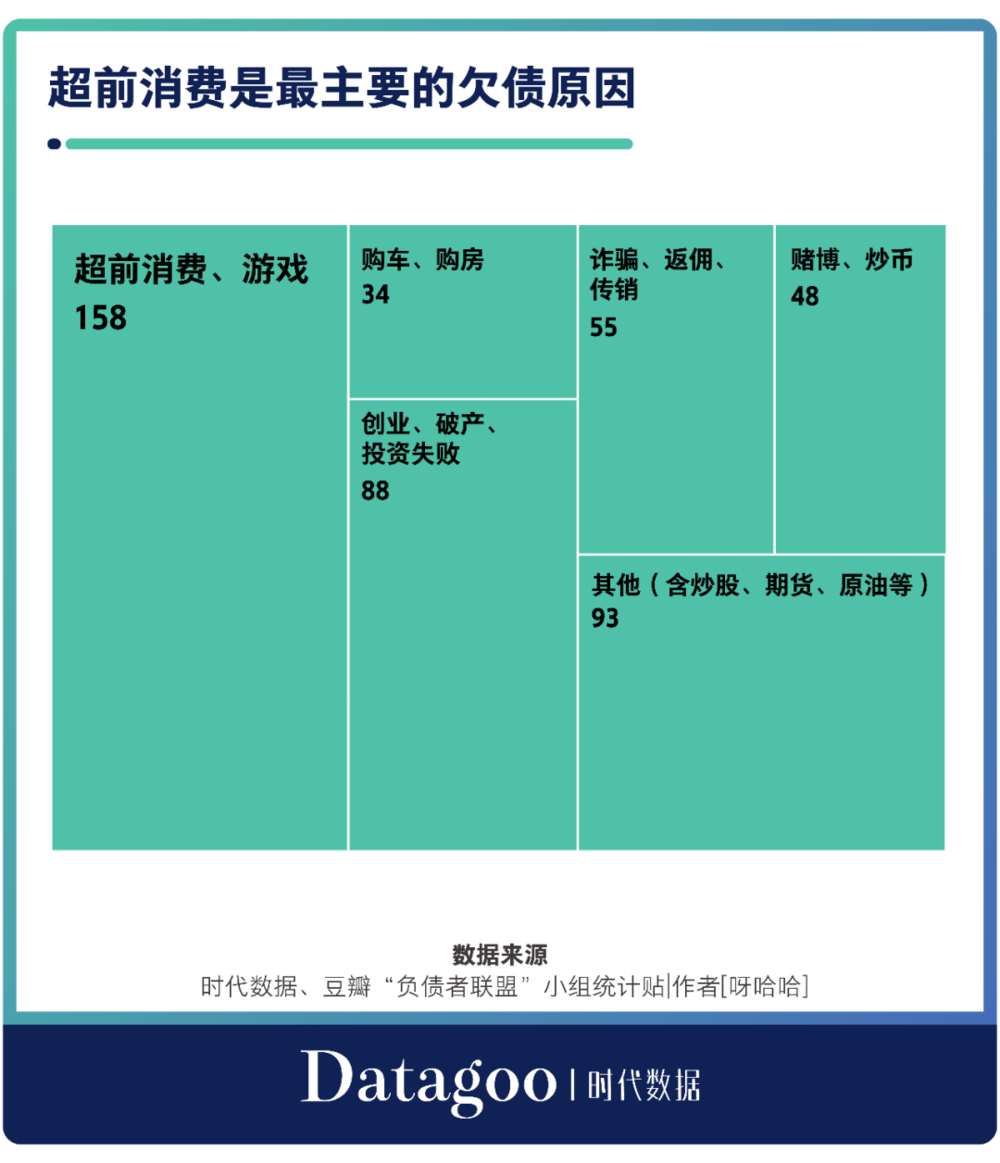

在“负债者联盟”发帖统计中,超前消费也成为负债人们最主要的负债原因。

或因为虚荣无节制的消费,或因为被网贷套路、搞不清具体的网贷政策,年轻人们一步步从花呗、借呗、分期乐开始,注册各种网贷平台,在不知不觉中越花越多,从而欠下了巨额贷款,却无力偿还。

三、近四成负债者以贷养贷

此外,当年轻人们习惯了超前消费、借钱消费的时候,缺乏储蓄则成为了一种常态。

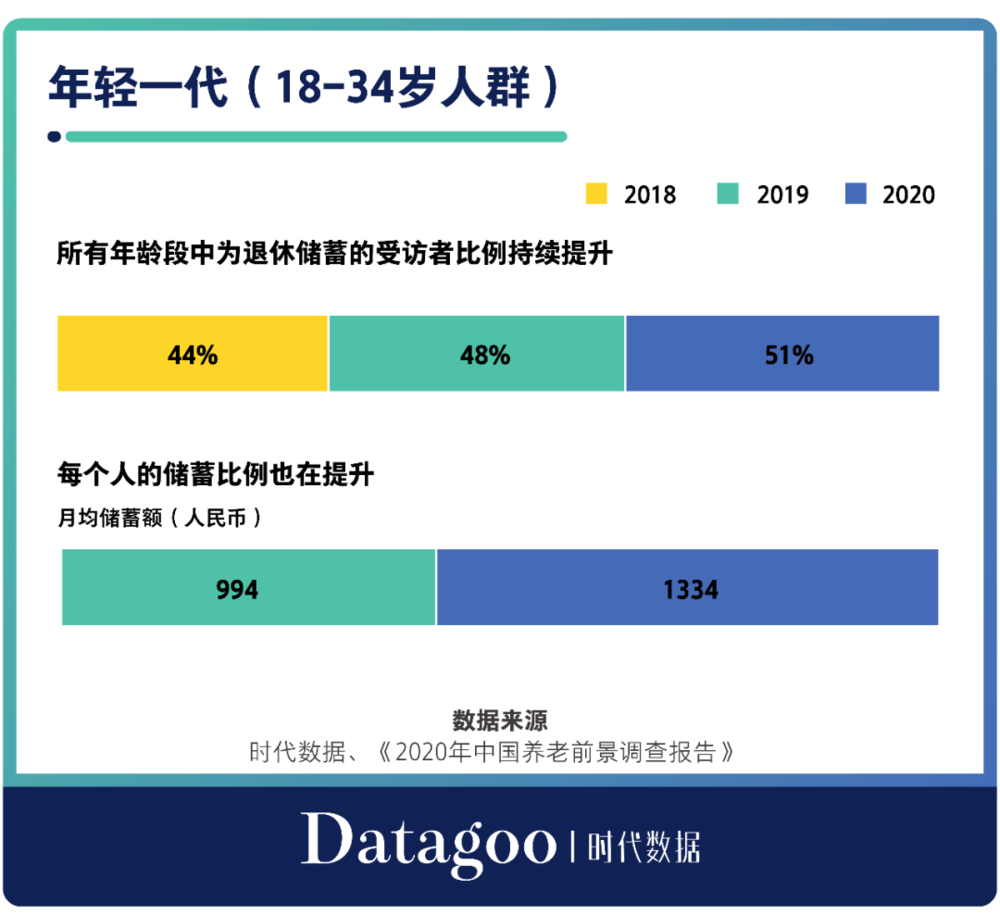

据《2020年中国养老前景调查报告》显示,虽然在疫情的影响下,中国新一代年轻人里(35岁以下)开始储蓄的人的比例从2018年的44%提升到51%,但仍然还有49%的年轻人没有储蓄的习惯。在开始储蓄的人中,平均每个月储蓄仅1334元。

缺少储蓄的年轻人往往无法承受突如其来的意外,一旦失业或者生重病,就立刻陷入贫困,甚至可能因为付不出房租而变得无家可归。在疫情期间,许多年轻人就面临着缺少积蓄和失业的双重危机,从而选择通过借贷来解决“燃眉之急”,但又因为失业而无力还贷,从而导致在多个网贷平台之间以贷养贷,“拆东墙补西墙”,最后导致利滚利越欠越多,债务彻底失控。

四、全球负债者联盟

这种过度的消费信贷现象并不是孤例,在消费主义的浪潮下,全球都出现了年轻人借贷增长的趋势。

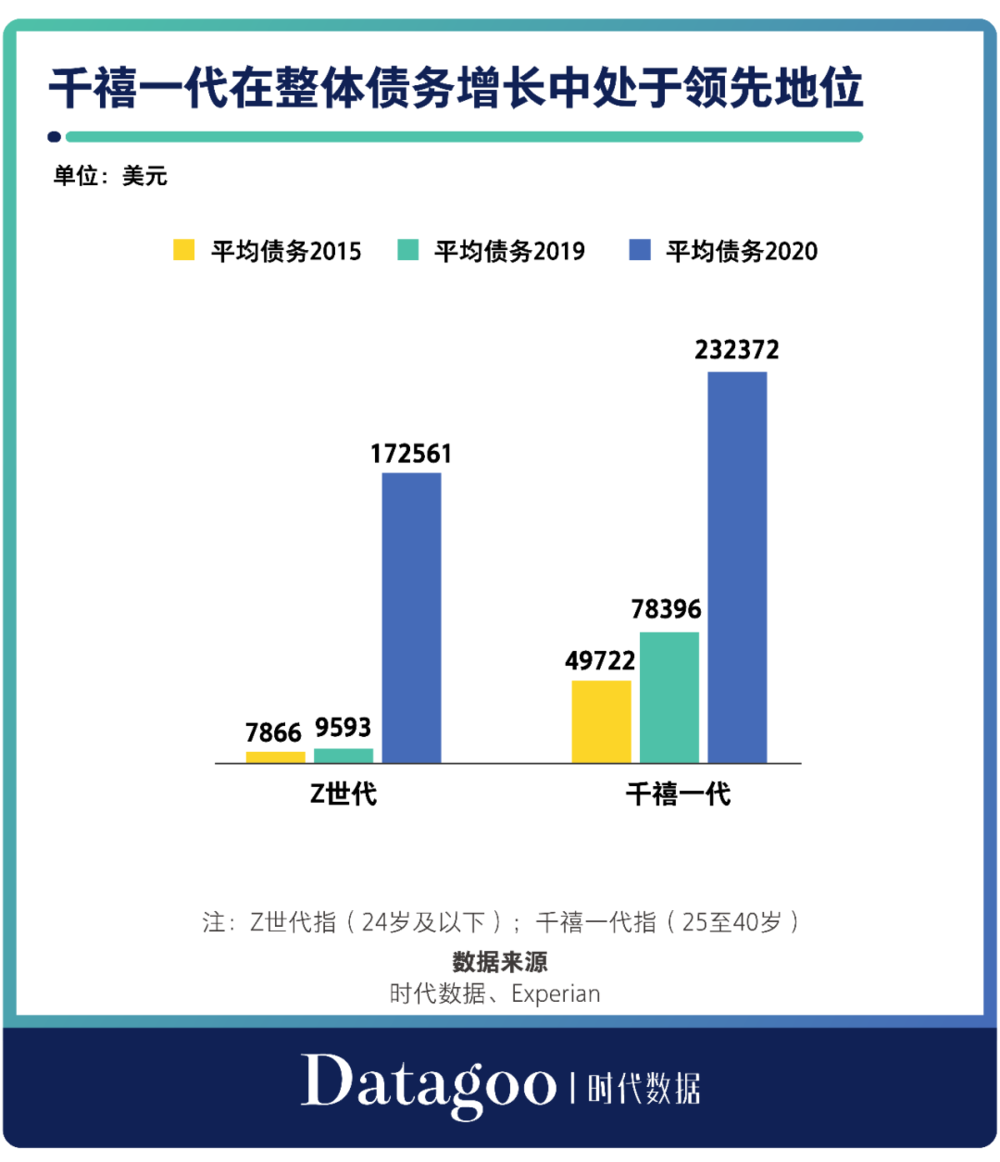

根据Experian的数据,自2009年以来,美国的消费者债务增长了19%,至目前的纪录高点14.1万亿美元。其中自2015年以来,千禧一代( 24~39岁的人)的平均债务总额增长幅度最大:58%。在这项研究中分析的Z世代(年龄在18~23岁之间)的第二高跃升为22%。

2020年,根据Experian发布的《2020年信用报告》统计,美国Z世代普通消费者的债务总额约为1.1万美元,其中不包括抵押贷款。同样,千禧一代的消费者平均有2.7万美元的非抵押债务,大概是信用卡,汽车贷款,个人贷款和学生贷款,而如果加上抵押贷款,千禧时代的消费者平均拥有的债务甚至达到了23万美元。

在英国青年妇女信托基金会对英国4000多名18至30岁的年轻人进行的调查显示,英格兰和威尔士四分之一的年轻人不得不借钱来维持生计,几乎一半的人不得不借钱才能使现金持续到月底,有五分之一的人利用透支来维持生计是现实生活。

与西方国家类似,在许多亚洲国家中,也出现了年轻人借贷增长的趋势。根据马来西亚破产管理署数据,在2013年至2017年8月举报的破产案件中,年龄在25-44岁之间的债务人几乎占60%。总干事拿督阿卜杜勒·拉赫曼·普特拉·塔哈指出,造成这一趋势的因素很多,但其中许多只是想“开始自己的生活”。

2015年在马来西亚大约有28%的学士学位持有者失业。许多其他人的工作勉强能维持生计:吉隆坡近50%的在职成年人的收入远低于中央银行的官方生活工资。这迫使大量毕业生不仅拖欠学生贷款(51%的借款人未按要求付款),还拖欠其他债务,包括信用卡债务和个人贷款。“当他们开始自己的生活时,他们的财务状况并不稳定。有些人想结婚,想要买汽车或者房屋旅游等昂贵的礼物时,他们就需要钱。但他们的薪水可以算很低了,如果他们需要这些昂贵的物品,除了申请个人贷款外,他们还能去哪里?”

在印度,由于大学的入学人数激增,教育体系不堪重负,导致教学质量下降,削弱了毕业生的就业前景,结果造成了大量低质量就业、达到两位数的青年失业率以及许多无力偿还贷款的毕业生。据印度储备银行表示,截至2016年12月,印度学生总计贷款量达7233.6亿卢比,其中95%为公立银行发放。而,教育借贷不良资产由2015年的5.7%上升至2017年的7.7%。按价值计算,2017年3月,教育不良贷款累积达519.2亿卢比(7.985亿美元)。

本文来自微信公众号:时代数据(ID:datagoo),作者:郑艺阳,设计:梁海虹