扫码打开虎嗅APP

本文作者:慕克,原文标题:《银行股起舞:2021年进入顺周期投资时间?》,头图来自:视觉中国

中国强劲的经济数据给股票市添加热情,国内银行股自年初以来表现突出,已引起市场关注。

截止1月19日,A股银行板块今年涨幅达到8.66%,仅次于半导体电子行业。招商银行年初至今涨幅超过17.9%,平安银行、兴业银行、宁波银行等上涨均超过10%。

顺周期的投资逻辑

普遍观点认为,中国经济去年V型反转明显,今年在低基数的条件下,有望达到较高水平的同比增长。同时,目前经济恢复的动能还没有衰竭。银行板块有顺周期的特性,即经济走强、利率上行的时候,银行股通常会有比较好的表现。

银行是经济体的债权人,其最主要的营收来源就是利息收入。当经济大环境转好,企业增加生产投入和经营活动,个人增加消费的时候,银行的收入也会随之增加。货币政策收紧反映出政策制定部门做出了经济走强的判断。因此利率上升对银行是有利的。

复盘去年银行板块三次阶段性的上涨,可以印证顺周期的投资逻辑。

第一次是在2020年6月底7月初,二季度经济数据超预期,推动资金交易银行股。

第二次是在2020年9月底到10月中旬,银行业绩的恢复使得板块出现了较明显的超额收益。

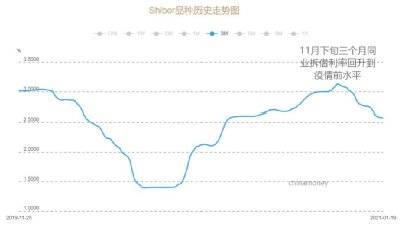

上海银行间同业三个月拆借利率走势

第三波行情开始于2020年11月中旬。在此之前,国内9月和10月的经济数据持续超预期,比如工业增加值的增速(两个月持续同比上涨6.9%)恢复到了疫情之前的水平,地产和投资数据的增速也比较快。同时,市场利率向上走的速度有所加快。国外,美国的辉瑞新冠疫苗和总统大选落地的双重重磅利好消息推动了全球市场。在此背景下,国内中证银行指数也创新高。

阶段性业绩驱动行情

上周,一则“巴菲特接班人”李录大举买入邮储银行H股的消息刺激到了投资者的神经。港交所的数据显示,截至2020年12月18日,喜马拉雅资本Himalaya Capital Investors, L.P.及Himalaya Capital Management LLC、Li Lu(李录)等相关主体加仓了邮储银行H股,变动后累计持股达到10.06亿股,持股比例达到5.06%。

根据香港证监会的规定,持有香港上市公司5%以上股权时,须进行披露。因此可以推测,李录应该在之前已收集了邮储银行的筹码。

如果复盘邮储银行三季度的业绩表现,李录投资邮储银行的决定现在看来也无足为奇了。

去年10月29日,邮储银行发布的2020年三季报显示,该行第三季度单季营业收入同比增长1.68%,归属银行股东净利润同比增长13.48%。这可谓是打响了大银行利润增速恢复正常水平的第一枪。之后邮储银行H股的股价至今已经上涨了超过40%。

截至今年1月19日,上海银行、招商银行、兴业银行、江苏银行先后公布了2020年业绩快报,四家上市银行的全年归母净利润均实现正增长,同比增幅在1.15%~4.82%之间。

经营业绩提升的同时,这些银行的资产质量也有所改善。相比2019年末,招商银行、兴业银行、江苏银行的不良率分别下降了0.09、0.29和0.06个百分点;拨备覆盖率分别提升了10.9、19.7和22.95个百分点。

在中国的银行业,大银行的利润增速比较趋同。从去年第三季度邮储银行率先大幅恢复利润增速,到几家上市银行第四季度业绩拉动全年利润同比增速转正,银行板块迎来了业绩驱动下的阶段性行情。

板块内分化、资产质量和零售业务成关键

随着行业整体业绩的改善,银行板块内部也会分化。

由于利息收入是银行最重要的营收来源,高息差将直接对银行的盈利产生积极的影响。一家银行,如果能够在资产端优化其生息资产的结构和收益率,在负债端有较强的揽储能力并控制利息成本,那么就有能力使得息差走阔。

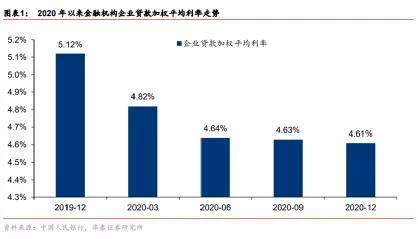

1月15日,央行货币政策司司长孙国峰指出,2020年12月全国企业贷款加权平均利率为4.61%,比2019年末下降0.51个百分点,是2015年有统计以来的的最低水平,降幅大于LPR同期降幅。他表示,“目前经济已经回到潜在产出水平,企业信贷需求强劲,货币信贷合理增长,说明当前利率水平是合适的。”

对此,华泰证券认为,随着经济逐步复苏,货币政策回归常态化,预计未来银行贷款收益率有望企稳;但鉴于政策基调仍为支持实体经济,贷款利率难以快速走高,而是将保持合理水平。

2020年狭义货币M1增速快速上行,年末M1同比增长8.6%,较 2019 年末高出4.2个百分点。央行指出,未来随着经济企稳回升,单位资金支出加快,沉淀的单位活期存款将随之减少,结构性存款向活期存款的转化也将逐步减少,因此未来M1增速将会较为平稳;此外广义货币M2和社融增速也将同名义经济增速基本匹配。

华泰证券认为,在此趋势下,银行存款增长空间和去年相比或有所收窄,市场竞争加剧,银行更需注重强化负债端利息成本的管控,坚定“存款为王”。在负债端有存款优势和低成本揽储能力的银行有望脱颖而出,尤其是拥有自主渠道和广泛网点的大中型银行。

在已经发布2020年业绩快报的上市银行中,负债端有明显优势的是招商银行。

招商银行业绩快报显示:截至2020年末,招商银行资产总额83587.49亿元,较上年末增加9415.09亿元,增幅12.69%;负债总额76283.94亿元,较上年末增加8288.61亿元,增幅12.19%。全年新增存款7814亿,较2019年的新增量4437亿提升3376亿。全年总负债同比增长12%,存款同比增长16%,存款占比总负债提升至74%高位。

中泰证券认为,招商银行在存款规模高增的同时,存款付息成本还在下降,显示公司强大的客户基础。在今年信用扩张边际放缓背景下,该行强大的揽储能力将是净息差的稳定器。

在银行资产质量方面,海通证券银行业首席分析师林加力指出,去年疫情发生后,国家推出的贷款延期还款政策将在今年3月31号到期。这就对银行的风控能力提出了挑战。贷款客户素质比较差的银行,可能会有一些不良贷款出来。

1月15日银保监会、央行发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》,主要针对互联网平台代销存款、高定价超出自律机制上限、区域性银行异地揽储等问题。

新规之下,银行只能通过自营平台销售存款产品、利率正常不能突破定价上限、并且只能经营本地客户。华泰证券认为,新规利好拥有自主渠道的大中型银行,和在自主互联网平台具有先发优势的银行,部分较为依赖第三方互联网渠道的小型银行或面临揽储压力。