扫码打开虎嗅APP

本文来自微信公众号:锦缎(ID:jinduan006),作者:古月,题图来自:视觉中国

美国北佛罗里达大学历史学教授戴维・考特莱特,在他关于瘾品文化史的经典著作《上瘾五百年》中写到:“糖不仅是一种调味剂,还是一种安慰剂,它能够刺激大脑释放多巴胺,让人产生快感。”

因循这样的底层逻辑,可口可乐(NYSE:KO)屹立百年稳坐全球第一大饮料品牌交椅,最新市值折合人民币约1.37万亿,迄今仍以219.36亿美元的头寸占据股神巴菲特第三大仓位。

这便难怪,尽管创建历史不过五六年光景,但当奈雪的茶(简称奈雪)于2021年除夕日递交港股招股书起,农历正月的资本市场弥漫起了着淳厚的奶茶香气——大家对“瘾品”的笃定,正转化为对新式茶饮赛道看好:可乐—咖啡—奶茶,是时候有一个东方饮品符号,在广袤且具备了坚实购买力的中国市场崛起并席卷全世界了。

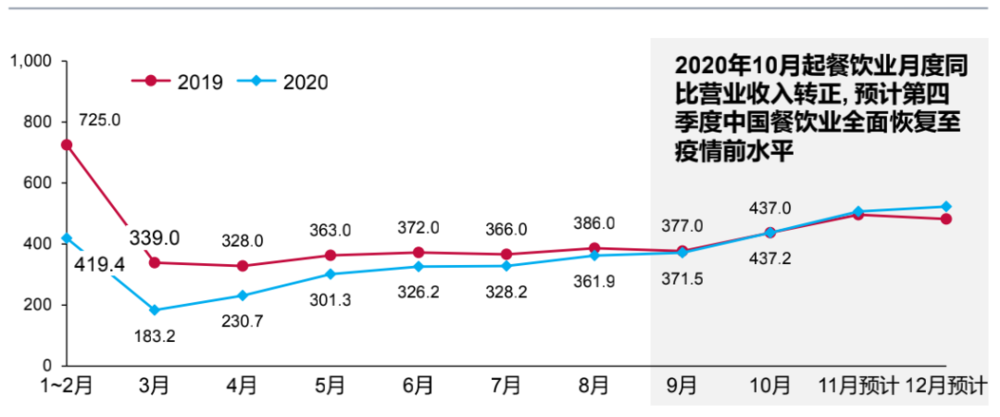

图1:2019年和2020年中国餐饮营收月度数据(亿元),来源:沙利文

从时点上看,进入2021年,疫情对国内餐饮业的负面影响已告一段落。这一时间窗口,对于还处于高速发展期的新式茶饮尤为重要,行业新一轮的扩张与绞杀随着奈雪招股书的递交而号角响起:当市场规模呈32%增速扩张时,谁敢“步步为营”地发展,必然会淹没于整体驰骋的行业泡沫里。

但问题的另一面在于,此前依靠一轮轮融资“强心剂”所换来的市场份额,能否最终令茶饮品牌商穿越中场,抵达终局,仍具有较大变数。毕竟新式茶饮是一个迭代快,重产品力的行业。而产品的打磨来源于茶叶、牛奶、水果等原料的组合,本质上不构成核心壁垒,所以行业跑马圈地阶段必然群魔乱舞。

有基于这样的现实,容我们开篇便给出结论:对于奶茶赛道,我们或可乐观期待,未来会成长出一个可口可乐、星巴克级别的消费大牛股;但情怀和品牌从来都不适用于餐饮行业,这个行业讲求的最终只能是“肉眼可见的利润”,所以对于竞品如林、流血上市的奈雪来说,如果你没有打新的幸运,那便不妨容它撇一撇泡沫再喝。

四大维度,透视茶饮行业格局

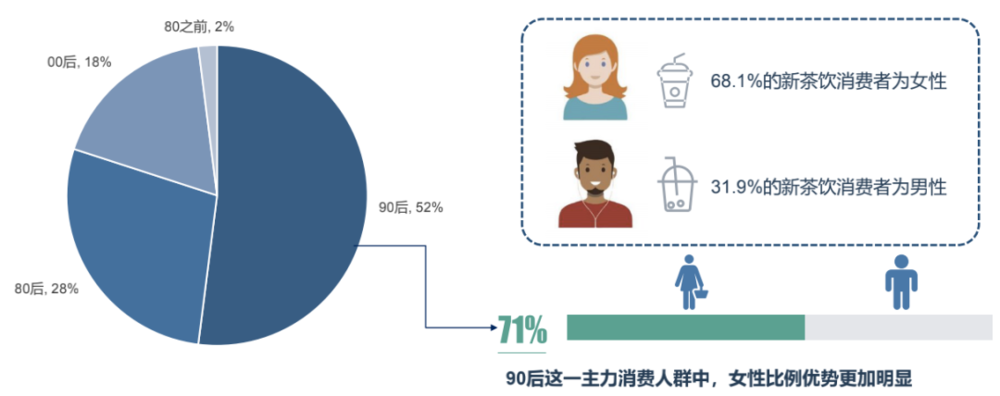

从2015年开始,新式茶饮赛道之所以能够以32%的CAGR(年复合增长率)增长,主要得益于90后、00后消费群体的成长(尤其是其中的年轻女性,占比主力消费人群的近6成)。在国潮涌动之下,被压抑已久的民族品牌自信在“后浪”市场中得到了解脱,以服饰、美妆、饮料、潮玩等消费领域为代表的国货品牌,逐渐赢得了她(他)们的心智。

在过去6年中,诸多茶饮品牌通过不同的方式先后火爆市场,如通过新媒体推广、网红营销等方式,但“来了又去者”并不鲜见,能够屹立至今者必然有他过人之处。

在高端茶饮领域,目前已经形成了初步的市场格局,以喜茶和奈雪为第一梯队,占据国内高端现制茶饮市场份额的43%;第三至第五位为第二梯队,分别在4%上下;其他还有品牌知名度的参与者可视为第三梯队,如乐乐茶等。

图2:前五大高端茶饮品牌商的市占分析(截至2020Q3),来源:公司招股书,国泰君安证券研究

明显地,第一梯队玩家的市占优势更为明显。换句话说,此时此刻的喜茶和奈雪已经具备了突出的竞争力,大致可以归纳为4点:新品研发能力、优质原料的保障和供给能力、标准化管理流程及标准输出能力以及数字化渗透及线上销售能力。

需要强调的是,这些能力在短期内会对其他梯队玩家构成一定壁垒,但从中长期看,这些壁垒并非能够令喜茶和奈雪一直旱涝保收。

新品研发能力

现制茶饮行业的产品同质化严重,从水果茶到芝士奶盖茶以及混合水果茶,同类型的饮品都会在其他品牌店中如雨后春笋般冒出来。但并不是每每出现迎合消费者的新品,其他品牌商都能立即跟上,如果供应链服务不能够支撑品牌门店所需的单品上架,那么就连模仿也成了奢望。

数据显示,喜茶和奈雪的新品研发能力较第二梯队参与者有明显优势,并且高于星巴克1.5周的上新频率。

2020年喜茶平均每1.2周就会推出一个新品。奈雪则是每周都上新品,在2020年奈雪推新了127次,并且2018年以来推出约60款季节性产品。其中,2020年3月首次推出的霸气芝士葡萄在半年内销售400万杯,是当期三大畅销经典茶饮之一。

相对而言,新晋茶饮品牌乐乐茶的新品上线周期可能仅为一月一新品的频次。

图3:新式茶饮主力受众的数据分析,来源:沙利文

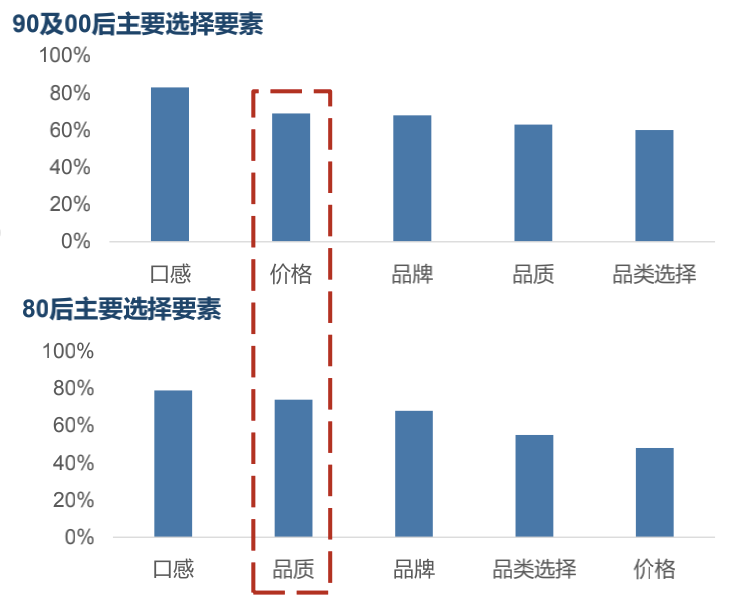

图4:新式茶饮不同人群的选择要素,来源:沙利文

由于茶饮需求端的用户70%集中于90后和00后,他们对新品尝鲜的消费诉求很高,愿意为新鲜口感买单,所以茶饮公司的新品迭代能力是撬开市场需求的重要利器。

优质原料的保障和供给能力

由于新式茶饮的主要原料是茶叶、牛奶、新鲜水果等天然食材,这些食材价格将是门店经营的主要成本支出,受CPI影响较为直接。早期数据显示,以2014年为基点,CPI从2015年的102.3上升至2020年三季度的120.6,在终端产品不提价的情况下,门店利润率将被压缩。

对于规模效应较小的品牌商而言,消化这一成本上涨的能力必然弱于第一梯队的喜茶和奈雪,他们已经将自身的供应链管理推进至上游原材料端。

为服务于新品研发和保障品质,喜茶2020年开始自己研发草莓品种,同样,奈雪也介入了供应链,通过自建茶园、果园、花园和中央工厂来保障原料品质。

此外,它们都以龙头品牌的身份与知名供应商合作,以确保主要原材定制,对市场趋势做出快速反应,保障领先的客户留存率。并且凭借规模经济效益和较低的采购成本,它们的门店经营利润空间也更具韧性。

标准化管理流程及行业标准输出的能力

其实,达到上述新品研发能力和供应链能力之后,并不意味着品牌商就能够形成自己的行业壁垒,如果没有标准化的产品,没有标准化的运营,没有标准化的总部督导,需求端最后还是会拉跨。

换言之,如何标准化管理所有门店的运营,如何保障所有门店的产品品质统一,是每一家茶饮品牌实现规模化经营的重大挑战。

事实上,这几年通过新式互联网营销带火了一些新式茶饮品牌,但是在规模化运作阶段,管理水平难以跟上限制了这些品牌的发展,导致在产品端用户体验下降明显,客户流失严重。

但相比于星巴克的现磨咖啡饮品,新式茶饮的标准化难度很高,原因在于人们对茶难以分辨品次,但对咖啡的品鉴则相对容易。而新式茶饮的制作流程较为复杂,普遍上标准化程度很低,大多依靠人工经验,难以靠自动化量产。

这一点,其实后来者的一个破局点,如果新晋茶饮品牌能够实现如星巴克般的咖啡连锁行业标准化,那么现如今的茶饮格局将发生很大变化。

从当前来看,现阶段喜茶和奈雪的标准化管理能力较为突出,基本能够保证其产品质量和口味,而对于管理大规模门店网络,也基本实施了相关内部质量标准及营运程序,从而保持品牌声誉。

对于新式茶饮的标准化路径,奈雪创始人彭心曾表示,“无论是上游的茶叶原料收制,还是中游制作茶饮时的贴杯、挂泡、加奶盖,新式茶饮制作全流程的标准化尚未成型。”

但茶饮行业标准已在路上。中国连锁经营协会已于2020年11月携手奈雪、喜茶等新式茶饮头部品牌正式组建CCFA新茶饮委员会,共同建立新式茶饮行业标准,这表明第一梯队成员将有机会制定和输出行业标准。

数字化渗透及线上营销能力

目前的高端茶饮店以喜茶和奈雪的标准店为例,对标的是打造“第三空间”的星巴克,门店配置一般在商场一楼的黄金铺位上,面积大多介于200平米~300平米,租金压力仍比较大。

所以在门店层面,如何抚平门店的租金和人力成本是摆在高端茶饮品牌面前的难点。

一般而言,为达到上述目标,要么茶饮店需要提高经营效率,要么将对客价格提升。不过,后者的空间显然很小,高端茶饮之所以能够对标星巴克,并且快速扩充市场,主打的是饮品的高性价比,价格对茶饮用户的消费选择权重很大。

故而,大家都会在提高门店经营效率上做文章。目前大多数高端茶饮店的经营效率仍有提升空间,门店的闲置成本较高,破解这个门店的方法就是提高数字化渗透,提高门店的外卖业务。

在这点上,喜茶走得要比奈雪早一点,而奈雪的追赶势头迅猛。奈雪2019年底开始搭建会员体系,通过会员积分、积分商城、会员等级、拼单等多项功能让整个会员体系形成闭环,截至目前会员数同样超3000万人。

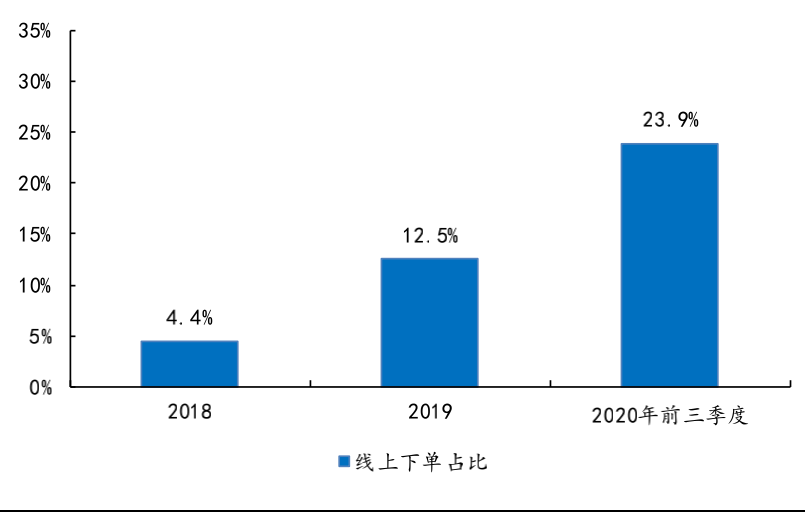

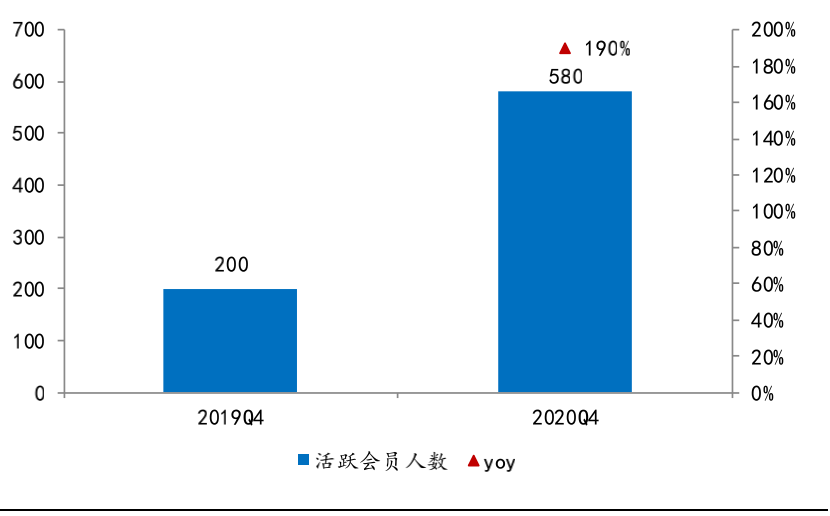

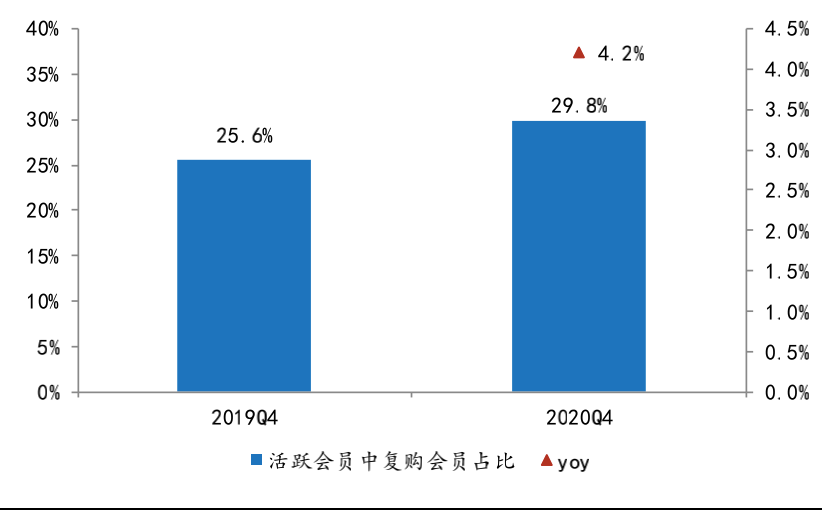

受益于数字化的提高,2020年前三季度,奈雪外卖点单占现制茶饮零售消费总值的23.9%,并且活跃会员数一年之内提高近两倍,活跃人数的复购也在逐年增长,如果没有2020年疫情的影响,这样的数字化成绩很可能大幅提高门店业绩。

图5:历年奈雪线上下单占比数据,来源:公司招股书,国泰君安证券研究

图6:奈雪活跃会员人数(万人)数据,来源:公司招股书,国泰君安证券研究

图7:奈雪活跃会员中复购人数占比数据,来源:公司招股书,国泰君安证券研究

上述外卖业务也能够帮助门店扩大服务范围(扩大至2公里~5公里以内地区),而未来茶饮店外卖业务还将以31.8%的CAGR扩大,以目前的发展情况看,喜茶和奈雪外卖业务的增速以显著高于行业整体,这也将成为他们阻止后发者的一道壁垒。

综上,这四项业务能力是喜茶和奈雪目前在市占率方面显著区别于其他高端茶饮品牌的核心。

奈雪的茶,到底香不香?

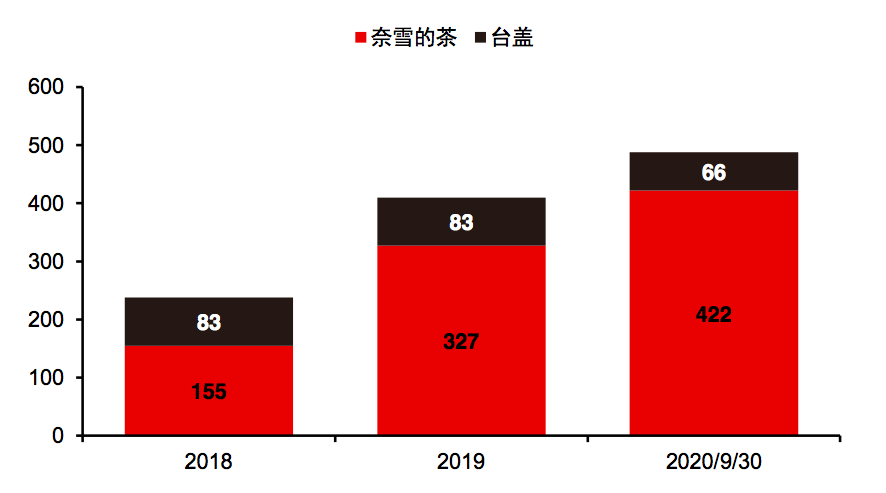

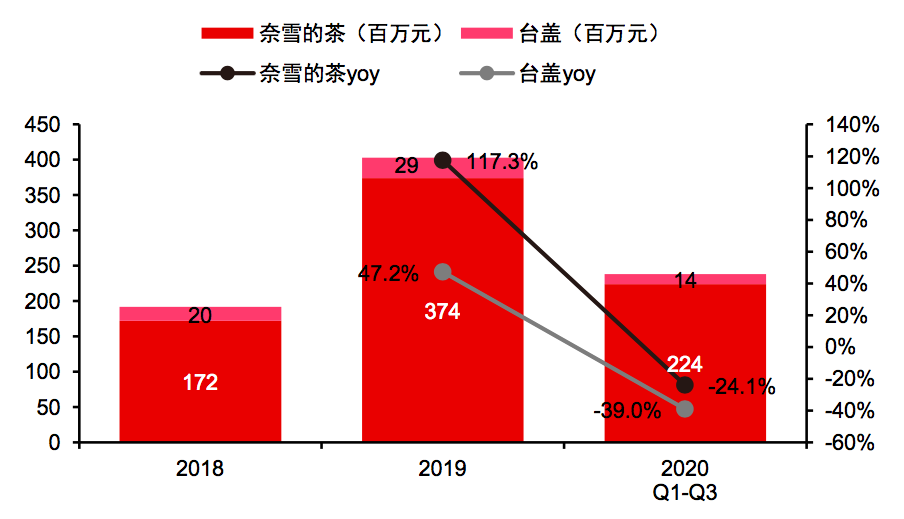

需要指出的是,由于子品牌“台盖”对奈雪的营收贡献较小,且奈雪未来的战略计划主要集中于标准店和奈雪Pro店,所以这里只聚焦标准店和奈雪Pro店未来的经营情况。

门店经营成本

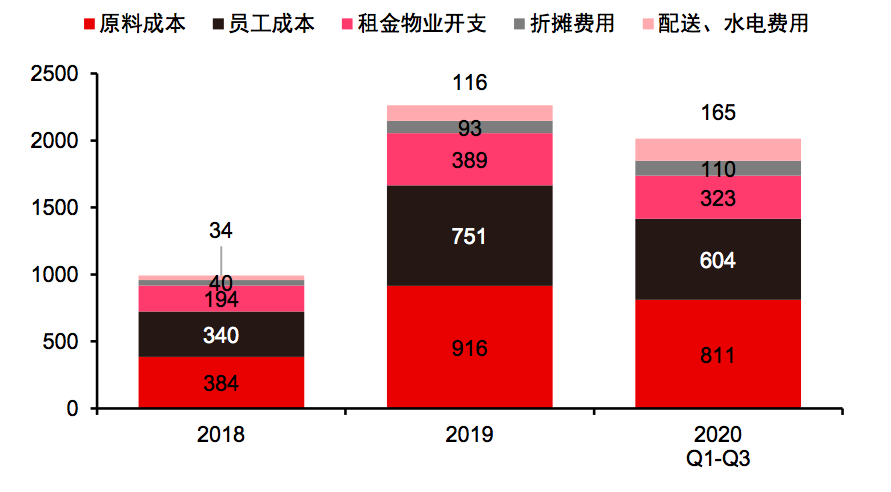

图8:奈雪历年门店经营费用数据(百万元),来源:公司招股书、中信证券研究部

图9:奈雪历年门店规模数据,来源:公司招股书、中信证券研究部

由上图可见,整体上奈雪门店(包括“奈雪的茶”和“台盖”品牌)经营费用至今已呈下降趋势,单店费用在2018年、2019年以及2020年前三季度分别为640万元、692万元以及477万元。

但必须指出的是,2020年数据并不具备参考价值:单店的原料成本下降跟疫情期间单店销量下降有很大关系,而人力支出的下降亦和疫情有关,期间员工社保费用优惠以及弹性工作安排都减少了开支,而租金的减免也让物业支出进一步下行。

若按照奈雪快速增长的2018年和2019年来预计,原材料和人力的支出将随着CPI和人均可支配收入的增长逐年增长,物业费用则有可能会进一步走低,原因在于奈雪未来的增长策略是向一二线城市的非中央区域扩张,并且由于品牌影响力的提升,物业租金费用将优化。

可以预期,随着疫情扰动的消失以及奈雪Pro(比标准店更小的平米数和更少的雇佣店员数)的推出和未来拓店计划实施,2021年之后的奈雪单店经营费用大概率会比2019年数据呈现逐渐下降的趋势。

门店营利情况

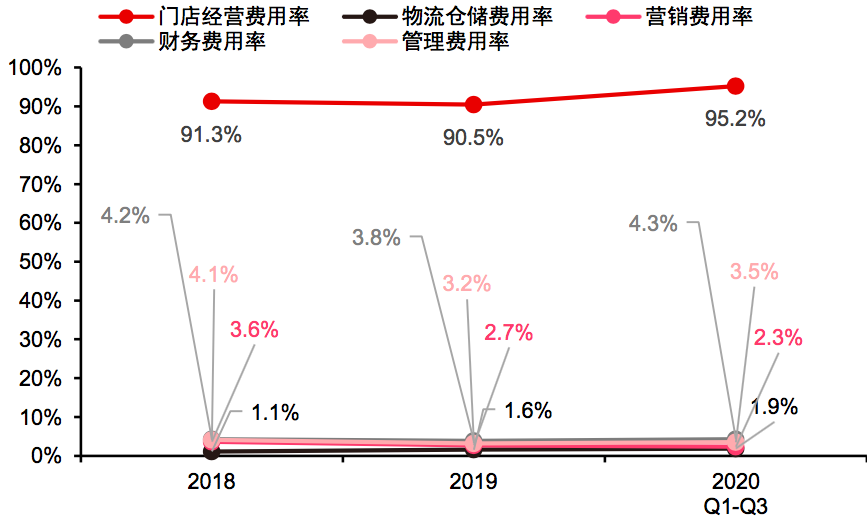

图10:奈雪历年整体门店经营利润数据,来源:公司招股书、中信证券研究部

图11:奈雪历年整体门店经营成本数据,来源:公司招股书、中信证券研究部

在奈雪的招股书中,其强调了门店的同店概念,即2018年及2019年开业时间均不少于300天,或截至2019年及2020年9月30日止九个月开业时间不少于225天,该时期内标准店同店数分别为49家和153家,台盖同店数分别为31家和51家。

但我们判断整体新式茶饮行业仍处在增长期,并且各大茶饮品牌商仍处于铺规模争市场份额阶段,目前更适用于动态的经营数据反映企业现阶段的经营状况。

疫情之前,奈雪门店的经营费率基本维持在91%上下。而2020年前三季度,受制于疫情影响以及奈雪门店规模的持续增长(开店95家),奈雪门店的经营费率上升至95.2%。

值得注意的是,由于2020年四季度奈雪门店的扩张动作较大,或接近前三季度开店总数,所以奈雪目前的规模效应能力存在较大噪音。若按照奈雪招股书中同店概念,疫情前其同店经营利润率约为25%,而在疫情期间这一数据下降至12.6%。

不过即便屏蔽噪音,总的来看,奈雪门店经营利润亦只介于5%和9%之间。这样的经营利润并称不上优秀,餐饮店的一般净利润在8%~10%——这也看,奈雪在2020年之前的门店经营利润率也仅相当于一家中游以上的传统餐饮企业水平。

公司层面经营状况

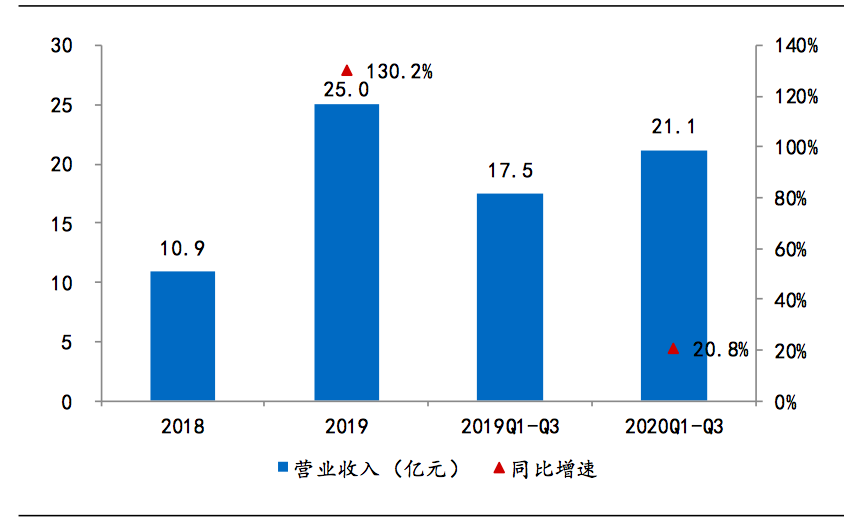

图12:奈雪历年营收数据,来源:公司招股书、国泰君安证券研究

在公司层面,奈雪一方面扩大规模,从2018年开始进入高速扩张期,2018年初门店数仅为44家,并且随后以年均170家上下的速度开店,到2020年9月末,门店数已扩展至422家,而截至招股书递交日,这一数字为507家。

另一方面,奈雪在初期规模效应的帮助下,2019年营收成倍增长,尽管进入2020疫情时期,但在规模效应的加持下,其前三季度的营收仍呈现逾20%的增长。

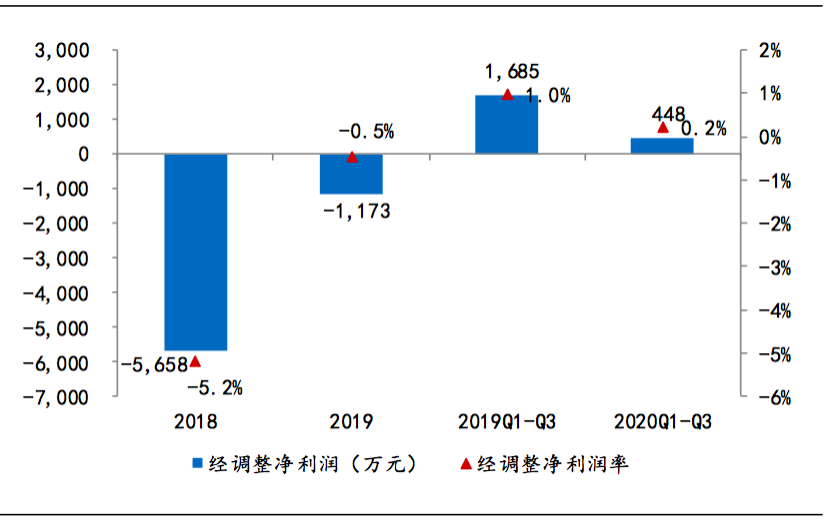

图13:奈雪历年经调整净利润数据,来源:公司招股书、国泰君安证券研究

在净利润方面,奈雪受规模效应帮助净利润亏损的情况已有所缓和,但考虑到2020年疫情以及持续扩大开店数的影响,不排除2020年全年净利润亏损进一步放大的可能。

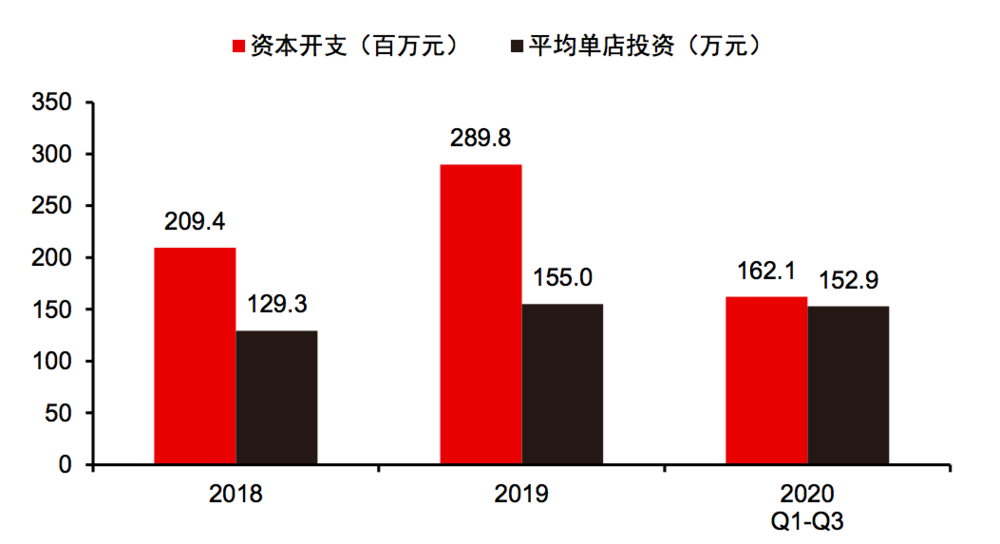

图14:奈雪历年资本开支及单店投入情况,来源:公司招股书、中信证券研究部

奈雪门店的规模增长来源于每年不菲的资本投入,这部分开支主要用于新店购买设备和物业装修。由于主要铺设的是奈雪的标准店,上述数据可以理解为一家标准店的前期资本投入在150万上下。而根据奈雪提交的招股书显示,一家标准店的投资成本为185万,差价的35万是门店达到盈亏平衡前所付出的经营成本。

公开信息显示,2018年开业的奈雪门店投资回报期为10.6个月,2019年开业的门店尽管受到疫情影响,投资回报期变为14.7个月。虽仍然优于行业平均,但变长的周期难免拉低公司的投资回报效率。除了疫情原因外,被稀释的门店客户流量可能也是造成回报周期拉长的原因。

在目前处于高速扩张时期的新式茶饮赛道上,低投资效率意味着未来公司有痛失现有市场份额的可能。此外,对于短期内仍可能难以摆脱“净利润亏损”帽子的奈雪而言,需要快速改善业绩以回应市场和资本方的“关切”。

为此,2020年11月奈雪推出了运营效率更高的“奈雪Pro”茶饮店(对标喜茶GO店)。标准店和奈雪Pro店的主要区别在于,后者的投资成本比前者少1/3(约花费125万元),奈雪Pro店通过缩小店面、减少店员、以及精简烘焙设备的方式,由标准店扎根的一二线城市中央商场区转向日常工作人员白领人群更为集中的商务写字楼区域,以及更为贴合人们日常生活的社区领域,以此扩大门店流量敞口。

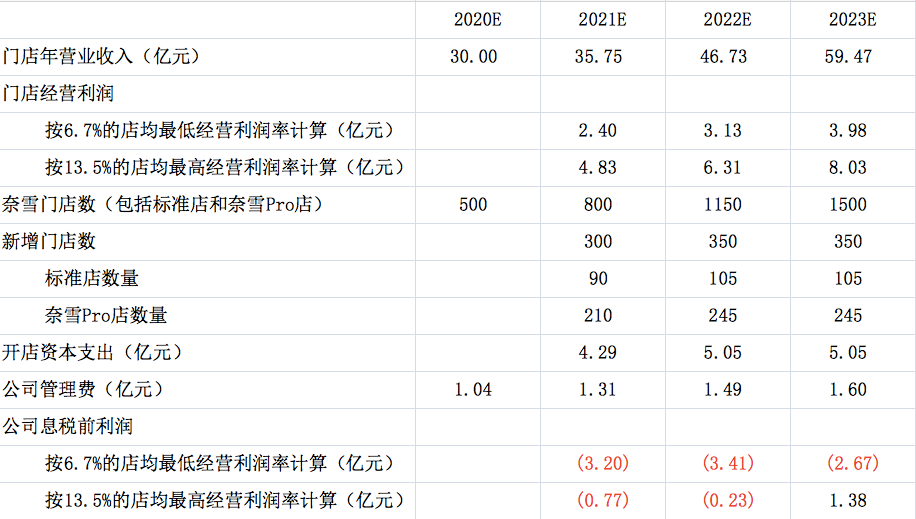

按照国泰君安证券给出的奈雪Pro店模型,其坪效相较于标准店将提升65%,Pro店单店经营利润率将比标准店提升大约30%~50%。而奈雪在招股书中表示,2021年和2022年其将在一线城市及新一线城市分别开设约300间及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO茶饮店,预期2023年开店规模至少与2022年持平。

如果按照上述计划,将意味着到2023年底,奈雪标准店和奈雪Pro店的数量很可能接近1:1,总数达到至少1500家。届时奈雪门店的整体经营利润率在低预期的情况下将介于6.7%~12%,在高预期的情况下将达到7.5%~13.5%,相比于目前的6%~9%得到较大改善。

未来财务预期

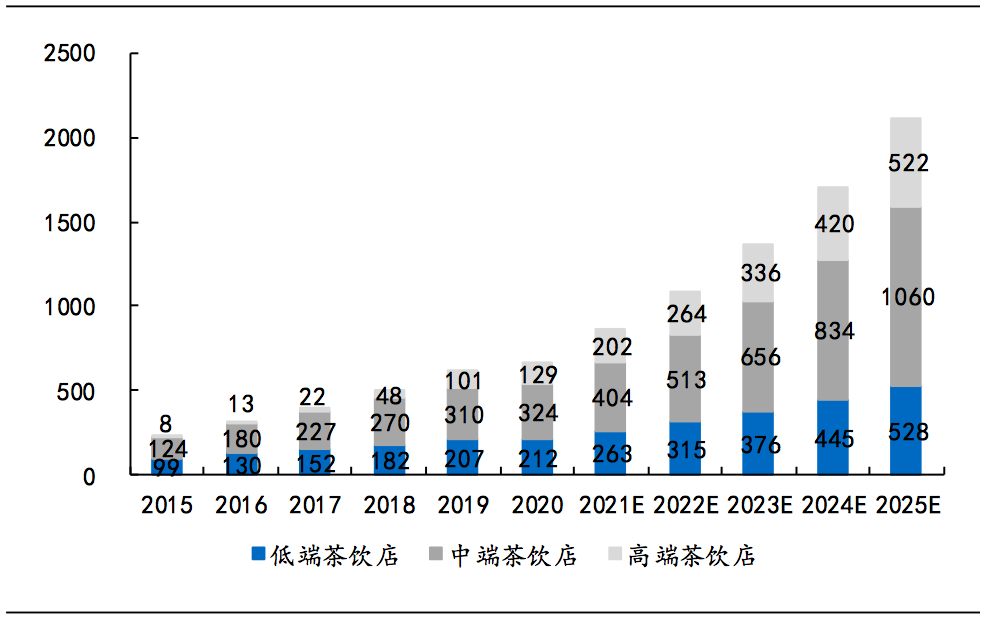

图15:中高低端茶饮店规模(亿元)增长情况,来源:公司招股书、国泰君安证券研究

按照咨询机构提供的茶饮店增长规模以及2020前三季度奈雪在高端茶饮店17.7%的市占份额计算,理想情况下未来三年奈雪的营业收入将分别达到35.75亿元、46.73亿元以及59.47亿元。

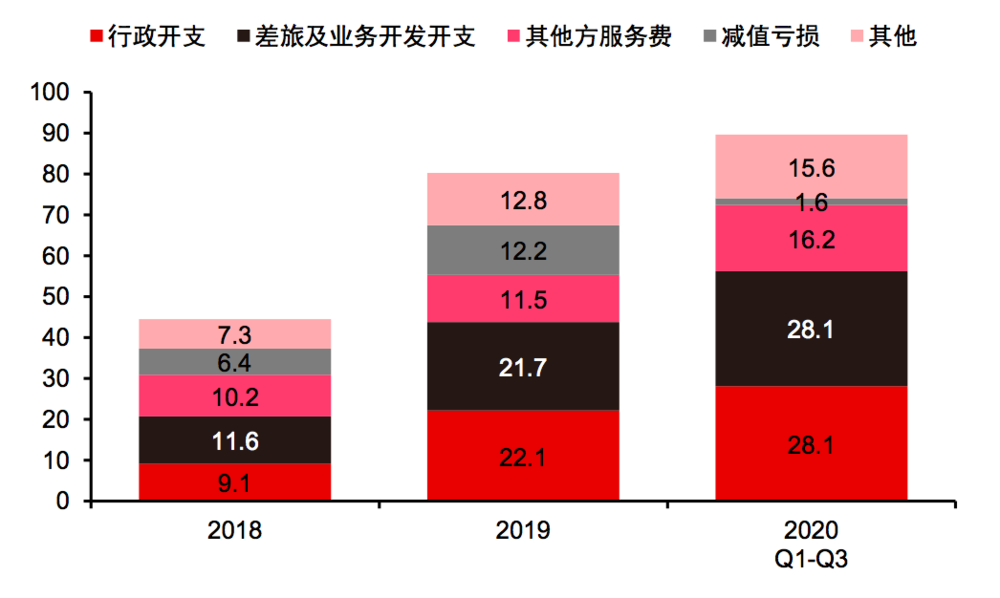

图16:奈雪管理费用拆分(百万元),来源:公司招股书、中信证券研究部

而在公司管理费方面,奈雪2018年、2019年、以及2020前三季度的管理费总计分别为4420万元、8030万元以及8960万元,与门店数量存在一定的正相关性,但规模化管理的效果并不明显。

不过,由于历史时间参考较短,且存在2020年疫情带来的非常情况,按照普遍情况,公司管理费用大概率存在明显规模效应,我们按照逐年递减的管理费用推算,2020年至2023年的奈雪管理费用分别为1.04亿元、1.31亿元、1.49亿元和1.60亿元。

图17:预计2021-2023奈雪利润情况,来源:锦缎

图17:预计2021-2023奈雪利润情况,来源:锦缎

再用上述扩店计划推算,以往奈雪每年扩店约170家的门店增速将在未来3年翻一倍,对应的资本开始也将明显高于往年,那么也预示着奈雪短期内仍然难以实现财务扭亏。

值得注意的是,这可能是目前行业参与者的普遍处境:由于行业壁垒低,资本推动效应明显,且高端茶饮业未来5年仍将保持超过32%的CAGR,所以竞争将异常激烈,头部知名茶饮品牌为了守住已有市场份额还将持续进行大规模资本开始,现在还没有到达中场休息阶段,更谈不上终局,所以整体上还处在播种的季节。

在估值方面,按照奈雪招股书显示,在C轮融资中,PAGAC Nebula和HLC先后以1.1035美元的价格购入超过9000万股和450万股的C轮优先股数,对应的估值作价约为105亿元人民币(美元兑人民币按6.5计算)。

如果参考近似行业公司九毛九的PS(市销率)估值(目前约13倍PS),预计奈雪2020年营业收入约为30亿元,那么奈雪的市值或可达到近400亿元人民币。

从100亿到400亿,甚至大概率上市之后市场的狂热会顶破上限,所以在流动性泛滥的当下为“奶茶第一股”估值,与其说是技术不如说是艺术——全靠想象力。

本文来自微信公众号:锦缎(ID:jinduan006),作者:古月