扫码打开虎嗅APP

本文来自微信公众号:点拾投资(ID:deepinsightapp),译者:戴国晨,题图来自:视觉中国

导读:

SaaS将软件重新定义为服务,为软件行业带来了巨大变革。传统软件服务客户时需要和本地硬件配合,经历销售,培训,反馈的漫长过程,迭代慢效率低,使用体验并不理想。同时一次性授权的高门槛更是将大量个人用户挡在门外,催生软件破解和背后的另类产业。

1999年,Salesforce横空出世,提出“终结软件”的口号,通过灵活易用的在线服务取代臃肿的本地软件,创造出SaaS的全新模式。如今,通过云端+智能的服务模式,试用+订阅的收费模式,病毒+口碑的传播模式,SaaS正在以更大的优势淘汰旧有的软件生态。

在技术创新和整合的大潮中,软件行业这棵“老树”嫁接了云服务和人工智能,正在持续开出“新花”,为企业效率提升和收入增长注入新的动力。本文为“木头姐”ARK基金在2020年关于云计算SaaS的深度报告,以下是全文深度翻译。

摘要

在过去几年中,SaaS公司IPO上市的脚步大大提速。经过十余年时间,SaaS从一种提供软件服务的新兴方式,到目前已经发展成为被大量软件企业采用的成熟商业模式,即便如此,其市场容量和增速依然令很多投资者感到震惊。在本报告中,我们将探讨当今的SaaS市场,并尝试回答如下三个问题:

为什么会出现这么多SaaS上市公司

今天的SaaS公司和十年前有什么区别

下一个十年中SaaS的投资机会在哪里

研究要点

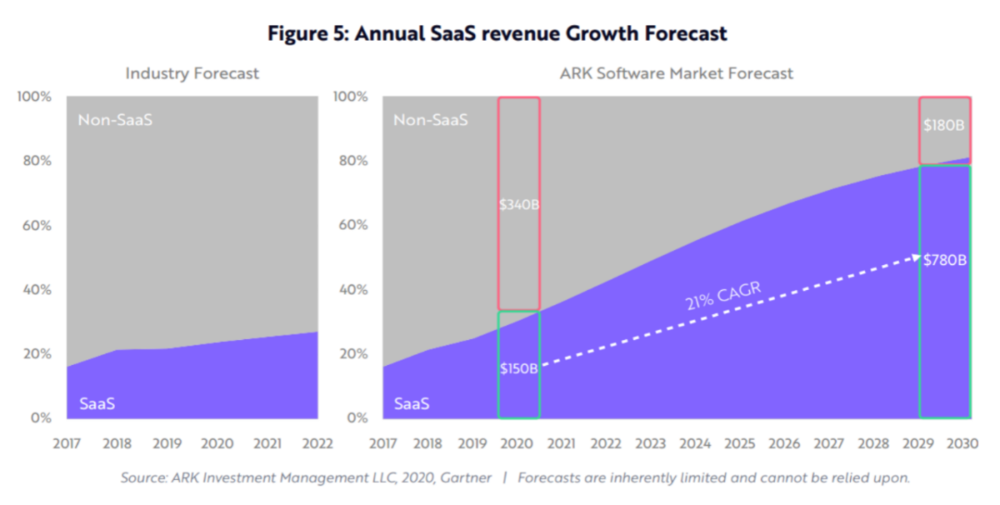

2019年,SaaS公司创造了1000亿美元的收入,在整个软件市场中占比25%。我们预计SaaS收入在未来十年中可以取得21%的年化增长,在2030年达到7800亿美元(软件市场的81%)

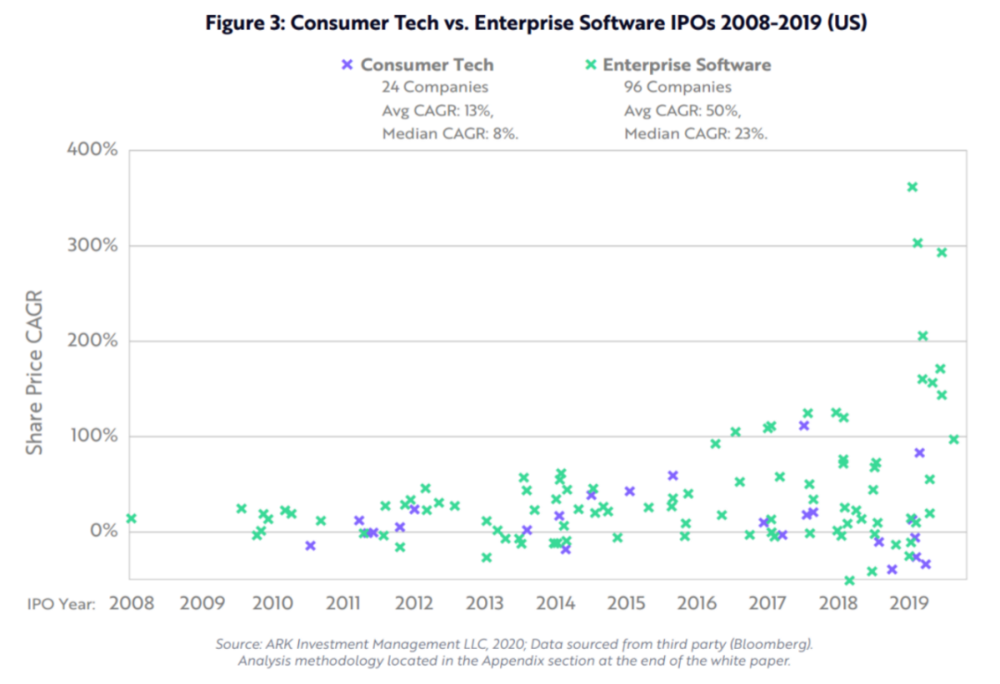

企业软件公司比消费科技公司上市的速度要快得多,2009到2019年间有98家企业软件公司上市,其中80%是SaaS企业软件公司,是同期上市消费科技公司的4倍(24家)

在过去十年中,新上市的企业软件公司实现了23%的年化回报,是同期消费科技公司回报的3倍(8%)

SaaS公司越来越多采用病毒式和口碑式传播,将销售效率提高了三倍,实现爆发式增长的同时也带来了充沛的现金流

什么是SaaS?

SaaS软件即服务,描述的是将软件部署在云端,通过订阅进行收费的商业模式。和传统部署在本地的软件相比,SaaS为用户带来了一系列好处:

SaaS省去了采购和管理硬件的步骤

SaaS只需要一张信用卡加上笔记本电脑就可以使用

SaaS只需要最低级别的维护,由服务提供商负责软件更新和升级

SaaS基于订阅的模式带来了很低的前期投入成本,使用时只有运营支出而无资本支出

SaaS和消费者日常软件一样简单易用,稍加学习即可精通

SaaS可以在任何的电脑或移动设备上使用,非常适合远程工作

对于软件公司来说,我们认为SaaS是更优的商业模式,原因如下:

通过完善的云服务,SaaS公司不需要自建数据中心,就可以为消费者提供软件服务

用户使用同样的在线软件,可以降低软件版本控制,操作系统管理的成本和复杂度

订阅和自动续订的模式可以带来稳定持续的收入,易于预测和管理,同时更优的商业模式也可以支持比传统软件公司更高的估值

在客户关系上,SaaS公司对于软件使用情况和付费数据有更好的理解,方便对旗下产品进行追加和交叉销售。

虽然SaaS早已不是新的商业模式,但随着云计算平台的迅速增长和产业的数字化转型,SaaS市场的增长速度会远远超出大多数分析师的预期。

为什么会出现这么多SaaS公司?

在供给和需求的双重推动下,SaaS实现了爆发式增长。在供给端,充足的风投资金,优秀的创业者和云计算的发展使得软件创业更加容易,规模化扩张也更为便利。在需求端,各行各业都开始拥抱数字化转型,开始采用软件驱动研究、开发、销售、市场,运营和客户关系,专业软件的需求从未如此高涨。

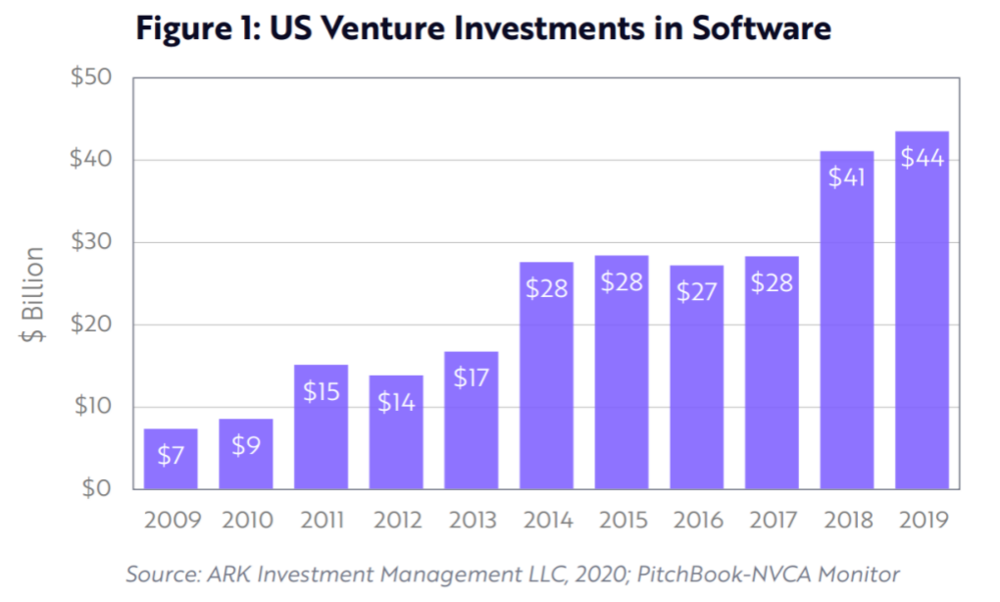

2004年Salesforce.com的IPO开启了SaaS新纪元,Salesforce的高速增长为投资者提供了一种全新的视角,催生了该领域的大量创业公司。在接下来的15年中,SaaS领域的风险投资迎来了大爆发。如下图所示,从2009到2019年,软件领域的风险投资从70亿美元增长了6倍到440亿美元,其中涌现出了像Twilio,Okta和MongoDB这样的优秀公司。如今一级市场上依然有大量的SaaS公司储备,未来它们将陆续走向二级市场。

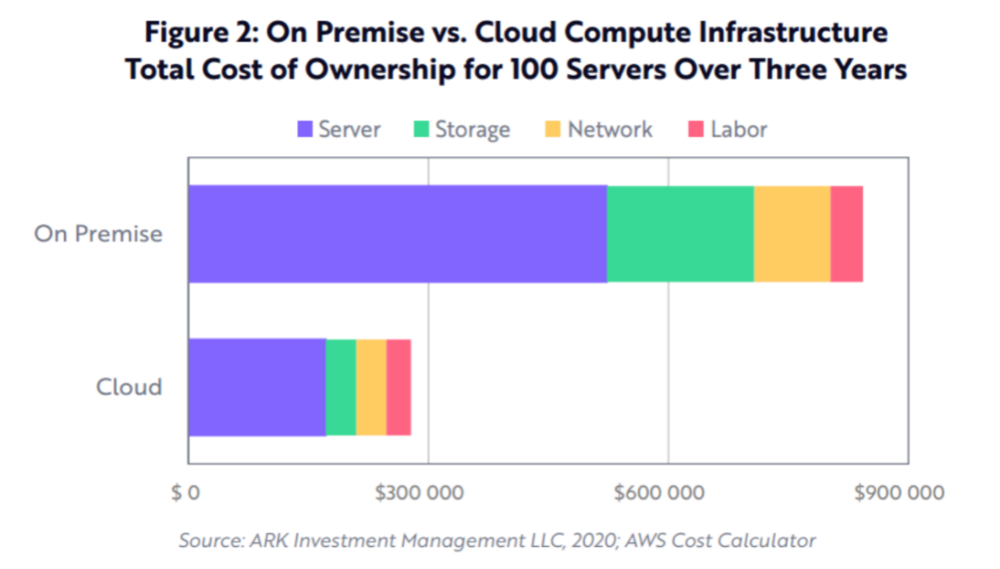

云计算是SaaS公司最重要的后盾。在云计算广泛应用之前,互联网软件公司需要招募团队自建数据中心,运营成本和难度大大增加,难以进行规模化扩张。而2000年~2010年间,云计算(IaaS基础设施即服务)使租用计算资源成为可能。云计算服务商(如亚马逊AWS)可以充分发挥规模效应,降低成本(图2),提高可靠性,为用户提供规模化计算,储存和各类定制功能。

随着时间推移,云计算彻底解决了软件公司需要购买和管理硬件的痛点。之前上市的软件公司Facebook需要花费数十亿美元自建数据中心,而新上市的软件公司Snap就可以直接通过谷歌云服务满足自身需求。

类似的新型SaaS公司如Qkta和PagerDuty的系统都建立在公有云之上,免去了管理大规模硬件设施的苦恼,从而实现更快的成长。云计算将计算基础设施转化为按需获取的公共服务,极大降低了软件开发的成本和复杂度。

如今的软件开发者只需要一台笔记本加一张信用卡,利用云服务就可以开发出服务财富500强公司的应用软件。得益于基础架构的完善和风险投资的助力,过去十年SaaS已经进入了黄金时期。

数字化转型的影响

如果没有产业的数字化转型,过去十年中涌现出的上百家SaaS公司都会面临增长乏力的窘境。Salesforce的报告中提到,数字化转型是通过数字化技术来创造或是修正商业流程,企业文化和客户体验,以此适应不断变化的商业和市场需求。

数字化转型是数字化的2.0版本,数字化1.0不改变原来的商业模型,仅仅帮助公司将纸和笔进行的工作迁移到电脑和软件上,大幅提高效率。比如ATM机虽然取代了银行柜台人员,但是依然在进行纸币分发的工作。

而数字化转型的影响更为深远,其核心是互联网。比如移动数字钱包的应用,使消费者购买商品和服务时不再需要实物现金,企业也可以使用移动app提供电子收据,对用户行为进行实时分析以提升用户黏性。

这样一来,新型银行可以通过app而不是线下网点来获取客户,从而带来颠覆性的变革。“软件正在吞噬世界”,科技行业的边界正从IT领域扩展到全球经济。在2000年之前,科技公司只是售卖数字化工具来帮助提高生产力,而如今他们和媒体,零售,金融,汽车等各行各业的头部公司直接展开竞争,迫使他们拥抱数字化转型,同时也创造了大量的软件需求。

Netflix直接和有线电视网络竞争,迫使他们投资线上和移动视频;亚马逊直接和所有类型的零售商竞争,迫使他们在Shopify或是Adobe电子商务平台上付费推广;Paypal的Venmo和Square的Cash App直接和传统银行竞争,迫使他们推出Zelle这样的类似解决方案;Waymo和特斯拉聚焦软件和自动化,迫使汽车行业收购如Cruise和Argo这样的企业,在自动驾驶领域展开超过十亿美元的并购。哪怕没有竞争的威胁,优秀的传统公司也在积极参与数字化转型,提升自身商业和运营效率。

现在公司有各种各样的SaaS工具可以帮助各部门提高生产力,和Excel表格+Email相比,我们认为ServiceNow基于云的IT管理系统,Salesforce和Hubspot的客户关系管理系统(CRM)效率更高。同样的,像Slack,Dropbox和Zoom这样的工具也会大幅提升员工跨部门跨区域协作的能力。

投资SaaS

我们认为消费科技公司目前受到了太多关注,而大量早期阶段的企业软件公司会在未来有良好的增长空间。市场中可能只有一个Amazon,Google或是Facebook,但是会有成百上千个垂直领域的软件公司来满足当代企业IT,销售,人力资源,财务和研发部门日益增长的需求。

如下图所示,不同的商业模式使得企业软件公司的数量远超消费科技公司。消费科技公司通常采用的是聚合的商业模式,通过第三方聚合产品和服务再提供给消费者,一般不做自营,如Facebook聚合用户内容,Zillow聚合二手房资源,Uber聚合个人司机,GrubHub聚合现有餐厅。

聚合型商业模式具备赢家通吃的效应,因为网络效应会带来很高的竞争壁垒。产业科技领域则完全不同,企业软件公司并非聚合转售现有的产品和服务,而是创造销售新的产品和服务。Atlassian自行研发项目管理软件,Slack自行研发协作沟通平台。无数的新软件产品汇聚成3.7万亿美元的IT市场,背后对应上千家初创软件公司,催生了大量的SaaS上市企业。

企业软件公司在过去几年大幅跑赢消费科技公司。从2008到2020年,新上市的24家消费科技公司为投资者带来了8%的年化回报,而98家企业软件公司的年化回报高达23%(中位数)。虽然看上去企业软件公司的回报要高的多,但投资时还是要注意几点。

首先,2016年~2019年SaaS公司IPO的表现格外优秀,Zoom,DataDog和Crowdstrike都实现了三位数的回报;其次,新上市的软件公司往往在第一天跳空上涨,绝大多数投资者无法以IPO的价格参与购买;第三,2020年中期SaaS公司的估值处于历史高位,未来的投资回报对于退出时的估值愈发敏感。

综合来看,我们认为企业SaaS未来能提供高于消费科技企业的潜在回报,前景广阔。为什么SaaS会占据软件市场?

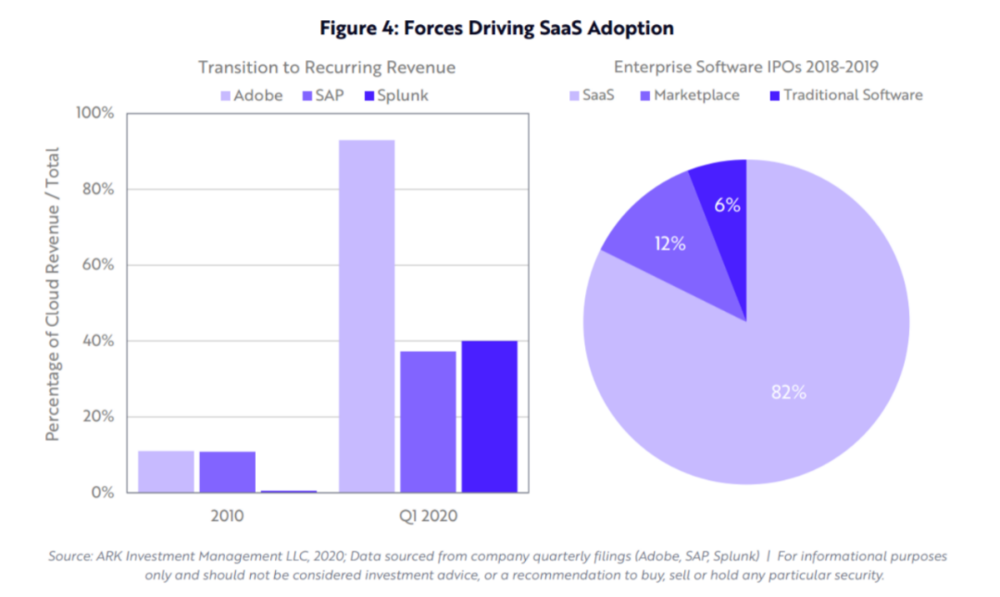

软件即服务的模式创造了开发者,消费者和投资者多方共赢的局面。因此我们预计随着时间的推移,SaaS模式会在软件收入中成为主流。其主要驱动力有两个:首先传统软件公司正在将商业模型从永续授权转向SaaS的订阅模式。其次,近些年大多数IPO的软件公司都是SaaS或是交易平台O2O的商业模式。在新老软件公司积极拥抱SaaS的背景下,我们认为SaaS会逐步占领整个软件市场。

如果软件公司想要进行现代化转型,充分发挥互联网低成本,轻销售,收入流稳定,客户关系自主管理的优点,走向SaaS商业模式是必然。从企业应用软件巨头SAP到大数据平台Splunk,大量的公司都在向SaaS迁移。在现有的企业中,Adobe是从永久授权转向SaaS最成功的软件公司之一。

从2010到2019年,Adobe的订阅收入占比从10%上升到了90%,彻底从授权的商业模式转向了黏性更高的订阅模式,在资本市场上也获得了更好的估值。在过去9年中,Adobe的市销率(TTM)从4.3x上升到了11.3x,EV/EBITDA从11.3x上升到了41.0x。伴随着传统软件公司向SaaS的转型,新IPO的软件公司基本被SaaS占据,这是2008年后逐步形成的大趋势。

在2018年上市的18家软件企业中,有14家SaaS,3家O2O,只有一家是传统授权模式,SaaS日益成为企业软件IPO的主导商业模式。分析表明,投资者回报上SaaS公司同样占据主导。从2008到2018,软件行业回报前20的公司当中有19家是SaaS公司。

尽管新老软件公司都在转向SaaS,目前SaaS在整体软件市场中的占比依然只有25%。根据行业预测,SaaS的收入年化增速会从2019年的16.1%降到2022年的13.6%,体现一种“均值回归”的思路。

但是我们认为,在目前市占率25%的情况下,SaaS更可能在新冠疫情中触及加速点,走出S型增长曲线,在企业软件市场中迅速提高占比。如果我们预测正确的话,SaaS收入在接下来的10年中会以21%的年化增速上涨,到2030年获取80%的市场份额(7800亿美元)。

什么导致了SaaS这次不同?

虽然有15年的发展历史,但过去5年的五大要素正在加速SaaS的发展:

(1)IT服务的去中心化

(2)市场整体规模扩大,新平台可以同时吸引企业和个人用户

(3)自助服务和线上销售带来更高的利润率

(4)人工智能的应用

(5)新冠疫情带来远程办公的加速IT服务的去中心化

在云计算服务出现之前,IT部门需要管理公司所有的软件和硬件,而管理能力带来的瓶颈抑制了软件的更新,企业部署任何新科技都需要和IT部门进行复杂冗长的沟通。比如销售部门需要一个新的数据库系统,就先要跟IT部门提出书面申请,订购服务器,网络和储存硬件设备,再购买软件授权,部署服务器,最终调好设置才能建立起数据库。SaaS云平台可以让业务部门越过IT部门,把部署新软件的时间从几个月缩短到几天。

SaaS平台通过云端部署,省去了获取硬件设施的流程,而直接线上使用的方式也方便易懂,省下了培训和支持的成本。一个销售人员只需要几个小时就可以在MongoDB的云数据库上创立一个新的实例。一个程序员可以通过Stripe和Twilio在几天之内搭建一个支付系统。就像经济领域的去中心化一样,基于云的软件减少了摩擦成本,推动分享并加速应用的推进。人人可用的SaaS

第一代SaaS产品主要针对公司内部特定部门的需求,比如人力资源部门的Workday,IT支持部门的ServiceNow,销售部门的Salesforce.com。虽然上述模式造就了大量优秀公司,但并没有完全对接公司所有员工。

在2005年,出现了像Box这样基于云的工具,把SaaS市场从几个特定部门拓展到了全球范围内所有人员。从街头的咖啡馆到财富500强,大家都开始用Google Docs处理文字,用Box进行文件分享,用Zoom进行视频会议。虽然单用户价值较低,但是其潜在用户量却极大。

在美国,公众和私人部门共计有9千万员工,每月10刀的订阅费用就可以催生一个每年110亿规模的市场。另外不像PC时代一款微软Office一统天下,如今的员工可以同时使用几种不同的SaaS产品,其中单看美国的办公软件市场就可以扩张到500亿的规模。企业软件的病毒式营销

SaaS企业刚开始销售软件的时候和传统软件公司类似,通过庞大的销售团队和自上而下的方式,用收入的很大一部分来获取客户。虽然这个办法有效,但是靠人海战术驱动收入增长的方法成本很高,最终只有少数SaaS公司能实现高增长并盈利。

最近几年以来,SaaS公司开发出了成本效益更高的销售策略。其中一种策略是不通过CIO或IT部门,直接向开发人员销售。Twilio是一家提供程序化短信和电话的服务商,为用户搭建了无需安装的产品线。Twilio的S-1文件中提到:“我们采用开发人员优先的商业模式,无需前期成本,大幅减少了创新所需的时间和复杂性。开发者可以通过免费试用开始,一旦确定我们的服务满足需求,就可以自行调节并根据用量付费。

简而言之,我们把开发人员当做消费者,并让他们像企业一样付费。”由于采用这种自助销售的模式,在IPO之后的一年中,Twilio的市场营销和销售费用是同行的一半,仅有收入的24%。

另一批SaaS公司则借鉴消费者和社交媒体的做法,利用网络效应驱动销售。团队沟通软件Slack、文件共享平台Dropbox和视频会议平台Zoom就是受消费者效应启发的案例。

协作办公软件与社交媒体平台具备类似的网络效应:通过老用户邀请新用户,在不进行直接销售的情况下实现用户量有机增长。Zoom将病毒式营销描述为多渠道销售战略的核心:“我们有一种独特的模式,把用户对我们的病毒式热情与多市场推广战略结合起来,从而实现最高效的扩张。这种病毒式热情源于我们的用户体验,也带来了极好的效果。

通过这种热情,使用过服务的用户先成为付费用户,进而发展出大大小小的企业用户。我们销售的重点是努力将这种病毒式的热情转化为针对每个客户的营销机会,然后把这些机会给到我们的直销人员、线上渠道、经销商和战略合作伙伴。也正是通过这样的销售模式,我们能有效地将非付费个人用户转化为成熟的企业用户。”

通过将客户转化为销售,病毒式SaaS公司的获客成本(CAC)显著降低。衡量获客效率的指标之一是回收期,即上一年的销售和市场营销支出除以本年的毛利润增长。如果一家公司第一年的销售和市场支出为2亿元,带来了第二年1亿元的毛利润增长,那么回收期为两年。

我们的分析表明,初代SaaS公司的回收期约为两年,如Salesforce、Zendesk和Service Now。开展自助服务和病毒式营销的二代SaaS公司的回收期则不到8个月。我们相信通过更高效的销售营销方式,这些企业可以相对激进的提高投资以加速公司的成长。SaaS公司的AI应用

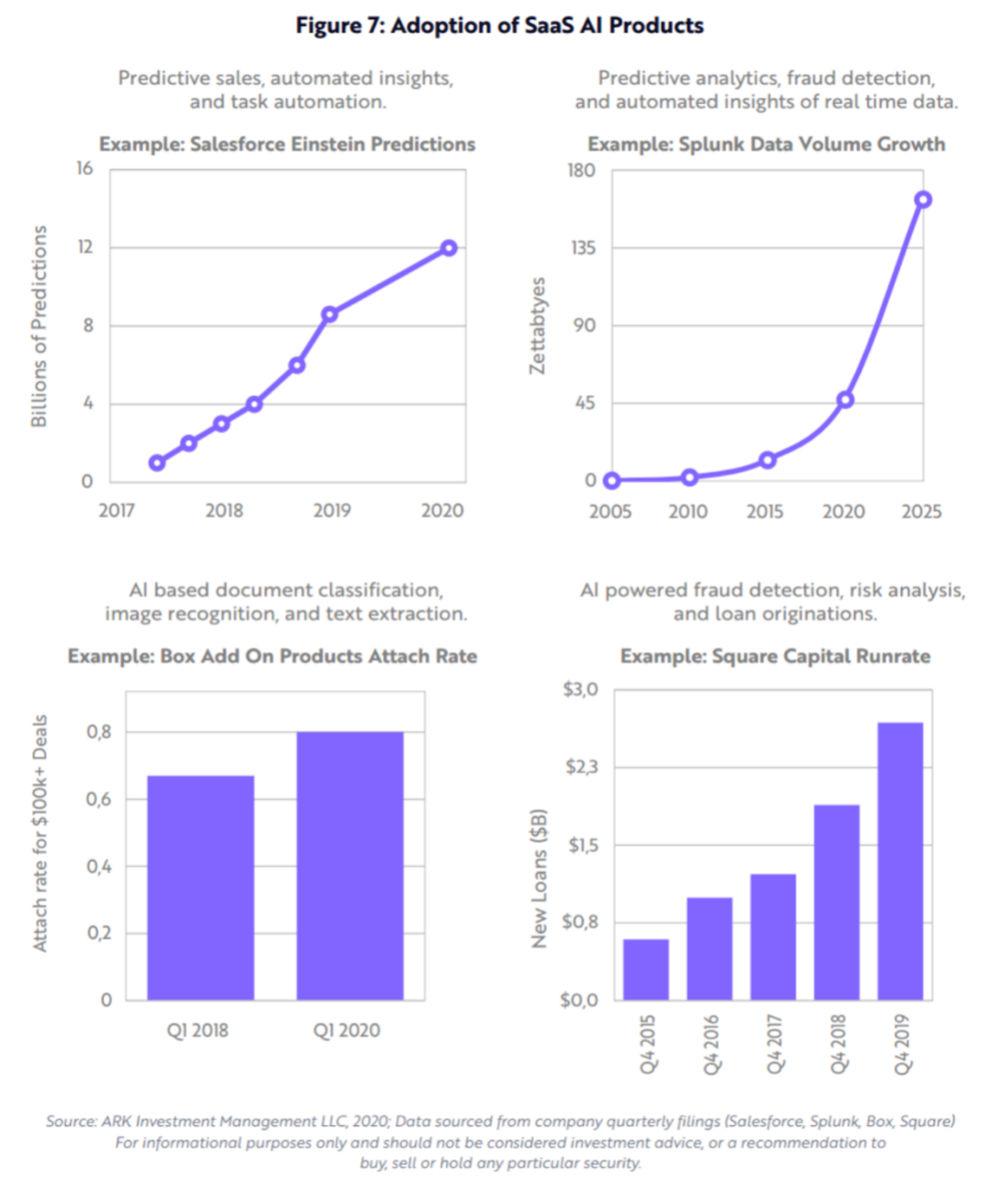

随着人工智能领域的突破,SaaS软件逐步从优化工作流程发展到分析和预测数据。作为数据存储和管理中心,SaaS软件可以使用机器学习模型,从文档、图像和视频中进行训练预测。例如Salesforce的Einstein AI平台为客户提供线索提示、预测和后续建议。Box是云存储服务提供商,使用AI帮助客户对文档、图像和文本进行分类。

SaaS软件由于托管在云端,可以实时收集用户数据,观察用户使用习惯,用AI推断用户行为,进而推动产品设计,迭代新功能和寻找变现机会。2020年初,Salesforce的Einstein AI平台每天进行超过120亿次预测。Square Capital是AI驱动的信用评估和贷款平台,每年发放27亿美元的新贷款,如下图所示。

新冠疫情加速远程办公

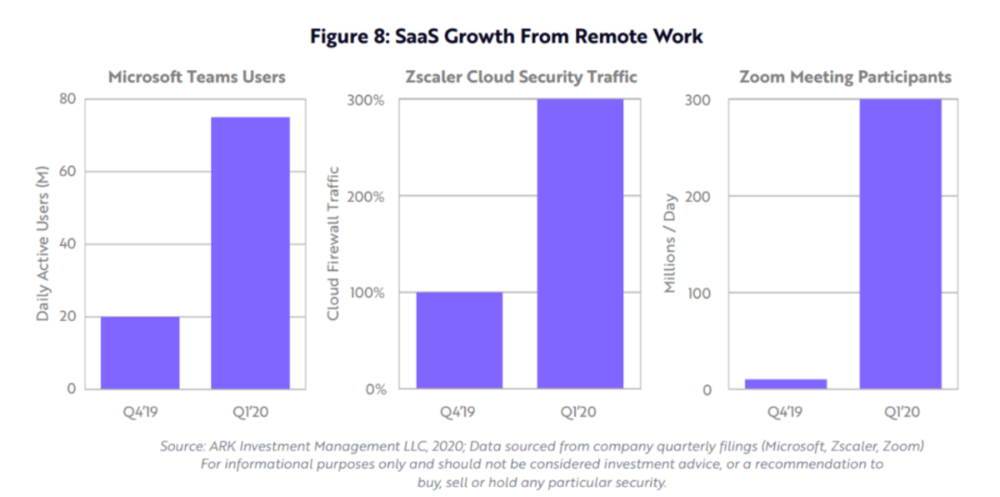

2020年初,新冠疫情迫使无数的公司、政府和学校转向远程办公。远程办公需要可靠的软件协作工具支持,并方便在各种环境下运行。结果一夜之间,云软件就从“好用的辅助工具”变成了“必不可缺的关键工具”。

远程办公的两大需求——协作和安全带来了两个垂直领域的巨大增长,如下图所示,仅在2020年一季度,微软Teams的DAU日活就从2000万翻了三倍多到7000万,而Zoom Meeting的参与者则猛增了30倍达到3亿。

在新冠疫情爆发之前,大型企业并不认可远程办公的模式。然而在疫情期间的长达数月的实验表明,远程办公不仅可行,而且更具效率和成本优势。因此,Facebook、Twitter、Shopify和Coinbase等公司都宣布计划,允许大部分员工长期在家工作。我们相信,未来几年远程办公的员工比例将显著增加,并为SaaS的推广带来额外的助力。

结论

信息技术已经发展成为一个价值数万亿美元的产业,期间软件的使用成本不断降低,可用性不断提高。购买、部署、维护和使用计算机越简单方便,软件行业潜在的市场规模就越大。

过去像图形用户界面这样的创新使计算机更易于使用,而云计算大幅简化了购买、部署和维护企业软件系统的流程。从商业模式的角度来看,我们认为这可能是科技史上最大的飞跃。计算机系统(包括硬件基础设施和软件)已经成为像电力这样可以根据需求购买的公用事业。

按我们估计,云计算在硬件基础设施上的支出已经达到硬件行业总支出的60%,对应SaaS目前25%的市占率,意味着SaaS未来还有巨大的增长空间。根据我们的研究,在未来10年内,SaaS行业的复合年增长率可以达到21%,到2030年将产生7800亿美元的收入。

在我们看来,未来几十年软件行业将持续提升全球生产力。受益于低试用成本和稳定的收入流,SaaS公司很可能成为未来科技行业的主流。伟大的投资方向往往需要数年甚至数十年的时间,才能从简单的创意演变为持久成熟的行业。SaaS诞生于十多年前,但在最近几年才开始引爆市场需求。随着大大小小的公司都开始拥抱数字化,未来十年将成为SaaS的黄金时代。

本文来自微信公众号:点拾投资(ID:deepinsightapp),译者:戴国晨