扫码打开虎嗅APP

本文来自微信公众号:界面新闻(ID:wowjiemian),作者:刘沥泷,编辑:宋烨珺原文标题:《“我为什么总是反向指标”?A股策略周期大揭秘》,题图来自:视觉中国

“一心一意做打板接力,亏得一塌糊涂;学习买各种茅,又落得一地鸡毛。”曾经月收益翻倍的王宏怎么都想不明白,最近半年自己怎么就突然不会炒股了?

“眼看别人赚得很high,自己一出手就被套”,投资者张婷婷感叹自己是 “反向指标”。

在资深投资者李斌看来,A股的市场风格不断轮动,很多投资者总是慢半拍,正是因为“没有看透这个市场”。

那么,市场中真的存在可以“穿越牛熊、天下无敌”的策略吗?

抱团股盛宴变“剩”宴

去年年底的时候,就职于某外企的张婷婷频繁感叹一位朋友亲历的茅台造富故事,而她身边的朋友们则对基金投资热情高涨。

抱团股和基金的赚钱效应使得投资理财一时间成为很多人闲聊时的热门话题。

2020年普通股票型基金和偏股混合型基金的平均收益率分别达59.69%和58.15%,双双创下近11年以来的新高。其中,冠军基金“农银汇理工业4.0”年度收益率高达166.57%,创下近五年来冠军基金的纪录。

高收益背后,众多基金抱团股股价节节攀升。

除了贵州茅台,还包括恒瑞医药、酒鬼酒、老白干、隆基股份、比亚迪等各个领域的大龙头,都不断刷出历史新高。

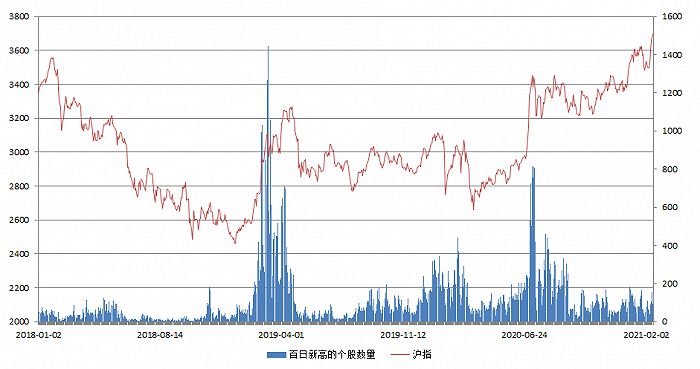

界面新闻统计了2018年以来的百日新高个股数据,可以看出,在去年7月份的时候百日新高个股数量曾一度突破800只,之后也维持在相对高位。

图:2018年以来百日新高个股数量情况 数据来源:聚宽

“今天又赚了几千块”,伴随着贵州茅台股价的屡屡新高,春节前很长一段时间里,持有1手贵州茅台的董小娟每天都很开心。

“等涨到3000就卖了,再去买点其他的”,这是董小娟春节前给自己定下的目标。

不曾想,贵州茅台的股价在2678.88停留了一瞬,之后便开始掉头一路向下。就此止盈心有不甘,眼看着浮盈一栏的数字与日俱减,继续拿着也是心乱如麻。一时间,董小娟陷入了两难。

而没挡住诱惑今年年初刚把年终奖投入基市的张婷婷更是心痛不已。“本想着多少能赚些钱,谁想到1个月的薪水转眼就亏没了......”

职业投资者赵彪告诉界面新闻记者,A股市场的多头体系主要分为稳步趋势和情绪接力两大类,正常情况下,二者之间相互争夺资金,从而出现此消彼长的情况。

多数投资者成为被收割的韭菜,就是因为没有踏准市场风格切换节奏,比如在趋势行情正盛的时候去做接力,趋势行情高潮过后又做回趋势,其结果必然不乐观。

数据显示,春节之后,基金重仓指数一路重挫,截至4月8日,相较于节后首日高点跌幅已经达到了17.33%。

与之对应的是,不少明星基金净值大幅回撤。以管理规模逾400亿的“易方达中小盘”为例,截至4月8日,产品净值相较于2月10日回撤已经高达16.06%。

广州珠江新城某私募人士唐丹告诉界面新闻记者,公募基金的一大优势在于可以重仓去博弈,一旦所压注的板块和个股走强,净值就会很牛。但是,一旦其重仓的板块和个股开始走弱,产品净值也会直接被拉下来,也就出现了最近众多公募基金业绩集体重挫的情况。

事实上,类似的剧情曾 “上演”过。在赵彪看来,今年的情况其实和2018年年初很相似,当时也是刚刚经历了2017年的白马行情,股票型公募取得了不俗战绩。但是2018年1月底以后,白马股纷纷开始大跌,2018年股票型公募基金收益全线飘绿。

这就是李斌所称的“周期”。

超跌接力策略“绝处逢生”

2020年最后四个月,对于深圳南山投资者白晋齐而言,可谓职业炒股生涯中的至暗时刻。

先是创业板注册制实施,导致接力策略无以为继。“20%的涨幅,一个板相当于原来的2个板,2连板就是4个板,谁还敢去接力?”与此同时,由于创业板制度性红利的存在,主板个股一度面临着流动性枯竭,接力市场哀鸿遍野。

好不容易熬到了主板开始回暖,随之而来的却是核心资产大票疯狂“吸血”,接力策略再度遭遇暴击,甚至一度多次出现连板股为个位数的情况。其中,最极端的今年1月29日和2月5日,两市连板个股仅为4只。

“连板股都快绝迹了,还怎么做接力?”这也正是最终促使王宏放弃超短策略,转向“各种茅”的原因之一。

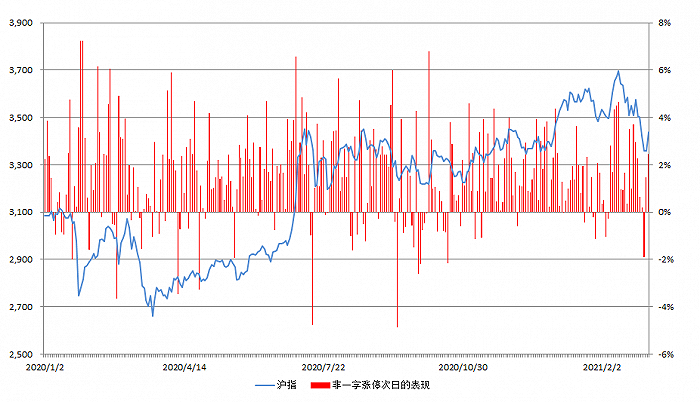

超短接力到底有多难?界面新闻统计了2020年以来非一字首板个股次日的股价表现情况:

图:2020年以来非一字首板个股次日股价表现情况 数据来源:聚宽

数据显示,去年9月之前的绝大部分交易日里,非一字首板个股次日平均涨幅在3%左右,其中表现较好的部分交易日,非一字首板个股次日平均涨幅超过6%。

但是去年9月9日,情况发生了突变,非一字首板个股次日的平均亏损超过9%,盘面接力呈现出严重的亏钱效应。此后,接力策略的赚钱效应消失了。

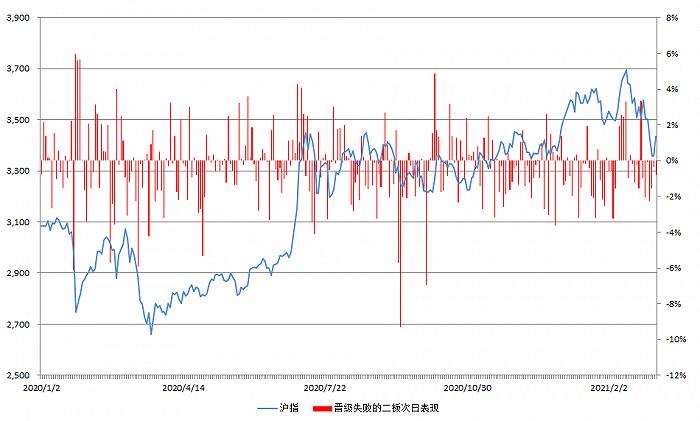

“只是次日整体表现不佳还不算啥,主要是一旦做错了,经常就是大面”,白晋齐表示。界面新闻进一步统计了2020年以来晋级二板失败的个股次日表现情况:

图:2020年以来晋级二板失败的个股次日表现情况 数据来源:聚宽

数据显示,在去年7月以前,晋级二板失败的标的,第三天整体盈亏比基本上是2:3。

然而,7月之后,上述盈亏比开始失调,9月8日的时候,晋级二板失败标的次日平均跌幅达到了7个点,9月9日平均跌幅更是高达9.59%。

这也就意味着晋级二板失败的标的,次日基本都是直奔跌停。

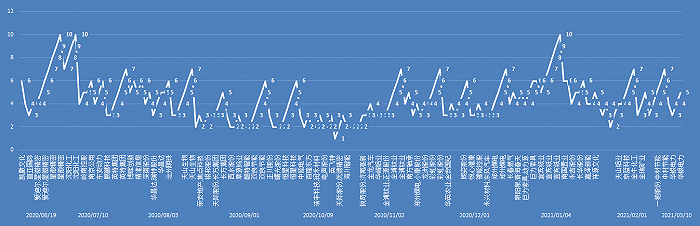

一进二尚且如此,高位接力更是如履薄冰。界面新闻梳理了2020年6月以来连板高度情况,数据显示,很多时间里连板高度都在3板及以下。

图:2020年6月以来A股市场连板高度情况 数据来源:聚宽

王宏回忆,特别是11月份至今年2月初的时候,基本上晋级失败都意味着亏钱,接力完全没办法做了。

白晋齐也告诉界面新闻记者,那段时间自己完全亏麻了,但是又不愿意就此“认输”,最后还是在妻子强烈的反对下,才止损出局。

不过,伴随着节后基金重仓股开始一路大跌,白晋齐又看到了希望。

事实也正是按照白晋齐预期的方向去发展,特别是3月以来,随着仁东控股为代表的部分超跌低位低价标的走出来,久违的接力氛围又回来了。

遗憾的是,王宏没能等到接力氛围的“卷土重来”,因为他被困在了新建仓的基金重仓股中进退两难。

市场风格切换

抱团股的兴衰,接力氛围的起灭,背后承载着太多人喜怒哀乐。这一切在李斌看来,其实是一种必然。

私募人士唐丹分析,A股经过多年发展,很多东西在逐步完善,但目前而言,通过做多股票赚钱依然是市场主流,在这种背景下,可以把市场划分为三种不同情况,一是以趋势为主导的行情;二是以情绪接力为主导的行情;三是没有行情。

但是大的策略周期如何切换是个难题。事实上,很多投资者都“死”在了策略切换的路上。

唐丹告诉界面新闻记者,如果像公募那些秉持一个风格,总能通过时间等到市场风格切换过来的时候。但是策略一旦切错了,出现的结果可能是在所有的市场环境下亏钱。

如何才能做到策略的有效切换?对于这一问题研究多年的赵彪认为,每当一种策略出现了强烈亏钱效应之时,往往就意味着市场风格即将切换。

比如去年9月的时候,有几天接力策略都是爆亏,随后市场逐步酝酿出一波核心资产趋势行情;而今年春节之后,基金重仓股集体重挫,凡是秉持这种策略的,不管是基民还是股民都受伤严重,也出现了强烈的亏钱效应,此时接力氛围又重新燃起。

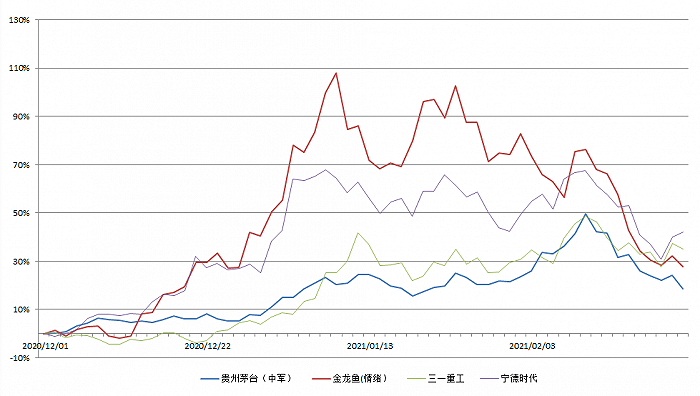

以年前的这波核心资产行情为例,最先引起市场关注的金龙鱼属于“情绪先锋”。之后宁德时代,三一重工等大票纷纷异动,直至神一般存在的贵州茅台正式启动。最后也是贵州茅台的见顶直接导致了整个板块见顶,基金重仓股开始集体大跌。

图:2020年12月以来几大核心资产标的股价走势对比情况 数据来源:聚宽

还有一个问题是,如何高效使用各种细分策略呢?

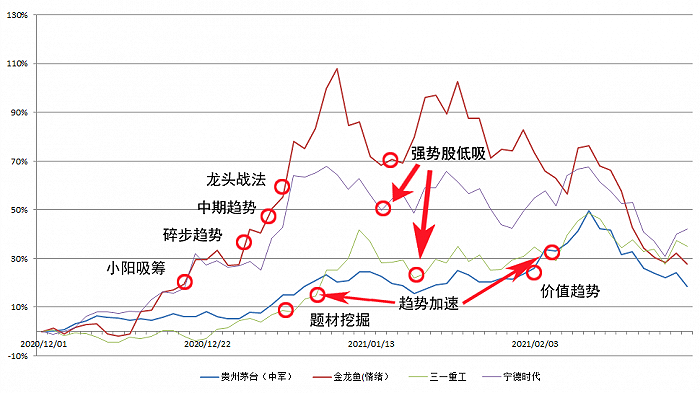

李斌认为,大家选好赛道的同时,可以参考每个股票在板块中的地位和位置,来确定不同买卖点。

比如金龙鱼,早期随着股价不断上涨,对应了很多不同交易策略,底部的时候有小阳吸筹,随后是碎步趋势;然后是中期趋势,之后是龙头战法;冲高回落之后,还有强势股低吸等。三一重工则是挖掘核心资产时的题材挖掘,跟风金龙鱼,同时也趋势加速,是长期趋势。茅台是长期趋势,在年前最后五六个交易日,属于趋势加速。

图:2020年12月以来几大核心资产标的股价走势与对应策略分布情况 数据来源:聚宽

针对策略的切换,王宏表示,能够做好的话,就真的是可以“穿越牛熊、天下无敌”了,“但问题是真的有人可以做到这么多策略完美融合吗?”

白晋齐对此也持怀疑态度,他花了近十年时间才算研究明白一种策略,还不敢说是精通,一个人要想完全掌握各种不同的策略几乎不可能实现。

其实就连李斌自己目前也没能将自己的理论附诸实践,他冀望未来或许可以通过量化模型的辅助来达成自己的目标。

“理论上有可能,但是就目前国内量化基金发展阶段来看,借助量化策略实现多种策略完美切换难度还是很大的。”某量化私募基金经理方先生表示。

事实上,就连千亿量化私募明汯投资目前也没能完全实现策略的完美切换。

3月9月,明汯投资发布的致歉信中表示,公司于今年一月初升级模型增加深度学习模块,加大了过去6个月到一年市场行情数据训练的权重,由于过去半年大盘股好于中小盘股的行情直接影响深度学习模块,公司持有的股票比较多覆盖了流动性好的质优大盘股,在一月份模型升级后超额也取得了突出的表现。

春节后2月18日至3月5日,一共12个交易日,市场发生极大反转,大小盘分化剧烈,不少前期涨幅高的大盘蓝筹股票(“抱团股”)大幅回调,中小票表现要明显好于大票,市场上经历了罕见的大票蓝筹股票遭到全市场卖出的大幅回撤,明汯500模型有接近平均-5.4%的超额回撤。

经历了起伏,李斌坚信通过主观叠加量化,未来做到不同策略完美切换还是有可能实现的。赵彪则表示,虽然还没能做到极致,但是这两年来,自己在策略切换方面已经有了明显的提升。

不管是周期轮动还是策略切换,在赵婷婷看来,对于业余投资的自己来说都太过于复杂了,她只想等基金净值涨回来,赶紧退出来。

(文中:王宏 ,张婷婷,李斌,董小娟,赵彪,唐丹,白晋齐等均为化名)

本文来自微信公众号:界面新闻(ID:wowjiemian),作者:刘沥泷