扫码打开虎嗅APP

本文来自微信公众号:BTC深入浅出(ID:xinshd30),作者:戴新生,题图来自:视觉中国

什么是祛魅?

中文里面,祛,就是消除的意思;魅,就是传说中的鬼怪。但是,中文里面原本是没有“祛魅”的说法的。这是一个外来词,德语是“Entzauberung”,英文是“Disenchantment” ,意译成“祛魅”了。这个翻译真的很棒,形神兼备。

德国哲学家马克斯·韦伯,是最先使用祛魅(Disenchantment)概念的人。他试图借此来描绘一个世俗化的西方社会,一个没有了妖怪和神仙的社会。大概的意思就是,这个世界并不神秘,所有的“超自然”现象都是有科学解释的,我们不要再自欺欺人了。

马克斯·韦伯(1864 – 1920)

世界的祛魅,让我们不再相信妖魔鬼怪和神仙,理性开始主导社会的发展。当然理性也不是万能的。理性之间也是充满各种冲突的。这个以后再讲,这些知识有助于让你更加深刻地认识比特币。

比特币之所以也需要祛魅,是因为比特币也被“妖魔化”了。

随着华尔街资金的涌入,比特币暂时不再被看成是“妖魔鬼怪”(泡沫)了,即使有8位获得诺贝尔经济学奖的经济学家,还坚持这么说。 因为,事实胜于雄辩。但是,否定了“泡沫”说,比特币祛魅并没有完成。

比特币之所以还需要继续祛魅,是因为比特币正在不断地被“神话”。

随着比特币价格的不断高攀,比特币是“神仙”的呼声正越来越高。最形象的比喻就是比特币是黄金,是数字黄金,比特币比黄金还黄金。

今天,我试着来为“比特币的祛魅”后半程出点力;试着来将比特币与“黄金”彻底脱钩,把比特币从“神仙”的宝座上拉下来。

在“比特币祛魅”的前半程,面对共同的敌人——比特币泡沫说,对比特币价值的狂热被看成了一种积极的力量,促进了比特币的发展。但是,当共同的敌人被打败后,比特币的狂热爱好者,尤其是那些比特币天价论者,就成了比特币的敌人。所以接下来的祛魅,只会更难,而不是更容易。

我为什么要干这件事呢?因为我喜欢比特币。对于比特币的价格,我不愿意谈更多,是因为,我始终觉得价格是一把双刃剑,不断上涨的价格最终会杀死比特币。

在我心中,比特币是有使命的,如果比特币在完成自己的使命前,就因为价格的原因而死去了,那是一件多么愚蠢而又悲凉的事啊。

所以,今天我将试着把比特币从“神坛”上拉下来,如果不成功,下一次再来。

1. 比特币是如何跟黄金挂上钩的

把黄金与比特币联系起来的人很多,但是最有名的应该是这位经济学家——保罗·克鲁格曼(Paul Krugman),2008年诺贝尔经济学奖获得者。不过,他说的可不是什么好话,相反,他说的是比特币最终将失败。

保罗·克鲁格曼(Paul Krugman)

2011年9月7日,克老先生专门为“比特币”创造了一个词“Golden Cyberfetters”(黄金网络镣铐),并以此为题写了一篇博客。 需要解释一下,“Golden Cyberfetters”原来是“Golden fetters”(黄金镣铐),是专门用来批判“金本位”的。因为,经济学界有很多人认为,是金本位引发的通货紧缩,导致了19世纪30年代的经济大萧条。

克鲁格曼认为,与黄金相比,比特币不是稀缺,而是更稀缺,一共只有2100万枚。比特币是一种新的、网络时代的金本位,最终将导致“囤积、通货紧缩和大萧条”。

So to the extent that the experiment tells us anything about monetary regimes, it reinforces the case against anything like a new gold standard – because it shows just how vulnerable such a standard would be to money-hoarding, deflation, and depression.

关于克鲁格曼与比特币的恩怨情仇,我在以前的一篇文章里有专门的介绍,推荐你去看看,很好玩。

但是,如今,我们把比特币看成黄金,更多是褒义。因为,在此之前,比特币更多是被看成了泡沫的。从泡沫到黄金,应该算是一种进步才对,怎么又错了呢?

因为,现在是2021年了,比特币诞生已经12年了。比特币的发展,逼着我们必须尽快的扔掉“黄金”这根概念的“拐杖”。

单纯从“价格”这个敏感点来看,比特币已经不可能再是黄金了。

2. 比特币与黄金已经天壤之别

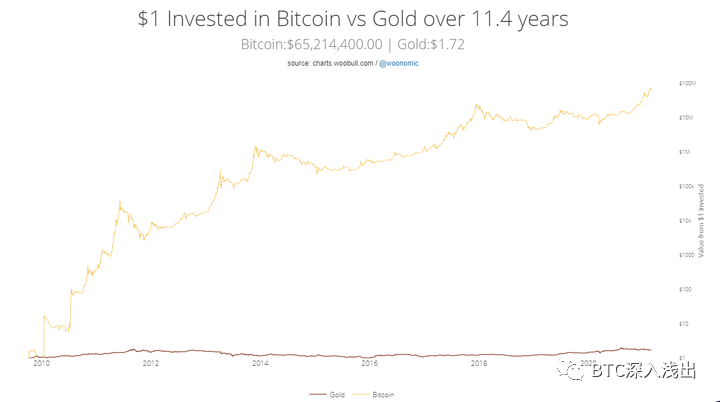

11年前,你花1美元买比特币,又花1美元买黄金。两项投资的收益会相差多少呢?

6800万倍。

下面这张图, 形象地告诉了你这一点,比特币与黄金之间已经是“天壤之别”。

1美元投资比特币和黄金11.4年后的收益比较

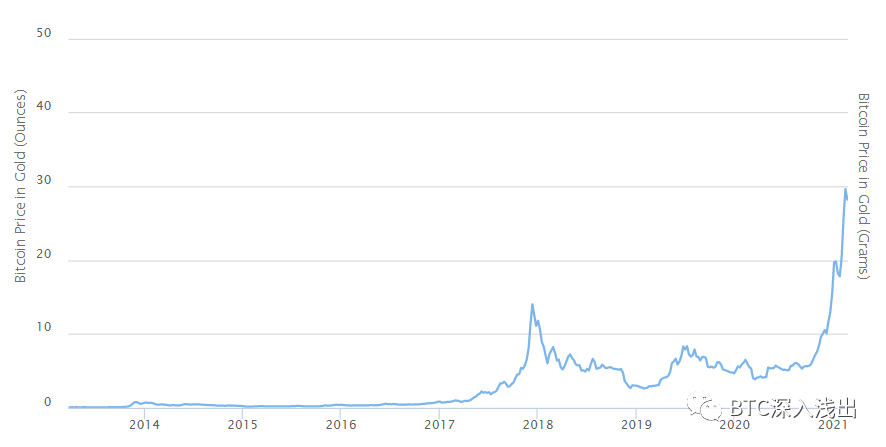

再来看一张更拉风的,它生怕别人不知道比特币有多值钱。下面这张图来自 Bitcoin Priced in Gold 网站,他们直接把比特币定价单位从美元改成了黄金,不是克,而是盎司,相当于28.35克。直接用黄金来给比特币定价, 如今,1个比特币已经价值30盎司(850.5克)黄金了。

2021年1个比特币价值30盎司(850克)黄金

看了上面这2张图,你是否已经同意,以后再叫比特币“黄金”,或者“数字黄金”有点不合适了呢?

还有一个更关键:黄金可以有无限多,但比特币不可以。

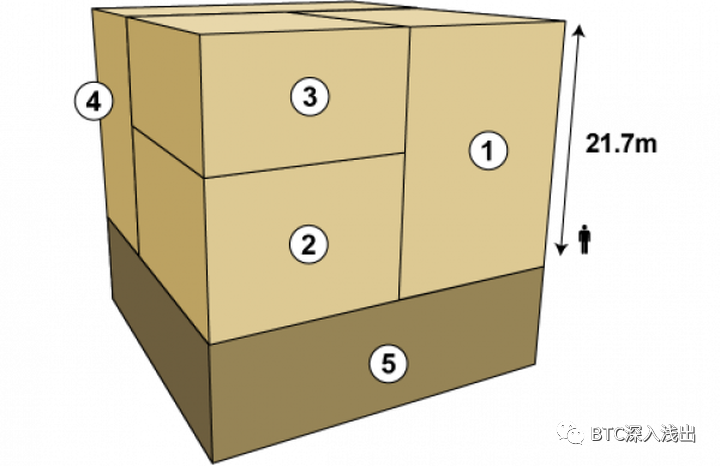

你早就知道,比特币一共只有2100万个,这是一开始就说好了的。但是,黄金到底有多少呢?据世界黄金协会估计,地球上的黄金储量为19.76万吨,还有5.4万吨没有开采出来。如果所有黄金全部放在一起,形成的纯金立方体边长可达21米。

Tips:黄金存量总计 ( 截止2019年底 ) :197,576吨

1. 首饰:92,947吨,占47.0%

2. 私人投资:42,619吨,占21.6%

3. 官方部门:33,919吨,占17.2%

4. 其他:28,090吨,占14.2%

5. 地下储藏量:54,000吨

黄金储量分布 资料来源:黄金矿业服务公司;汤森路透;美国地质调查局;世界黄金协会

你以为只有这么多吗?注意,前面是有限定的,是“地球上”。BBC报道说,月球还有黄金。

BBC报道,月球上也有黄金

月球上的开采完了,也不要担心。我们还可以继续“生产”黄金。早在1924年,日本物理学家长冈汉太郎就成功人工合成 了“金”,方法也简单,就是用“中子轰击汞”。 如今,可以“通过在核反应堆中辐射铂或汞的方法来制造金”。

Gold can currently be manufactured in a nuclear reactor by irradiation either of platinum or mercury.

当然,这样生产黄金,不但成本高,得不偿失,而且很麻烦,还要搞个核反应堆,也不安全。但是,理论上至少是可行的,当现实需要的时候,你相信就会真有人去这么干。不要低估,人们的创造力。专门挖矿的ASIC,不就是这么搞出来的吗?当然“生产黄金”难度确实有点高。

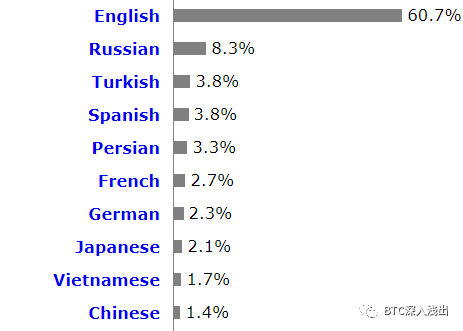

很奇怪,合成黄金的知识,只在英文的维基百科中,中文的维基百科里居然没有。原因可能有很多,你也不必细究,你只须知道学好英文很重要。因为,互联网世界与你周围的世界不一样,60.7%的内容都是英文,你熟悉的中文内容只有1.4%。 以后,如果你只会中文基本上相当于文盲。这个说法有点过激,希望能激发你学英语的热情。

互联网60.7%的内容是英文

好了,言归正传。我不厌其烦地比较比特币与黄金之间的价格差距、数量差距,目的只有一个,希望你从此将比特币与黄金脱钩。

不过,你可千万不要以为,比特币可以全面代替黄金了。还有一个能力,比特币如今还不具备。

3. 比特币还“嫩”得很

最直接的,就是比特币不如黄金稳当。稳当,就是遇到风险不怕,黄金可以成为很好的避险的财产。

“乱世黄金”说的就是这个意思。前面还有一句,“盛世古董”,如果你是投资老手也一定知道。你以为,比特币会是那个“古董”,别瞎想了,肯定不是。比特币是有生命力的东西,会有更艰巨的任务需要完成。后面,我们详细讲。

但是,比特币不能避险是已经被市场检验过的。例如,这一次新冠疫情期间的表现就很不好。

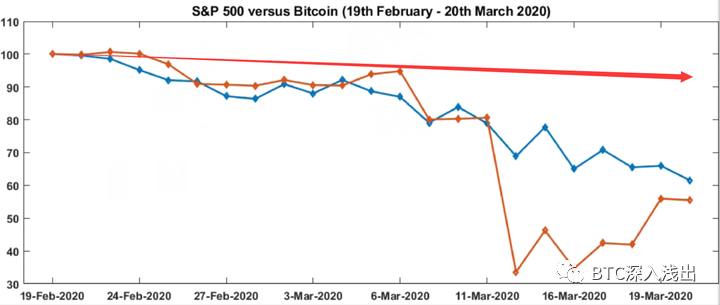

2020年2月19日~3月19日标普500指数与比特币的价格变化图

上面这张图,很形象的告诉你,比特币不具备对抗熊市风险的能力。在新冠疫情爆发后,股市一路走低的时候,比特币的价格也是一路下滑的。这里有一个比较的小窍门,值得你学习一下。标普指数与比特币的价格是很不一样的,为了消除它们之间的不一样,选择一个基准点,作为它们各自的标准,后面的数据跟各自的基准点比较就可以了。这张图,选的基准点是2020年2月19日,将这一天的标普500指数和比特币价格都定为100,其后的数值各自比较归位。

这张图来自2020年的一篇学术论文《避险,还是危险?比特币在新冠疫情期间的表现》(Safe haven or risky hazard? Bitcoin during the Covid-19 bear market),谷歌引用次数已经达到了90。 作者最后给出的结论是:基于比特币在新冠疫情期间的表现,比特币不可以作为熊市的避险财产。如果投资组合中有比特币,风险将会更大。

Examining the impact upon an S&P 500 portfolio diversified with an allocation to Bitcoin, our results indicate that Bitcoin does not act as a safe haven. During the period under consideration, we find that the S&P 500 and Bitcoin move in lockstep, resulting in increased downside risk for an investor with an allocation to Bitcoin.

那么黄金在这个期间的表现如何呢?满足一下你的好奇心,请看下图。

2020年2月19日~3月19日黄金的价格变化图

看到了吗?黄金好像这一次表现也不行了。从1611.35美元一下子跌到了不足1470.9美元。为了比较的方便,我们也把黄金的价格来换算一下。如果把1611.35算作100的话,那么1470.9就相当于91.28。我们再把两张图合并处理一下,你就会得出不一样的结论了。

2020年2月19日~3月19日标普500指数、比特币、黄金的价格变化图

我们用红色箭头代表黄金价格的起点和终点,中间当然还是有起伏的,我省略了。这一次你应该看清楚了,你会发现,虽然黄金的价格也同样是下跌的。但是跌幅是远远小于标普500,更是小于比特币的。换句话说,这段期间买黄金是可以减少损失的。因此,黄金可以成为标普指数的避险财产,而比特币不可以。

比特币不是避险财产。这里面没有多少道理,主要是看历史表现。

不过,你需要记住。现在,比特币不能作为避险工具,并不是说,比特币永远不可能作为避险工具。因为,股市、黄金、比特币,都是慢慢出现的,人们认识它们需要一个过程。我们要时刻注意新情况、新变化。说到底,经济学与物理学不一样。在人类社会,很少有公理定理,更多的情况下是共识为王。

记住比特币不能避险,就像我们要知道人无完人一样重要。因为,我担心下面的内容,会让我刚刚对比特币的“祛魅”努力毁于一旦。当然,如果你能记住更多比特币的其他缺点,那自然是再好不过。比如,比特币是一个让人尴尬的“高能耗”的高科技产品。

下面的内容,也同样来自对历史经验的总结,是比较出来的,不是通过严密的逻辑推导出来的,很容易被以后的经验推翻。

我姑妄说之,你暂且听之。

4. 比特币走上“神坛”

比特币是因为变成了“最值得投资的资产”而走上神坛的。说这话时,我的心有点虚。

因为,这显然是一个“大言不惭”的结论。这已经不是在“自吹自擂”了,而是“目空一切”。好在这个结论,是有数据支撑的,我们一起来看看是否有道理。得出这个结论的人是克里斯·伯尼斯克(CHRIS BURNISKE)和亚当·怀特(ADAM WHITE)。

克里斯·伯尼斯克(CHRIS BURNISKE)和亚当·怀特(ADAM WHITE)

他们两人并没有直接说——比特币是最值得投资的资产,而是,通过比特币的夏普比率来表达的。请看下图,截止到2016年5月6日,比特币最近1年~5年的夏普比率都比较高,除了最近2年的低于股票市场和房地产市场外,其他的夏普比率都远超其他资产。你也注意到了,这个数据有点旧,只到2016年5月。这个不是问题,等一下还会有最新的数据给你看。

比特币与美国股票、债券、黄金、房地产、石油和新兴市场货币的夏普比率(截止到2016年5月6日)

现在,你最关心的是,夏普比率高,是否就代表了这个资产最值得投资呢?当然是这样的。

我们来简单科普一下,什么是夏普比率(Sharpe ratio)?

先说你比较熟悉的收益率。收益率高,这个资产就值得投资。这是常识,但是,这不够科学,因为没有考虑风险,所以不能作为投资决策的依据。比如,卖“白粉”肯定要比卖面粉赚的钱多吧。但是,这个肯定是很多人不愿意干的,因为风险太大了,甚至会掉脑袋。因此,只有收益率高是不能决定一项投资是好是坏的。于是,才有了夏普比率。它不但考虑了收益,而且还考虑了风险。

为了让每项投资的夏普比率之间具有可比性,首先要确定一个零风险的资产作为基准,每个资产跟这个零风险比算出各自的夏普比率。上面的计算结果,选择的零风险资产是美国3个月的国库券。算出了不同资产的夏普比率后,就一目了然了。哪个资产的夏普比率高,哪个资产就越值得投资。我希望,我已经说明白什么是夏普比率了,你如果听明白了,记得点个赞。

还有一点,你需要特别关注一下,这么重大的结果并不是特别发布的,而是隐藏在他们合写的一篇文章中。这又是为什么呢?下面是这篇文章的封面截图。

2016年6月2日,《比特币:正在为新资产类别敲门》(BITCOIN:RINGING THE BELL FOR A NEW ASSET CLASS)

你需要注意的是右上角三个比文章标题还要大的商标名称ARK、coinbase、GDAX,显然这是一篇明目张胆的“枪文”,或者说是这三个机构资助了这篇文章,或者说这就是两位作者的职务作品。因为本文的作者克里斯·伯尼斯克(CHRIS BURNISKE)是方舟投资的区块链分析师和产品经理,亚当·怀特(ADAM WHITE)是Coinbase的商业开发战略的副总。

值得肯定的是,三大机构并没有隐藏他们的身份,而是选择了强化公开。用比标题大的文字告诉所有人,这篇文章就是我们做的。你们爱看不看。至于这些机构我们后面再讲,我们先来看这篇文章是否真的有人爱看?

文章的题目是《比特币:正在为新资产类别敲门》(BITCOIN:RINGING THE BELL FOR A NEW ASSET CLASS),发表时间是2016年6月2日。 我认真看过这篇文章,逻辑严密、论证有力,里面所有的观点都是用数据支撑的,没有主观臆断,更没有废话。至少要比国内某些非商业机构的论文质量高出好多。当前,谷歌学术统计的这篇文章的被引用次数为64次,也说明了这是一篇不错的论文,你值得一看。

2021年2月23日《比特币:正在为新资产类别敲门》被引用次数64次

关于夏普比率,你也不要对夏普比率太迷信,以为从此找到了投资的定海神针了。因为,骗子们,也是可以通过操纵数据,让庞氏骗局的夏普比率显得特别高的。之所以比特币的夏普比率还值得相信一点,是因为比特币的交易是全球的,想要操控,难度有点大。

不知你是否对这篇文章的标题产生了兴趣——《比特币:正在为新资产类别敲门》,作者用一篇文章的篇幅来告诉我们,比特币是一种新资产。有这个必要吗?因为,这在现在看来,就是1+1=2 的问题啊?

但是,回到历史现场,你就会发现,那时比特币正遭受到来自学界、政界和商界的全面“围剿”。

格林斯潘,著名的经济学家、前美联储主席(1987~2006,连续5届)

2013年12月4日,著名的经济学家、前美联储主席(1987~2006,连续5届),格林斯潘,说比特币是没有内在货币价值的泡沫;

罗伯特·席勒,2013年诺贝尔奖经济学奖获得者、美国经济学家

2014年3月1日,刚刚获得诺贝尔奖经济学奖(2013年)的美国经济学家,罗伯特·席勒,在《纽约时报》撰文称比特币展现投机泡沫的许多特征;

巴菲特在CNBC要大家远离比特币

2014年3月14日,著名投资家巴菲特在CNBC说,“远离比特币,它基本上就是海市蜃楼”。

你应该能体会到,那时的比特币是多么需要不同的声音,多么需要一句公道话啊?于是ARK、Coinbase、GDAX一起出手,推出了这篇文章,他们没有说比特币多厉害,只是想说,比特币所在的加密货币只是一种新的资产类别。这是多么谦抑,多么低调啊。

很显然,这两家机构是找到了时代的风口的,他们也应该都飞起来了,事实也确实如此:

ARK Invest,成立于2014年,是一家美国的投资机构,截止到2021年2月该公司管理的资产达到了500亿美元, 《华尔街日报》报道称该公司2014年~2020年的投资回报率高达39%,超过了标普500指数 ;

Coinbase,成立于2012年,是美国第一家获得了政府许可的加密货币交易所,在190多个国家提供比特币交易中介和存储服务。2020年营业收入达到12.85亿美元,净收入1.275亿美元。 GDAX,后来改名为Coinbase Pro,目前是Coinbase给专业投资者提供的一项更加安全的加密货币交易服务。

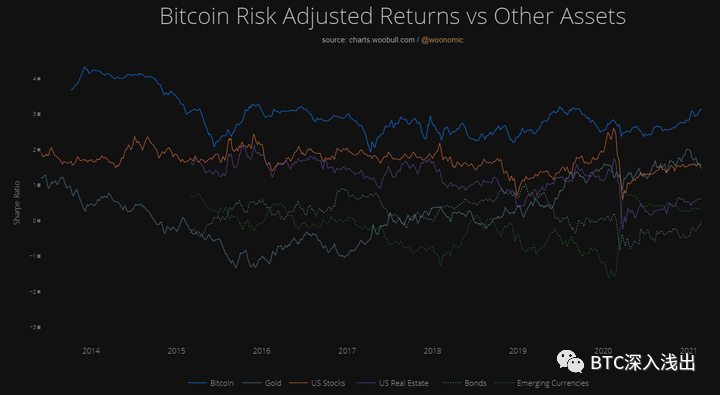

还有一点,必须要交代一下,比特币在2016年的时候,通过夏普比率被确认为最值得投资的资产,那么现在还是这样吗?这里有一个网站,有最新的比特币夏普比率。

比特币风险调整后的收益与其他资产

看到了吗,一直到现在,比特币的夏普比率都是最高的。看来,这比特币的神仙快活日子还有得过。

5. 结语

比特币的价格,正在经历“正反馈”的自我增强。要想体验一下正反馈的威力,你可以找到一个会场,把话筒放在音箱前面,然后对着话筒轻轻的咳嗽一声。很快,你将会听到刺耳的尖叫声。

比特币(bitcoin)+黄金(gold)=大胆(bold)

如今,对于比特币的乐观情绪正在越来越高,越来越离谱了。这篇文章直接用了“Bitcoin+Gold=Bold”(比特币+黄金=大胆,把黄金的首字母替换为比特币的首字母)做文章的标题。

我不得不承认,比特币的价格还会继续涨下去,因为“正反馈”,因为认识到比特币价值的人会越来越多。但是,我坚信,比特币的价格不可能永远涨下去。

对“比特币祛魅”的后半程,可能注定是不可能完成的任务。除非,黑天鹅事件的出现;除非,比特币还能有劫后重生。但是,真到了那时,可能也就晚了。

也许,这就是残酷的真相,我们只能坚韧直面;

也许,我们最终无能无力,我们只能竭尽全力。

本文来自微信公众号:BTC深入浅出(ID:xinshd30),作者:戴新生